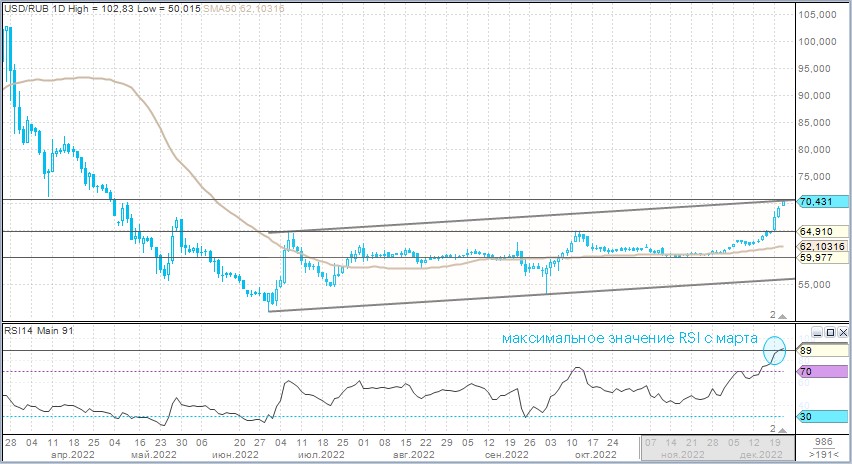

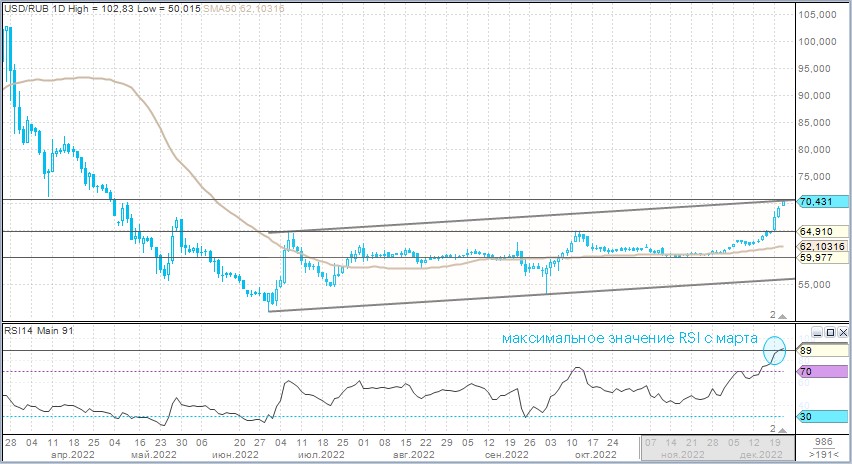

Рубль продолжает активно сдавать позиции. Утром в среду, 21 декабря, доллар укрепился до 70,755 руб. — это максимум с 4 мая. Евро подрос до 75,4 — максимум с 29 апреля. Юань подорожал до 10,13 руб. — новый максимум с 30 мая.

Во вторник:

Торговый объём в паре USD/RUB составил 105,6 млрд руб. по сравнению с 123,4 млрд руб. в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 44,1 млрд руб. против 54,9 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 95,5 млрд руб. против 112,4 млрд руб. (максимум с 12 октября) в предыдущий день.

Рубль остаётся под управлением торгового баланса, который постепенно сокращался в течение 2022 г., но всё же был более чем достаточным для того, чтобы защищать российскую валюту от ослабления. Однако с осени темпы сокращения профицита торгового баланса возросли. Как ожидается, эмбарго стран ЕС в отношении российской нефти, потолок цен, введённый Большой семёркой и вступающее в силу в феврале 2023 г. эмбарго на российские нефтепродукты приведут к ещё более резкому сокращению профицита в следующем году. Это формирует ожидания ослабления рубля в перспективе ближайших месяцев. Сюда можно добавить геополитические риски, спрос импортёров и присоединившихся к покупке валюты спекулянтов.

Увеличение темпов ослабления рубля на текущей неделе может быть обусловлено давлением на российскую валюту бюджетных расходов как регионального, так и федерального уровня. Традиционно значительная доля расходов осуществляется в IV квартале каждого года. Если судить по 2021 г., то доля расходов в последней квартальной четверти года составила 34%, или 8,47 трлн руб. При этом именно на декабрь приходилось 19,5% расходов, или 4,8 трлн руб. (в декабре 2020 г. — 17%, или 3,9 трлн руб.).

Сейчас ключевой вопрос в том, насколько существенно сможет ослабнуть рубль до конца года и возможна ли коррекция. Ловить «падающий нож» — дело неблагодарное. Пока можем отметить, что в декабре спот-курс USD/RUB на каждом объёме, который превышал 20 млрд рублей в час — снижался. То есть, слабея по итогам дня, в течение дня на максимальных внутридневных объёмах рубль восстанавливал часть потерь, что мы можем объяснить подключением к продажам валюты экспортёров. Однако сегодня, 21 декабря, мы впервые в этом месяце наблюдаем ситуацию, когда на объёме свыше 20 млрд руб. в час рубль слабел. Пожалуй, это указывает на то, что пока спрос на валюту не выдохся, однако котировки валютных свопов (USD_TODTOM — своп USD/RUB) подают первые робкие признаки того, что рублёвая ликвидность начинает истощаться. Это пока нельзя интерпретировать в качестве сигнала прекращения ослабления рубля, но по аналогии с фразой из популярного сериала «Игра престолов» — «Зима близко», можем предположить, что формирование пика ослабления рубля не за горами.

Ситуация на долговом рынке Европы намекает, что евро может завершить укрепление против доллара

Доллар по итогам торгов 20 декабря подешевел против большинства валют Большой десятки. Утром в среду, 21 декабря, наблюдалась схожая динамика. Австралийский и новозеландский доллары слабеют против американского конкурента, однако остальные представители G10 предпринимают попытки роста.

Европейские фондовые площадки в среду начали торги на позитивной ноте. Фьючерсы на американские индексы подрастают. Доходности казначейских облигаций в среду снижаются на участке кривой до 10 лет. Таким образом, аппетит к риску имеется, при этом ликвидность на рынке по мере приближения к празднованию Рождества в католических странах постепенно сокращается.

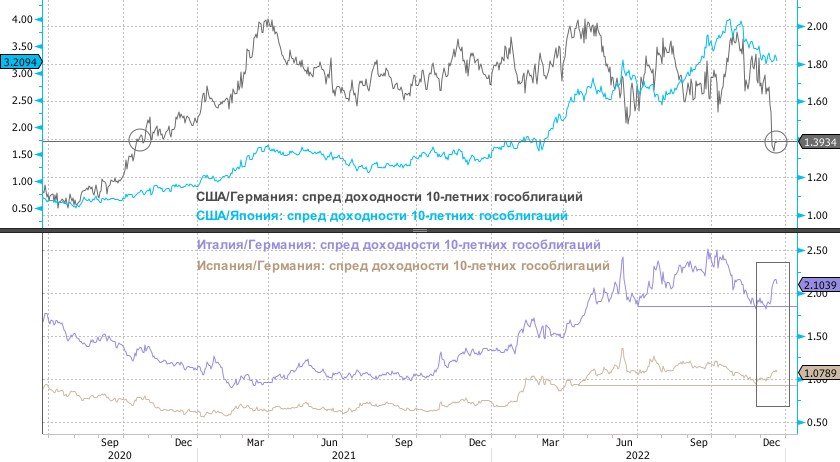

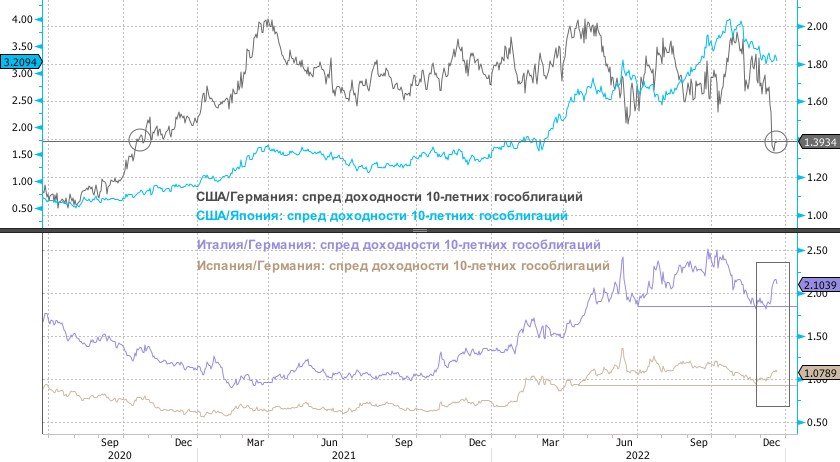

Цикл повышения ставок ФРС оказывал доллару сильную поддержку большую часть текущего года. Спред доходностей 10-летних облигаций между США и Японией в октябре достигал 20-летнего максимума. Спред доходностей между аналогичными облигациями США и Германии с весны 2021 г. преимущественно держался в диапазоне от 2% до 1,5%. Однако с весны 2022 г. росли спреды между германскими облигациями и облигациями периферийных стран еврозоны, что оказывало давление на евро. С октября спреды Италия/Германия и Испания/Италия начали снижаться. С ноября спреды США/Япония и США/Германия также перешли к снижению. При этом спред между 10-летними гособлигациями США и Германии в декабре резко снизился до минимумов с октября 2020 г. (минимальное значение более чем за 2 года).

Такая спредовая динамика снижает привлекательность доллара. Рынок делает ставку на то, что ФРС близка к завершению цикла повышения ставок, в то время как ЕЦБ, который начал своё ужесточение денежно-кредитной политики с отставанием, может продолжать повышение ставок. Меж тем Банк Японии двигается в направлении отказа от ультрастимулирующей денежно-кредитной политики.

Меж тем потребительские цены в еврозоне продемонстрировали первое замедление темпов роста за полтора года в ноябре, снизившись до 10,1% г/г с рекордного октябрьского уровня 10,6% г/г. Однако несмотря на это ЕЦБ совершенно ясно заявил о сохраняющейся высокой решимости подавить двузначную инфляцию. Доходности европейских облигаций выросли в декабре, поскольку рынок свопов повысил свои ожидания, закладываясь на пиковую ставку на уровне 3,3%. При этом доходности периферийных облигаций, которые наиболее чувствительны к ужесточению финансовых условий, росли более быстрыми темпами, нежели доходности германских «бундесов».

Как результат, в декабре мы снова видим расширение спреда Италия/Германия и Испания/Германия. Это негативный фактор для евро, но, на наш взгляд, рынок пока его не учитывает, концентрируясь на том, что спред США/Германия резко сократился.

Италия имеет одну из наиболее значительных долговых нагрузок в Европе. Страна является бенефициаром стимулов ЕЦБ и мягкой денежно-кредитной политики. Слишком агрессивное повышение ставок, на что намекает ЕЦБ, может привести к дальнейшему расширению периферийных спредов, повышая риски фрагментации европейского долгового рынка. Подобно тому как денежный рынок не верит ястребиным заявлениям ФРС, которая намекает, что может поднять ставки в 2023 году выше 5% и держать их на пиковом уровне в течение всего года, мы сомневаемся, что ЕЦБ сможет себе позволить продолжать агрессивный цикл повышения ставок.

Если мы правы, и рынок в ближайшее время обратит внимание на спредовую динамику на европейском долговом рынке, то единая валюта может прекратить ралли, которое мы наблюдали в IV квартале 2022 г.

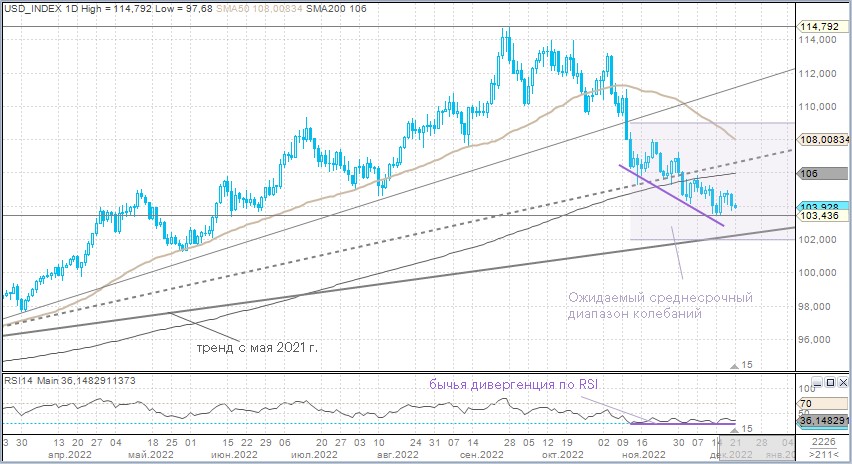

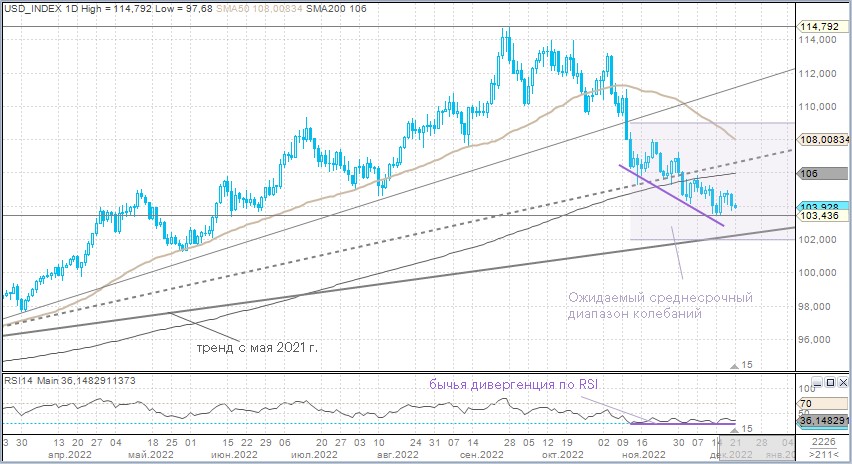

На фоне вышесказанного мы пока сохраняем среднесрочный диапазон по индексу доллара в 102–109 п. Считаем тестирование нижней границы возможным, но преодолеть её будет крайне непросто.

Во вторник:

Торговый объём в паре USD/RUB составил 105,6 млрд руб. по сравнению с 123,4 млрд руб. в предыдущий торговый день.

Торговый объём в паре EUR/RUB составил 44,1 млрд руб. против 54,9 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB составил 95,5 млрд руб. против 112,4 млрд руб. (максимум с 12 октября) в предыдущий день.

Рубль остаётся под управлением торгового баланса, который постепенно сокращался в течение 2022 г., но всё же был более чем достаточным для того, чтобы защищать российскую валюту от ослабления. Однако с осени темпы сокращения профицита торгового баланса возросли. Как ожидается, эмбарго стран ЕС в отношении российской нефти, потолок цен, введённый Большой семёркой и вступающее в силу в феврале 2023 г. эмбарго на российские нефтепродукты приведут к ещё более резкому сокращению профицита в следующем году. Это формирует ожидания ослабления рубля в перспективе ближайших месяцев. Сюда можно добавить геополитические риски, спрос импортёров и присоединившихся к покупке валюты спекулянтов.

Увеличение темпов ослабления рубля на текущей неделе может быть обусловлено давлением на российскую валюту бюджетных расходов как регионального, так и федерального уровня. Традиционно значительная доля расходов осуществляется в IV квартале каждого года. Если судить по 2021 г., то доля расходов в последней квартальной четверти года составила 34%, или 8,47 трлн руб. При этом именно на декабрь приходилось 19,5% расходов, или 4,8 трлн руб. (в декабре 2020 г. — 17%, или 3,9 трлн руб.).

Сейчас ключевой вопрос в том, насколько существенно сможет ослабнуть рубль до конца года и возможна ли коррекция. Ловить «падающий нож» — дело неблагодарное. Пока можем отметить, что в декабре спот-курс USD/RUB на каждом объёме, который превышал 20 млрд рублей в час — снижался. То есть, слабея по итогам дня, в течение дня на максимальных внутридневных объёмах рубль восстанавливал часть потерь, что мы можем объяснить подключением к продажам валюты экспортёров. Однако сегодня, 21 декабря, мы впервые в этом месяце наблюдаем ситуацию, когда на объёме свыше 20 млрд руб. в час рубль слабел. Пожалуй, это указывает на то, что пока спрос на валюту не выдохся, однако котировки валютных свопов (USD_TODTOM — своп USD/RUB) подают первые робкие признаки того, что рублёвая ликвидность начинает истощаться. Это пока нельзя интерпретировать в качестве сигнала прекращения ослабления рубля, но по аналогии с фразой из популярного сериала «Игра престолов» — «Зима близко», можем предположить, что формирование пика ослабления рубля не за горами.

Ситуация на долговом рынке Европы намекает, что евро может завершить укрепление против доллара

Доллар по итогам торгов 20 декабря подешевел против большинства валют Большой десятки. Утром в среду, 21 декабря, наблюдалась схожая динамика. Австралийский и новозеландский доллары слабеют против американского конкурента, однако остальные представители G10 предпринимают попытки роста.

Европейские фондовые площадки в среду начали торги на позитивной ноте. Фьючерсы на американские индексы подрастают. Доходности казначейских облигаций в среду снижаются на участке кривой до 10 лет. Таким образом, аппетит к риску имеется, при этом ликвидность на рынке по мере приближения к празднованию Рождества в католических странах постепенно сокращается.

Цикл повышения ставок ФРС оказывал доллару сильную поддержку большую часть текущего года. Спред доходностей 10-летних облигаций между США и Японией в октябре достигал 20-летнего максимума. Спред доходностей между аналогичными облигациями США и Германии с весны 2021 г. преимущественно держался в диапазоне от 2% до 1,5%. Однако с весны 2022 г. росли спреды между германскими облигациями и облигациями периферийных стран еврозоны, что оказывало давление на евро. С октября спреды Италия/Германия и Испания/Италия начали снижаться. С ноября спреды США/Япония и США/Германия также перешли к снижению. При этом спред между 10-летними гособлигациями США и Германии в декабре резко снизился до минимумов с октября 2020 г. (минимальное значение более чем за 2 года).

Такая спредовая динамика снижает привлекательность доллара. Рынок делает ставку на то, что ФРС близка к завершению цикла повышения ставок, в то время как ЕЦБ, который начал своё ужесточение денежно-кредитной политики с отставанием, может продолжать повышение ставок. Меж тем Банк Японии двигается в направлении отказа от ультрастимулирующей денежно-кредитной политики.

Меж тем потребительские цены в еврозоне продемонстрировали первое замедление темпов роста за полтора года в ноябре, снизившись до 10,1% г/г с рекордного октябрьского уровня 10,6% г/г. Однако несмотря на это ЕЦБ совершенно ясно заявил о сохраняющейся высокой решимости подавить двузначную инфляцию. Доходности европейских облигаций выросли в декабре, поскольку рынок свопов повысил свои ожидания, закладываясь на пиковую ставку на уровне 3,3%. При этом доходности периферийных облигаций, которые наиболее чувствительны к ужесточению финансовых условий, росли более быстрыми темпами, нежели доходности германских «бундесов».

Как результат, в декабре мы снова видим расширение спреда Италия/Германия и Испания/Германия. Это негативный фактор для евро, но, на наш взгляд, рынок пока его не учитывает, концентрируясь на том, что спред США/Германия резко сократился.

Италия имеет одну из наиболее значительных долговых нагрузок в Европе. Страна является бенефициаром стимулов ЕЦБ и мягкой денежно-кредитной политики. Слишком агрессивное повышение ставок, на что намекает ЕЦБ, может привести к дальнейшему расширению периферийных спредов, повышая риски фрагментации европейского долгового рынка. Подобно тому как денежный рынок не верит ястребиным заявлениям ФРС, которая намекает, что может поднять ставки в 2023 году выше 5% и держать их на пиковом уровне в течение всего года, мы сомневаемся, что ЕЦБ сможет себе позволить продолжать агрессивный цикл повышения ставок.

Если мы правы, и рынок в ближайшее время обратит внимание на спредовую динамику на европейском долговом рынке, то единая валюта может прекратить ралли, которое мы наблюдали в IV квартале 2022 г.

На фоне вышесказанного мы пока сохраняем среднесрочный диапазон по индексу доллара в 102–109 п. Считаем тестирование нижней границы возможным, но преодолеть её будет крайне непросто.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба