Booking Holdings Inc (NASDAQ:BKNG) — система онлайн-бронирования путешествий. Позволяет забронировать жилье, включая отели, общежития, апартаменты и другую недвижимость, а также арендовать авто на время отпуска и купить авиабилеты. Основана в 1996 году в Амстердаме. В 2005 году ее приобрела американская компания The Priceline Group за $133 млн. Компания предлагает услуги через следующие бренды: Booking.com, KAYAK, Priceline, Agoda, Rentalcars.com и OpenTable.

Акция начала демонстрировать признаки роста на фоне начала смягчения антиковидных ограничений в Китае в октябре 2022 года. Тенденция продолжилась и в 2023 году. При этом темпы восстановления акции превзошли темпы восстановления индексов.

Несмотря на значительные удары по индустрии туризма, нанесенные пандемией, и опасения по поводу рецессии, возникшие на фоне ужесточения денежно-кредитной политики центральными банками, восстановление потребительской активности в сфере услуг свидетельствует о том, что рынок путешествий в 2022 году активно восстанавливался. Компания также демонстрирует признаки восстановления. Несмотря на встречные макроэкономические ветры, клиенты не меняют свои предпочтеня и не перебронируют ранее забронированные отели на отели более низкого уровня и не сокращают продолжительность поездок.

По итогам 3 квартала 2022 года компания сообщила о хороших результатах по всем направлениям, которые должны распространиться на 4 квартал и далее на 2023 г. Отмечено ускорение роста количества забронированных ночей.

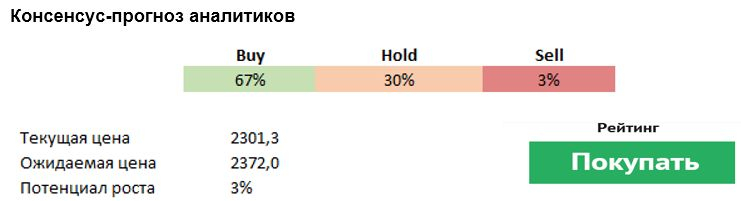

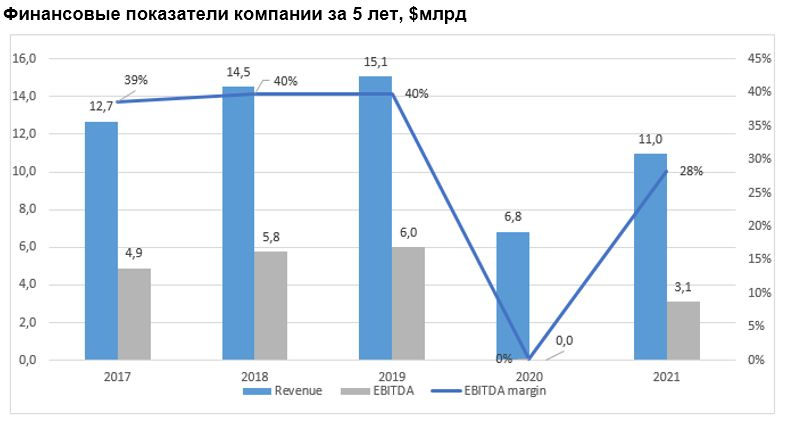

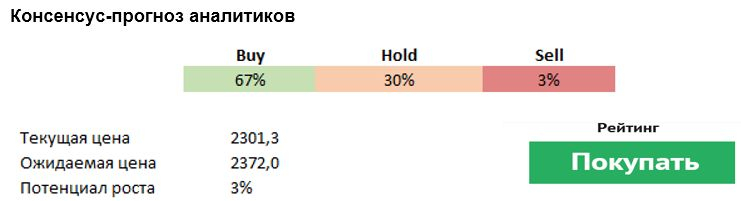

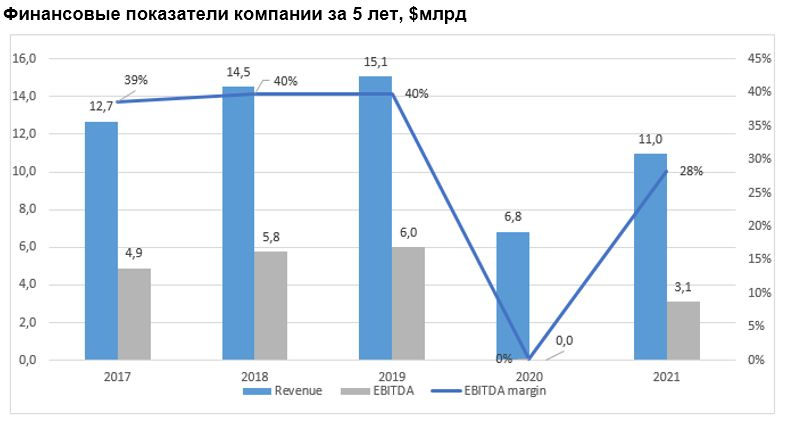

Доходы компании могут достичь максимальных отметок по мере улучшения дальнейшей динамики спроса: выручка Booking Holdings в 2022 году и показатель Ebitda, могут восстановиться до допандемического уровня. Консенсусные ожидания включают восстановление доходов на 54% в годовом исчислении до почти $17 млрд, что выше допандемического уровня 2019 года.

Уход Китая от политики нулевой толерантности к ковиду в перспективе будет способствовать восстановлению туристического потока как в Китай, так и поездок местного населения в другие страны. Это должно способствовать росту выручки.

Основные мультиликаторы компании существенно снизились по сравнению со средними значениями для компании за 3 года. Отличительной особенностью является высокая отдача на акционерный капитал и низкая долговая нагрузка. Несмотря на то что соотношние Debt/(Assets-Goodwill) для компании находится на уровне 55%, запас наличных денежных средств превосходит размер долга.

Денежные средства компании в размере $12 млрд и значительный свободный денежный поток свидетельствуют о высокой финансовой гибкости компании, что позволит ей вернуться к допандамическим показателям кредитоспособности в течение следующих 12 месяцев.

Для расширения биснеса по бронированию авиаперевозок компания приобрела Etraveli Group (была основана в 2000 году и является глобальным поставщиком технологий для бронирования авиаперевозок, ориентированных на предоставление наилучшего контента о рейсах любой компании) примерно за $1,83 млрд в ноябре 2021 года. Компания уже была партнером Booking.

Авиаперелеты могут стать ключевым фактором роста выручки Booking в перспективе. В третьем квартале, который закончился 30 сентября, количество бронирований рейсов выросло на 131% по сравнению с тем же периодом до пандемии в сентябре 2019 года. Также важна возможность использования кросс-продаж, которую активно развивает компания (предоставление более выгодных условий при покупке билета и бронировании отеля одновременно).

Еще одним приобретением стала Getaroom (веб-сайт бронирования гостиничных номеров в США) примерно за $1,2 млрд, которая будет интегрирована в бизнес Priceline (поиск наиболее выгодных бронирований со скидкой). Эта покупка предшествовала ожидаемому увеличению числа поездок в Соединенные Штаты во время курортного сезона после того, как страна сняла ограничения на поездки, наложенные в начале 2020 года, когда началась пандемия COVID-19.

Оба приобретения помогут увеличить долю рынка и создать максимально выгодные условия как для контрагентов, с которыми сотрудничает компания, так и для клиентов, разработав наиболее привлекательные предложения.

Риски

• Booking Holdings имеет наибольшую неопределенность из-за существенной зависимости доходов от Европы (рынок находится под давлением потенциальной инфляции, рецессии и геополитического конфликта).

• Для наращивания доли рынка в США, возможно, придется наращивать маркетинговые расходы.

• Изменение политики поисковых алгоритмов.

• Высокая конкуренция.

Акция начала демонстрировать признаки роста на фоне начала смягчения антиковидных ограничений в Китае в октябре 2022 года. Тенденция продолжилась и в 2023 году. При этом темпы восстановления акции превзошли темпы восстановления индексов.

Несмотря на значительные удары по индустрии туризма, нанесенные пандемией, и опасения по поводу рецессии, возникшие на фоне ужесточения денежно-кредитной политики центральными банками, восстановление потребительской активности в сфере услуг свидетельствует о том, что рынок путешествий в 2022 году активно восстанавливался. Компания также демонстрирует признаки восстановления. Несмотря на встречные макроэкономические ветры, клиенты не меняют свои предпочтеня и не перебронируют ранее забронированные отели на отели более низкого уровня и не сокращают продолжительность поездок.

По итогам 3 квартала 2022 года компания сообщила о хороших результатах по всем направлениям, которые должны распространиться на 4 квартал и далее на 2023 г. Отмечено ускорение роста количества забронированных ночей.

Доходы компании могут достичь максимальных отметок по мере улучшения дальнейшей динамики спроса: выручка Booking Holdings в 2022 году и показатель Ebitda, могут восстановиться до допандемического уровня. Консенсусные ожидания включают восстановление доходов на 54% в годовом исчислении до почти $17 млрд, что выше допандемического уровня 2019 года.

Уход Китая от политики нулевой толерантности к ковиду в перспективе будет способствовать восстановлению туристического потока как в Китай, так и поездок местного населения в другие страны. Это должно способствовать росту выручки.

Основные мультиликаторы компании существенно снизились по сравнению со средними значениями для компании за 3 года. Отличительной особенностью является высокая отдача на акционерный капитал и низкая долговая нагрузка. Несмотря на то что соотношние Debt/(Assets-Goodwill) для компании находится на уровне 55%, запас наличных денежных средств превосходит размер долга.

Денежные средства компании в размере $12 млрд и значительный свободный денежный поток свидетельствуют о высокой финансовой гибкости компании, что позволит ей вернуться к допандамическим показателям кредитоспособности в течение следующих 12 месяцев.

Для расширения биснеса по бронированию авиаперевозок компания приобрела Etraveli Group (была основана в 2000 году и является глобальным поставщиком технологий для бронирования авиаперевозок, ориентированных на предоставление наилучшего контента о рейсах любой компании) примерно за $1,83 млрд в ноябре 2021 года. Компания уже была партнером Booking.

Авиаперелеты могут стать ключевым фактором роста выручки Booking в перспективе. В третьем квартале, который закончился 30 сентября, количество бронирований рейсов выросло на 131% по сравнению с тем же периодом до пандемии в сентябре 2019 года. Также важна возможность использования кросс-продаж, которую активно развивает компания (предоставление более выгодных условий при покупке билета и бронировании отеля одновременно).

Еще одним приобретением стала Getaroom (веб-сайт бронирования гостиничных номеров в США) примерно за $1,2 млрд, которая будет интегрирована в бизнес Priceline (поиск наиболее выгодных бронирований со скидкой). Эта покупка предшествовала ожидаемому увеличению числа поездок в Соединенные Штаты во время курортного сезона после того, как страна сняла ограничения на поездки, наложенные в начале 2020 года, когда началась пандемия COVID-19.

Оба приобретения помогут увеличить долю рынка и создать максимально выгодные условия как для контрагентов, с которыми сотрудничает компания, так и для клиентов, разработав наиболее привлекательные предложения.

Риски

• Booking Holdings имеет наибольшую неопределенность из-за существенной зависимости доходов от Европы (рынок находится под давлением потенциальной инфляции, рецессии и геополитического конфликта).

• Для наращивания доли рынка в США, возможно, придется наращивать маркетинговые расходы.

• Изменение политики поисковых алгоритмов.

• Высокая конкуренция.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба