Норвежская крона стала самой слабой валютой Большой десятки во вторник, отыгрывая снижение цен на нефть. Фунт стерлингов в группе G10 прибавил только к кроне, но ослаб против всех остальных валют. Производство в Великобритании упало самым резким темпом за последние два года. При этом деловая активность (PMI) в секторе услуг в январе упала до 48 пунктов, оказавшись хуже прогнозов.

Доллар подешевел против большинства основных конкурентов, поскольку доходности казначейских облигаций прервали трёхдневную серию восходящей коррекции и вновь перешли к снижению. При этом индекс доллара сохраняет с 12 января узкий торговый диапазон 102,50–101,50 п.

Показатели деловой активности PMI привлекательны тем, что, во-первых, они относятся к опережающим индикаторам, во-вторых, просты в трактовке (выше 50 п. — активность растет, ниже 50 п. — снижается), в-третьих, состоят из компонентов, которые позволяют предварительно оценить ценовое давление.

Во вторник были опубликованы январские индексы деловой активности PMI в производственной сфере и сфере услуг США. Оба показателя оказались выше, чем в декабре, а также лучше прогнозных значений, но они по-прежнему глубоко ниже 50 п. Поэтому деловая активность в США замедляется седьмой месяц подряд, но уже более умеренными темпами. При этом ценовой компонент производственного PMI вырос, что свидетельствует о том, что американские компании всё ещё испытывают негативное влияние роста затрат на рабочую силу и некоторое сырье.

Также были опубликованы показатели PMI по европейским государствам. Совокупный композитный индекс деловой активности PMI по еврозоне в целом неожиданно вырос до 50,2 п. по сравнению с прогнозом 49,8 п. и декабрьским значением 49,3 п. Целый ряд факторов, включая замедление инфляции, тёплую зиму и сокращение перебоев в цепочках поставок вселяют оптимизм, и у инвесторов стало больше надежд на то, что Европе удастся избежать рецессии.

В целом комбинация опубликованных январских PMI в Европе и США указывает на потенциал продолжения ослабления доллара, поскольку спреды между 10-летними облигациями США и Германии, а также между 10-летними гособлигациями Италии и Испании относительно германских бумаг продолжают демонстрировать снижение.

Утром в среду, 25 января, индекс доллара торговался около 102 п. Доллар пытался дорожать против большинства основных конкурентов. Однако лидером роста в группе G10 был австралийский доллар. Согласно опубликованной сегодня статистике, индекс потребительских цен в Австралии по итогам IV квартала 2022 года вырос на 7,8% г/г, что выше прогноза и предыдущего значения. До публикации данных денежный рынок с вероятностью 52% подразумевал возможность повышения ставки Резервного банка Австралии в феврале. Теперь вероятность повышения на 25 б.п. возросла до 76%. Это оказало поддержку австралийской валюте.

Наши ожидания по доллару не изменились. Технически доллар остаётся близок к сильной технической перепроданности, но всё ещё сохраняет некоторый потенциал ослабления. Поэтому мы по-прежнему видим возможность снижения индекса доллара до 100 п. В диапазоне 101–100 п. мы можем увидеть формирование локального дна, за которым последует восходящая коррекция.

Четверг, 26 января. ВВП США в IV квартале 2022 г. (первое чтение): 2,7% против 3,2% в предыдущем квартале;

Четверг, 26 января. Core PCE в IV квартале 2022 г. (первое чтение): 3,9% против 4,7% в предыдущем квартале;

Четверг, 26 января. Заказы на товары длительного пользования в декабре (первое чтение): прогноз 2,5% против -2,1% в ноябре;

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год) и 3% на период 5–10 лет, как в первом чтении.

Рубль может ослабнуть до 77 за доллар к концу 2023 года

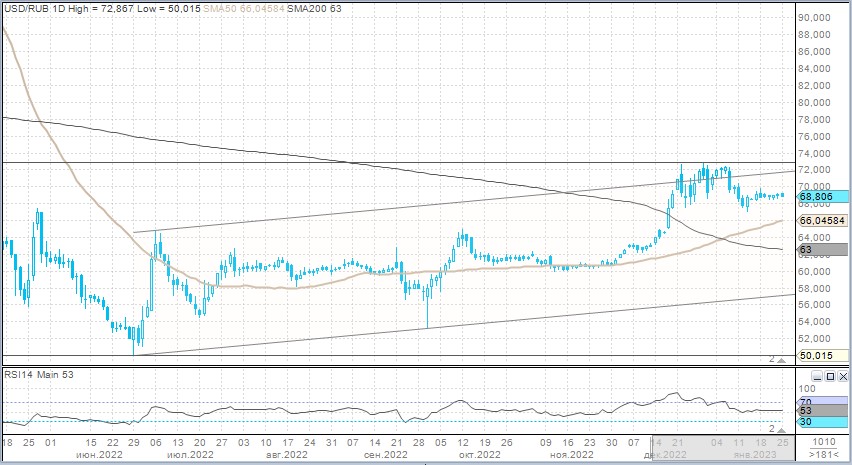

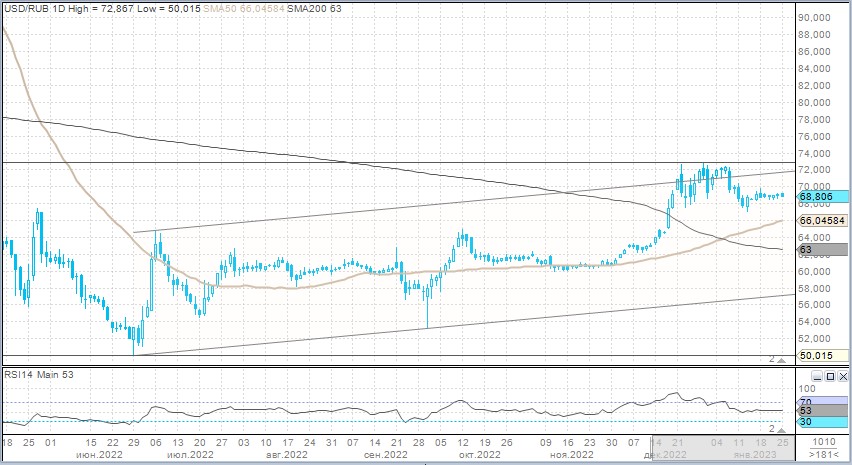

Рубль во вторник незначительно (на 7,5 копеек) подешевел к доллару, на 45 копеек ослаб к евро и впервые с 6 января закрылся выше 75,00. Также рубль снова (как и в понедельник) на 1 копейку просел к юаню.

Торговый объём в паре USD/RUB (расчётами завтра) составил 61,3 млрд руб. против с 48,4 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 33 млрд руб. против 37,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 42,2 млрд руб. против 36,1 млрд руб. в предыдущий день.

Цены на нефть накануне заметно снизились на фоне слухов о том, что ОПЕК не будет рассматривать на ближайшем заседании сокращение объёма поставок, чтобы поддержать цены. Подешевевшая нефть оказала некоторое давление на рубль. При этом налоговый период оказывает российской валюте поддержку. Среда — пик январского налогового периода: компании уплатят в бюджет НДС, НДПИ и акцизы.

Диапазон колебаний в паре USD/RUB на среду оцениваем между 69,50 и 68,00.

Что касается перспектив курса рубля на протяжении всего 2023 года. В нашем базовом сценарии контролируемая рецессия может наступить как в США, так и в Европе. Экономика Китая должна более заметно оживиться в II полугодии. Средняя цена Brent в 2023 г. составит по нашим оценкам $84 за баррель. К концу года североморский сорт подорожает до $100 за баррель. Если объём добычи нефти и конденсата в РФ по итогам 2022 г. составил порядка 10,7 млн баррелей в сутки (мбс), то в 2023 г. мы предполагаем, что добыча может сократиться примерно на 1 мбс. Дисконт Urals к Brent в начале 2023 г. составляет $30–35, но должен сократиться до привычных для 2022 г. $30–25 с середины II квартала. Слабый экспорт давит на рубль, но его поддерживают продажи валюты из ФНБ.

Исходя из перечисленных вводных параметров, мы ожидаем курс USD/RUB в I полугодии около 70, но затем ожидаем рост до 75–80 в II полугодии. Таргет на конец 2023 г. — 77 рублей за доллар.

Доллар подешевел против большинства основных конкурентов, поскольку доходности казначейских облигаций прервали трёхдневную серию восходящей коррекции и вновь перешли к снижению. При этом индекс доллара сохраняет с 12 января узкий торговый диапазон 102,50–101,50 п.

Показатели деловой активности PMI привлекательны тем, что, во-первых, они относятся к опережающим индикаторам, во-вторых, просты в трактовке (выше 50 п. — активность растет, ниже 50 п. — снижается), в-третьих, состоят из компонентов, которые позволяют предварительно оценить ценовое давление.

Во вторник были опубликованы январские индексы деловой активности PMI в производственной сфере и сфере услуг США. Оба показателя оказались выше, чем в декабре, а также лучше прогнозных значений, но они по-прежнему глубоко ниже 50 п. Поэтому деловая активность в США замедляется седьмой месяц подряд, но уже более умеренными темпами. При этом ценовой компонент производственного PMI вырос, что свидетельствует о том, что американские компании всё ещё испытывают негативное влияние роста затрат на рабочую силу и некоторое сырье.

Также были опубликованы показатели PMI по европейским государствам. Совокупный композитный индекс деловой активности PMI по еврозоне в целом неожиданно вырос до 50,2 п. по сравнению с прогнозом 49,8 п. и декабрьским значением 49,3 п. Целый ряд факторов, включая замедление инфляции, тёплую зиму и сокращение перебоев в цепочках поставок вселяют оптимизм, и у инвесторов стало больше надежд на то, что Европе удастся избежать рецессии.

В целом комбинация опубликованных январских PMI в Европе и США указывает на потенциал продолжения ослабления доллара, поскольку спреды между 10-летними облигациями США и Германии, а также между 10-летними гособлигациями Италии и Испании относительно германских бумаг продолжают демонстрировать снижение.

Утром в среду, 25 января, индекс доллара торговался около 102 п. Доллар пытался дорожать против большинства основных конкурентов. Однако лидером роста в группе G10 был австралийский доллар. Согласно опубликованной сегодня статистике, индекс потребительских цен в Австралии по итогам IV квартала 2022 года вырос на 7,8% г/г, что выше прогноза и предыдущего значения. До публикации данных денежный рынок с вероятностью 52% подразумевал возможность повышения ставки Резервного банка Австралии в феврале. Теперь вероятность повышения на 25 б.п. возросла до 76%. Это оказало поддержку австралийской валюте.

Наши ожидания по доллару не изменились. Технически доллар остаётся близок к сильной технической перепроданности, но всё ещё сохраняет некоторый потенциал ослабления. Поэтому мы по-прежнему видим возможность снижения индекса доллара до 100 п. В диапазоне 101–100 п. мы можем увидеть формирование локального дна, за которым последует восходящая коррекция.

Четверг, 26 января. ВВП США в IV квартале 2022 г. (первое чтение): 2,7% против 3,2% в предыдущем квартале;

Четверг, 26 января. Core PCE в IV квартале 2022 г. (первое чтение): 3,9% против 4,7% в предыдущем квартале;

Четверг, 26 января. Заказы на товары длительного пользования в декабре (первое чтение): прогноз 2,5% против -2,1% в ноябре;

Пятница, 27 января. Персональные доходы в декабре: прогноз 0,2% против 0,4% в ноябре;

Пятница, 27 января. Персональные расходы в декабре: прогноз -0,1% против 0,1% в ноябре;

Пятница, 27 января. PCE Core Deflator в декабре: прогноз 4,4% против 4,7% в ноябре;

Пятница, 27 января. Инфляционные ожидания Мичиганского университета в январе (финальное чтение): прогноз 4% на год) и 3% на период 5–10 лет, как в первом чтении.

Рубль может ослабнуть до 77 за доллар к концу 2023 года

Рубль во вторник незначительно (на 7,5 копеек) подешевел к доллару, на 45 копеек ослаб к евро и впервые с 6 января закрылся выше 75,00. Также рубль снова (как и в понедельник) на 1 копейку просел к юаню.

Торговый объём в паре USD/RUB (расчётами завтра) составил 61,3 млрд руб. против с 48,4 млрд руб. в предыдущий день.

Торговый объём в паре EUR/RUB (расчётами завтра) составил 33 млрд руб. против 37,4 млрд руб. в предыдущий день.

Торговый объём в паре CNY/RUB (расчётами завтра) составил 42,2 млрд руб. против 36,1 млрд руб. в предыдущий день.

Цены на нефть накануне заметно снизились на фоне слухов о том, что ОПЕК не будет рассматривать на ближайшем заседании сокращение объёма поставок, чтобы поддержать цены. Подешевевшая нефть оказала некоторое давление на рубль. При этом налоговый период оказывает российской валюте поддержку. Среда — пик январского налогового периода: компании уплатят в бюджет НДС, НДПИ и акцизы.

Диапазон колебаний в паре USD/RUB на среду оцениваем между 69,50 и 68,00.

Что касается перспектив курса рубля на протяжении всего 2023 года. В нашем базовом сценарии контролируемая рецессия может наступить как в США, так и в Европе. Экономика Китая должна более заметно оживиться в II полугодии. Средняя цена Brent в 2023 г. составит по нашим оценкам $84 за баррель. К концу года североморский сорт подорожает до $100 за баррель. Если объём добычи нефти и конденсата в РФ по итогам 2022 г. составил порядка 10,7 млн баррелей в сутки (мбс), то в 2023 г. мы предполагаем, что добыча может сократиться примерно на 1 мбс. Дисконт Urals к Brent в начале 2023 г. составляет $30–35, но должен сократиться до привычных для 2022 г. $30–25 с середины II квартала. Слабый экспорт давит на рубль, но его поддерживают продажи валюты из ФНБ.

Исходя из перечисленных вводных параметров, мы ожидаем курс USD/RUB в I полугодии около 70, но затем ожидаем рост до 75–80 в II полугодии. Таргет на конец 2023 г. — 77 рублей за доллар.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба