27 января 2023 smart-lab.ru Чугунов Игорь

1) Из всего многообразия идей и стратегий, которые могут быть направлены на изучение и реализацию торговых алгоритмов, имеют место те, в которые верит каждый из нас.

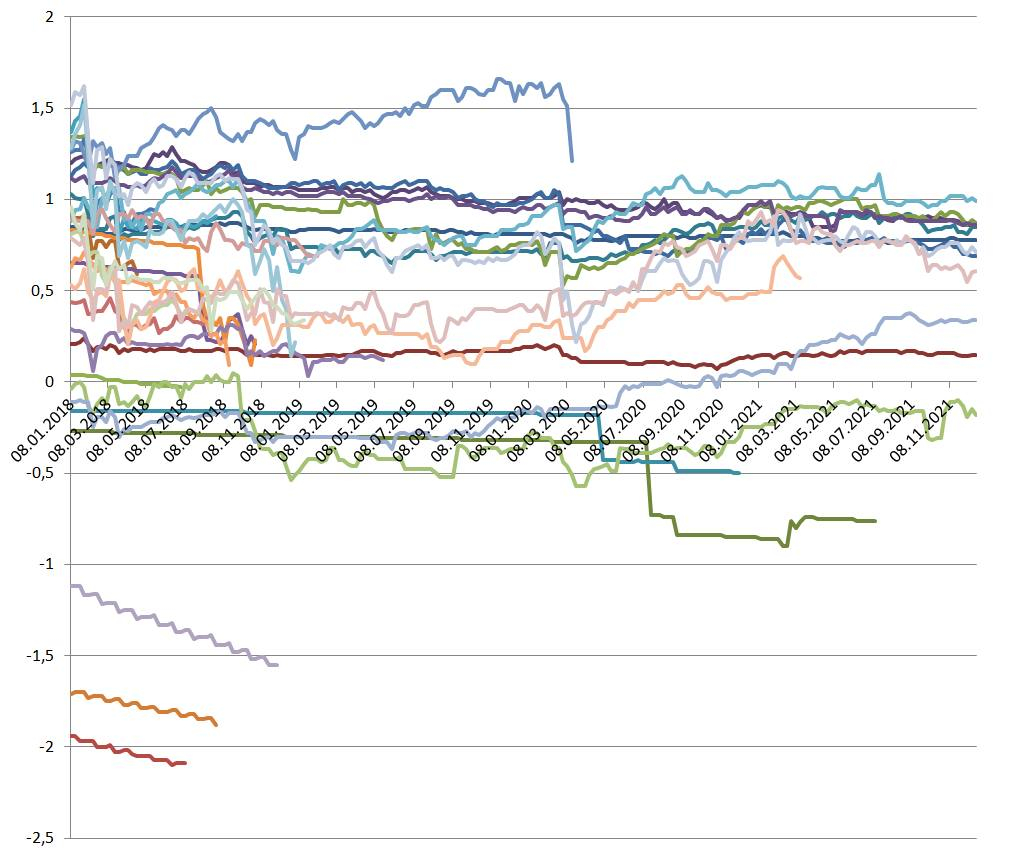

То что на картинке выше — это итоги управления профессиональных и близким к ним трейдерам. Внимание — тут нет совсем уж лудоманов и новоявленных ню, либо их количество сильно мало и сверхслабо воздействует на выборку.

Тут итоги примерно 50 алгоритмических стратегий различных классов. Часть стратегий, как видно, просуществовали менее 500 дней, то что изображено на графике, это примерная картина того, что происходит на рынке без совсем уж лютых лудоманов.

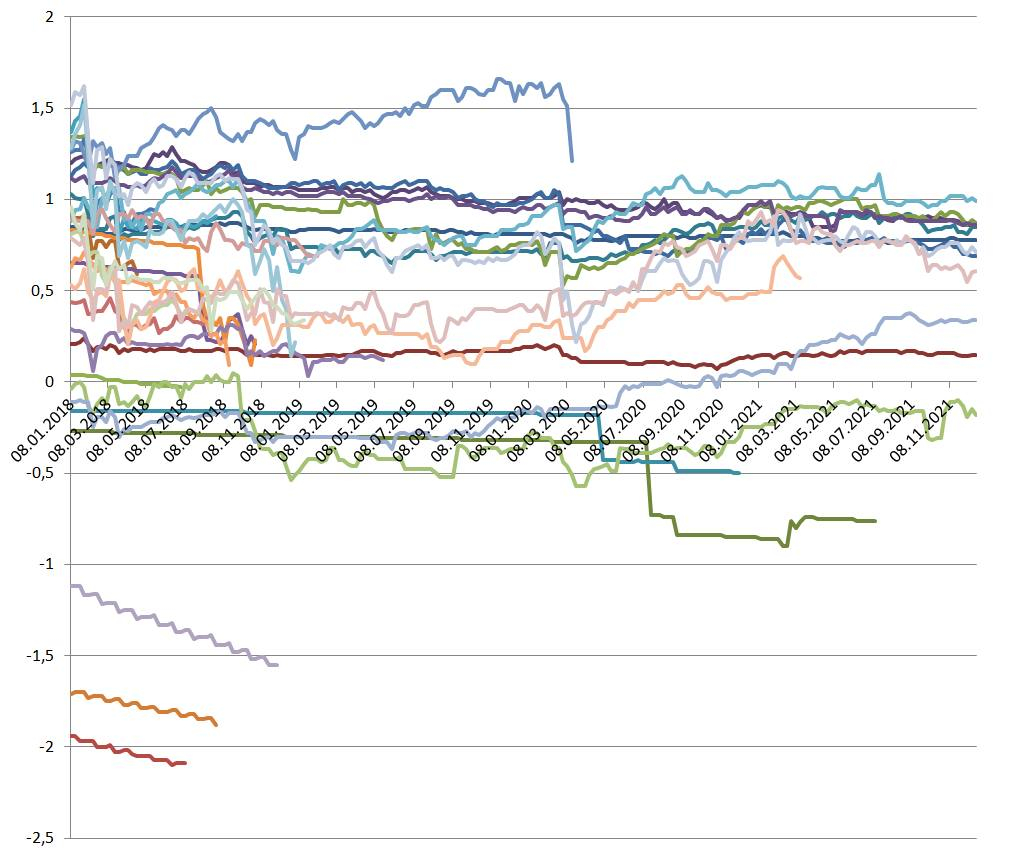

На втором графике отобраны лучшие алгоритмические стратегии, которые представлены на рынке, среди более 2,5 тысяч. Капитал в управлении под ними чуть более 30 млн. долларов в сумме.

Далее результаты будут засекречены, но я могу поделиться настоящей инсайдерской информацией, собственно для формирования центральной гипотезы управления капиталом.

Можно оценить вероятности обгона рынка на различных интервалах.

Но для начала стоит внеси еще одну информацию, чтобы увидеть истинную картину со стороны выбора инвесторов (поскольку именно они ответственны за поддержание тех стратегий, которые и есть на рынке), как сами стратегии распределены по возрасту:

По абсцисс у нас время в днях, а по ординат кол-во стратегий. Если для построения предыдущих графиков было необходимо парсить на протяжении 4 лет информацию (после чего эксперимент был закончен), то для данного распределения достаточно просто скачать пару сайтов)))

Мода на 180 днях, а дальше...

Проведение группы социологических опросов (сюда попало 810 ответов, часть из которых были повторяющимися, а часть рандомными, т.к. люди тыкали на все подряд) дали результат того, что инвестору достаточно 6-14 мес. эквити, что подтверждает реальное положение дел со стороны предложения, что выглядит страшно, ведь люди действительно получают то, чего хотят, а стратегии умирают примерно по тем-же закономерностям, что очень красиво и круто придумано природой.

Так вот, оценивая вероятности всего многообразия алгоритмических стратегий, можно сделать следующие выводы:

На шестисотый день вероятность обогнать рынок 32%,

На тысячный день вероятность обогнать рынок 16%,

На одна тысяча двухсотый день вероятность обогнать рынок 8%,

На одна тысяча пятисотый день менее 2%.

Стоит сказать, что тут есть подгонка к рынку, ну и наблюдения проводились до февраля 22 и не на российских рынках вовсе. У нас все много печальнее.

2) Почему именно так?

Важно задать этот вопрос, чтобы идти дальше.

Ну и ответ прост-люди порочны.

Из социологической части можно сделать вывод, что 92% людей (в кол-ве людей) видят возможность сделать деньги на рынке (а не сохранить), и порядка 60-80% людей ( в у.е.), хотя вторую цифру я не знаю как посчитать более точно, у меня нет, но она будет приходиться в этой вилке.

Второе, это элемент интуитивной оценки риска. Порочность заключается еще в том, что выигрыш 100% не равен проигрышу 100%, для участия в игре люди интуитивно полагаются на другое, ну и чтобы многие приняли участие в процессе нужно предлагать коэф. 1 к 3, что собственно лежит и в основе буков, буки зарабатывают на жадных в основном. Когда ставят не на фаворита, а на андердога, причем чем явнее андердог, тем выше маржа. Вот тоже самое всюду-тут правит точно такой-же закон из биофизики, который еще наверное никто не описал, когда пул людей примерно будет соответствовать пулу предложения, ну и марже, которой будет больше там, где высокие кэфы. Отсюда люди собственноручно согласны на такую игру, где маржи больше для бука, ну и не интересно ставить на кэф. 1.2, но как показывает практика, а точнее количественные ресёчи в играх, можно долго не сливать, если ставить на фаворита, вплоть до околонулевой потери за более чем 50 ставок. Вот такой красивый закон, коллеги.

3) Чем профессиональные управляющие отличаются от новоявленных ню?

Во вторую группу причислю тех, кто осознанно согласен вести своих инвесторов на убой, не считаясь с репутационными рисками, а репутация она одна.

Профессионал не может предоставить большую доходность и он не в состоянии удовлетворить те самые 92% людей в людях. Эта цифра точная, кстати! Иногда забегают из этой целевой аудитории к профессионалам, вроде АГ, но они там временно.

Большинство людей плевать хотели на репутационные риски, ну и получают свое недоверие. Настоящий профессионал понимает правила игры и то, что описано выше, отсюда еще раз, как пример АГ — его все троллят кругом, за то, что он зарабатывает как вкладчики (но это не так, люди просто не считают, они дбл… и таких приносит на рынок каждую волну раздачи халявы, которая кажется такой лишь).

После 6 лет выживают только профи, т.к. все лудоманы и развлекающие их, не считающих своей репутации, самоуничтожаются. И так происходит постоянно. Люди нихрена на усваивают, сейчас сменится новое поколение, которое будет учить АГ, как жить. Вот увидите. А те, кто понял и усвоил правила игры, принесет ему деньги и будет тихо наблюдать, как новая волна сольет их и убежит, а очередные управляющие, которые показывают много больше АГ (хвалясь этим и привлекая ню), сольют и исчернят свою репутацию в очередной раз, но с каждым разом приходится прогибаться еще ниже, что этих людей вполне устраивает, это их осознанный выбор, это их каста и положение, ведь живем мы в мире, где практически каждый из нас сам выбирает свое положение самостоятельно.

То что на картинке выше — это итоги управления профессиональных и близким к ним трейдерам. Внимание — тут нет совсем уж лудоманов и новоявленных ню, либо их количество сильно мало и сверхслабо воздействует на выборку.

Тут итоги примерно 50 алгоритмических стратегий различных классов. Часть стратегий, как видно, просуществовали менее 500 дней, то что изображено на графике, это примерная картина того, что происходит на рынке без совсем уж лютых лудоманов.

На втором графике отобраны лучшие алгоритмические стратегии, которые представлены на рынке, среди более 2,5 тысяч. Капитал в управлении под ними чуть более 30 млн. долларов в сумме.

Далее результаты будут засекречены, но я могу поделиться настоящей инсайдерской информацией, собственно для формирования центральной гипотезы управления капиталом.

Можно оценить вероятности обгона рынка на различных интервалах.

Но для начала стоит внеси еще одну информацию, чтобы увидеть истинную картину со стороны выбора инвесторов (поскольку именно они ответственны за поддержание тех стратегий, которые и есть на рынке), как сами стратегии распределены по возрасту:

По абсцисс у нас время в днях, а по ординат кол-во стратегий. Если для построения предыдущих графиков было необходимо парсить на протяжении 4 лет информацию (после чего эксперимент был закончен), то для данного распределения достаточно просто скачать пару сайтов)))

Мода на 180 днях, а дальше...

Проведение группы социологических опросов (сюда попало 810 ответов, часть из которых были повторяющимися, а часть рандомными, т.к. люди тыкали на все подряд) дали результат того, что инвестору достаточно 6-14 мес. эквити, что подтверждает реальное положение дел со стороны предложения, что выглядит страшно, ведь люди действительно получают то, чего хотят, а стратегии умирают примерно по тем-же закономерностям, что очень красиво и круто придумано природой.

Так вот, оценивая вероятности всего многообразия алгоритмических стратегий, можно сделать следующие выводы:

На шестисотый день вероятность обогнать рынок 32%,

На тысячный день вероятность обогнать рынок 16%,

На одна тысяча двухсотый день вероятность обогнать рынок 8%,

На одна тысяча пятисотый день менее 2%.

Стоит сказать, что тут есть подгонка к рынку, ну и наблюдения проводились до февраля 22 и не на российских рынках вовсе. У нас все много печальнее.

2) Почему именно так?

Важно задать этот вопрос, чтобы идти дальше.

Ну и ответ прост-люди порочны.

Из социологической части можно сделать вывод, что 92% людей (в кол-ве людей) видят возможность сделать деньги на рынке (а не сохранить), и порядка 60-80% людей ( в у.е.), хотя вторую цифру я не знаю как посчитать более точно, у меня нет, но она будет приходиться в этой вилке.

Второе, это элемент интуитивной оценки риска. Порочность заключается еще в том, что выигрыш 100% не равен проигрышу 100%, для участия в игре люди интуитивно полагаются на другое, ну и чтобы многие приняли участие в процессе нужно предлагать коэф. 1 к 3, что собственно лежит и в основе буков, буки зарабатывают на жадных в основном. Когда ставят не на фаворита, а на андердога, причем чем явнее андердог, тем выше маржа. Вот тоже самое всюду-тут правит точно такой-же закон из биофизики, который еще наверное никто не описал, когда пул людей примерно будет соответствовать пулу предложения, ну и марже, которой будет больше там, где высокие кэфы. Отсюда люди собственноручно согласны на такую игру, где маржи больше для бука, ну и не интересно ставить на кэф. 1.2, но как показывает практика, а точнее количественные ресёчи в играх, можно долго не сливать, если ставить на фаворита, вплоть до околонулевой потери за более чем 50 ставок. Вот такой красивый закон, коллеги.

3) Чем профессиональные управляющие отличаются от новоявленных ню?

Во вторую группу причислю тех, кто осознанно согласен вести своих инвесторов на убой, не считаясь с репутационными рисками, а репутация она одна.

Профессионал не может предоставить большую доходность и он не в состоянии удовлетворить те самые 92% людей в людях. Эта цифра точная, кстати! Иногда забегают из этой целевой аудитории к профессионалам, вроде АГ, но они там временно.

Большинство людей плевать хотели на репутационные риски, ну и получают свое недоверие. Настоящий профессионал понимает правила игры и то, что описано выше, отсюда еще раз, как пример АГ — его все троллят кругом, за то, что он зарабатывает как вкладчики (но это не так, люди просто не считают, они дбл… и таких приносит на рынок каждую волну раздачи халявы, которая кажется такой лишь).

После 6 лет выживают только профи, т.к. все лудоманы и развлекающие их, не считающих своей репутации, самоуничтожаются. И так происходит постоянно. Люди нихрена на усваивают, сейчас сменится новое поколение, которое будет учить АГ, как жить. Вот увидите. А те, кто понял и усвоил правила игры, принесет ему деньги и будет тихо наблюдать, как новая волна сольет их и убежит, а очередные управляющие, которые показывают много больше АГ (хвалясь этим и привлекая ню), сольют и исчернят свою репутацию в очередной раз, но с каждым разом приходится прогибаться еще ниже, что этих людей вполне устраивает, это их осознанный выбор, это их каста и положение, ведь живем мы в мире, где практически каждый из нас сам выбирает свое положение самостоятельно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба