30 января 2023 | Россети

О компании.

ПАО «Россети Центр» – это электросетевая компания России. Компания ведет бизнес на территории 11 областей Центральной части России, обеспечивая электроэнергией население, крупные промышленные компании и предприятия транспорта и сельского хозяйства, социально значимые объекты, осуществляя технологическое присоединение новых потребителей к электрическим сетям.

По сути, основной деятельностью компании является передача электроэнергии от генерирующих компаний к сбытовым организациям. Т.е. «Россети Центр» занимается транспортировкой электроэнергии.

ПАО «Россети Центр» — одна из 14 таких межрегиональных сетевых компаний. Свою деятельность Компания ведет в регионах с устойчивыми перспективами экономического роста, что является одним из конкурентных преимуществ.

Текущая цена акций.

На данный момент акции компании торгуются примерно в середине своего многолетнего боковика. К слову столько же акции стоили и 10 лет назад. Но начиная с сентября с минимумов акции отскочили уже на 40%. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

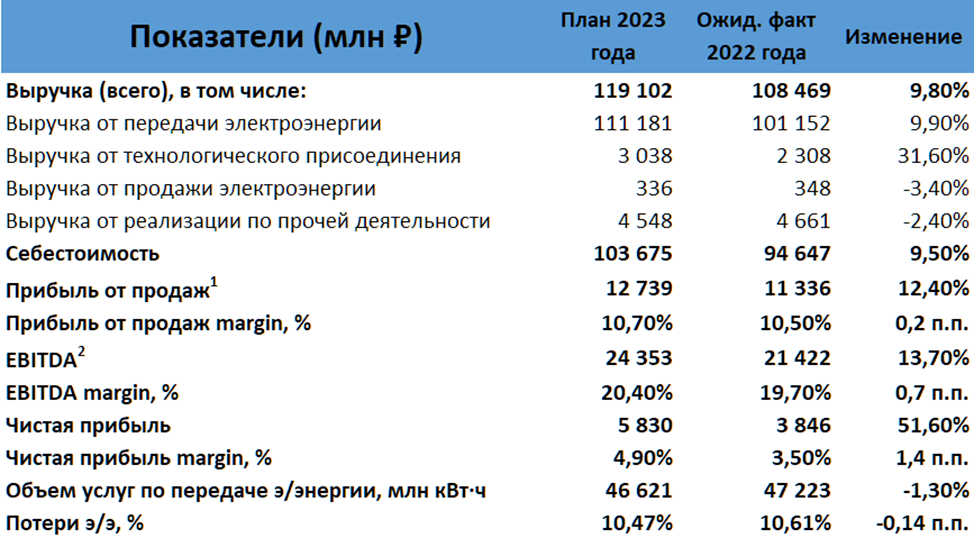

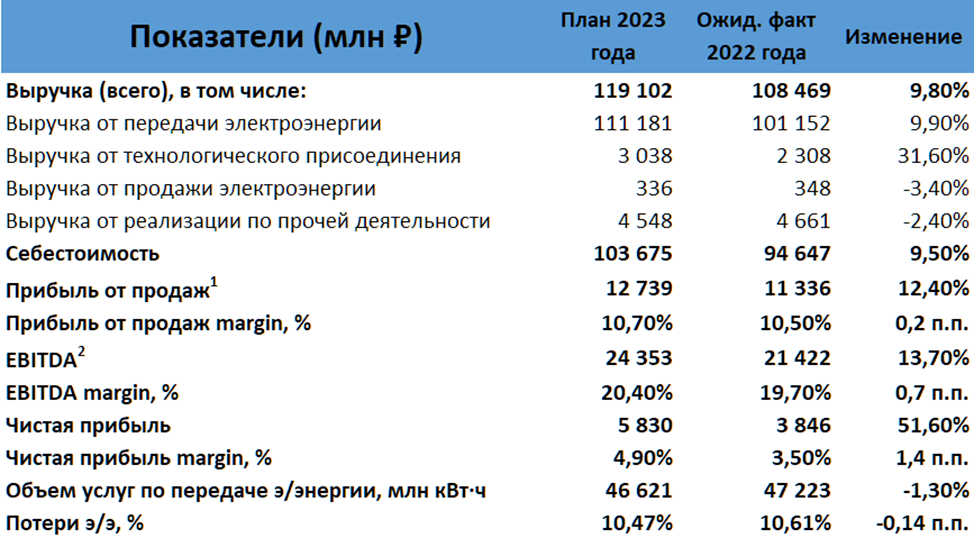

Итоги 2022 и План 2023.

Итак, видим, что предварительные данные по итогам 2022 года неудачные:

Выручка: 108,5 млрд (+0,3% г/г);

EBITDA: 21,4 млрд (-7,5% г/г);

Чистая прибыль: 3,8 млрд (-10,5% г/г).

Выручка не изменилась, а прибыль упала. Это одна из причин падения акций на 23% в прошлом году.

Теперь посмотрим на бизнес план на 2023 год:

Выручка: 119,1 млрд (+9,8% г/г);

Себестоимость: 103,6 (+9,5% г/г);

EBITDA: 24,3 млрд (+13,7% г/г);

Чистая прибыль: 5,8 млрд (+51,6% г/г).

Как видим, план довольно позитивный. Запланированный рост выручки объясняется ростом тарифов с декабря 2022 на 9%, а также завершением исполнения крупных договоров технологического присоединения. Рост себестоимости в 2023 году будет обусловлен инфляционными факторами. Ну а главное, — запланирован существенный рост прибыли, которая может быть направлена на дивиденды.

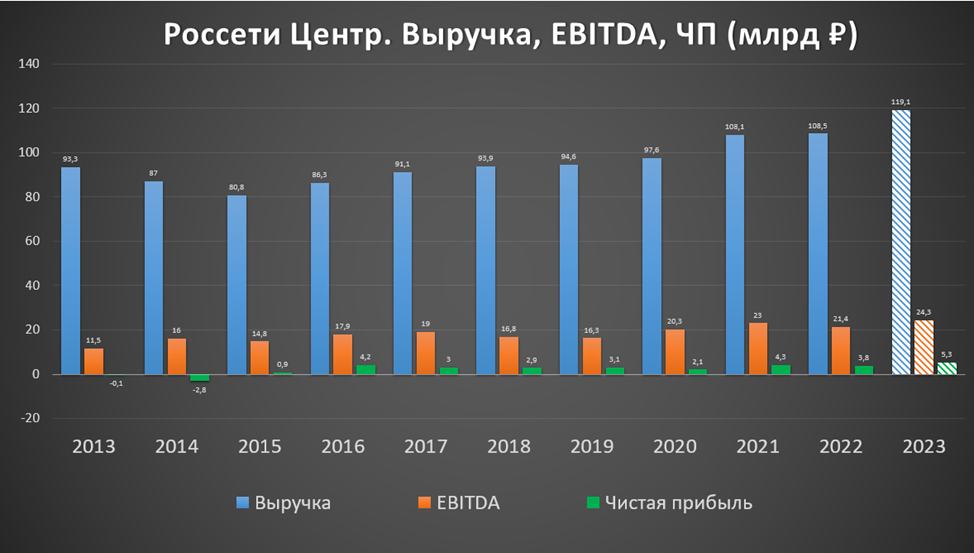

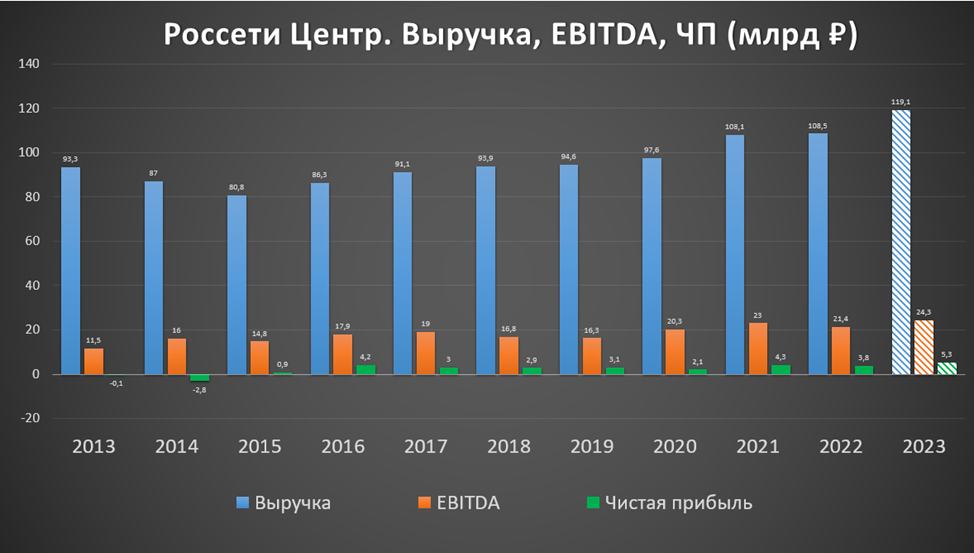

Выручка и прибыль. Динамика по годам.

Бизнес компании довольно стабильный и устойчивый. Но рост выручки и прибыли в среднем даже ниже инфляции (темпы роста за последние 5 лет менее 5%). Но планы на 2023 обещают рекордные показатели.

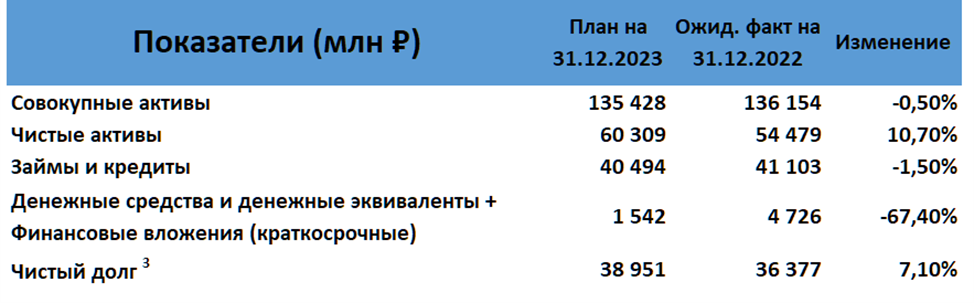

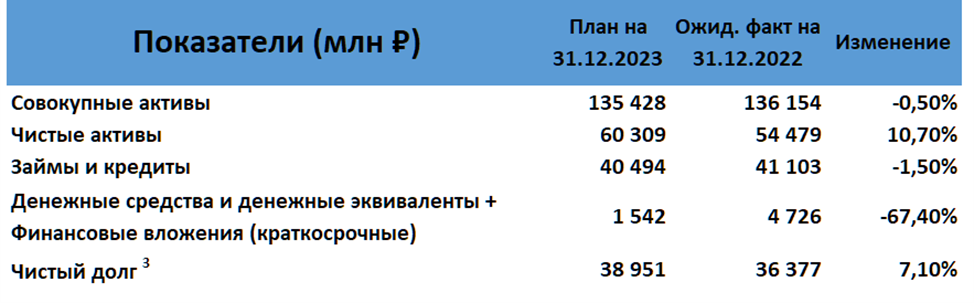

Долговая нагрузка.

В опубликованном плане 2023 также указаны данные по долговой нагрузке. И если по итогам 2022 года чистый долг снизился до 36,3 млрд (-22% г/г). То по итогам 2023 года запланирован его рост на 7%. Но рост чистого долга объясняется не ростом займов и кредитов, а уменьшением кэша на счетах. Запланированный ND/EBITDA = 1,6. Долговая нагрузка средняя.

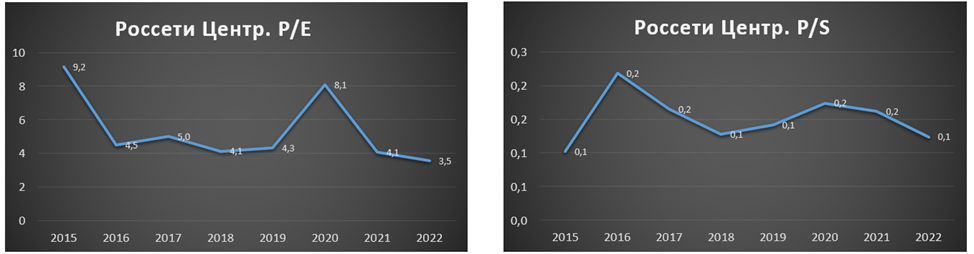

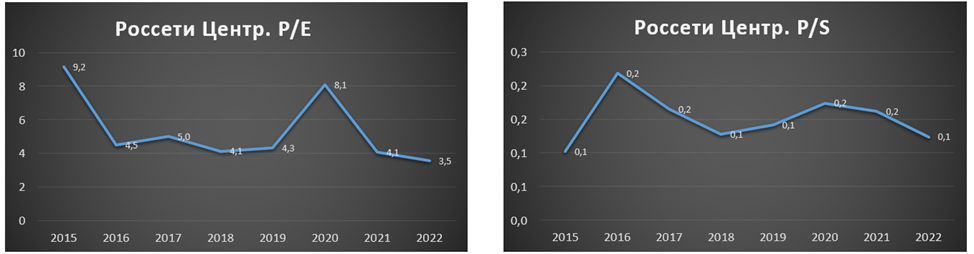

Мультипликаторы.

По мультипликаторам компания оценена недорого:

Текущая цена акции = 0,3₽

Капитализация компании = 13 млрд ₽

EV/EBITDA = 2,1

P/E = 3,5

P/S = 0,1

P/BV = 0,2

Рентабельность по EBITDA = 19,7%

Мультипликаторы на минимумах за 8 лет.

Дивиденды.

Дивидендная политика «Россети Центр» предусматривает выплаты в 50% от скорректированной чистой прибыли, определенной как максимум этого показателя из отчетностей РСБУ и МСФО.

В январе 2023 года компания выплатила промежуточные дивиденды за 9мес 2022 года в размере 0,034₽ (из расчета 40% от прибыли по РСБУ). Доходность составила 11% к текущей цене акции. Вероятно, больше за 2022 год дивидендов ждать не стоит.

Но за 2023 год из-за рекордной прибыли, могут быть и рекордные дивиденды, которые составят 16% на акцию, если на выплаты отправят 40% от чистой прибыли. Если же выплаты составят обещанные 50%, то див доходность превысит 20%. Правда, выплатят эти дивиденды скорее всего не ранее, чем через год.

Риски.

После слияния ФСК и Россетей вырос риск дальнейшей консолидации МРСК, что может привести к невыгодным для текущих миноритарных акционеров корпоративным решениям.

Выводы.

ПАО «Россети Центр» — относительно небольшая компания. Это представитель защитного сектора.

Вообще выручка и прибыль компании растёт темпами ниже инфляции. Результаты за 2022 год ожидаются слабыми. Но планы на 2023 подразумевают рекордные показатели.

Долговая нагрузка средняя.

Компания регулярно выплачивает дивиденды. Из-за рекордной прибыли в 2023г., дивиденды могут составить 16%-21%.

Из рисков можно выделить возможную невыгодную консолидацию с ФСК.

Акции торгуются примерно посредине своего исторического боковика. Мультипликаторы невысокие.

Я пока не покупал акции этой компании и ближайшее время не планирую. Более интересной выглядит «Россети Центр и Приволжье» (MRKP), которую разбирали не так давно.

ПАО «Россети Центр» – это электросетевая компания России. Компания ведет бизнес на территории 11 областей Центральной части России, обеспечивая электроэнергией население, крупные промышленные компании и предприятия транспорта и сельского хозяйства, социально значимые объекты, осуществляя технологическое присоединение новых потребителей к электрическим сетям.

По сути, основной деятельностью компании является передача электроэнергии от генерирующих компаний к сбытовым организациям. Т.е. «Россети Центр» занимается транспортировкой электроэнергии.

ПАО «Россети Центр» — одна из 14 таких межрегиональных сетевых компаний. Свою деятельность Компания ведет в регионах с устойчивыми перспективами экономического роста, что является одним из конкурентных преимуществ.

Текущая цена акций.

На данный момент акции компании торгуются примерно в середине своего многолетнего боковика. К слову столько же акции стоили и 10 лет назад. Но начиная с сентября с минимумов акции отскочили уже на 40%. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Итоги 2022 и План 2023.

Итак, видим, что предварительные данные по итогам 2022 года неудачные:

Выручка: 108,5 млрд (+0,3% г/г);

EBITDA: 21,4 млрд (-7,5% г/г);

Чистая прибыль: 3,8 млрд (-10,5% г/г).

Выручка не изменилась, а прибыль упала. Это одна из причин падения акций на 23% в прошлом году.

Теперь посмотрим на бизнес план на 2023 год:

Выручка: 119,1 млрд (+9,8% г/г);

Себестоимость: 103,6 (+9,5% г/г);

EBITDA: 24,3 млрд (+13,7% г/г);

Чистая прибыль: 5,8 млрд (+51,6% г/г).

Как видим, план довольно позитивный. Запланированный рост выручки объясняется ростом тарифов с декабря 2022 на 9%, а также завершением исполнения крупных договоров технологического присоединения. Рост себестоимости в 2023 году будет обусловлен инфляционными факторами. Ну а главное, — запланирован существенный рост прибыли, которая может быть направлена на дивиденды.

Выручка и прибыль. Динамика по годам.

Бизнес компании довольно стабильный и устойчивый. Но рост выручки и прибыли в среднем даже ниже инфляции (темпы роста за последние 5 лет менее 5%). Но планы на 2023 обещают рекордные показатели.

Долговая нагрузка.

В опубликованном плане 2023 также указаны данные по долговой нагрузке. И если по итогам 2022 года чистый долг снизился до 36,3 млрд (-22% г/г). То по итогам 2023 года запланирован его рост на 7%. Но рост чистого долга объясняется не ростом займов и кредитов, а уменьшением кэша на счетах. Запланированный ND/EBITDA = 1,6. Долговая нагрузка средняя.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

Текущая цена акции = 0,3₽

Капитализация компании = 13 млрд ₽

EV/EBITDA = 2,1

P/E = 3,5

P/S = 0,1

P/BV = 0,2

Рентабельность по EBITDA = 19,7%

Мультипликаторы на минимумах за 8 лет.

Дивиденды.

Дивидендная политика «Россети Центр» предусматривает выплаты в 50% от скорректированной чистой прибыли, определенной как максимум этого показателя из отчетностей РСБУ и МСФО.

В январе 2023 года компания выплатила промежуточные дивиденды за 9мес 2022 года в размере 0,034₽ (из расчета 40% от прибыли по РСБУ). Доходность составила 11% к текущей цене акции. Вероятно, больше за 2022 год дивидендов ждать не стоит.

Но за 2023 год из-за рекордной прибыли, могут быть и рекордные дивиденды, которые составят 16% на акцию, если на выплаты отправят 40% от чистой прибыли. Если же выплаты составят обещанные 50%, то див доходность превысит 20%. Правда, выплатят эти дивиденды скорее всего не ранее, чем через год.

Риски.

После слияния ФСК и Россетей вырос риск дальнейшей консолидации МРСК, что может привести к невыгодным для текущих миноритарных акционеров корпоративным решениям.

Выводы.

ПАО «Россети Центр» — относительно небольшая компания. Это представитель защитного сектора.

Вообще выручка и прибыль компании растёт темпами ниже инфляции. Результаты за 2022 год ожидаются слабыми. Но планы на 2023 подразумевают рекордные показатели.

Долговая нагрузка средняя.

Компания регулярно выплачивает дивиденды. Из-за рекордной прибыли в 2023г., дивиденды могут составить 16%-21%.

Из рисков можно выделить возможную невыгодную консолидацию с ФСК.

Акции торгуются примерно посредине своего исторического боковика. Мультипликаторы невысокие.

Я пока не покупал акции этой компании и ближайшее время не планирую. Более интересной выглядит «Россети Центр и Приволжье» (MRKP), которую разбирали не так давно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба