В конце января ЛСР представила нейтральный операционный отчет за 4 квартал 2022 года. За этот период компании удалось восстановить собственные продажи после рекордно низких результатов в 3 квартале. Основные моменты:

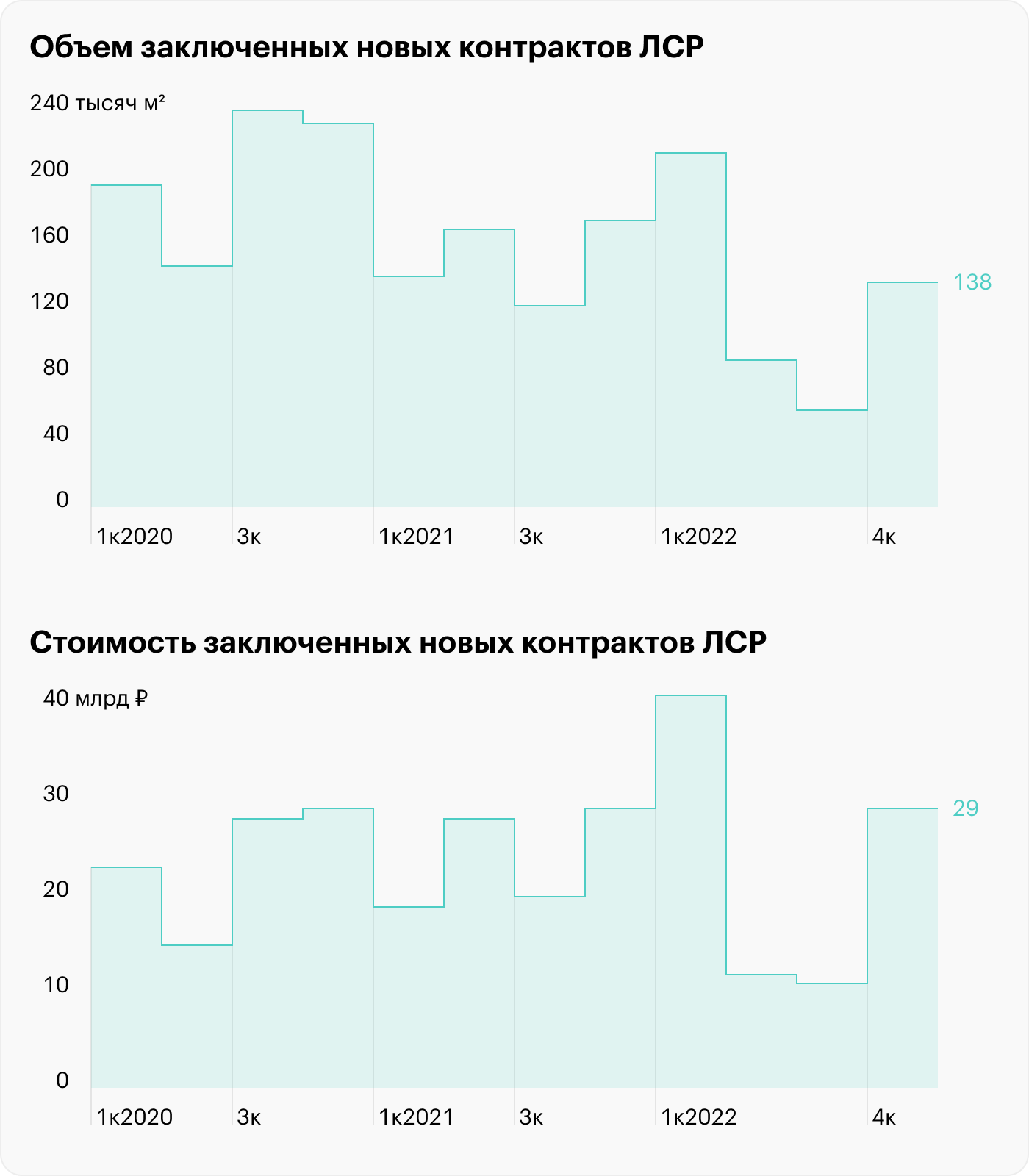

Количество новых заключенных контрактов сократилось на 22% — до 138 тысяч квадратных метров на фоне более низкого спроса.

При этом общая стоимость новых контрактов не изменилась, составив 29 млрд рублей, благодаря сильному росту цен.

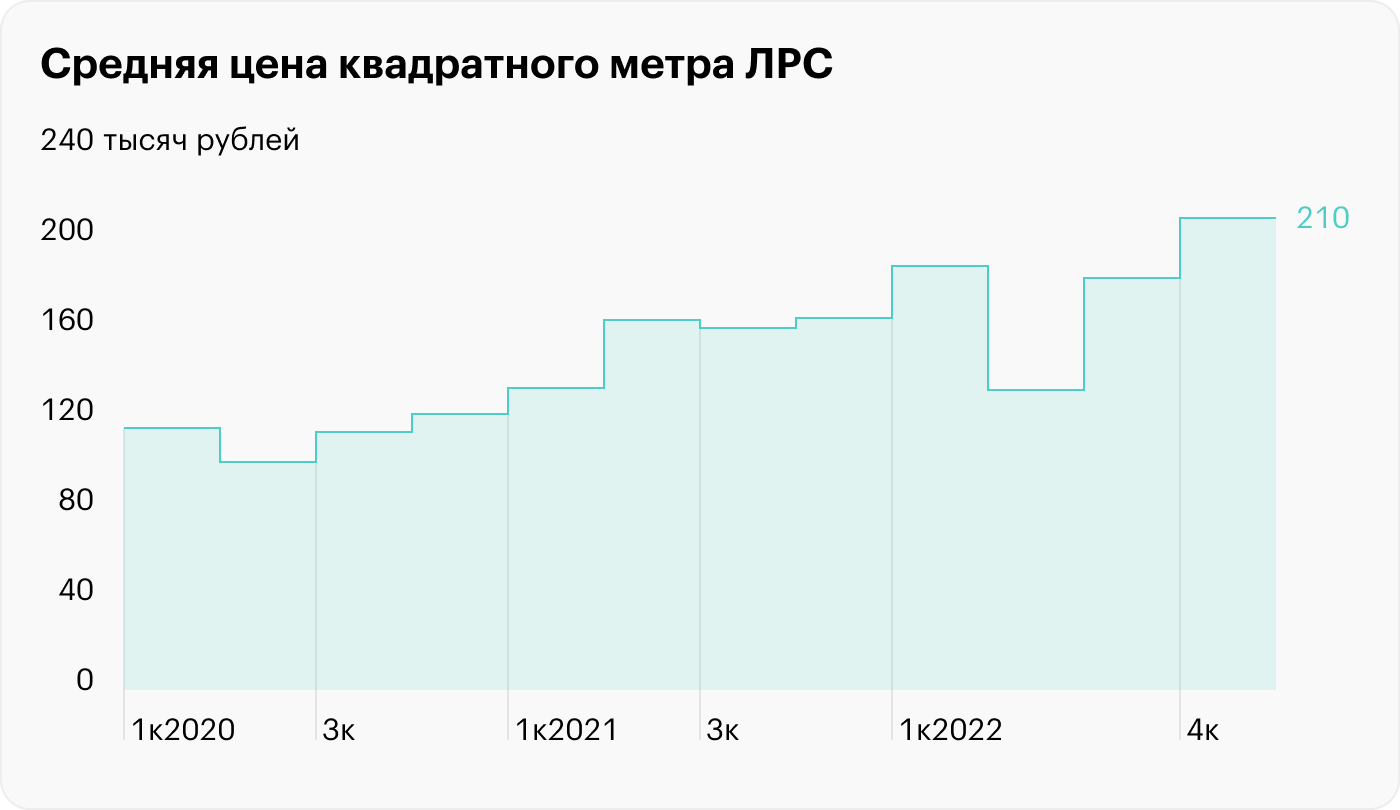

Средняя цена квадратного метра у ЛСР за год увеличилась на 27% — с 165 до 210 тысяч рублей.

Доля заключенных контрактов с участием ипотечных денег в 4 квартале выросла с 67 до 70%.

За последние три месяца 2022 года девелопер ввел в эксплуатацию 209 тысяч квадратных метров, что на 29% меньше, чем за аналогичный период прошлого года.

О компании

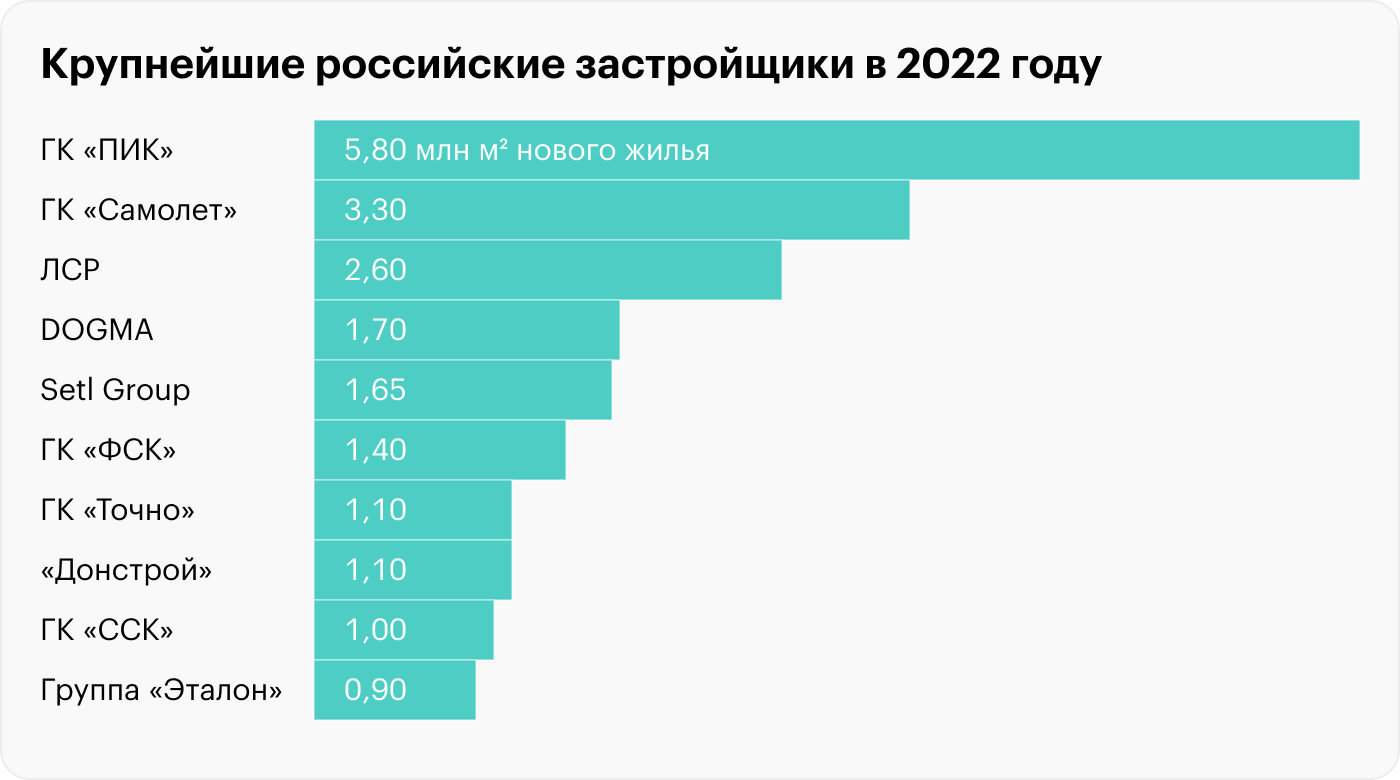

ЛСР (MOEX: LSRG) — один из лидеров строительной отрасли России. Компания работает в крупнейших регионах страны с быстрорастущими рынками недвижимости: в Санкт-Петербурге и Ленинградской области (ЛО), Москве и Московской области (МО), Екатеринбурге. В 2022 году компания вошла в тройку крупнейших девелоперов России по объему строительства.

Санкт-Петербург и Ленинградская область. Самый прибыльный сегмент ЛСР, в котором компания занимается девелопментом и строительством недвижимости всех типов: от массового жилья до элитной недвижимости. На сегодняшний день в Северо-Западном регионе России застройщик продает квартиры в 22 ЖК.

Москва и Московская область. Второе по доходам подразделение компании и самое приоритетное, так как Москва считается крупнейшим российским рынком по стоимости недвижимости.

В 2022 году ЛСР выиграла крупный аукцион на застройку 12,16 га по Автозаводской улице. В будущем на этом участке девелопер может построить до 475 тысяч квадратных метров. Для сравнения: в 2022 году компания в Москве и МО всего продала 69 тысяч квадратных метров.

Екатеринбург. ЛСР развивает бизнес в четвертом по величине городе России с 2007 года. На сегодняшний день в Уральском федеральном округе застройщик продает квартиры в 7 ЖК. Особенностью этого сегмента считается низкая цена квадратного метра в сравнении с двумя другими подразделениями компании.

Дополнительный сегмент. Главное конкурентное преимущество девелопера — наличие бизнеса по производству строительных материалов, что позволяет застройщику контролировать всю свою производственную цепочку. Основная продукция подразделения: гранитный щебень, песок, бетон, кирпич и газобетон.

География деятельности ЛСР. Источник: годовой отчет ЛСР, стр. 7

Операционные результаты

Основной доход. Порядка 80% ЛСР получает за счет строительства и реализации недвижимости на первичном российском рынке. В 4 квартале 2022 года результаты компании сильно выросли после провального 3 квартала. Наиболее вероятная причина восстановления показателей — пиковые продажи в декабре.

Это предположение подтверждается рекордным количеством ипотечных кредитов: в декабре 2022 года российские банки выдали максимальный объем ипотеки за всю историю наблюдений на фоне изменения с 1 января 2023 года условий льготных программ покупки жилья от государства. В общих продажах ЛСР доля контрактов с участием ипотечных денег сейчас составляет около 70%.

3 квартал. ЛСР решила не раскрывать негативные результаты за 3 квартал, но, зная показатели за 1 и 2 полугодия и за 4 квартал, эти данные можно найти. В 3 квартале 2022 года компания зафиксировала рекордно низкие продажи, что можно объяснить сильным падением спроса на недвижимость на фоне снижения потребительской активности.

Показатели ЛСР в 3 квартале 2022 года:

Объем новых заключенных контрактов упал на 52% — до 60 тысяч квадратных метров.

Стоимость новых заключенных контрактов снизилась на 45% — до 11 млрд рублей.

Средняя цена квадратного метра выросла на 14% — до 183 тысяч рублей.

Новые контракты. В 4 квартале 2022 года строительной компании удалось восстановить собственные продажи: объем новых заключенных контрактов вырос на 130% — до 138 тысяч квадратных метров — в сравнении с 3 кварталом. Но в сопоставлении с аналогичным периодом прошлого года результаты упали на 22% на фоне более высокого спроса ранее.

Падение объемов продаж не привело к снижению денежных показателей: год к году стоимость новых заключенных контрактов практически не изменилась и осталась на уровне 29 млрд рублей.

Основная причина — сильный рост цен, в рамках которых наилучшую динамику продемонстрировал сегмент «Москва и Московская область»: за год средний уровень цен в регионе увеличился в 2 раза на фоне более высоких продаж нового элитного жилья в столице.

Средняя цена квадратного метра. Этот показатель у ЛСР за год увеличился на 27% — до 210 тысяч рублей — за счет растущей динамики в Московском и Северо-Западном регионах. Но в Екатеринбурге успех компания закрепить не смогла: цены сильно упали, снизившись с 103 до 77 тысяч рублей за квадратный метр, на фоне реализации более дешевой недвижимости.

Динамика региональных цен ЛСР в 4 квартале:

В Санкт-Петербурге и ЛО средняя цена квадратного метра за год выросла с 159 до 170 тысяч рублей.

В Москве и МО — с 269 до 562 тысяч рублей.

В Екатеринбурге — упала на 25%, с 103 до 77 тысяч рублей.

Прочее. В 3 квартале застройщик объявил о продаже новых объектов недвижимости общей площадью в 188 тысяч квадратных метров, а также о введении в эксплуатацию 209 тысяч квадратных метров готового жилья в Санкт-Петербурге, ЛО и Екатеринбурге. В Москве в 4 квартале не ввели в эксплуатацию ни один ЖК.

Сегмент по производству строительных материалов, который приносит компании около 20% доходов, показал результаты в 2022 году на уровне прошлых лет, что полностью соответствует ожиданиям менеджмента.

Основные операционные результаты ЛСР

Дивиденды

Главный краткосрочный драйвер роста ЛСР — это выплата дивидендов за 2022 год, которая может состояться в конце весны или в начале лета 2023 года. По дивидендной политике компания должна распределять между своими акционерами не менее 20% чистой прибыли по МСФО. Но менеджмент практически всегда старался выплачивать в районе 50%.

Исключение — только распределение прибыли за 2021 год. Российский девелопер решил отказаться от выплаты дивидендов за этот отчетный период, так как ранее провел два крупных байбэка и выкупил свои GDR с Лондонской биржи и часть обыкновенных акций с Мосбиржи.

Летом 2023 года ситуация может полностью повториться, так как ЛСР недавно еще раз выкупила с рынка крупный пакет своих акций: 14 октября 2022 года компания объявила о приобретении 5,6 млн бумаг, что соответствует 5,44% уставного капитала застройщика. После байбэка на счетах ЛСР хранится чуть менее 25 млн собственных акций, что эквивалентно доле в 24,27%.

Что в итоге

ЛСР представила нейтральные операционные результаты в 4 квартале 2022 года: продажи в количественном эквиваленте снизились на 22%, но в денежном значении ничего не изменилось благодаря росту цен на 27%.

Дальнейшее краткосрочное движение акций компании во многом будет зависеть от весенней дивидендной рекомендации совета директоров. Если руководство решит снова отказаться от выплат, то застройщику будет очень сложно восстановить свою капитализацию в 2023 году.

Что касается среднесрочных перспектив, то главным драйвером роста ЛСР и всего строительного сектора в этот период должно стать восстановление ипотечного рынка в России до рекордных показателей 2021 года.

Вернуться к докризисным уровням рынок может не раньше 2024 года — и то только в том случае, если отечественная экономика снова начнет показывать рост.

Количество новых заключенных контрактов сократилось на 22% — до 138 тысяч квадратных метров на фоне более низкого спроса.

При этом общая стоимость новых контрактов не изменилась, составив 29 млрд рублей, благодаря сильному росту цен.

Средняя цена квадратного метра у ЛСР за год увеличилась на 27% — с 165 до 210 тысяч рублей.

Доля заключенных контрактов с участием ипотечных денег в 4 квартале выросла с 67 до 70%.

За последние три месяца 2022 года девелопер ввел в эксплуатацию 209 тысяч квадратных метров, что на 29% меньше, чем за аналогичный период прошлого года.

О компании

ЛСР (MOEX: LSRG) — один из лидеров строительной отрасли России. Компания работает в крупнейших регионах страны с быстрорастущими рынками недвижимости: в Санкт-Петербурге и Ленинградской области (ЛО), Москве и Московской области (МО), Екатеринбурге. В 2022 году компания вошла в тройку крупнейших девелоперов России по объему строительства.

Санкт-Петербург и Ленинградская область. Самый прибыльный сегмент ЛСР, в котором компания занимается девелопментом и строительством недвижимости всех типов: от массового жилья до элитной недвижимости. На сегодняшний день в Северо-Западном регионе России застройщик продает квартиры в 22 ЖК.

Москва и Московская область. Второе по доходам подразделение компании и самое приоритетное, так как Москва считается крупнейшим российским рынком по стоимости недвижимости.

В 2022 году ЛСР выиграла крупный аукцион на застройку 12,16 га по Автозаводской улице. В будущем на этом участке девелопер может построить до 475 тысяч квадратных метров. Для сравнения: в 2022 году компания в Москве и МО всего продала 69 тысяч квадратных метров.

Екатеринбург. ЛСР развивает бизнес в четвертом по величине городе России с 2007 года. На сегодняшний день в Уральском федеральном округе застройщик продает квартиры в 7 ЖК. Особенностью этого сегмента считается низкая цена квадратного метра в сравнении с двумя другими подразделениями компании.

Дополнительный сегмент. Главное конкурентное преимущество девелопера — наличие бизнеса по производству строительных материалов, что позволяет застройщику контролировать всю свою производственную цепочку. Основная продукция подразделения: гранитный щебень, песок, бетон, кирпич и газобетон.

География деятельности ЛСР. Источник: годовой отчет ЛСР, стр. 7

Операционные результаты

Основной доход. Порядка 80% ЛСР получает за счет строительства и реализации недвижимости на первичном российском рынке. В 4 квартале 2022 года результаты компании сильно выросли после провального 3 квартала. Наиболее вероятная причина восстановления показателей — пиковые продажи в декабре.

Это предположение подтверждается рекордным количеством ипотечных кредитов: в декабре 2022 года российские банки выдали максимальный объем ипотеки за всю историю наблюдений на фоне изменения с 1 января 2023 года условий льготных программ покупки жилья от государства. В общих продажах ЛСР доля контрактов с участием ипотечных денег сейчас составляет около 70%.

3 квартал. ЛСР решила не раскрывать негативные результаты за 3 квартал, но, зная показатели за 1 и 2 полугодия и за 4 квартал, эти данные можно найти. В 3 квартале 2022 года компания зафиксировала рекордно низкие продажи, что можно объяснить сильным падением спроса на недвижимость на фоне снижения потребительской активности.

Показатели ЛСР в 3 квартале 2022 года:

Объем новых заключенных контрактов упал на 52% — до 60 тысяч квадратных метров.

Стоимость новых заключенных контрактов снизилась на 45% — до 11 млрд рублей.

Средняя цена квадратного метра выросла на 14% — до 183 тысяч рублей.

Новые контракты. В 4 квартале 2022 года строительной компании удалось восстановить собственные продажи: объем новых заключенных контрактов вырос на 130% — до 138 тысяч квадратных метров — в сравнении с 3 кварталом. Но в сопоставлении с аналогичным периодом прошлого года результаты упали на 22% на фоне более высокого спроса ранее.

Падение объемов продаж не привело к снижению денежных показателей: год к году стоимость новых заключенных контрактов практически не изменилась и осталась на уровне 29 млрд рублей.

Основная причина — сильный рост цен, в рамках которых наилучшую динамику продемонстрировал сегмент «Москва и Московская область»: за год средний уровень цен в регионе увеличился в 2 раза на фоне более высоких продаж нового элитного жилья в столице.

Средняя цена квадратного метра. Этот показатель у ЛСР за год увеличился на 27% — до 210 тысяч рублей — за счет растущей динамики в Московском и Северо-Западном регионах. Но в Екатеринбурге успех компания закрепить не смогла: цены сильно упали, снизившись с 103 до 77 тысяч рублей за квадратный метр, на фоне реализации более дешевой недвижимости.

Динамика региональных цен ЛСР в 4 квартале:

В Санкт-Петербурге и ЛО средняя цена квадратного метра за год выросла с 159 до 170 тысяч рублей.

В Москве и МО — с 269 до 562 тысяч рублей.

В Екатеринбурге — упала на 25%, с 103 до 77 тысяч рублей.

Прочее. В 3 квартале застройщик объявил о продаже новых объектов недвижимости общей площадью в 188 тысяч квадратных метров, а также о введении в эксплуатацию 209 тысяч квадратных метров готового жилья в Санкт-Петербурге, ЛО и Екатеринбурге. В Москве в 4 квартале не ввели в эксплуатацию ни один ЖК.

Сегмент по производству строительных материалов, который приносит компании около 20% доходов, показал результаты в 2022 году на уровне прошлых лет, что полностью соответствует ожиданиям менеджмента.

Основные операционные результаты ЛСР

Дивиденды

Главный краткосрочный драйвер роста ЛСР — это выплата дивидендов за 2022 год, которая может состояться в конце весны или в начале лета 2023 года. По дивидендной политике компания должна распределять между своими акционерами не менее 20% чистой прибыли по МСФО. Но менеджмент практически всегда старался выплачивать в районе 50%.

Исключение — только распределение прибыли за 2021 год. Российский девелопер решил отказаться от выплаты дивидендов за этот отчетный период, так как ранее провел два крупных байбэка и выкупил свои GDR с Лондонской биржи и часть обыкновенных акций с Мосбиржи.

Летом 2023 года ситуация может полностью повториться, так как ЛСР недавно еще раз выкупила с рынка крупный пакет своих акций: 14 октября 2022 года компания объявила о приобретении 5,6 млн бумаг, что соответствует 5,44% уставного капитала застройщика. После байбэка на счетах ЛСР хранится чуть менее 25 млн собственных акций, что эквивалентно доле в 24,27%.

Что в итоге

ЛСР представила нейтральные операционные результаты в 4 квартале 2022 года: продажи в количественном эквиваленте снизились на 22%, но в денежном значении ничего не изменилось благодаря росту цен на 27%.

Дальнейшее краткосрочное движение акций компании во многом будет зависеть от весенней дивидендной рекомендации совета директоров. Если руководство решит снова отказаться от выплат, то застройщику будет очень сложно восстановить свою капитализацию в 2023 году.

Что касается среднесрочных перспектив, то главным драйвером роста ЛСР и всего строительного сектора в этот период должно стать восстановление ипотечного рынка в России до рекордных показателей 2021 года.

Вернуться к докризисным уровням рынок может не раньше 2024 года — и то только в том случае, если отечественная экономика снова начнет показывать рост.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба