Вполне вероятно, что 2023 год станет первым из многих, когда золото подорожает в несколько раз – как в 2000-2011 годах, когда цены на металл взлетели в 7,5 раза. Так считает Эгон фон Грейрц, управляющий директор Matterhorn Asset Management AG.

Катастрофический риск

Эгон фон Грейрц, управляющий директор Matterhorn Asset Management AG, на страницах издания GoldSwitzerland, вспоминает слова Кеннета Рогоффа, профессора Гарвардского университета и известного экономиста, который недавно в ходе форума в Давосе заявил, что «риск чрезмерного ужесточения политики Европейским центральным банком является не чем иным, как катастрофическим.

По словам Рогоффа, глобальный долг значительно вырос после пандемии: государственный долг, корпоративный долг, все остальное. Профессор считает чудом, что мир избежал финансового кризиса в 2022 году, но вероятность крупной аварии нарастает:

– Нам очень повезло, что в 2022 году у нас не было глобального системного события, и мы можем рассчитывать на наше благословение за это, но ставки по-прежнему растут, а риск продолжает расти, – заявил Кеннет Рогофф.

«С тех пор, как Ричард Никсон закрыл золотое окно, доллар потерял более 98% в реальном выражении»

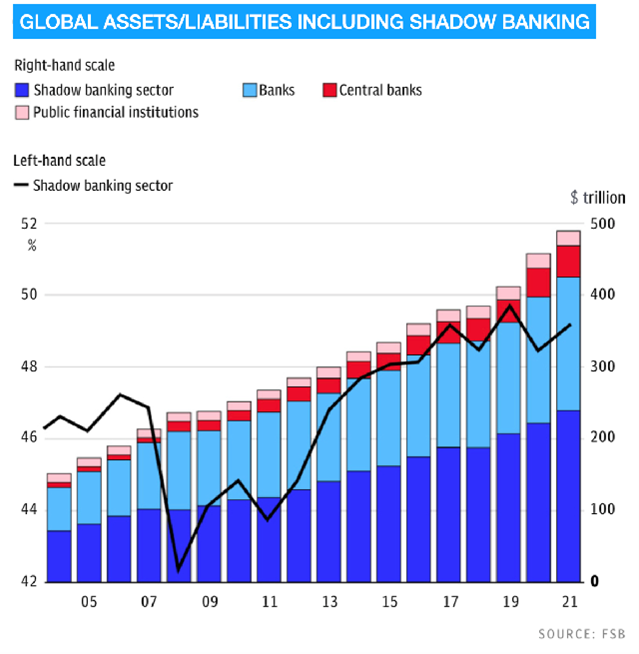

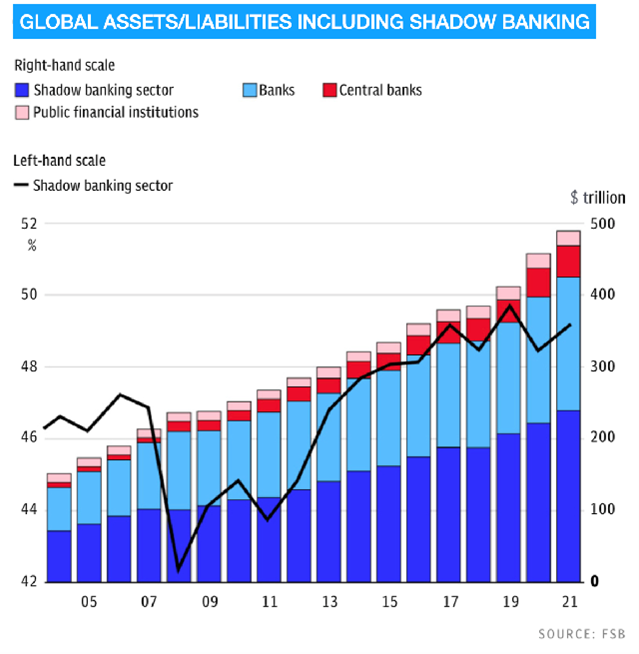

Эгон фон Грейрц добавляет, что «во мраке скрываются также глобальные финансовые активы/пассивы, которые составляют почти $500 трлн, включая теневую банковскую систему, составляющую 46% от общего объёма». Теневой банковский сектор включает пенсионные фонды, хедж-фонды и другие финансовые учреждения, которые в значительной степени не регулируются.

Глобальные обязательства (долги), включая теневой банкинг $ трлн

Такое уже случалось в истории

Теневой банкинг не подпадает под действие обычных правил выхода на рынок. Таким образом, никто не знает, какова реальная позиция этого сегмента финансового рынка. Это означает, что центральные банки находятся в неведении, когда дело доходит до оценки реальных рисков системы.

– Очевидно, что я не единственный, кто твердит о катастрофической ситуации с глобальным долгом, – подчёркивает управляющий директор Matterhorn Asset Management.

И никто не знает масштабов тотальных глобальных деривативов. По некоторым оценкам, к 2030 году они легко могут превысить $3 квадриллиона, как указано на графике:

Цивилизации не умирают в одночасье, но США находятся в упадке, по крайней мере, со времён войны во Вьетнаме в 1960-х годах, считает Эгон фон Грейрц.

Показательно, что у США не было реального профицита бюджета с начала 1930-х годов, за исключением нескольких лет. Но когда вы, как и США, живете на заёмное время и заёмные деньги, становится все труднее соблюдать приличия. В 1971 году давление на экономику и валюту США стало слишком сильным. Таким образом, Ричард Никсон, в то время глава Белого дома, закрыл золотое окно, и с тех пор доллар потерял более 98% в реальном выражении. Это, конечно, полная катастрофа и гарантия того, что оставшиеся 2% упадут до нуля в ближайшем будущем, независимо от того, потребуется ли 5 или 10 лет, чтобы доллар достиг небытия. Помните, что последние 2% – это 100% с сегодняшнего дня!

«Инфляция и война приносит временное процветание, но также неизбежно приводит к разорению», – Эрнест Хемингуэй

США, ЕС и Япония сейчас достигли той стадии, когда их долги никому уже не нужны. Таким образом, суверенный долг этих стран больше не является вопросом «передачи посылки», а является вопросом сохранения посылки. Когда каждая третья сторона, владеющая этими долгами, является продавцом, кто будет этот долг покупать?

– Эти три страны в конечном итоге останутся со своим собственным долгом. Япония уже владеет более чем 50% своего долга. Прежде чем западная финансовая пирамида подойдёт к концу, эти три страны фактически будут владеть 100% своего собственного долга. В этот момент облигации обесценятся, а процентные ставки достигнут бесконечности, – прогнозирует Эгон фон Грейрц.

США как идеальный рецепт катастрофы

Заключительная фаза всех империй всегда включает в себя чрезмерный дефицит и долги, инфляцию, обвал валюты, упадок и войну. И США идеально подходят по всем этим категориям.

«Первая панацея от неуправляемой нации – это инфляция валюты; вторая – война. И то, и другое приносит временное процветание. И то, и другое приводит к необратимому разорению. Но и то, и другое является прибежищем политических и экономических оппортунистов», – сформулировал как-то Эрнест Хемингуэй.

США терпели неудачу во всех войнах, начиная с войны во Вьетнаме, включая югославские войны, Афганистан, Ирак, Сирию и Ливию. Результатом стали массовые жертвы и разрушения в странах, часто приводящие к экономическим страданиям, анархии и терроризму.

«Сырьевые страны, такие как расширенный БРИКС, будут доминировать в течение следующих нескольких десятилетий, а возможно, и дольше», – Эгон фон Грейрц

Украинский конфликт идёт не между Украиной и Россией, а между США и Россией.

– Явным доказательством того, что у США нет стремления к миру, является то, что они отправляют Украине деньги и оружие на $100 млрд и поощряют все более страдающую Европу делать то же самое. Но они не посылают никаких мирных переговорщиков в Россию в попытке положить конец войне. Это очень зловеще, – предупреждает автор статьи.

По его словам, геополитическая ситуация сейчас находится на острие ножа, когда две крупнейшие ядерные державы воюют из-за относительно незначительной страны – именно так обычно начинаются крупные войны.

Мир, в котором доминируют сырьевые товары

По мере того как гегемония США подходит к концу, доминирование декадентского Запада быстро перемещается на Восток и Юг. Сырьевые страны, такие как расширенный БРИКС, будут доминировать в течение следующих нескольких десятилетий, а возможно, и дольше. Нефть и газ лягут в основу этого сдвига, но также и многие другие сырьевые товары, включая золото, которое сейчас начинает новую эру.

Эксперт предсказывает, что 2023 год станет первым из многих, когда мир увидит сильный рост цен на золото, точно так же, как в 2000-2011 годах, когда наблюдался рост в 7,5 раз.

Конец западного долгового цикла и подъем восточного и Южного товарных циклов хорошо проиллюстрированы на графике ниже:

Нефть и золото подорожают более чем в 9 раз по отношению к фондовым индексам

Сырьевой индекс S&P по отношению к акциям недавно достиг 50-летнего минимума. Просто чтобы вернуться к среднему значению, индекс должен был бы вырасти в 4 раза. Но когда долгосрочные циклы поднимаются с исторического минимума, они, как правило, имеют тенденцию к росту и продолжению, чем кто-либо ожидает. Таким образом, движение выше максимума 1990 года очень вероятно. Это означало бы, что сырьевые товары, и особенно нефть и золото, по отношению к акциям выросли бы более чем в 9 раз! Это движение, очевидно, будет связано с сочетанием падения акций и роста цен на сырьевые товары.

В современном проснувшемся мире существует тенденция полагать, что мы можем изменить все законы природы и науки. Это касается как экономики, так и климата. Банкиры и правительства уверены, что они могут создать постоянное процветание, печатая ничего не стоящие бумажки, полагая, что они представляют реальную и долговременную ценность и богатство.

– Что ж, сюрприз – эти люди скоро испытают шок на всю жизнь, поскольку все эти напечатанные деньги вернутся к своей внутренней стоимости, равной нулю, – уверен Эгон фон Грейрц.

«Это чудо – что мир избежал глобального кризиса. Но ставки по-прежнему растут вместе с рисками», – Кеннет Рогофф, Гарвардz

Эксперт считает, что именно страны БРИКС+ стремятся обойти доллар и создать свою собственную торговую валюту. Многие говорят о том, что нефтеюань заменит нефтедоллар, но что все будут делать с китайской валютой, поскольку она не является свободно конвертируемой? Тогда лучше иметь валюту, привязанную к нескольким сырьевым странам, например, специальные права заимствования. Это обеспечило бы большую стабильность и удобство использования. Аналитики Credit Suisse называют это Бреттон-Вудсом III.

Золото в разных валютах

Золото было самым прибыльным классом активов в 2022 году, но инвестиционный мир этого не заметил, поскольку оно держится за падающие активы-пузыри акций, облигаций и недвижимости.

Давайте посмотрим на динамику золота в различных валютах в 2022 году:

На графике справа золото подорожало на 15% по отношению к шведской кроне и, например, почти на 12% в фунтах стерлингов, на 6% в евро и практически не изменилось в долларах США. Принимая во внимание, что большинство рынков активов, включая облигации, упали на 20-30%, это выдающийся показатель для золота.

Катастрофический риск

Эгон фон Грейрц, управляющий директор Matterhorn Asset Management AG, на страницах издания GoldSwitzerland, вспоминает слова Кеннета Рогоффа, профессора Гарвардского университета и известного экономиста, который недавно в ходе форума в Давосе заявил, что «риск чрезмерного ужесточения политики Европейским центральным банком является не чем иным, как катастрофическим.

По словам Рогоффа, глобальный долг значительно вырос после пандемии: государственный долг, корпоративный долг, все остальное. Профессор считает чудом, что мир избежал финансового кризиса в 2022 году, но вероятность крупной аварии нарастает:

– Нам очень повезло, что в 2022 году у нас не было глобального системного события, и мы можем рассчитывать на наше благословение за это, но ставки по-прежнему растут, а риск продолжает расти, – заявил Кеннет Рогофф.

«С тех пор, как Ричард Никсон закрыл золотое окно, доллар потерял более 98% в реальном выражении»

Эгон фон Грейрц добавляет, что «во мраке скрываются также глобальные финансовые активы/пассивы, которые составляют почти $500 трлн, включая теневую банковскую систему, составляющую 46% от общего объёма». Теневой банковский сектор включает пенсионные фонды, хедж-фонды и другие финансовые учреждения, которые в значительной степени не регулируются.

Глобальные обязательства (долги), включая теневой банкинг $ трлн

Такое уже случалось в истории

Теневой банкинг не подпадает под действие обычных правил выхода на рынок. Таким образом, никто не знает, какова реальная позиция этого сегмента финансового рынка. Это означает, что центральные банки находятся в неведении, когда дело доходит до оценки реальных рисков системы.

– Очевидно, что я не единственный, кто твердит о катастрофической ситуации с глобальным долгом, – подчёркивает управляющий директор Matterhorn Asset Management.

И никто не знает масштабов тотальных глобальных деривативов. По некоторым оценкам, к 2030 году они легко могут превысить $3 квадриллиона, как указано на графике:

Цивилизации не умирают в одночасье, но США находятся в упадке, по крайней мере, со времён войны во Вьетнаме в 1960-х годах, считает Эгон фон Грейрц.

Показательно, что у США не было реального профицита бюджета с начала 1930-х годов, за исключением нескольких лет. Но когда вы, как и США, живете на заёмное время и заёмные деньги, становится все труднее соблюдать приличия. В 1971 году давление на экономику и валюту США стало слишком сильным. Таким образом, Ричард Никсон, в то время глава Белого дома, закрыл золотое окно, и с тех пор доллар потерял более 98% в реальном выражении. Это, конечно, полная катастрофа и гарантия того, что оставшиеся 2% упадут до нуля в ближайшем будущем, независимо от того, потребуется ли 5 или 10 лет, чтобы доллар достиг небытия. Помните, что последние 2% – это 100% с сегодняшнего дня!

«Инфляция и война приносит временное процветание, но также неизбежно приводит к разорению», – Эрнест Хемингуэй

США, ЕС и Япония сейчас достигли той стадии, когда их долги никому уже не нужны. Таким образом, суверенный долг этих стран больше не является вопросом «передачи посылки», а является вопросом сохранения посылки. Когда каждая третья сторона, владеющая этими долгами, является продавцом, кто будет этот долг покупать?

– Эти три страны в конечном итоге останутся со своим собственным долгом. Япония уже владеет более чем 50% своего долга. Прежде чем западная финансовая пирамида подойдёт к концу, эти три страны фактически будут владеть 100% своего собственного долга. В этот момент облигации обесценятся, а процентные ставки достигнут бесконечности, – прогнозирует Эгон фон Грейрц.

США как идеальный рецепт катастрофы

Заключительная фаза всех империй всегда включает в себя чрезмерный дефицит и долги, инфляцию, обвал валюты, упадок и войну. И США идеально подходят по всем этим категориям.

«Первая панацея от неуправляемой нации – это инфляция валюты; вторая – война. И то, и другое приносит временное процветание. И то, и другое приводит к необратимому разорению. Но и то, и другое является прибежищем политических и экономических оппортунистов», – сформулировал как-то Эрнест Хемингуэй.

США терпели неудачу во всех войнах, начиная с войны во Вьетнаме, включая югославские войны, Афганистан, Ирак, Сирию и Ливию. Результатом стали массовые жертвы и разрушения в странах, часто приводящие к экономическим страданиям, анархии и терроризму.

«Сырьевые страны, такие как расширенный БРИКС, будут доминировать в течение следующих нескольких десятилетий, а возможно, и дольше», – Эгон фон Грейрц

Украинский конфликт идёт не между Украиной и Россией, а между США и Россией.

– Явным доказательством того, что у США нет стремления к миру, является то, что они отправляют Украине деньги и оружие на $100 млрд и поощряют все более страдающую Европу делать то же самое. Но они не посылают никаких мирных переговорщиков в Россию в попытке положить конец войне. Это очень зловеще, – предупреждает автор статьи.

По его словам, геополитическая ситуация сейчас находится на острие ножа, когда две крупнейшие ядерные державы воюют из-за относительно незначительной страны – именно так обычно начинаются крупные войны.

Мир, в котором доминируют сырьевые товары

По мере того как гегемония США подходит к концу, доминирование декадентского Запада быстро перемещается на Восток и Юг. Сырьевые страны, такие как расширенный БРИКС, будут доминировать в течение следующих нескольких десятилетий, а возможно, и дольше. Нефть и газ лягут в основу этого сдвига, но также и многие другие сырьевые товары, включая золото, которое сейчас начинает новую эру.

Эксперт предсказывает, что 2023 год станет первым из многих, когда мир увидит сильный рост цен на золото, точно так же, как в 2000-2011 годах, когда наблюдался рост в 7,5 раз.

Конец западного долгового цикла и подъем восточного и Южного товарных циклов хорошо проиллюстрированы на графике ниже:

Нефть и золото подорожают более чем в 9 раз по отношению к фондовым индексам

Сырьевой индекс S&P по отношению к акциям недавно достиг 50-летнего минимума. Просто чтобы вернуться к среднему значению, индекс должен был бы вырасти в 4 раза. Но когда долгосрочные циклы поднимаются с исторического минимума, они, как правило, имеют тенденцию к росту и продолжению, чем кто-либо ожидает. Таким образом, движение выше максимума 1990 года очень вероятно. Это означало бы, что сырьевые товары, и особенно нефть и золото, по отношению к акциям выросли бы более чем в 9 раз! Это движение, очевидно, будет связано с сочетанием падения акций и роста цен на сырьевые товары.

В современном проснувшемся мире существует тенденция полагать, что мы можем изменить все законы природы и науки. Это касается как экономики, так и климата. Банкиры и правительства уверены, что они могут создать постоянное процветание, печатая ничего не стоящие бумажки, полагая, что они представляют реальную и долговременную ценность и богатство.

– Что ж, сюрприз – эти люди скоро испытают шок на всю жизнь, поскольку все эти напечатанные деньги вернутся к своей внутренней стоимости, равной нулю, – уверен Эгон фон Грейрц.

«Это чудо – что мир избежал глобального кризиса. Но ставки по-прежнему растут вместе с рисками», – Кеннет Рогофф, Гарвардz

Эксперт считает, что именно страны БРИКС+ стремятся обойти доллар и создать свою собственную торговую валюту. Многие говорят о том, что нефтеюань заменит нефтедоллар, но что все будут делать с китайской валютой, поскольку она не является свободно конвертируемой? Тогда лучше иметь валюту, привязанную к нескольким сырьевым странам, например, специальные права заимствования. Это обеспечило бы большую стабильность и удобство использования. Аналитики Credit Suisse называют это Бреттон-Вудсом III.

Золото в разных валютах

Золото было самым прибыльным классом активов в 2022 году, но инвестиционный мир этого не заметил, поскольку оно держится за падающие активы-пузыри акций, облигаций и недвижимости.

Давайте посмотрим на динамику золота в различных валютах в 2022 году:

На графике справа золото подорожало на 15% по отношению к шведской кроне и, например, почти на 12% в фунтах стерлингов, на 6% в евро и практически не изменилось в долларах США. Принимая во внимание, что большинство рынков активов, включая облигации, упали на 20-30%, это выдающийся показатель для золота.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба