3 февраля 2023 investing.com Романюк Роман

Эта статья является продолжением серии статей «Инвестиции в России». Это реалити по созданию устойчивого пассивного денежного потока на российском фондовом рынке. До его старта я никогда не инвестировал в России, но за плечами у меня колоссальный опыт инвестирования на рынке США.

Портфель формируется с нуля, и я публикую все свои действия, фиксирую полученные результаты, даю аналитику компаний и описываю ход моих мыслей при принятии инвестиционных решений.

Публично сопровождая этот портфель я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России, можно, а насколько это окажется эффективным с точки зрения общей доходности — покажет время.

Инвестиции планируются долгосрочные, поэтому инвестировать буду в рамках ИИС. Ядро портфеля формируется из долгосрочных ОФЗ, а поступающие купоны реинвестируются в спекулятивную часть портфеля, в которой будут исключительно акции российских эмитентов, входящих в индекс Мосбиржи.

Стратегически я люблю делать ставку на компании «временные аутсайдеры», которые по тем или иным причинам временно показывают результаты хуже индекса, но на длинной дистанции обычно его опережают. Очень часто инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры. Как говорится, «у страха глаза велики», поэтому я предпочитаю идти туда, где другие боятся. Такая стратегия отлично зарекомендовала себя на рынке США, как она поведет себя на российском рынке — покажет время.

Закончился январь 2023 года, а значит пришло время подводить очередные итоги.

Никаких действий в январе в портфеле не было, ближайшие по плану купоны поступят сегодня-завтра, поэтому пока просто ждем.

С 14 ноября 2022 года чистый убыток портфеля с учетом поступивших купонов и дивидендов и за вычетом всех комиссий составил −19 290,96 рублей. Купонный доход за это время составил +28 894,95 рублей.

Вот так выглядит статистика портфеля в приложении брокера за период 14.11.2022 — 31.12.2022.

Полученные результаты будем сравнивать с индексом полной доходности МосБиржи.

И хотя сравнивать доходность всего портфеля с индексом полной доходности МосБиржи не корректно, т.к. ядро совокупного портфеля — это ОФЗ, и тут не нужно никаких сравнений, чтобы понять, что на длинной дистанции портфель с существенной долей облигаций будет отставать от портфеля акций, но я решил оставить и это сравнение для полноты картины.

А вот сравнение динамики доходности спекулятивной части портфеля с индексом полной доходности МосБиржи не только корректно, но и имеет для нас практическую пользу, т.к. позволит точно ответить на вопрос: «А действительно ли стратегия „временных аутсайдеров“ работает на российском фондовом рынке и опережает индекс, или в России все же лучше тупо покупать индекс целиком и не заморачиваться выбором отдельных эмитентов?»

Первые покупки в спекулятивную часть портфеля я сделал 25 ноября 2022 года, поэтому сравнительный анализ спекулятивной части портфеля с бенчмарками проводится именно от этой даты.

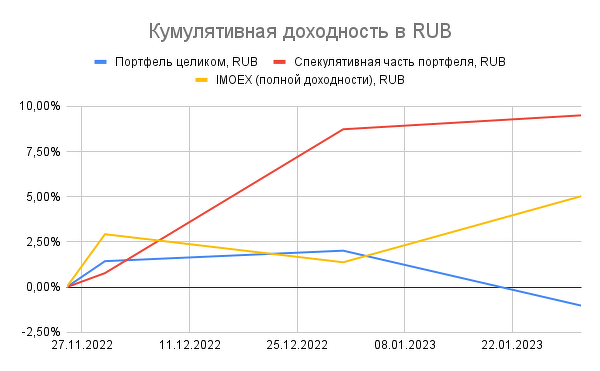

Вот так выглядит сравнительный график кумулятивной доходности в RUB по состоянию на 31.01.2023:

Как видим, спекулятивная часть портфеля (красная линия) все еще эффективнее индекса полной доходности МосБиржи (оранжевая линия). Совокупный портфель, в свою очередь, индексу МосБиржи на текущую отчетную дату проигрывает, но в феврале ожидается сразу два поступления купонов, так что ситуация может измениться.

Но и этого сравнения, считаю, недостаточно, потому что для того, чтобы реалити было максимально объективным, считаю важным сравнить полученные результаты еще и с инвестициями на американском фондовом рынке, разумеется, с валютной переоценкой.

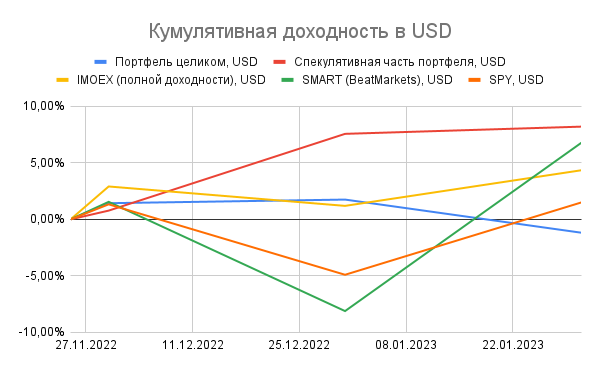

В итоге, сделав поправку на курс рубля, полученные результаты сравнил еще и с индексом полной доходности S&P 500, а также с одной из стратегий, которую используют резиденты клуба BeatMarkets на американском фондовом рынке.

Вот так выглядит сравнительный график кумулятивной доходности в USD по состоянию на 31.01.2023:

Какие-то объективные выводы делать, разумеется, рано, т.к. слишком мало времени прошло. Но, тем не менее, пока можем констатировать, что спекулятивная часть рублевого портфеля все еще опережает индекс полной доходности S&P 500 с учетом валютной переоценки. При этом индекс полной доходности IMOEX с учетом валютной переоценки уже немного отстает от S&P 500.

На сегодня у меня все. В феврале будет поступление двух очередных купонных выплат, а значит будут и новые покупки в спекулятивную часть портфеля. До новых встреч!

Портфель формируется с нуля, и я публикую все свои действия, фиксирую полученные результаты, даю аналитику компаний и описываю ход моих мыслей при принятии инвестиционных решений.

Публично сопровождая этот портфель я планирую показать, что создать устойчивый денежный поток, инвестируя исключительно в России, можно, а насколько это окажется эффективным с точки зрения общей доходности — покажет время.

Инвестиции планируются долгосрочные, поэтому инвестировать буду в рамках ИИС. Ядро портфеля формируется из долгосрочных ОФЗ, а поступающие купоны реинвестируются в спекулятивную часть портфеля, в которой будут исключительно акции российских эмитентов, входящих в индекс Мосбиржи.

Стратегически я люблю делать ставку на компании «временные аутсайдеры», которые по тем или иным причинам временно показывают результаты хуже индекса, но на длинной дистанции обычно его опережают. Очень часто инвесторы сильно переоценивают временные проблемы бизнеса и на фоне этого сильно недооценивают возможные бустеры. Как говорится, «у страха глаза велики», поэтому я предпочитаю идти туда, где другие боятся. Такая стратегия отлично зарекомендовала себя на рынке США, как она поведет себя на российском рынке — покажет время.

Закончился январь 2023 года, а значит пришло время подводить очередные итоги.

Никаких действий в январе в портфеле не было, ближайшие по плану купоны поступят сегодня-завтра, поэтому пока просто ждем.

С 14 ноября 2022 года чистый убыток портфеля с учетом поступивших купонов и дивидендов и за вычетом всех комиссий составил −19 290,96 рублей. Купонный доход за это время составил +28 894,95 рублей.

Вот так выглядит статистика портфеля в приложении брокера за период 14.11.2022 — 31.12.2022.

Полученные результаты будем сравнивать с индексом полной доходности МосБиржи.

И хотя сравнивать доходность всего портфеля с индексом полной доходности МосБиржи не корректно, т.к. ядро совокупного портфеля — это ОФЗ, и тут не нужно никаких сравнений, чтобы понять, что на длинной дистанции портфель с существенной долей облигаций будет отставать от портфеля акций, но я решил оставить и это сравнение для полноты картины.

А вот сравнение динамики доходности спекулятивной части портфеля с индексом полной доходности МосБиржи не только корректно, но и имеет для нас практическую пользу, т.к. позволит точно ответить на вопрос: «А действительно ли стратегия „временных аутсайдеров“ работает на российском фондовом рынке и опережает индекс, или в России все же лучше тупо покупать индекс целиком и не заморачиваться выбором отдельных эмитентов?»

Первые покупки в спекулятивную часть портфеля я сделал 25 ноября 2022 года, поэтому сравнительный анализ спекулятивной части портфеля с бенчмарками проводится именно от этой даты.

Вот так выглядит сравнительный график кумулятивной доходности в RUB по состоянию на 31.01.2023:

Как видим, спекулятивная часть портфеля (красная линия) все еще эффективнее индекса полной доходности МосБиржи (оранжевая линия). Совокупный портфель, в свою очередь, индексу МосБиржи на текущую отчетную дату проигрывает, но в феврале ожидается сразу два поступления купонов, так что ситуация может измениться.

Но и этого сравнения, считаю, недостаточно, потому что для того, чтобы реалити было максимально объективным, считаю важным сравнить полученные результаты еще и с инвестициями на американском фондовом рынке, разумеется, с валютной переоценкой.

В итоге, сделав поправку на курс рубля, полученные результаты сравнил еще и с индексом полной доходности S&P 500, а также с одной из стратегий, которую используют резиденты клуба BeatMarkets на американском фондовом рынке.

Вот так выглядит сравнительный график кумулятивной доходности в USD по состоянию на 31.01.2023:

Какие-то объективные выводы делать, разумеется, рано, т.к. слишком мало времени прошло. Но, тем не менее, пока можем констатировать, что спекулятивная часть рублевого портфеля все еще опережает индекс полной доходности S&P 500 с учетом валютной переоценки. При этом индекс полной доходности IMOEX с учетом валютной переоценки уже немного отстает от S&P 500.

На сегодня у меня все. В феврале будет поступление двух очередных купонных выплат, а значит будут и новые покупки в спекулятивную часть портфеля. До новых встреч!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба