7 февраля 2023 РБК Quote

Инвесторы ставили на падение акций сталеваров, однако бумаги в итоге обогнали индекс Мосбиржи. «РБК Инвестиции» узнали у экспертов, какие перспективы у сектора, ждать ли дивиденды и на какие акции стоит обратить внимание

Что случилось: ставка инвесторов на обвал акций не сработала

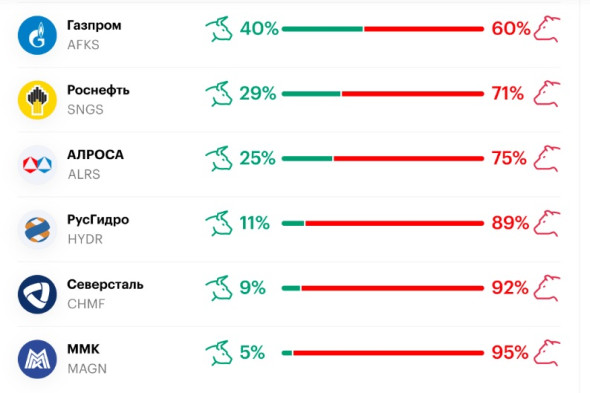

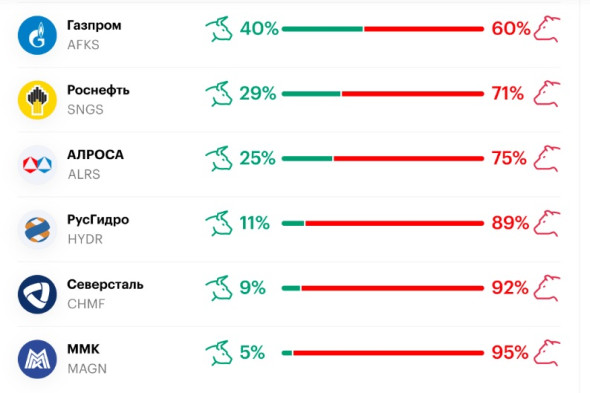

В конце января частные инвесторы ожидали падения акций российских сталеваров. По данным, представленным «БКС Мир Инвестиций», клиенты брокера наиболее активно шортили «Северсталь» и ММК.

Шорт (короткая позиция) — это продажа ценных бумаг , валюты или товаров, которыми трейдер не владеет на данный момент, то есть берет их в долг у брокера. Трейдер открывает короткую позицию , надеясь заработать на падении стоимости актива. В таком случае говорят, что он играет на понижение, или шортит.

Что шортят и покупают с плечом клиенты БКС

Вопреки ожиданиям, акции сталелитейщиков как раз в то же время начали показывать уверенный рост. В период с 25 января по 6 февраля котировки «Северстали» подскочили на 17,68%, до ₽1030, НЛМК — на 10,1%, до ₽122,5. Бумаги ММК в период с 27 января по 6 февраля подорожали на 13,39%, до ₽38,48.

Но за это время не было ни одного торгового дня, по итогам которого стоимость акций снизилась бы. В итоге акции российских сталеваров смогли превзойти индекс Мосбиржи, который с 25 января вырос на 4,58%.

Спрос на акции рос на фоне новостей о более высокой, чем ожидалось, устойчивости российского сектора черной металлургии. По итогам 2022 года России удалось сохранить пятое место в рейтинге Всемирной ассоциации производителей стали (World Steel Association, WSA), указывает ее отчет.

Согласно данным ассоциации, в декабре 2022 года производство стали в России снизилось до 5,5 млн тонн, что на 11,3% меньше, чем годом ранее. Для сравнения, производство стали в 64 странах, которые передают данные в WSA, сократилось на 10,8%, до 140,7 млн тонн. В целом же за весь 2022 год производство стали в России снизилось на 7,2%, до 71,5 млн тонн.

«Ситуация оказалась лучше прогнозов первой половины 2022 года. НЛМК в июне 2022 года прогнозировал снижение производства в России по итогам года в 15%. WSA в апреле прошлого года ожидала падения потребления стали на 20%, но в октябре улучшила прогноз до снижения на 6%», — прокомментировали доклад организации в «БКС Мир Инвестиций».

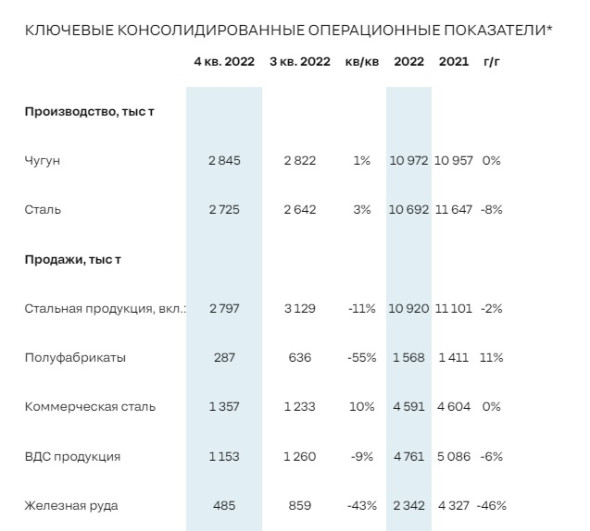

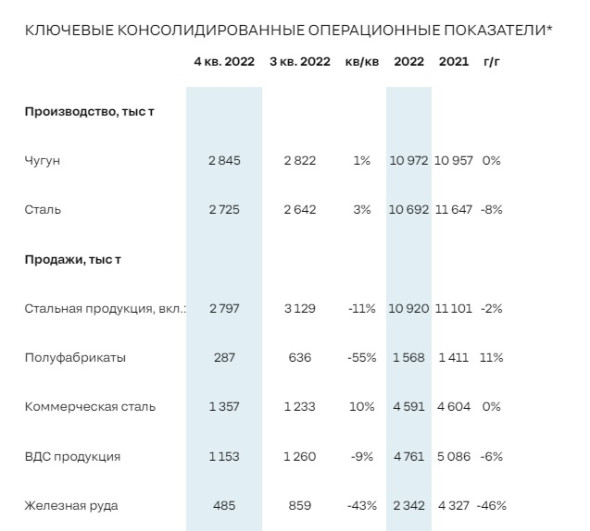

В четверг, 2 февраля, «Северсталь» также раскрыла свои операционные результаты за четвертый квартал и весь 2022 год. В сентябре — декабре производство стали и чугуна хоть и снизилось по сравнению с уровнем 2021 года, но выросло к третьему кварталу.

Северсталь

По мнению аналитика «Велес Капитал» Елены Кожуховой, в условиях полной потери европейского рынка, который в 2021 году принес компании 34% выручки, результаты слабыми назвать нельзя. В инвестбанке «Синара» также расценили их как нейтральные.

Инвестиционному стратегу «Алор Брокер» Павлу Веревкину сильный рост котировок сталеваров напомнил «классический short-squeese».

Шорт-сквиз — ситуация, которая возникает при росте акций, по которым открыто большое количество коротких позиций. Трейдеры вынуждены выкупать акции (закрывать короткие позиции), чтобы не получить большие убытки. Такой выкуп провоцирует еще больший рост котировок.

Какие перспективы у акций металлургов — внимание на недвижимость и ВПК

Павел Веревкин из «Алор Брокера» с фундаментальной точки зрения сохраняет нейтральный взгляд на перспективы российских сталелитейщиков, однако в среднесрочной перспективе допускает еще одну завершающую волну роста. По сравнению с ценами на 3 февраля акции могут подорожать еще на 15-18%, отметил эксперт, но заметил, что потенциал роста нельзя назвать значительным, учитывая огромное количество рисков на российском рынке.

«Спекулятивно присмотреться к акциям сталеваров можно, однако для среднесрочных инвесторов коэффициент риск/прибыль уже не выглядит привлекательным», — резюмировал Веревкин.

При этом он подчеркнул, что без полноценных финансовых отчетов по стандартам МСФО нельзя смело заявлять о каких-то перспективах отрасли или выделять фаворитов — все оценки будут носить скорее субъективный характер.

«Будущая судьба сектора во многом будет зависеть от рынка недвижимости и ВПК. Если со спросом в ВПК на фоне СВО вопросов не возникает, то строительный сектор без поддержки государства может оказаться в кризисе. Сможет ли государство полноценно поддерживать строителей в условиях роста дефицита бюджета, остается большим вопросом», — заключил Веревкин.

По мнению руководителя управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции » Андрея Ванина, потребление стали на внутреннем рынке, вероятно, в 2023 году продолжит снижаться из-за спада жилищно-строительного сектора, который является основным потребителем этого металла внутри страны.

«При этом рост потребления в машиностроительном и энергетическом секторах — за счет увеличения госзаказа и строительства инфраструктурных проектов — не сможет компенсировать снижение в тяжеловесной строительной отрасли. Причина — в их низкой совокупной доле (25%) в общей структуре потребления стали в России», — добавил Ванин.

Портфельный менеджер УК «Открытие» Ирина Прохорова в целом сохраняет позитивный взгляд на перспективы сектора в отсутствие значимых событий для мировой экономики. Эксперт отметила, что финансовой устойчивости компаний способствует низкая долговая нагрузка и возможность значительного снижения капитальных затрат.

«Меры поддержки сектора недвижимости и общее восстановление деловой активности в Китае так же способны привести к росту глобальных цен на сталь», — добавила она.

Тем не менее, Прохорова предупредила, что на горизонте полугода есть высокие риски ухудшения экономической ситуации в мировой экономике и наступления глобальной рецессии , что может привести к значительному снижению спроса на металлопродукцию.

«Неизвестность сохраняется в отношении рентабельности экспортных поставок металлургов в условиях возросших логистических затрат», — добавила портфельный менеджер УК «Открытие».

Вместе с тем, Андрей Ванин из «Газпромбанк Инвестиций» заметил, что благодаря недавнему циклу ослабления рубля и повышению экспортных цен на российскую сталь российские металлурги смогут увеличить поставки на внешние рынки.

«Рост экспортных цен обусловлен рядом факторов, среди которых усиление спроса в Турции и повышение цен на железную руду на глобальных рынках. Однако главным фактором может стать увеличение внутреннего потребления металлов в Китае, где в январе зафиксирован резкий рост деловой активности в промышленности на фоне отмены жестких санитарных ограничений». — отметил аналитик.

По его словам, с учетом планов Китая удвоить темпы роста экономики в 2023 году и переориентации азиатских поставщиков на свой внутренний рынок у российского металлургического сектора «могут появиться перспективы».

Кто самый устойчивый в секторе?

УК «Открытие»: более высокий запас прочности по свободному денежному потоку, скорее всего, сохранится у «Северстали» и НЛМК. Их результаты в дальнейшем могут поддерживаться продолжающимся ослаблением рубля;

«Алор Брокер»: разумнее отдать предпочтение бумагам ММК — согласно последним опубликованным данным, 74% всех продаж продукции приходились на российский рынок. «Северсталь» и НЛМК в значительно большей степени зависели от западных рынков сбыта. Даже в случае переориентации на азиатские рынки сбыта следует учитывать рост логистических издержек;

«Газпромбанк Инвестиции»: возможно, именно «Северсталь» как наиболее диверсифицированный производитель как с точки зрения портфеля продукции, так и с точки зрения высокой гибкости компании в плане переориентации каналов сбыта сможет быстрее всех адаптироваться к новым рыночным условиям. Однако вероятна локальная перегретость котировок и техническая коррекция после значительного роста;

«БКС Мир Инвестиций»: в условиях роста цен на сталь в России и мире бумаги «Северстали» и ММК могут прибавить еще по 20% на горизонте трех месяцев;

ПСБ: наши фавориты в отрасли — это акции «Северстали» и ММК, которые ориентированы на внутренний рынок.

Главный вопрос — вернутся ли металлурги к выплате дивидендов в 2023 году?

Портфельный менеджер УК «Открытие» Ирина Прохорова предположила, что компании могут вернуться к выплатам при соблюдении следующих условий:

отсутствия потрясений в мировой экономике;

полноценного восстановления деловой активности в Китае;

оптимизации новых экспортных маршрутов поставок;

стабильного спроса на внутреннем рынке стали.

Если ситуация будет развиваться именно таким образом, потенциальная дивидендная доходность может составить около 10-15%, заметила Прохорова.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев полагает, что улучшение конъюнктуры к концу 2022 года и рост цен в начале 2023 года позволит металлургам улучшить финансовые результаты. С этой точки зрения, возможности для выплат есть — эксперт предположил, что компании начнут рассматривать выплату дивидендов ближе ко второму полугодию. Дивдоходность при этом может быть около 6-14%.

«Диапазон широкий, так как нет полного понимания о положении дел в компаниях в отсутствие отчетов», — пояснил Пучкарев.

По мнению главного аналитика ПСБ Рафаеля Мкртчяна, вероятность возвращения к выплате дивидендов в первом полугодии низкая, однако во второй половине года реализация этого сценария выглядит более правдоподобно.

В то же время не все опрошенные аналитики видят перспективы скорого возобновления выплаты дивидендов в секторе. Так, инвестиционный стратег «Алор Брокер» Павел Веревкин, считает, что в 2023 году их не будет.

Что случилось: ставка инвесторов на обвал акций не сработала

В конце января частные инвесторы ожидали падения акций российских сталеваров. По данным, представленным «БКС Мир Инвестиций», клиенты брокера наиболее активно шортили «Северсталь» и ММК.

Шорт (короткая позиция) — это продажа ценных бумаг , валюты или товаров, которыми трейдер не владеет на данный момент, то есть берет их в долг у брокера. Трейдер открывает короткую позицию , надеясь заработать на падении стоимости актива. В таком случае говорят, что он играет на понижение, или шортит.

Что шортят и покупают с плечом клиенты БКС

Вопреки ожиданиям, акции сталелитейщиков как раз в то же время начали показывать уверенный рост. В период с 25 января по 6 февраля котировки «Северстали» подскочили на 17,68%, до ₽1030, НЛМК — на 10,1%, до ₽122,5. Бумаги ММК в период с 27 января по 6 февраля подорожали на 13,39%, до ₽38,48.

Но за это время не было ни одного торгового дня, по итогам которого стоимость акций снизилась бы. В итоге акции российских сталеваров смогли превзойти индекс Мосбиржи, который с 25 января вырос на 4,58%.

Спрос на акции рос на фоне новостей о более высокой, чем ожидалось, устойчивости российского сектора черной металлургии. По итогам 2022 года России удалось сохранить пятое место в рейтинге Всемирной ассоциации производителей стали (World Steel Association, WSA), указывает ее отчет.

Согласно данным ассоциации, в декабре 2022 года производство стали в России снизилось до 5,5 млн тонн, что на 11,3% меньше, чем годом ранее. Для сравнения, производство стали в 64 странах, которые передают данные в WSA, сократилось на 10,8%, до 140,7 млн тонн. В целом же за весь 2022 год производство стали в России снизилось на 7,2%, до 71,5 млн тонн.

«Ситуация оказалась лучше прогнозов первой половины 2022 года. НЛМК в июне 2022 года прогнозировал снижение производства в России по итогам года в 15%. WSA в апреле прошлого года ожидала падения потребления стали на 20%, но в октябре улучшила прогноз до снижения на 6%», — прокомментировали доклад организации в «БКС Мир Инвестиций».

В четверг, 2 февраля, «Северсталь» также раскрыла свои операционные результаты за четвертый квартал и весь 2022 год. В сентябре — декабре производство стали и чугуна хоть и снизилось по сравнению с уровнем 2021 года, но выросло к третьему кварталу.

Северсталь

По мнению аналитика «Велес Капитал» Елены Кожуховой, в условиях полной потери европейского рынка, который в 2021 году принес компании 34% выручки, результаты слабыми назвать нельзя. В инвестбанке «Синара» также расценили их как нейтральные.

Инвестиционному стратегу «Алор Брокер» Павлу Веревкину сильный рост котировок сталеваров напомнил «классический short-squeese».

Шорт-сквиз — ситуация, которая возникает при росте акций, по которым открыто большое количество коротких позиций. Трейдеры вынуждены выкупать акции (закрывать короткие позиции), чтобы не получить большие убытки. Такой выкуп провоцирует еще больший рост котировок.

Какие перспективы у акций металлургов — внимание на недвижимость и ВПК

Павел Веревкин из «Алор Брокера» с фундаментальной точки зрения сохраняет нейтральный взгляд на перспективы российских сталелитейщиков, однако в среднесрочной перспективе допускает еще одну завершающую волну роста. По сравнению с ценами на 3 февраля акции могут подорожать еще на 15-18%, отметил эксперт, но заметил, что потенциал роста нельзя назвать значительным, учитывая огромное количество рисков на российском рынке.

«Спекулятивно присмотреться к акциям сталеваров можно, однако для среднесрочных инвесторов коэффициент риск/прибыль уже не выглядит привлекательным», — резюмировал Веревкин.

При этом он подчеркнул, что без полноценных финансовых отчетов по стандартам МСФО нельзя смело заявлять о каких-то перспективах отрасли или выделять фаворитов — все оценки будут носить скорее субъективный характер.

«Будущая судьба сектора во многом будет зависеть от рынка недвижимости и ВПК. Если со спросом в ВПК на фоне СВО вопросов не возникает, то строительный сектор без поддержки государства может оказаться в кризисе. Сможет ли государство полноценно поддерживать строителей в условиях роста дефицита бюджета, остается большим вопросом», — заключил Веревкин.

По мнению руководителя управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции » Андрея Ванина, потребление стали на внутреннем рынке, вероятно, в 2023 году продолжит снижаться из-за спада жилищно-строительного сектора, который является основным потребителем этого металла внутри страны.

«При этом рост потребления в машиностроительном и энергетическом секторах — за счет увеличения госзаказа и строительства инфраструктурных проектов — не сможет компенсировать снижение в тяжеловесной строительной отрасли. Причина — в их низкой совокупной доле (25%) в общей структуре потребления стали в России», — добавил Ванин.

Портфельный менеджер УК «Открытие» Ирина Прохорова в целом сохраняет позитивный взгляд на перспективы сектора в отсутствие значимых событий для мировой экономики. Эксперт отметила, что финансовой устойчивости компаний способствует низкая долговая нагрузка и возможность значительного снижения капитальных затрат.

«Меры поддержки сектора недвижимости и общее восстановление деловой активности в Китае так же способны привести к росту глобальных цен на сталь», — добавила она.

Тем не менее, Прохорова предупредила, что на горизонте полугода есть высокие риски ухудшения экономической ситуации в мировой экономике и наступления глобальной рецессии , что может привести к значительному снижению спроса на металлопродукцию.

«Неизвестность сохраняется в отношении рентабельности экспортных поставок металлургов в условиях возросших логистических затрат», — добавила портфельный менеджер УК «Открытие».

Вместе с тем, Андрей Ванин из «Газпромбанк Инвестиций» заметил, что благодаря недавнему циклу ослабления рубля и повышению экспортных цен на российскую сталь российские металлурги смогут увеличить поставки на внешние рынки.

«Рост экспортных цен обусловлен рядом факторов, среди которых усиление спроса в Турции и повышение цен на железную руду на глобальных рынках. Однако главным фактором может стать увеличение внутреннего потребления металлов в Китае, где в январе зафиксирован резкий рост деловой активности в промышленности на фоне отмены жестких санитарных ограничений». — отметил аналитик.

По его словам, с учетом планов Китая удвоить темпы роста экономики в 2023 году и переориентации азиатских поставщиков на свой внутренний рынок у российского металлургического сектора «могут появиться перспективы».

Кто самый устойчивый в секторе?

УК «Открытие»: более высокий запас прочности по свободному денежному потоку, скорее всего, сохранится у «Северстали» и НЛМК. Их результаты в дальнейшем могут поддерживаться продолжающимся ослаблением рубля;

«Алор Брокер»: разумнее отдать предпочтение бумагам ММК — согласно последним опубликованным данным, 74% всех продаж продукции приходились на российский рынок. «Северсталь» и НЛМК в значительно большей степени зависели от западных рынков сбыта. Даже в случае переориентации на азиатские рынки сбыта следует учитывать рост логистических издержек;

«Газпромбанк Инвестиции»: возможно, именно «Северсталь» как наиболее диверсифицированный производитель как с точки зрения портфеля продукции, так и с точки зрения высокой гибкости компании в плане переориентации каналов сбыта сможет быстрее всех адаптироваться к новым рыночным условиям. Однако вероятна локальная перегретость котировок и техническая коррекция после значительного роста;

«БКС Мир Инвестиций»: в условиях роста цен на сталь в России и мире бумаги «Северстали» и ММК могут прибавить еще по 20% на горизонте трех месяцев;

ПСБ: наши фавориты в отрасли — это акции «Северстали» и ММК, которые ориентированы на внутренний рынок.

Главный вопрос — вернутся ли металлурги к выплате дивидендов в 2023 году?

В декабре 2022 года «Прайм» со ссылкой на председателя совета директоров ММК Виктора Рашникова сообщил, что компания пока не планирует возвращаться к выплате дивидендов. На следующий день стало известно, что в «Северстали» приняли аналогичное решение.

Однако в том же месяце совет директоров НЛМК рекомендовал выплатить дивиденды за девять месяцев 2022 года в размере ₽2,6 на акцию. Но затем акционеры проголосовали против выплат. Вопрос о выплате финальных дивидендов за 2022 год будет рассматриваться акционерами в июне 2023 года.

Однако в том же месяце совет директоров НЛМК рекомендовал выплатить дивиденды за девять месяцев 2022 года в размере ₽2,6 на акцию. Но затем акционеры проголосовали против выплат. Вопрос о выплате финальных дивидендов за 2022 год будет рассматриваться акционерами в июне 2023 года.

Портфельный менеджер УК «Открытие» Ирина Прохорова предположила, что компании могут вернуться к выплатам при соблюдении следующих условий:

отсутствия потрясений в мировой экономике;

полноценного восстановления деловой активности в Китае;

оптимизации новых экспортных маршрутов поставок;

стабильного спроса на внутреннем рынке стали.

Если ситуация будет развиваться именно таким образом, потенциальная дивидендная доходность может составить около 10-15%, заметила Прохорова.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев полагает, что улучшение конъюнктуры к концу 2022 года и рост цен в начале 2023 года позволит металлургам улучшить финансовые результаты. С этой точки зрения, возможности для выплат есть — эксперт предположил, что компании начнут рассматривать выплату дивидендов ближе ко второму полугодию. Дивдоходность при этом может быть около 6-14%.

«Диапазон широкий, так как нет полного понимания о положении дел в компаниях в отсутствие отчетов», — пояснил Пучкарев.

По мнению главного аналитика ПСБ Рафаеля Мкртчяна, вероятность возвращения к выплате дивидендов в первом полугодии низкая, однако во второй половине года реализация этого сценария выглядит более правдоподобно.

В то же время не все опрошенные аналитики видят перспективы скорого возобновления выплаты дивидендов в секторе. Так, инвестиционный стратег «Алор Брокер» Павел Веревкин, считает, что в 2023 году их не будет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба