14 февраля 2023 Открытие Шульгин Михаил

Ослабление рубля к доллару до нового минимума с апреля 2022 года спровоцировало снижение индекса РТС. При этом рублевый индекс МосБиржи смог завершить торги понедельника, 13 февраля, в зеленой зоне.

На 19:00 мск:

Индекс МосБиржи — 2 264,27 п. (+0,12%), с нач. года +5,1%

Индекс РТС — 965,86 п. (-0,63%), с нач. года -0,5%

Несмотря на негативную для российского рынка санкционную риторику, слабеющий рубль оказывает поддержку экспортерам (в первую очередь перформят сталепроизводители). Это, пожалуй, ключевой драйвер всего рынка. Также, помимо спекулятивной игры во 2 и 3 эшелонах, спросом пользовались компании, которые накануне поделились хорошими операционными и финансовыми результатами (типа девелопера «Самолет»), а также акции компаний, которые на этой неделе могут опубликовать достойную корпоративную отчетность (типа VK и «Яндекса»).

Внешний фон также способствовал позитивной динамике российских акций. Фондовые площадки Европы и США к вечеру демонстрировали плюс. Нефть Brent отскочила от $85/барр. Все промышленные металлы торговались в минусе, кроме меди, которая дорожала из-за остановки производства на втором по величине в мире руднике (Индонезия) на фоне схода селя. Работа будет восстановлена по планам к концу февраля. Доллар приостановил укрепление на Forex, но золото дешевело, уводя в еще более глубокую коррекцию акции российских золотодобытчиков. На рынке агрокультур все активы дорожали, кроме сои и сахара.

На 19:15 мск:

Brent, $/бар. — 85,97 (-0,49%), с нач. года +0,1%

WTI, $/бар. — 79,35 (-0,46%), с нач. года -1,1%

Urals, $/бар. — 60,17 (-0,95%), с нач. года -6,0%

Золото, $/тр. унц. — 1 853,96 (-0,62%), с нач. года +1,6%

Серебро, $/тр. унц. — 21,90 (-0,48%), с нач. года -8,6%

Алюминий, $/т — 2 420,00 (-0,84%), с нач. года +1,8%

Медь, $/т — 8 932,00 (+0,84%), с нач. года +6,7%

Никель, $/т — 26 905,00 (-3,20%) с нач. года -10,5%

Дивидендная доходность индекса МосБиржи составляет 10,0 %. Индекс торгуется с коэффициентом 2,3 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0716 (+0,36%), с начала года +0,1%

GBP/USD — 1,2131 (+0,57%), с начала года +0,4%

USD/JPY — 132,76 (+1,07%), с начала года +1,3%

Индекс доллара — 103,435 (-0,19%), с начала года -0,1%

USD/RUB (Мосбиржа) — 73,825 (+0,59%), с начала года +5,6%

EUR/RUB (Мосбиржа) — 79,0625 (+0,79%), с начала года +6,4%

Ключевые новости дня

Правительство РФ внесло с Госдуму законопроект, который уточняет значение среднего уровня цены нефти Urals для расчета НДПИ) и НДД. Если Urals окажется дешевле Brent c поправкой на дисконт, то последняя будет использоваться для расчёта налогов. Дисконт предлагается в размере $34 за баррель в апреле, $31 — в мае, $28 — в июне и $25 — с июля 2023 года. Для целей демпферного механизма, наоборот, будет использоваться более низкая базовая цена. Для бензина это Brent минус $25 за баррель (с апреля по июнь, сейчас — минус $20), для дизеля — Brent минус $10 за баррель (до конца года, сейчас — без дисконта).

Евросоюз, по сообщениям ряда западных СМИ, собирается включить в новый пакет санкций четыре российских банка, включая Альфа-банк, а также ввести запрет на поставки в Россию ряда товаров. По слухам, некоторые страны ЕС выступают против добавления в санкционные списки очередных банков РФ.

Еврокомиссия улучшила прогноз роста экономики еврозоны на 2023 год до 0,9% г/г с ожидавшихся в ноябре 0,3% г/г.

В фокусе

«Яндекс» (YNDX) 15 февраля опубликует финансовые результаты (МСФО) по итогам 4 квартала 2022 г.

VK (VKCO) 16 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«Юнипро» (UPRO) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«ФосАгро» (PHOR) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня.

Худшими по динамике стали индексы «Нефти и газа» и «Транспорта», которые упали на 0,03% соответственно. В нефтегазовом секторе лидерами снижения стали акции «Новатэка» (NVTK), а в лидерах роста оказались префы «Татнефти» (TATNP). В транспортном секторе подешевели только акции «Аэрофлота» (AFLT, -1,6%). В лидерах были расписки Globaltrans (GLTR) и акции НКХП (NKHP) и НМТП (NMTP).

Лидером роста стал индекс «Электроэнергетики» (+1%). Акции «Юнипро» (UPRO) выросли на 4,3% и стали лидерами роста. Акции ТГК-1 (TKGA) и ОГК-2 (OGKB) возглавили список подешевевших бумаг сектора.

Индекс «Телекоммуникаций» вырос на 0,84%. «Ростелеком-ао» (RTKM) скромно подешевел (-0,3%) в цене. В лидерах роста префы МГТС (MGTSP), подорожавшие на 8,8%, а также префы того же «Ростелекома» (RTKMP) и акции МТС (MTSS).

Индекс «Строительных компаний» (+0,4%). Все девелоперы были в хорошем плюсе. Лидировал после публикации накануне очень достойной операционной отчетности «Самолет» (SMLT).

Индекс «Металлов и добычи» +0,5%). Здесь вновь лидировали сталевары, а также акции «Норникеля» (GMKN) и «Распадской» (RASP) и «Алроса» (ALRS). Подешевели акции золотодобытчиков, но в аустайдерах оказались акции «Русала» (RUAL).

Из ТОП-25 акций лидеров по объему торгов 6 подешевели и 19 подорожали. Лидировали по объему акции Сбербанка (SBER), «Нижнекамскнефтехима» (NKNC) и «Газпрома» (GAZP). Наиболее существенный рост в ТОП-25 показали акции «Светофора» (SVET, +31,5%). Наиболее существенное снижение – акции «Новатэка».

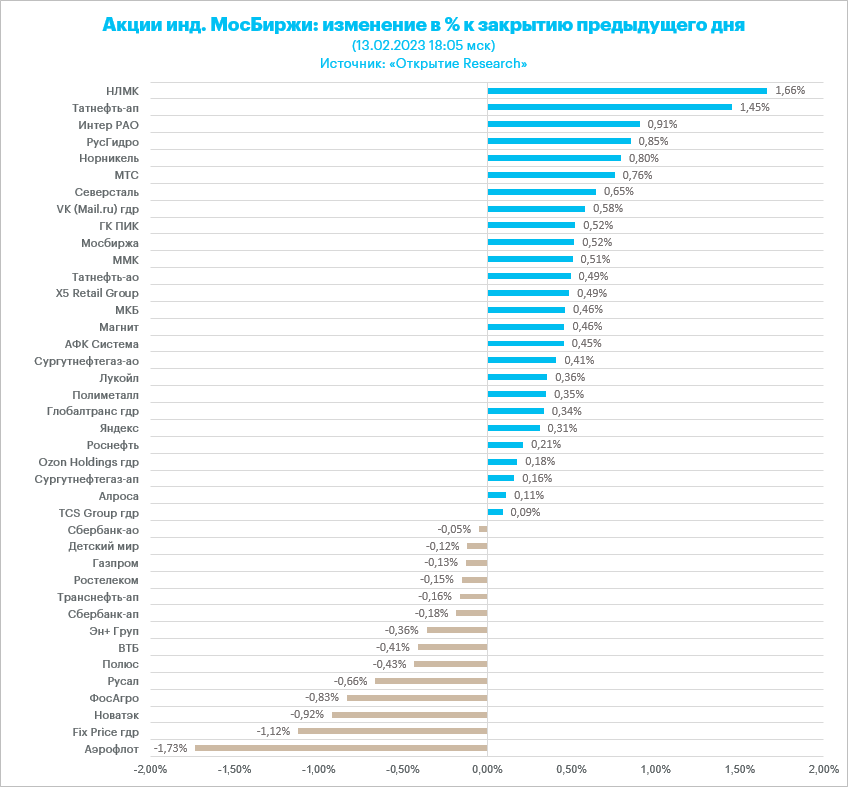

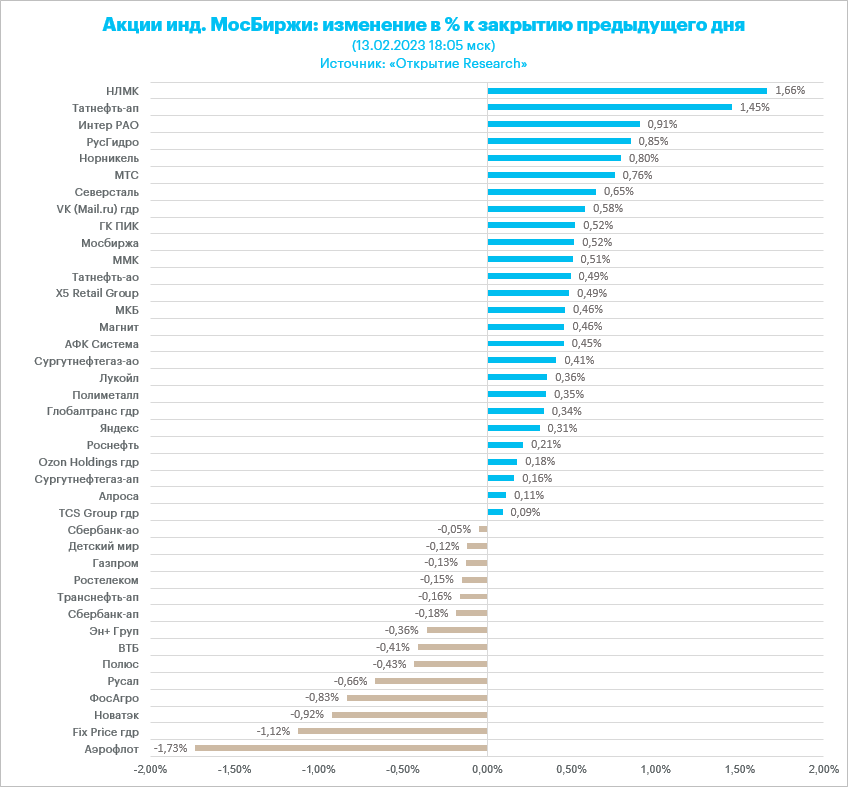

Из 40 акций индекса МосБиржи 26 подорожали и 14 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 71,4 % торгуются выше своей 200-дневной МА. Пока цифры продолжают давать сигнал коррекции Индекса МосБиржи. Осциллятор «индекс относительной силы» (RSI) для IMOEX покинул зону перекупленности. Однако коррекции можно и избежать, горизонтальная консолидация также могла бы разгрузить краткосрочную перегретость рублевого индекса.

На 19:00 мск:

Индекс МосБиржи — 2 264,27 п. (+0,12%), с нач. года +5,1%

Индекс РТС — 965,86 п. (-0,63%), с нач. года -0,5%

Несмотря на негативную для российского рынка санкционную риторику, слабеющий рубль оказывает поддержку экспортерам (в первую очередь перформят сталепроизводители). Это, пожалуй, ключевой драйвер всего рынка. Также, помимо спекулятивной игры во 2 и 3 эшелонах, спросом пользовались компании, которые накануне поделились хорошими операционными и финансовыми результатами (типа девелопера «Самолет»), а также акции компаний, которые на этой неделе могут опубликовать достойную корпоративную отчетность (типа VK и «Яндекса»).

Внешний фон также способствовал позитивной динамике российских акций. Фондовые площадки Европы и США к вечеру демонстрировали плюс. Нефть Brent отскочила от $85/барр. Все промышленные металлы торговались в минусе, кроме меди, которая дорожала из-за остановки производства на втором по величине в мире руднике (Индонезия) на фоне схода селя. Работа будет восстановлена по планам к концу февраля. Доллар приостановил укрепление на Forex, но золото дешевело, уводя в еще более глубокую коррекцию акции российских золотодобытчиков. На рынке агрокультур все активы дорожали, кроме сои и сахара.

На 19:15 мск:

Brent, $/бар. — 85,97 (-0,49%), с нач. года +0,1%

WTI, $/бар. — 79,35 (-0,46%), с нач. года -1,1%

Urals, $/бар. — 60,17 (-0,95%), с нач. года -6,0%

Золото, $/тр. унц. — 1 853,96 (-0,62%), с нач. года +1,6%

Серебро, $/тр. унц. — 21,90 (-0,48%), с нач. года -8,6%

Алюминий, $/т — 2 420,00 (-0,84%), с нач. года +1,8%

Медь, $/т — 8 932,00 (+0,84%), с нач. года +6,7%

Никель, $/т — 26 905,00 (-3,20%) с нач. года -10,5%

Дивидендная доходность индекса МосБиржи составляет 10,0 %. Индекс торгуется с коэффициентом 2,3 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0716 (+0,36%), с начала года +0,1%

GBP/USD — 1,2131 (+0,57%), с начала года +0,4%

USD/JPY — 132,76 (+1,07%), с начала года +1,3%

Индекс доллара — 103,435 (-0,19%), с начала года -0,1%

USD/RUB (Мосбиржа) — 73,825 (+0,59%), с начала года +5,6%

EUR/RUB (Мосбиржа) — 79,0625 (+0,79%), с начала года +6,4%

Ключевые новости дня

Правительство РФ внесло с Госдуму законопроект, который уточняет значение среднего уровня цены нефти Urals для расчета НДПИ) и НДД. Если Urals окажется дешевле Brent c поправкой на дисконт, то последняя будет использоваться для расчёта налогов. Дисконт предлагается в размере $34 за баррель в апреле, $31 — в мае, $28 — в июне и $25 — с июля 2023 года. Для целей демпферного механизма, наоборот, будет использоваться более низкая базовая цена. Для бензина это Brent минус $25 за баррель (с апреля по июнь, сейчас — минус $20), для дизеля — Brent минус $10 за баррель (до конца года, сейчас — без дисконта).

Евросоюз, по сообщениям ряда западных СМИ, собирается включить в новый пакет санкций четыре российских банка, включая Альфа-банк, а также ввести запрет на поставки в Россию ряда товаров. По слухам, некоторые страны ЕС выступают против добавления в санкционные списки очередных банков РФ.

Еврокомиссия улучшила прогноз роста экономики еврозоны на 2023 год до 0,9% г/г с ожидавшихся в ноябре 0,3% г/г.

В фокусе

«Яндекс» (YNDX) 15 февраля опубликует финансовые результаты (МСФО) по итогам 4 квартала 2022 г.

VK (VKCO) 16 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«Юнипро» (UPRO) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

«ФосАгро» (PHOR) 17 февраля планирует опубликовать финансовую отчётность (МСФО) за 4 квартал 2022 г.

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня.

Худшими по динамике стали индексы «Нефти и газа» и «Транспорта», которые упали на 0,03% соответственно. В нефтегазовом секторе лидерами снижения стали акции «Новатэка» (NVTK), а в лидерах роста оказались префы «Татнефти» (TATNP). В транспортном секторе подешевели только акции «Аэрофлота» (AFLT, -1,6%). В лидерах были расписки Globaltrans (GLTR) и акции НКХП (NKHP) и НМТП (NMTP).

Лидером роста стал индекс «Электроэнергетики» (+1%). Акции «Юнипро» (UPRO) выросли на 4,3% и стали лидерами роста. Акции ТГК-1 (TKGA) и ОГК-2 (OGKB) возглавили список подешевевших бумаг сектора.

Индекс «Телекоммуникаций» вырос на 0,84%. «Ростелеком-ао» (RTKM) скромно подешевел (-0,3%) в цене. В лидерах роста префы МГТС (MGTSP), подорожавшие на 8,8%, а также префы того же «Ростелекома» (RTKMP) и акции МТС (MTSS).

Индекс «Строительных компаний» (+0,4%). Все девелоперы были в хорошем плюсе. Лидировал после публикации накануне очень достойной операционной отчетности «Самолет» (SMLT).

Индекс «Металлов и добычи» +0,5%). Здесь вновь лидировали сталевары, а также акции «Норникеля» (GMKN) и «Распадской» (RASP) и «Алроса» (ALRS). Подешевели акции золотодобытчиков, но в аустайдерах оказались акции «Русала» (RUAL).

Из ТОП-25 акций лидеров по объему торгов 6 подешевели и 19 подорожали. Лидировали по объему акции Сбербанка (SBER), «Нижнекамскнефтехима» (NKNC) и «Газпрома» (GAZP). Наиболее существенный рост в ТОП-25 показали акции «Светофора» (SVET, +31,5%). Наиболее существенное снижение – акции «Новатэка».

Из 40 акций индекса МосБиржи 26 подорожали и 14 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 71,4 % торгуются выше своей 200-дневной МА. Пока цифры продолжают давать сигнал коррекции Индекса МосБиржи. Осциллятор «индекс относительной силы» (RSI) для IMOEX покинул зону перекупленности. Однако коррекции можно и избежать, горизонтальная консолидация также могла бы разгрузить краткосрочную перегретость рублевого индекса.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба