14 февраля 2023 ITI Capital Николаева Ольга

Российские власти все ближе к принятию законодательства, которое обяжет местных эмитентов еврооблигаций выпускать «замещающие» облигации для соблюдения прав локальных инвесторов. На прошлой неделе в пользу такого решения публично высказались представители Минфина и Банка России. Утверждение подобного законопроекта позитивно скажется на развитии нового сегмента локального долгового рынка, увеличив его ликвидность и число эмитентов.

Ожидается, что выпускать локальные замещающие бумаги обяжут взамен всех инструментов с дюрацией более 1,5 лет. В отдельных случаях эмитента могут освободить от этой обязанности по разрешению межправительственной комиссии. На наш взгляд, первых новых размещений стоит ждать от таких эмитентов как ГТЛК, Норильский Никель, РЖД.

Главное за неделю

Банк России считает необходимым переходить от рекомендаций к обязанности выпускать замещающие облигации, но разрешить исключения из этой нормы на усмотрение межправительственной комиссии (позитивно). В ходе пресс-конференции, посвященной заседанию регулятора по ключевой ставке, Эльвира Набиуллина высказалась за введение обязанности размещения «замещающих» облигаций российскими эмитентами для восстановления прав локальных инвесторов. Ранее на прошлой неделе положительно по этому же вопросу высказался и представитель российского Минфина. Вероятнее всего новое законодательство появится уже в ближайшее время, что положительно скажется на развитии нового сегмента локального долгового рынка.

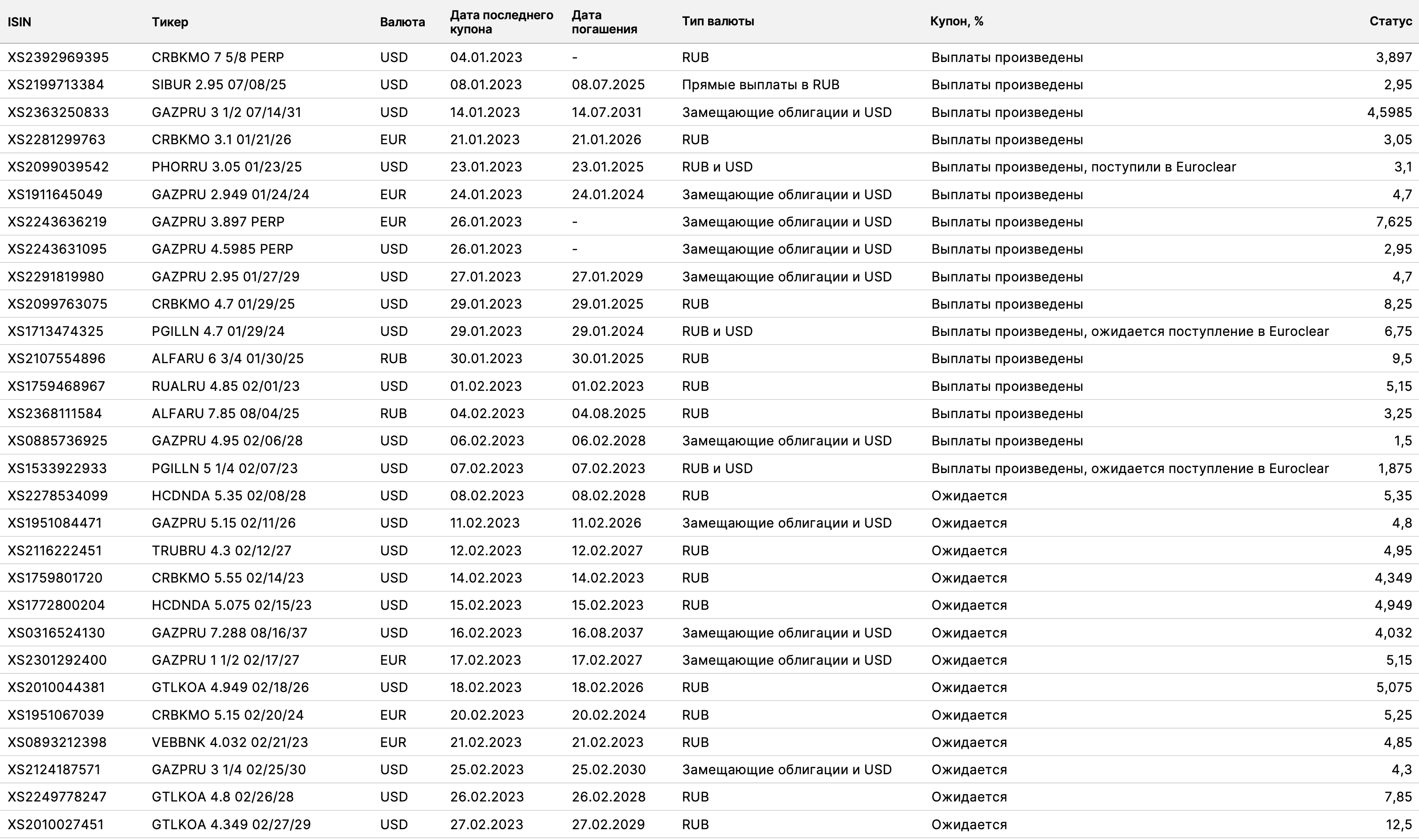

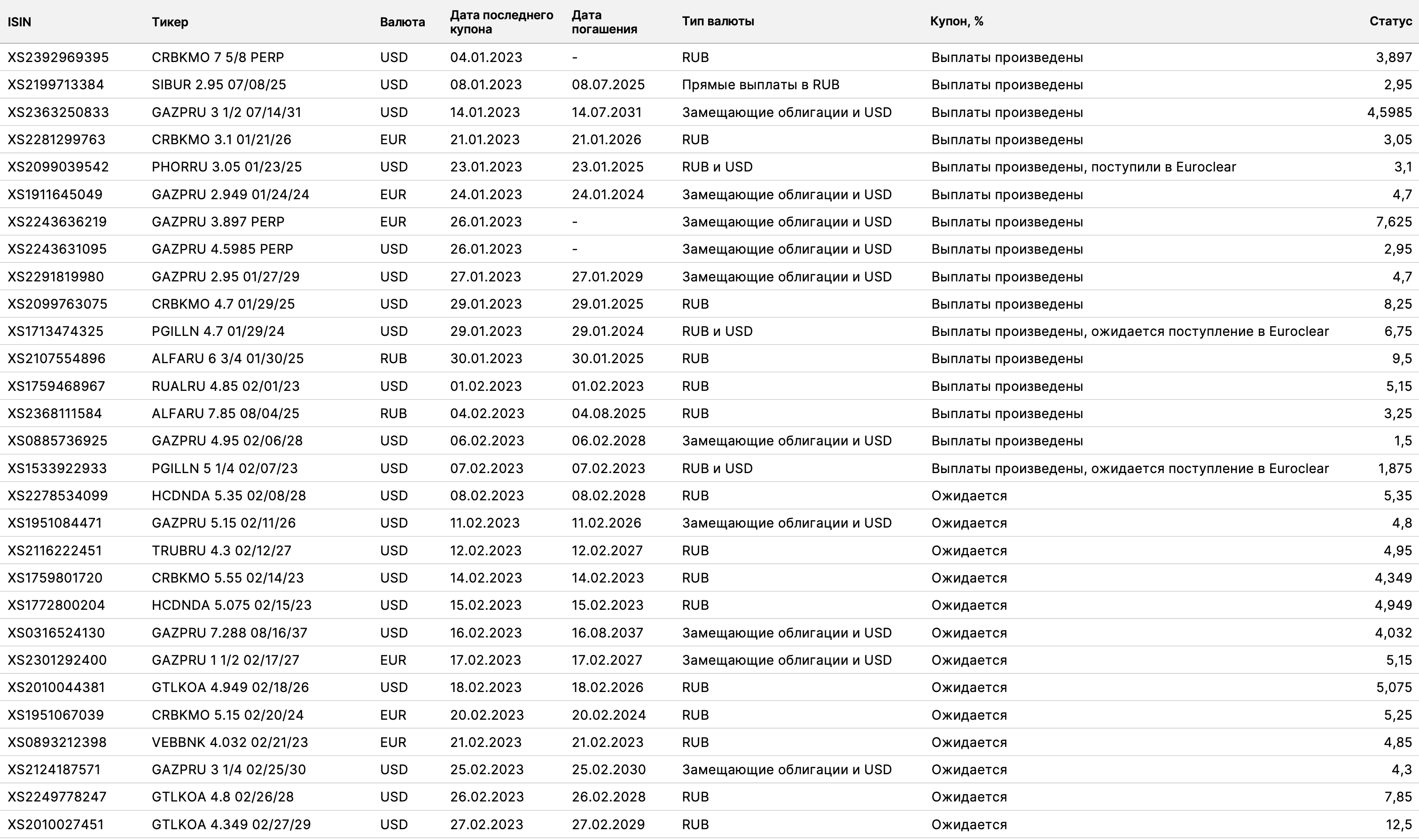

Газпром разместил «замещающие» облигации на €317,8 млн в рамках обмена еврооблигаций с погашением в феврале 2027 г. (GAZPRU 1 1/2 02/17/27), учет прав на которые ведется российскими депозитариями, на локальные долговые бумаги (нейтрально). Доля фактически размещенных облигаций от общего количества бумаг выпуска, подлежавших размещению, составила 31,78%. Также эмитент разместил «замещающие» облигации на $761,9 млн в рамках обмена еврооблигаций с погашением в феврале 2026 г. (GAZPRU 5.15 02/11/26), учет прав на которые ведется российскими депозитариями, на локальные долговые бумаги. Доля фактически размещенных облигаций от общего количества бумаг выпуска, подлежавших размещению, составила 60,95%.

Совкомбанк предложил досрочный выкуп всем держателям его евробондов (один старший выпуск и три субординированных), чьи права учитывались в иностранной депозитарной инфраструктуре по состоянию на 24.02.22 (позитивно). Речь идет о вечных выпусках серий SOVCOM 7,6 perp (XS2393688598) и SOVCOM 7,75 perp (XS2113968148), а также субординированном SOVCOM 30 (XS2010043656), которые ранее были частично обменены на единый выпуск локальных облигаций(RU000A1052C7). Вместе с ними в выкупе будет участвовать «старший» бонд SOVCOM 25 (XS2291914971). Ранее этот выпуск был досрочно погашен эмитентом в локальной инфраструктуре в рублях. Точная цена выкупа не названа (примерно 40% от номинала), будет примерно соответствовать котировкам на внешних площадках. На выкуп бондов пойдут личные средства акционеров.

Тинькофф Банк объявил о запуске нового голосования среди держателей двух своих вечных выпусков еврооблигаций (XS1631338495 и XS2387703866) по внесению изменений в эмиссионную документацию (позитивно). Инвесторам предложено согласовать упрощенную процедуру канселляции бумаг, альтернативный платежный метод, выплаты в валюте, отличной от эмиссионной документации, а также смену эмитента и изменение схемы колл-опциона для одного из выпусков. Голосование назначено на 22 февраля, необходимо заручиться поддержкой 75% держателей. Эмитент не находится под санкциями и ранее исполнял свои обязательства путем разделения платежа на две части – для инвесторов в НРД и Euroclear.

После получения согласия правкомиссии на продажу Вымпелкома холдингом VEON держатели еврооблигаций в локальной инфраструктуре начали получать предложения о досрочном выкупе/обмене бумаг (позитивно). У инвесторов выпуска VIP 23 (с первоначальным погашением 13.02.23) сейчас две опции: замена на пятилетние рублевые локальные облигации с купоном 10,55% либо выкуп по цене 92,82%+НКД (примерно 96%). По выпуску VIP 23 7.25 (с погашением 26 апреля), а также прочим еврооблигациям VEON информации пока нет, предложений, по нашим сведениям, пока не поступало.

НРД установил маркетинговый период с 10 февраля по 30 апреля 2023 г., когда не будет взиматься плата за услуги по переводу от нерезидента к резиденту ценных бумаг иностранных эмитентов по встречным поручениям депонента-отправителя и депонента-получателя без расчетов по денежным средствам, в том числе при операциях по счетам депо типа «С» (нейтрально).

По данным главы ЦБ, предложение разрешить выкуп ОФЗ, переведенных из иностранной учетной инфраструктуры в российскую и находящихся на «карантине», выдвигалось, но сейчас предметно не обсуждается (негативно). В конце прошлого года появилась информация, что Минфин и Банк России подготовили предложение, которое, помимо прочего, разрешало выкуп государством «замороженных» ОФЗ с большим дисконтом.

Ожидается, что выпускать локальные замещающие бумаги обяжут взамен всех инструментов с дюрацией более 1,5 лет. В отдельных случаях эмитента могут освободить от этой обязанности по разрешению межправительственной комиссии. На наш взгляд, первых новых размещений стоит ждать от таких эмитентов как ГТЛК, Норильский Никель, РЖД.

Главное за неделю

Банк России считает необходимым переходить от рекомендаций к обязанности выпускать замещающие облигации, но разрешить исключения из этой нормы на усмотрение межправительственной комиссии (позитивно). В ходе пресс-конференции, посвященной заседанию регулятора по ключевой ставке, Эльвира Набиуллина высказалась за введение обязанности размещения «замещающих» облигаций российскими эмитентами для восстановления прав локальных инвесторов. Ранее на прошлой неделе положительно по этому же вопросу высказался и представитель российского Минфина. Вероятнее всего новое законодательство появится уже в ближайшее время, что положительно скажется на развитии нового сегмента локального долгового рынка.

Газпром разместил «замещающие» облигации на €317,8 млн в рамках обмена еврооблигаций с погашением в феврале 2027 г. (GAZPRU 1 1/2 02/17/27), учет прав на которые ведется российскими депозитариями, на локальные долговые бумаги (нейтрально). Доля фактически размещенных облигаций от общего количества бумаг выпуска, подлежавших размещению, составила 31,78%. Также эмитент разместил «замещающие» облигации на $761,9 млн в рамках обмена еврооблигаций с погашением в феврале 2026 г. (GAZPRU 5.15 02/11/26), учет прав на которые ведется российскими депозитариями, на локальные долговые бумаги. Доля фактически размещенных облигаций от общего количества бумаг выпуска, подлежавших размещению, составила 60,95%.

Совкомбанк предложил досрочный выкуп всем держателям его евробондов (один старший выпуск и три субординированных), чьи права учитывались в иностранной депозитарной инфраструктуре по состоянию на 24.02.22 (позитивно). Речь идет о вечных выпусках серий SOVCOM 7,6 perp (XS2393688598) и SOVCOM 7,75 perp (XS2113968148), а также субординированном SOVCOM 30 (XS2010043656), которые ранее были частично обменены на единый выпуск локальных облигаций(RU000A1052C7). Вместе с ними в выкупе будет участвовать «старший» бонд SOVCOM 25 (XS2291914971). Ранее этот выпуск был досрочно погашен эмитентом в локальной инфраструктуре в рублях. Точная цена выкупа не названа (примерно 40% от номинала), будет примерно соответствовать котировкам на внешних площадках. На выкуп бондов пойдут личные средства акционеров.

Тинькофф Банк объявил о запуске нового голосования среди держателей двух своих вечных выпусков еврооблигаций (XS1631338495 и XS2387703866) по внесению изменений в эмиссионную документацию (позитивно). Инвесторам предложено согласовать упрощенную процедуру канселляции бумаг, альтернативный платежный метод, выплаты в валюте, отличной от эмиссионной документации, а также смену эмитента и изменение схемы колл-опциона для одного из выпусков. Голосование назначено на 22 февраля, необходимо заручиться поддержкой 75% держателей. Эмитент не находится под санкциями и ранее исполнял свои обязательства путем разделения платежа на две части – для инвесторов в НРД и Euroclear.

После получения согласия правкомиссии на продажу Вымпелкома холдингом VEON держатели еврооблигаций в локальной инфраструктуре начали получать предложения о досрочном выкупе/обмене бумаг (позитивно). У инвесторов выпуска VIP 23 (с первоначальным погашением 13.02.23) сейчас две опции: замена на пятилетние рублевые локальные облигации с купоном 10,55% либо выкуп по цене 92,82%+НКД (примерно 96%). По выпуску VIP 23 7.25 (с погашением 26 апреля), а также прочим еврооблигациям VEON информации пока нет, предложений, по нашим сведениям, пока не поступало.

НРД установил маркетинговый период с 10 февраля по 30 апреля 2023 г., когда не будет взиматься плата за услуги по переводу от нерезидента к резиденту ценных бумаг иностранных эмитентов по встречным поручениям депонента-отправителя и депонента-получателя без расчетов по денежным средствам, в том числе при операциях по счетам депо типа «С» (нейтрально).

По данным главы ЦБ, предложение разрешить выкуп ОФЗ, переведенных из иностранной учетной инфраструктуры в российскую и находящихся на «карантине», выдвигалось, но сейчас предметно не обсуждается (негативно). В конце прошлого года появилась информация, что Минфин и Банк России подготовили предложение, которое, помимо прочего, разрешало выкуп государством «замороженных» ОФЗ с большим дисконтом.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба