22 февраля 2023 Thomson Reuters

Рост курса доллара и ставки заимствований в долларах увеличивает стоимость финансирования международного товарооборота

Конец современной глобализации, возможно, больше вызван изменением положения доллара США, нежели это признают кремлинологи, китаеведы или военные аналитики.

Спустя год после начала СВО России в Украине, геополитический раскол, похоже, стремительно сворачивает мировые торговые связи и финансовую взаимозависимость.

Вновь образуются политические блоки, экономический национализм находится на подъеме, а международным финансам приходится анализировать уровень трансграничных рисков, невиданный более 30 лет.

Но глобальные финансовые условия - и сила доллара США как показатель этого - возможно, играют большую роль, чем предполагает более драматичный политический нарратив.

Конечно, оба, скорее всего, подпитывают друг друга. И ни то, ни другое не хорошо для развивающихся экономик, которые только начинают возвращать значительные инвестиции впервые после пандемии COVID-19 и потрясений в Украине.

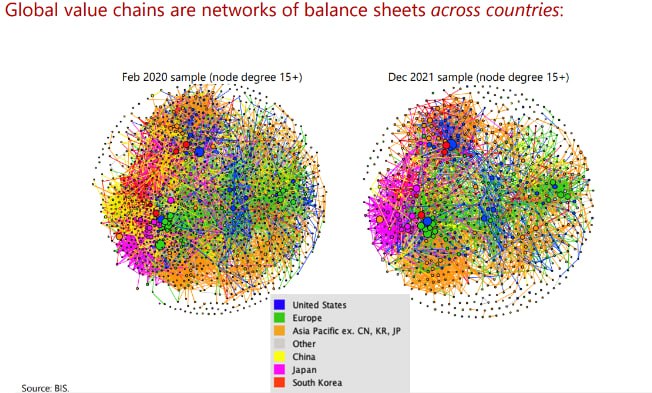

В презентации, которая привлекла внимание многих на прошлой неделе, экономический советник Банка международных расчетов Хен Сон Шин показал, как условия трансграничного кредитования и то, как они отражаются на стоимости долларов, оказали наиболее пагубное влияние на глобализацию за последнее десятилетие.

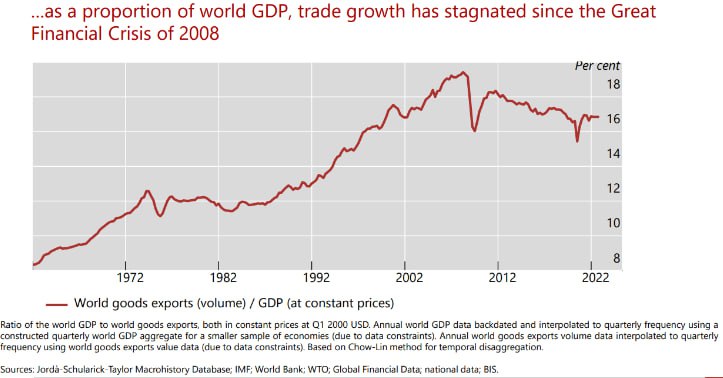

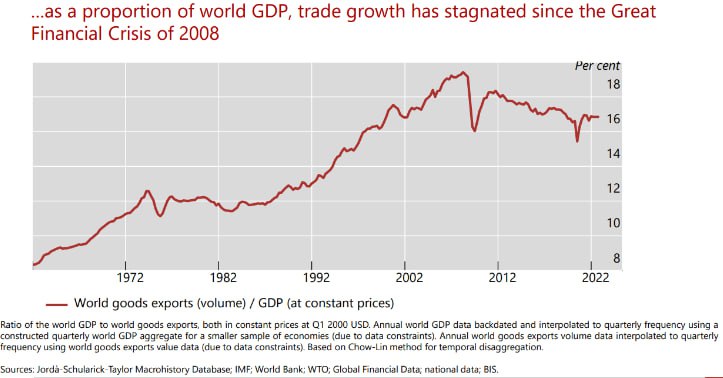

На его слайдах показано, как неуклонный рост международной торговли, определяющий глобализацию, измеряемый объемами мирового экспорта как долей мирового валового внутреннего продукта, достиг своего пика незадолго до банковского краха 2008 года и с тех пор практически не меняется, несмотря на восстановление после краха и постпандемический спад и подъем.

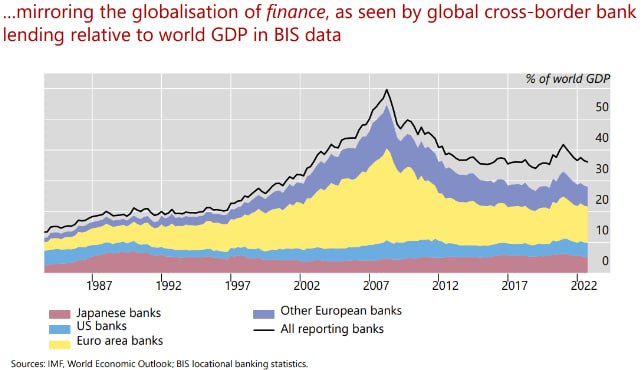

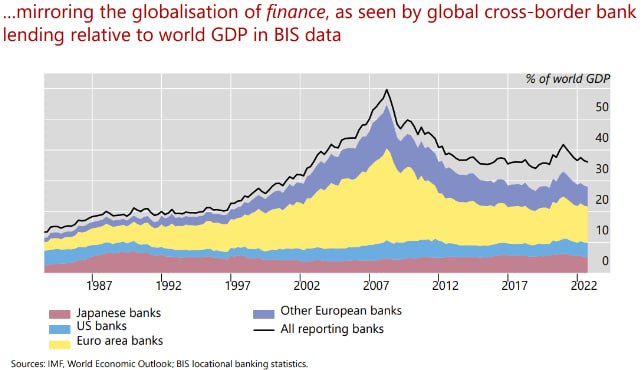

Хен подчеркнул простую связь между бумом в торговле товарами, который привел к предкризисной глобализации, и тем, насколько сильно она зависела от финансирования цепочки поставок и трансграничных кредитов для расширения. Поскольку это финансирование, измеряемое в широком смысле трансграничным банковским кредитованием по отношению к мировому ВВП, также никогда не достигало пиков 2007-2008 годов, он говорит, что эти два фактора неразрывно связаны.

Поскольку большая часть торгового финансирования и международных заимствований осуществляется в долларах, спрос на американскую валюту и динамика стоимости доллара США являются одним из лучших показателей условий кредитования в мире в целом.

"Эта стагнация началась задолго до шока от Covid", - написал Хен. "Факты свидетельствуют о том, что финансовая и реальная глобализация - это две стороны одной медали".

"Укрепление доллара, как правило, идет рука об руку с ужесточением глобальных финансовых условий и более сдержанной активностью в цепочках поставок"

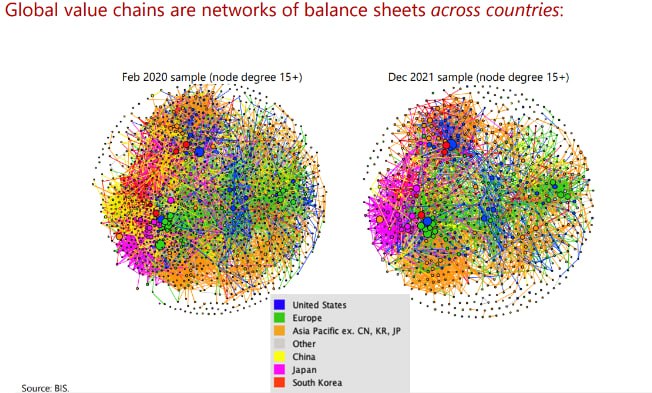

Диаграмма BIS по глобальным цепочкам создания стоимости

Диаграмма BIS о доле мировой торговли в ВВП

Диаграмма BIS по трансграничному финансированию

Фрагментация

Для рынков, наблюдающих за торговлей долларом и финансовыми условиями изо дня в день, может быть трудно увидеть такую прямую причину и следствие.

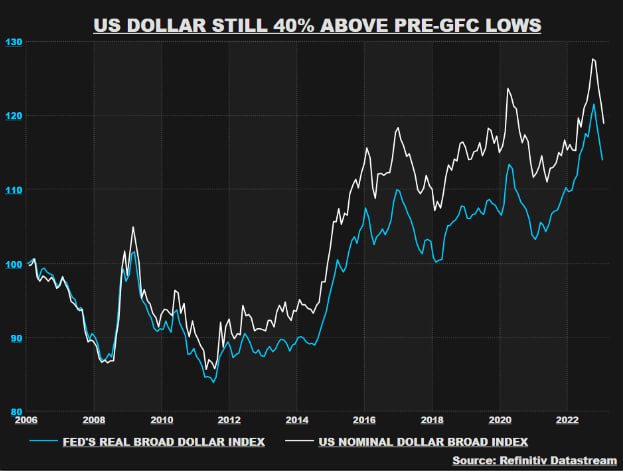

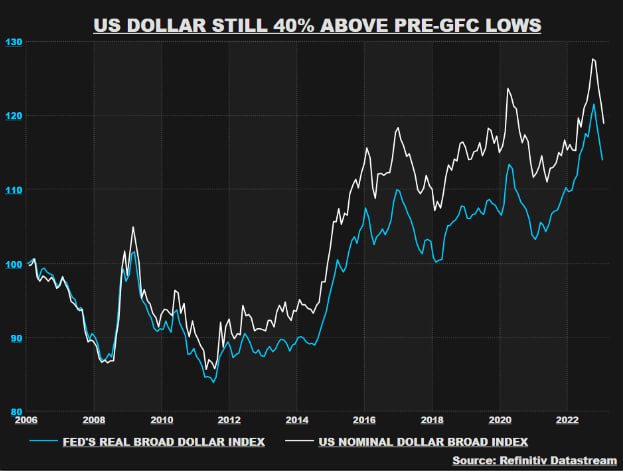

Но если учесть, что "широкий" взвешенный по торговле индекс доллара ФРС все еще почти на 40% выше минимумов 2008 года - даже после 8%-ного отката от прошлогоднего пика, - то вы получите некоторую картину того, насколько жесткими оставались мировые финансовые условия в течение 15 лет.

Некоторой компенсацией за укрепление обменного курса доллара в течение десятилетия были исторически низкие реальные ставки заимствования в долларах. Средняя реальная доходность за 10 лет с 2008 года составила менее 0,4%.

Но поскольку Федеральная резервная система повысила процентные ставки почти с нуля до 16-летних максимумов в 4,75%, чтобы охладить инфляцию, эти 10-летние реальные ставки по займам снова выросли более чем до 1,5%, уже составив в среднем 0,55% с начала прошлого года.

И поэтому отступление доллара от его максимумов в сентябре прошлого года приносит лишь частичное облегчение.

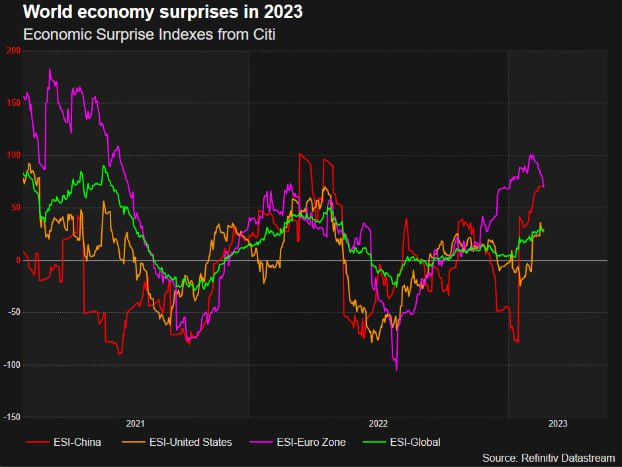

Более тревожным, вопреки интуиции, является неожиданное повторное ускорение американской и мировой экономик в 2023 году, что говорит о незначительном снижении ставок по займам на горизонте и очень незначительном падении курса доллара.

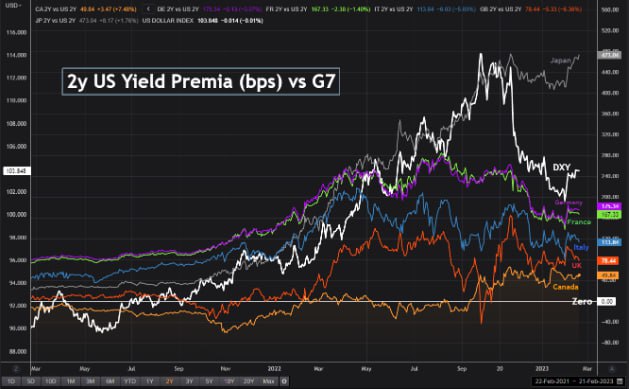

Если ФРС будет вынуждена с этого момента значительно повысить ставки, другие центральные банки, возможно, не смогут или не захотят идти в ногу.

Это не значит, что политика - это второстепенное зрелище. Нет никаких сомнений в том, что пандемия и геополитика, окружающая Украину и Тайвань, сами по себе стали серьезными потенциальными сбоями в мировой торговле.

Новый мир блоковой политики, экономической безопасности и хрупкости цепочек поставок стал свидетелем волн "включения", "ближнего" или "дружеского" присоединения цепочек поставок и крупных политических усилий по обеспечению внутренней самодостаточности во всем - от энергии и продуктов питания до фармацевтики и микрочипов.

Это само по себе затрудняет трансграничное финансирование, если глобальные банки опасаются подвергнуться всему - от риска санкций до контроля за движением капитала или даже прямого политического контроля.

Более того, сокращение торговли, сбои в цепочках поставок и «переход» на местные предприятия с более высокой заработной платой — все это потенциально инфляционно с течением времени и, вероятно, будет только поддерживать стоимость заимствований на более длительный срок. А военная напряженность традиционно способствует росту доллара как средства сбережения.

Но цикл может питаться сам по себе.

Развивающиеся рынки, где фондовые индексы также в основном стагнировали с 2008 года и все еще находятся ниже максимумов 2007 года, находятся на острие этой палки деглобализации.

"Большая фрагментация, вызванная военным конфликтом (на Украине), является серьезным препятствием для глобализации и побудит инвесторов сосредоточиться на специфике страны, а не на развивающихся рынках как классе активов", - заявили клиентам на этой неделе глава отдела глобальной макроэкономики Amundi Махмуд Прадхан и глава отдела геополитики Анна Розенберг.

"Инвесторы сталкнулись с новым геополитическим равновесием, характеризующимся более короткими цепочками создания стоимости, усилением протекционизма и более высокой инфляцией".

Если доллар США является ключевым флюгером, то слухи о его падении в этом году уже, похоже, сильно преувеличены. Всего через семь недель доллар уже почти на 1% вырос с начала года на сегодняшний день.

Рекордный январский объем новых заимствований правительств развивающихся стран на сумму 44 миллиарда долларов уже выглядит как окно, которое может закрыться гораздо быстрее, чем многие ожидали.

По данным Morgan Stanley, отскок доллара уже в значительной степени стал причиной снижения общей доходности местных долговых обязательств развивающихся стран более чем вдвое за год, и нет особых признаков того, что инвесторы вернутся, если только экономические данные США не начнут вскоре демонстрировать некоторое замедление.

"Настроения скорее испортились, чем стали оптимистичными из-за возможности вложить немного денег в класс активов по более низким ценам", - сказали они, добавив, что соблазн доходности в США выше 5% и твердый доллар затрудняют аргументацию.

Общий индекс доллара ФРС за 16 лет.

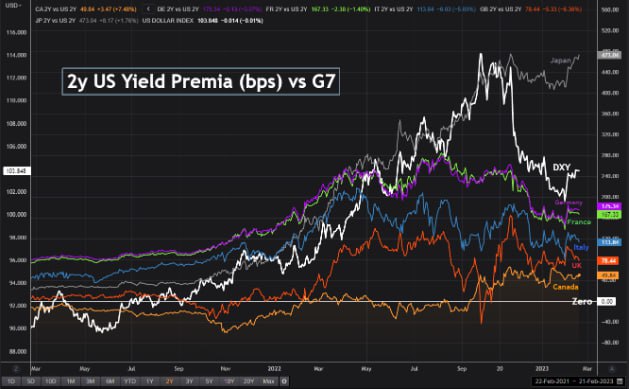

Надбавка к доходности за 2 года в США по сравнению с G7.

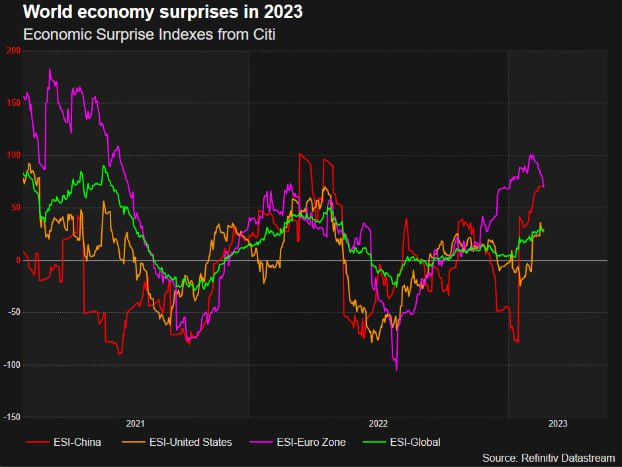

Сюрпризы мировой экономики.

Майк Долан

Конец современной глобализации, возможно, больше вызван изменением положения доллара США, нежели это признают кремлинологи, китаеведы или военные аналитики.

Спустя год после начала СВО России в Украине, геополитический раскол, похоже, стремительно сворачивает мировые торговые связи и финансовую взаимозависимость.

Вновь образуются политические блоки, экономический национализм находится на подъеме, а международным финансам приходится анализировать уровень трансграничных рисков, невиданный более 30 лет.

Но глобальные финансовые условия - и сила доллара США как показатель этого - возможно, играют большую роль, чем предполагает более драматичный политический нарратив.

Конечно, оба, скорее всего, подпитывают друг друга. И ни то, ни другое не хорошо для развивающихся экономик, которые только начинают возвращать значительные инвестиции впервые после пандемии COVID-19 и потрясений в Украине.

В презентации, которая привлекла внимание многих на прошлой неделе, экономический советник Банка международных расчетов Хен Сон Шин показал, как условия трансграничного кредитования и то, как они отражаются на стоимости долларов, оказали наиболее пагубное влияние на глобализацию за последнее десятилетие.

На его слайдах показано, как неуклонный рост международной торговли, определяющий глобализацию, измеряемый объемами мирового экспорта как долей мирового валового внутреннего продукта, достиг своего пика незадолго до банковского краха 2008 года и с тех пор практически не меняется, несмотря на восстановление после краха и постпандемический спад и подъем.

Хен подчеркнул простую связь между бумом в торговле товарами, который привел к предкризисной глобализации, и тем, насколько сильно она зависела от финансирования цепочки поставок и трансграничных кредитов для расширения. Поскольку это финансирование, измеряемое в широком смысле трансграничным банковским кредитованием по отношению к мировому ВВП, также никогда не достигало пиков 2007-2008 годов, он говорит, что эти два фактора неразрывно связаны.

Поскольку большая часть торгового финансирования и международных заимствований осуществляется в долларах, спрос на американскую валюту и динамика стоимости доллара США являются одним из лучших показателей условий кредитования в мире в целом.

"Эта стагнация началась задолго до шока от Covid", - написал Хен. "Факты свидетельствуют о том, что финансовая и реальная глобализация - это две стороны одной медали".

"Укрепление доллара, как правило, идет рука об руку с ужесточением глобальных финансовых условий и более сдержанной активностью в цепочках поставок"

Диаграмма BIS по глобальным цепочкам создания стоимости

Диаграмма BIS о доле мировой торговли в ВВП

Диаграмма BIS по трансграничному финансированию

Фрагментация

Для рынков, наблюдающих за торговлей долларом и финансовыми условиями изо дня в день, может быть трудно увидеть такую прямую причину и следствие.

Но если учесть, что "широкий" взвешенный по торговле индекс доллара ФРС все еще почти на 40% выше минимумов 2008 года - даже после 8%-ного отката от прошлогоднего пика, - то вы получите некоторую картину того, насколько жесткими оставались мировые финансовые условия в течение 15 лет.

Некоторой компенсацией за укрепление обменного курса доллара в течение десятилетия были исторически низкие реальные ставки заимствования в долларах. Средняя реальная доходность за 10 лет с 2008 года составила менее 0,4%.

Но поскольку Федеральная резервная система повысила процентные ставки почти с нуля до 16-летних максимумов в 4,75%, чтобы охладить инфляцию, эти 10-летние реальные ставки по займам снова выросли более чем до 1,5%, уже составив в среднем 0,55% с начала прошлого года.

И поэтому отступление доллара от его максимумов в сентябре прошлого года приносит лишь частичное облегчение.

Более тревожным, вопреки интуиции, является неожиданное повторное ускорение американской и мировой экономик в 2023 году, что говорит о незначительном снижении ставок по займам на горизонте и очень незначительном падении курса доллара.

Если ФРС будет вынуждена с этого момента значительно повысить ставки, другие центральные банки, возможно, не смогут или не захотят идти в ногу.

Это не значит, что политика - это второстепенное зрелище. Нет никаких сомнений в том, что пандемия и геополитика, окружающая Украину и Тайвань, сами по себе стали серьезными потенциальными сбоями в мировой торговле.

Новый мир блоковой политики, экономической безопасности и хрупкости цепочек поставок стал свидетелем волн "включения", "ближнего" или "дружеского" присоединения цепочек поставок и крупных политических усилий по обеспечению внутренней самодостаточности во всем - от энергии и продуктов питания до фармацевтики и микрочипов.

Это само по себе затрудняет трансграничное финансирование, если глобальные банки опасаются подвергнуться всему - от риска санкций до контроля за движением капитала или даже прямого политического контроля.

Более того, сокращение торговли, сбои в цепочках поставок и «переход» на местные предприятия с более высокой заработной платой — все это потенциально инфляционно с течением времени и, вероятно, будет только поддерживать стоимость заимствований на более длительный срок. А военная напряженность традиционно способствует росту доллара как средства сбережения.

Но цикл может питаться сам по себе.

Развивающиеся рынки, где фондовые индексы также в основном стагнировали с 2008 года и все еще находятся ниже максимумов 2007 года, находятся на острие этой палки деглобализации.

"Большая фрагментация, вызванная военным конфликтом (на Украине), является серьезным препятствием для глобализации и побудит инвесторов сосредоточиться на специфике страны, а не на развивающихся рынках как классе активов", - заявили клиентам на этой неделе глава отдела глобальной макроэкономики Amundi Махмуд Прадхан и глава отдела геополитики Анна Розенберг.

"Инвесторы сталкнулись с новым геополитическим равновесием, характеризующимся более короткими цепочками создания стоимости, усилением протекционизма и более высокой инфляцией".

Если доллар США является ключевым флюгером, то слухи о его падении в этом году уже, похоже, сильно преувеличены. Всего через семь недель доллар уже почти на 1% вырос с начала года на сегодняшний день.

Рекордный январский объем новых заимствований правительств развивающихся стран на сумму 44 миллиарда долларов уже выглядит как окно, которое может закрыться гораздо быстрее, чем многие ожидали.

По данным Morgan Stanley, отскок доллара уже в значительной степени стал причиной снижения общей доходности местных долговых обязательств развивающихся стран более чем вдвое за год, и нет особых признаков того, что инвесторы вернутся, если только экономические данные США не начнут вскоре демонстрировать некоторое замедление.

"Настроения скорее испортились, чем стали оптимистичными из-за возможности вложить немного денег в класс активов по более низким ценам", - сказали они, добавив, что соблазн доходности в США выше 5% и твердый доллар затрудняют аргументацию.

Общий индекс доллара ФРС за 16 лет.

Надбавка к доходности за 2 года в США по сравнению с G7.

Сюрпризы мировой экономики.

Майк Долан

http://ru.reuters.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба