24 февраля 2023 Conomy Курицин Даниил

Недавно мы собрали портфель с ежемесячными платежами из облигаций. По итогам опроса, большинство наших читателей проголосовало за следующий портфель из дивидендных акций.

Сразу скажу, не получится только из российских акций сделать портфель с ежемесячными платежами. Большинство наших компании платят дивиденды 1-2 раза в год, примерно в одно время. Поэтому мне пришлось добавить в портфель облигации, чтобы они перекрывали месяцы без дивидендов.

По какому принципу были отобраны акции:

Платят дивиденды на данный момент. Пока далеко не все компании вернулись к выплатам. Я не буду гадать, когда они начнутся. Поэтому тут не будет металлургов, несмотря на их хорошую дивидендную историю.

Компании со стабильным бизнесом. Стабильный финансовый результат — залог регулярных дивидендов.

Потенциальная доходность выше 7%. Думаю, тут все понятно.

Разные месяцы выплат. Есть много компаний, которые платят хорошие дивиденды раз в год. Но нет смысла набирать их в данный портфель, все выплаты придутся на 6-7 месяцы.

Облигации были отобраны по тому же принципу, что и в предыдущей статье.

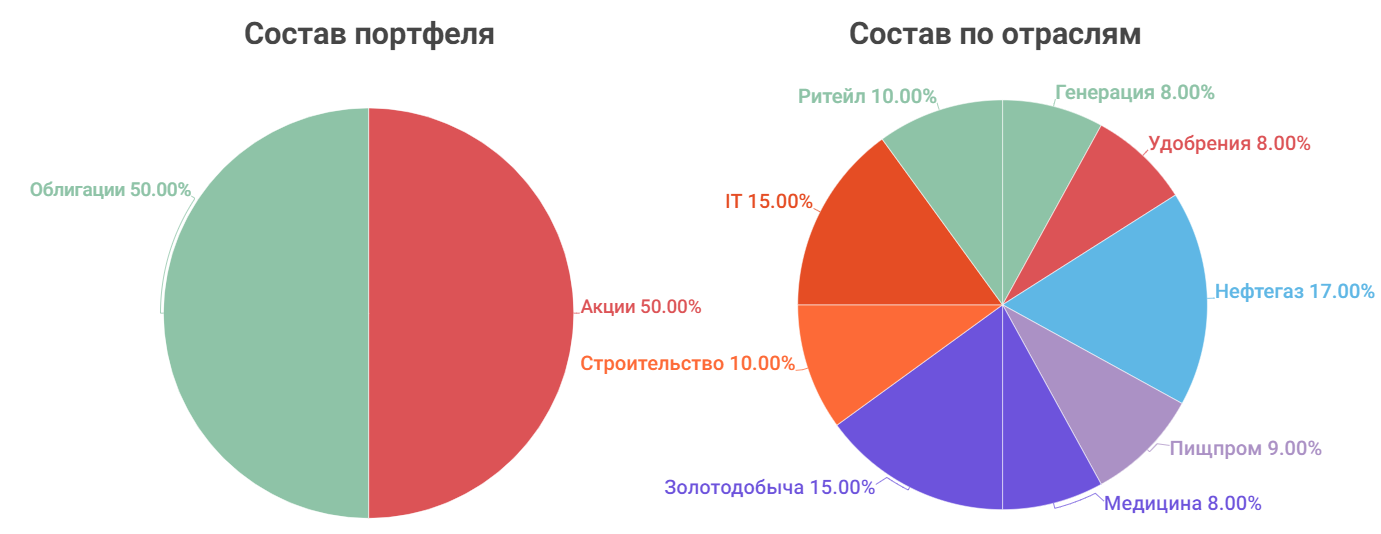

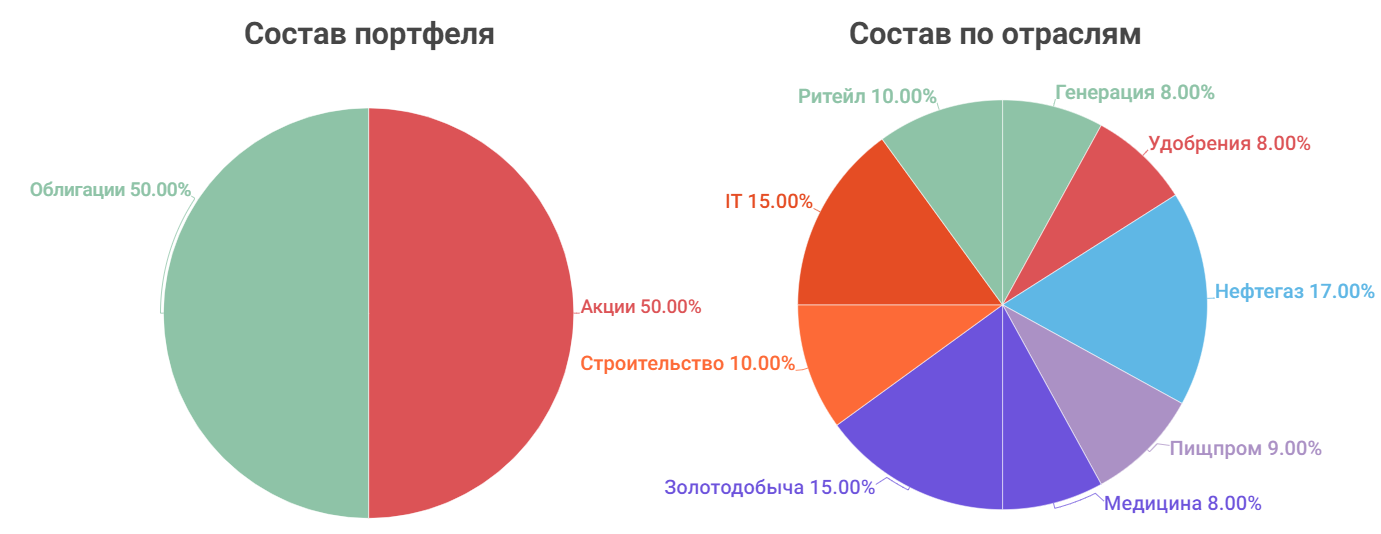

Сам портфель сформирован с равной пропорцией облигаций и акций. Подходит для умеренного риск-профиля. Я старался выдержать диверсификацию по секторам, поэтому перекоса в нефтегаз или генерацию нет.

Таблица с основными показателями портфеля и активов:

Средневзвешенная доходность портфеля равна 11,8%. Большинство прогнозов по дивидендам я взял из видео Кирилла и других материалов коллег.

Не буду подробно описывать каждую компанию, вкратце расскажу, почему их выбрал.

«ОГК-2»:

одна из самых стабильных дивидендных компаний;

предсказуемые денежные потоки;

заинтересованность «Газпрома» в дивидендах;

высокая дивдоходность.

«Фосагро»:

стабильные растущие финансовые показатели;

дивидендный аристократ;

платит 4 раза в год.

«Новатэк»:

растущая компания;

гибкая система сбыта;

дивидендный аристократ.

«Белуга»:

растущая компания;

защитный сектор, стабильные денежные потоки;

потенциал роста дивидендов;

платит 3 раза в год.

«Мать и Дитя»:

стабильные денежные потоки;

стремление компании платить дивиденды, несмотря ни на что;

потенциал роста дивидендов.

«Газпром нефть»:

заинтересованность «Газпрома» в дивидендах;

высокая дивдоходность.

Несмотря на то, что в портфеле 10 активов, создать равномерный денежный поток сложно. Для этого надо либо увеличить долю облигаций, либо доли акций будут непропорциональны.

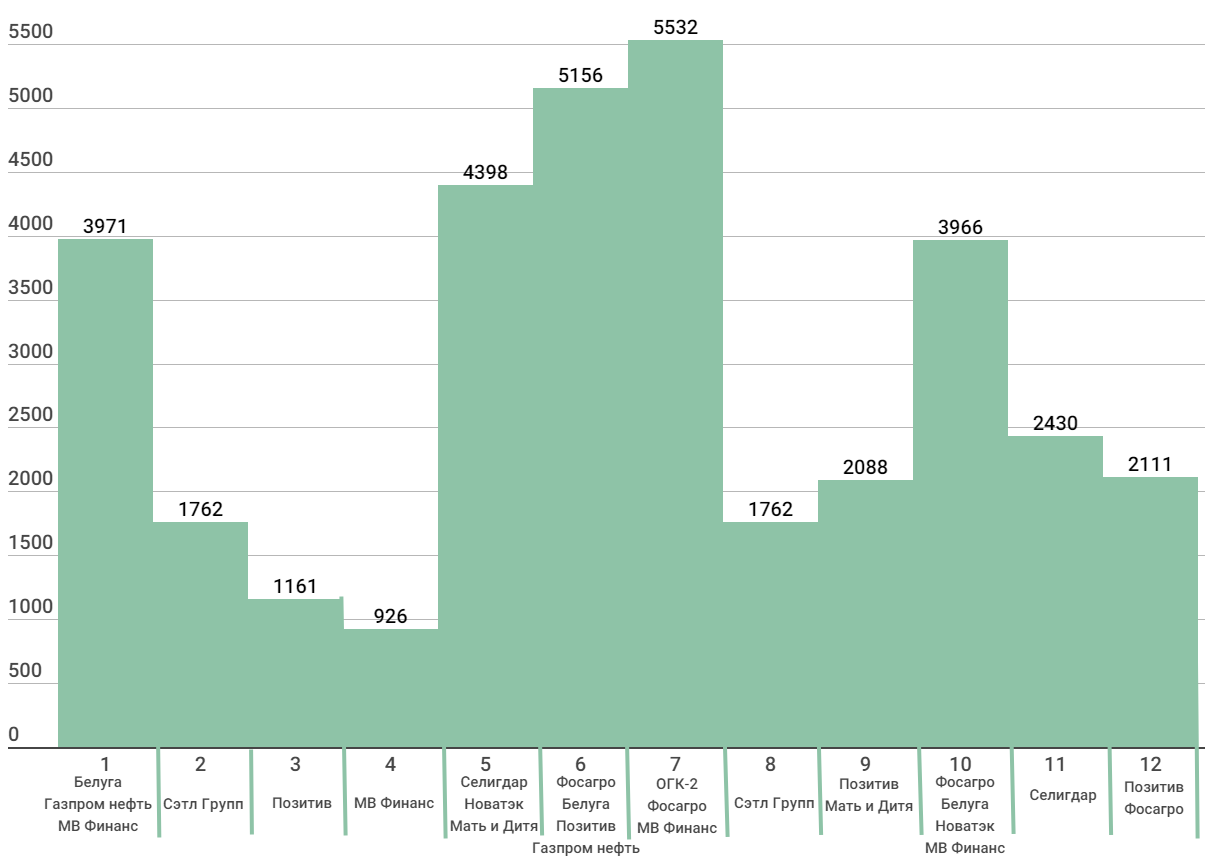

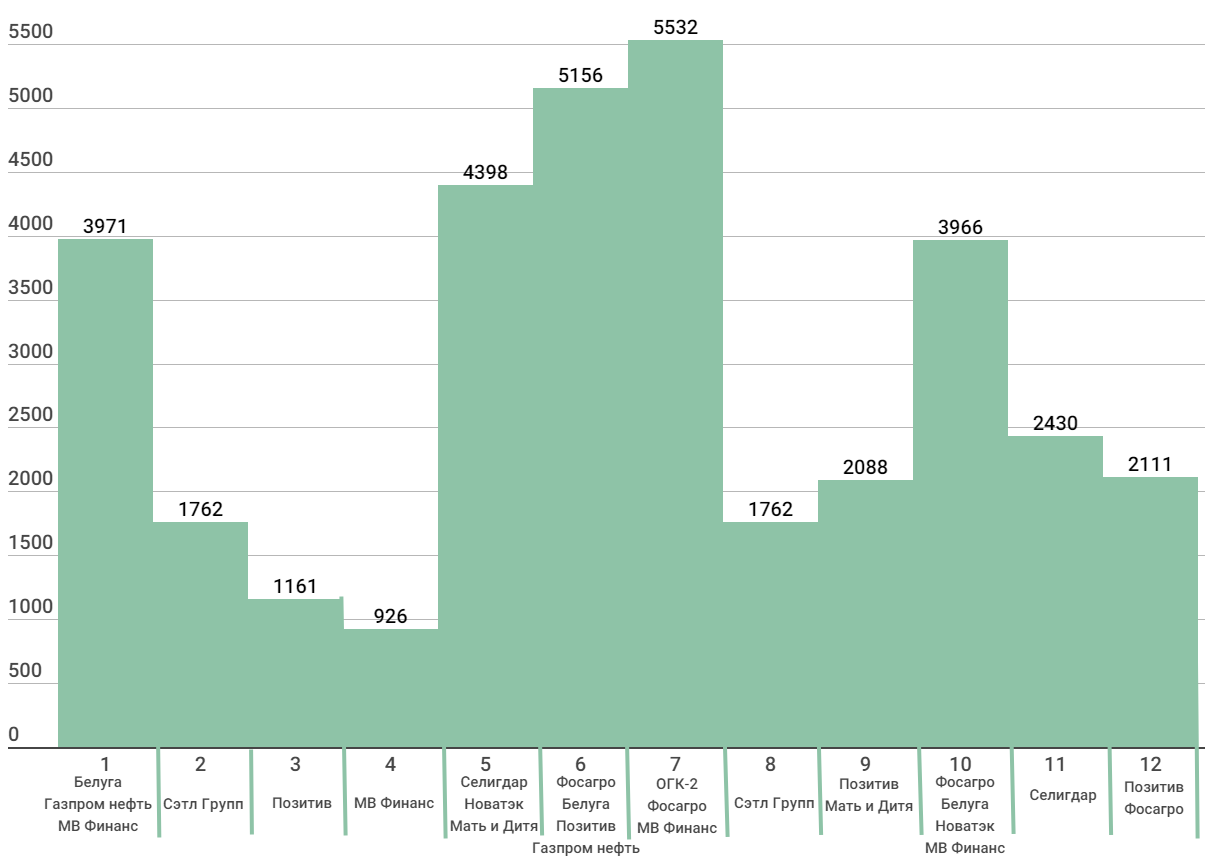

Я сделал прогноз денежных потоков на 1 год. При величине портфеля в 300 тыс. руб. за год можно получить 35 тыс. руб. пассивного дохода, по 2940 руб. в месяц в среднем.

Конечно, стоит учитывать, что акции — не облигации. Дивиденды не гарантированы и их размер не фиксированный. Следовательно, денежные потоки предсказать сложно, особенно в текущей политической и экономической ситуации.

Наверное, можно сделать и более доходный дивидендный портфель. Но основная цель была другая — составить портфель с ежемесячными платежами от дивидендных компаний. При такой формулировке ключевой принцип это — стабильность.

Дивидендная доходность данного портфеля получилась примерно такой же, как у портфеля из облигаций. Но как я уже говорил, акции не такие стабильные. Дополнительный доход можно получить от роста цены или увеличения дивидендов.

Сразу скажу, не получится только из российских акций сделать портфель с ежемесячными платежами. Большинство наших компании платят дивиденды 1-2 раза в год, примерно в одно время. Поэтому мне пришлось добавить в портфель облигации, чтобы они перекрывали месяцы без дивидендов.

По какому принципу были отобраны акции:

Платят дивиденды на данный момент. Пока далеко не все компании вернулись к выплатам. Я не буду гадать, когда они начнутся. Поэтому тут не будет металлургов, несмотря на их хорошую дивидендную историю.

Компании со стабильным бизнесом. Стабильный финансовый результат — залог регулярных дивидендов.

Потенциальная доходность выше 7%. Думаю, тут все понятно.

Разные месяцы выплат. Есть много компаний, которые платят хорошие дивиденды раз в год. Но нет смысла набирать их в данный портфель, все выплаты придутся на 6-7 месяцы.

Облигации были отобраны по тому же принципу, что и в предыдущей статье.

Сам портфель сформирован с равной пропорцией облигаций и акций. Подходит для умеренного риск-профиля. Я старался выдержать диверсификацию по секторам, поэтому перекоса в нефтегаз или генерацию нет.

Таблица с основными показателями портфеля и активов:

Средневзвешенная доходность портфеля равна 11,8%. Большинство прогнозов по дивидендам я взял из видео Кирилла и других материалов коллег.

Не буду подробно описывать каждую компанию, вкратце расскажу, почему их выбрал.

«ОГК-2»:

одна из самых стабильных дивидендных компаний;

предсказуемые денежные потоки;

заинтересованность «Газпрома» в дивидендах;

высокая дивдоходность.

«Фосагро»:

стабильные растущие финансовые показатели;

дивидендный аристократ;

платит 4 раза в год.

«Новатэк»:

растущая компания;

гибкая система сбыта;

дивидендный аристократ.

«Белуга»:

растущая компания;

защитный сектор, стабильные денежные потоки;

потенциал роста дивидендов;

платит 3 раза в год.

«Мать и Дитя»:

стабильные денежные потоки;

стремление компании платить дивиденды, несмотря ни на что;

потенциал роста дивидендов.

«Газпром нефть»:

заинтересованность «Газпрома» в дивидендах;

высокая дивдоходность.

Несмотря на то, что в портфеле 10 активов, создать равномерный денежный поток сложно. Для этого надо либо увеличить долю облигаций, либо доли акций будут непропорциональны.

Я сделал прогноз денежных потоков на 1 год. При величине портфеля в 300 тыс. руб. за год можно получить 35 тыс. руб. пассивного дохода, по 2940 руб. в месяц в среднем.

Конечно, стоит учитывать, что акции — не облигации. Дивиденды не гарантированы и их размер не фиксированный. Следовательно, денежные потоки предсказать сложно, особенно в текущей политической и экономической ситуации.

Наверное, можно сделать и более доходный дивидендный портфель. Но основная цель была другая — составить портфель с ежемесячными платежами от дивидендных компаний. При такой формулировке ключевой принцип это — стабильность.

Дивидендная доходность данного портфеля получилась примерно такой же, как у портфеля из облигаций. Но как я уже говорил, акции не такие стабильные. Дополнительный доход можно получить от роста цены или увеличения дивидендов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба