27 февраля 2023 finversia.ru Чайка Федор

Исторически сложилось так, что инвестиции в акции с небольшой капитализацией обеспечивали более высокую норму прибыли, чем в более крупные компании. Это явление известно как премия за малую капитализацию или премия за размер. Существует ли эта премия на нынешнем рынке?

История «премии за размер»

Как и когда возникла данная премия? Ник Маггиулли, автор блога Of Dollars And Data, предлагает вспомнить историю американского фондового рынка.

Премия за небольшую капитализацию впервые была публично задокументирована Рольфом Бенцем в его статье «Взаимосвязь между доходностью и рыночной стоимостью обыкновенных акций», которая была опубликована в 1981 году в журнале Financial Economics. Как указано в аннотации к статье: «Установлено, что небольшие фирмы в среднем имели более высокую доходность с поправкой на риск, чем более крупные фирмы. Этот эффект размера существует по меньшей мере сорок лет, и... основной эффект наблюдается у очень маленьких фирм, в то время как разница в доходности между фирмами среднего размера и крупными фирмами невелика.

«Реальная доходность акций США малой капитализации с 1926 года и на протяжении почти ста лет составляла 8,4% в год по сравнению с 7% для всего фондового рынка США»

За открытием Банца последовало создание индекса Russell-2000 в 1984 году и дополнительные исследования, повторяющие его выводы в последующие годы. В частности, Юджин Фама и Кеннет Френч включили премию за небольшую капитализацию в свой знаменательный документ 1992 года «Поперечный срез ожидаемой доходности акций», который закрепил ее наследие как фактор, способный превзойти общий фондовый рынок.

Что касается управления активами, то Dimensional Fund Advisors выпустили свой портфель с микрокапитализацией в США (DFSCX) в том же году, когда была опубликована статья Банца (1981). DFSCX – старейший фонд, который инвестирует исключительно в акции с небольшой капитализацией (не более $2 млрд).

Насколько велика «премия за размер»?

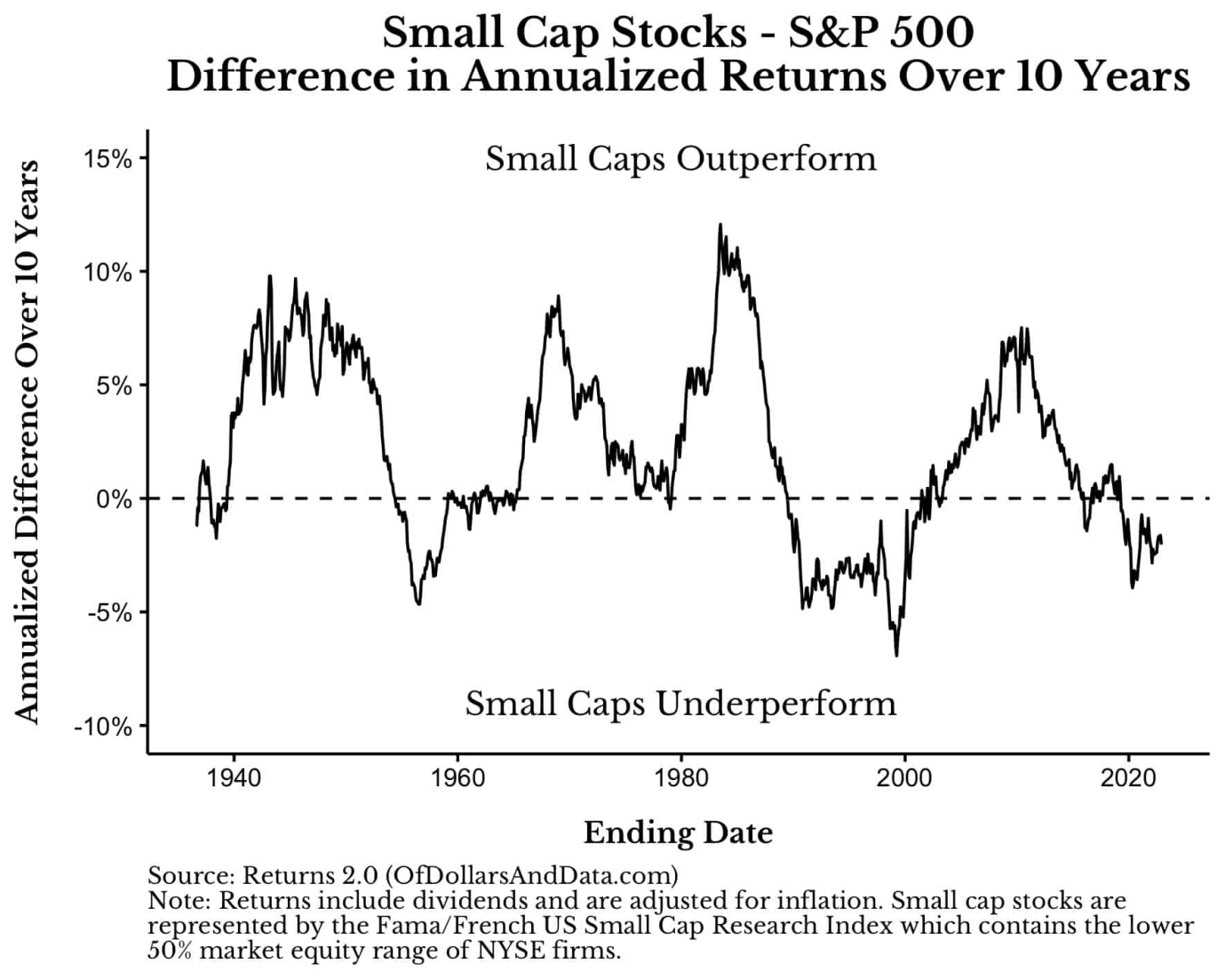

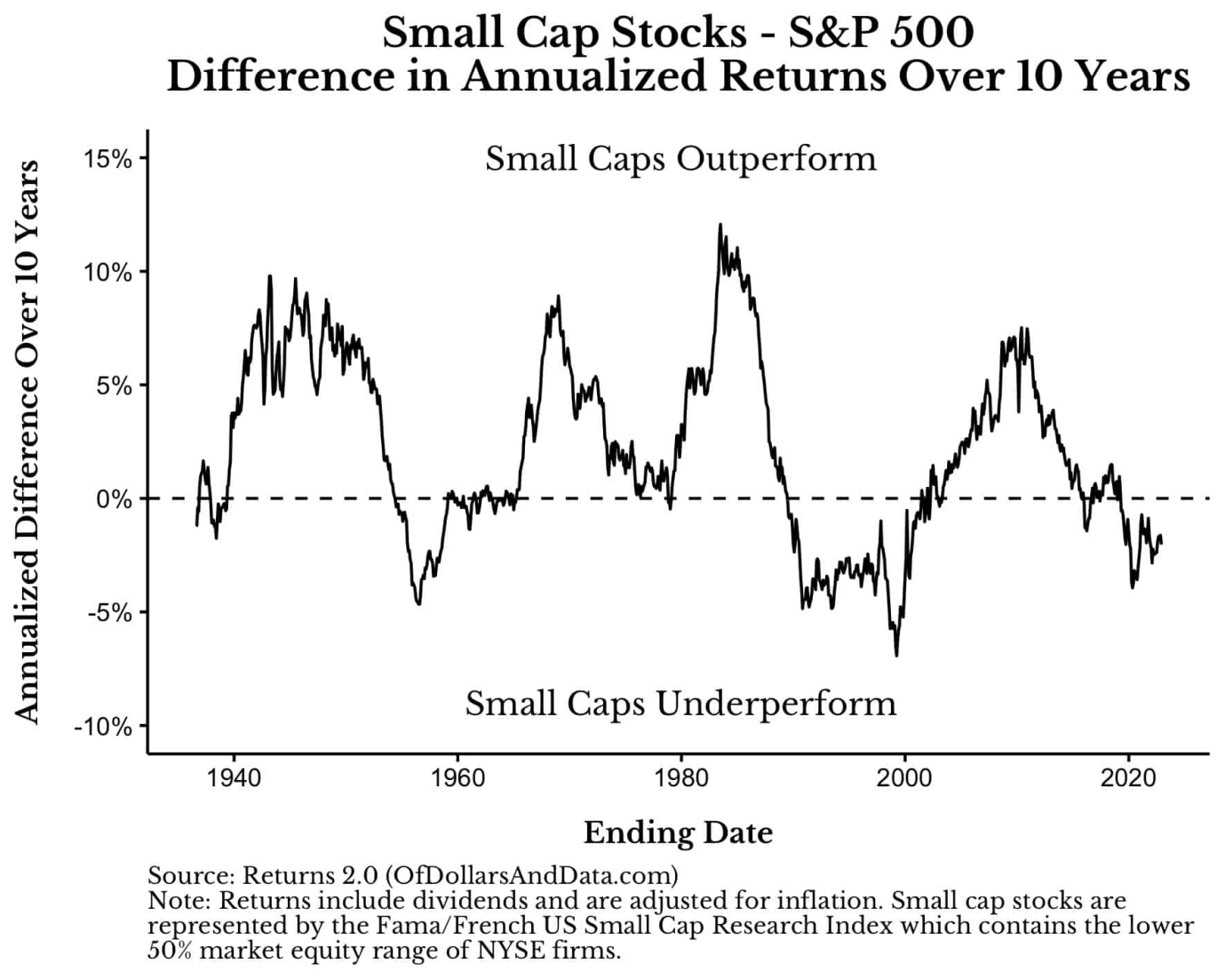

С 1926 года реальная доходность американских акций малой капитализации составляла 8,4% в год по сравнению с 7% в год для всего фондового рынка США. Это означает, что премия за небольшую капитализацию в среднем составляла около 1,4% в год на протяжении почти столетия. Однако это превосходство не было стабильным с течением времени.

Мы можем видеть это на графике ниже, который показывает скользящую разницу в годовой доходности за 10 лет между акциями малой капитализации и более широким рынком (S&P500) с 1926 года:

Диаграмма, показывающая разницу в годовой доходности за 10 лет для акций с небольшой капитализацией и S&P500 с 1926 по 2022 год.

Как вы можете видеть, в некоторые периоды акции с малой капитализацией превосходили все акции США, а в другие периоды они уступали со значительной маржой. Однако большинство периодов, когда акции с небольшой капитализацией демонстрировали низкие показатели, по-видимому, произошли после 1980 года.

Можно увидеть это более чётко, если построить график реальной доходности акций с небольшой капитализацией в годовом исчислении и индекса S&P500 по десятилетиям.

С 1930 по 2019 годы не было ни одного десятилетия, когда акции с небольшой капитализацией теряли деньги.

С 1930 по 1979 годы акции с небольшой капитализацией превосходили индекс S&P500 в каждом десятилетии, за исключением 1950-х годов. Однако с 1980 по 2019 годы акции с небольшой капитализацией уступали S&P500 в каждом десятилетии, за исключением 2000-х годов.

Это свидетельствует о том, что премия за небольшую капитализацию не была стабильной с течением времени, хотя она была в основном положительной.

Повышенная доходность – повышенный риск

Тем не менее, более высокая доходность акций с небольшой капитализацией сопряжена с более высокими затратами и риском. С 1926 года стандартное отклонение годовой доходности акций с небольшой капитализацией составляло 32% по сравнению всего с 21% для акций США в целом.

В то время как акции с малой капитализацией и фондовый рынок США в целом, как правило, снижаются вместе в периоды рыночной волатильности, как вы можете видеть на графике выше, акции с малой капитализацией, как правило, снижаются немного сильнее, когда рынок терпит крах. В частности, в течение 1930-х, 1970-х и, совсем недавно, 2020-х годов акции с малой капитализацией снижались больше, чем акции более крупных компаний, поскольку инвесторы бежали в более безопасные активы.

«Премия за размер»: прогноз

Будет ли существовать премия за небольшую капитализацию в будущем?

– Последние данные свидетельствуют о том, что это может больше не иметь места, – считает Ник Маггиулли, автор блога Of Dollars And Data.

«Если вы исключите из базы данных компании с микро-капитализации (менее $5 млн), премия за небольшую капитализацию исчезнет. Если вы исключите январь месяц, премия за небольшую капитализацию исчезнет», – Ник Маггиулли

Одной из причин может быть то, что исследования премии за небольшую капитализацию привлекли внимание и деньги инвесторов к акциям с малой капитализацией, что в процессе привело к пересмотру цен на эти акции. Другой заключается в том, что премия за небольшую капитализацию является побочным эффектом более крупных макроэкономических переменных (инфляция, реальный рост и т.д.) и что поведение этих переменных изменилось с 1980 года.

– Если вы исключите из базы компании с микро-капитализации (менее $5 млн), премия за небольшую капитализацию исчезнет.

Если вы исключите январь месяц, премия за небольшую капитализацию исчезнет.

Самые последние данные свидетельствуют о том, что с 1980 года наблюдается положительная премия за небольшую капитализацию, но она намного меньше, чем была раньше. Можно увидеть это, если построить график скользящей разницы в годовой доходности за 20 лет между акциями малой капитализации и общим фондовым рынком США с 1926 года:

Хотя этот график показывает, что акции с малой капитализацией за последние 20 лет приносили более высокую доходность, чем акции с более крупной капитализацией, это не означает, что инвестирование в акции с малой капитализацией – это бесплатный обед. Как было продемонстрировано выше, акции с небольшой капитализацией, как правило, более рискованные, чем их более крупные аналоги.

– Поэтому, учитывая этот дополнительный риск, я бы ожидал, что акции меньшего размера будут иметь более высокую доходность, чем акции большего размера, – прогнозирует автор блога.

Эксперт считает, что добавление акций меньшего размера портфель, скорее всего, несколько повысит долгосрочную доходность. Однако этот дополнительный доход не будет получен без дополнительного риска. Поскольку, когда акции падают, небольшие акции обычно падают сильнее.

История «премии за размер»

Как и когда возникла данная премия? Ник Маггиулли, автор блога Of Dollars And Data, предлагает вспомнить историю американского фондового рынка.

Премия за небольшую капитализацию впервые была публично задокументирована Рольфом Бенцем в его статье «Взаимосвязь между доходностью и рыночной стоимостью обыкновенных акций», которая была опубликована в 1981 году в журнале Financial Economics. Как указано в аннотации к статье: «Установлено, что небольшие фирмы в среднем имели более высокую доходность с поправкой на риск, чем более крупные фирмы. Этот эффект размера существует по меньшей мере сорок лет, и... основной эффект наблюдается у очень маленьких фирм, в то время как разница в доходности между фирмами среднего размера и крупными фирмами невелика.

«Реальная доходность акций США малой капитализации с 1926 года и на протяжении почти ста лет составляла 8,4% в год по сравнению с 7% для всего фондового рынка США»

За открытием Банца последовало создание индекса Russell-2000 в 1984 году и дополнительные исследования, повторяющие его выводы в последующие годы. В частности, Юджин Фама и Кеннет Френч включили премию за небольшую капитализацию в свой знаменательный документ 1992 года «Поперечный срез ожидаемой доходности акций», который закрепил ее наследие как фактор, способный превзойти общий фондовый рынок.

Что касается управления активами, то Dimensional Fund Advisors выпустили свой портфель с микрокапитализацией в США (DFSCX) в том же году, когда была опубликована статья Банца (1981). DFSCX – старейший фонд, который инвестирует исключительно в акции с небольшой капитализацией (не более $2 млрд).

Насколько велика «премия за размер»?

С 1926 года реальная доходность американских акций малой капитализации составляла 8,4% в год по сравнению с 7% в год для всего фондового рынка США. Это означает, что премия за небольшую капитализацию в среднем составляла около 1,4% в год на протяжении почти столетия. Однако это превосходство не было стабильным с течением времени.

Мы можем видеть это на графике ниже, который показывает скользящую разницу в годовой доходности за 10 лет между акциями малой капитализации и более широким рынком (S&P500) с 1926 года:

Диаграмма, показывающая разницу в годовой доходности за 10 лет для акций с небольшой капитализацией и S&P500 с 1926 по 2022 год.

Как вы можете видеть, в некоторые периоды акции с малой капитализацией превосходили все акции США, а в другие периоды они уступали со значительной маржой. Однако большинство периодов, когда акции с небольшой капитализацией демонстрировали низкие показатели, по-видимому, произошли после 1980 года.

Можно увидеть это более чётко, если построить график реальной доходности акций с небольшой капитализацией в годовом исчислении и индекса S&P500 по десятилетиям.

С 1930 по 2019 годы не было ни одного десятилетия, когда акции с небольшой капитализацией теряли деньги.

С 1930 по 1979 годы акции с небольшой капитализацией превосходили индекс S&P500 в каждом десятилетии, за исключением 1950-х годов. Однако с 1980 по 2019 годы акции с небольшой капитализацией уступали S&P500 в каждом десятилетии, за исключением 2000-х годов.

Это свидетельствует о том, что премия за небольшую капитализацию не была стабильной с течением времени, хотя она была в основном положительной.

Повышенная доходность – повышенный риск

Тем не менее, более высокая доходность акций с небольшой капитализацией сопряжена с более высокими затратами и риском. С 1926 года стандартное отклонение годовой доходности акций с небольшой капитализацией составляло 32% по сравнению всего с 21% для акций США в целом.

В то время как акции с малой капитализацией и фондовый рынок США в целом, как правило, снижаются вместе в периоды рыночной волатильности, как вы можете видеть на графике выше, акции с малой капитализацией, как правило, снижаются немного сильнее, когда рынок терпит крах. В частности, в течение 1930-х, 1970-х и, совсем недавно, 2020-х годов акции с малой капитализацией снижались больше, чем акции более крупных компаний, поскольку инвесторы бежали в более безопасные активы.

«Премия за размер»: прогноз

Будет ли существовать премия за небольшую капитализацию в будущем?

– Последние данные свидетельствуют о том, что это может больше не иметь места, – считает Ник Маггиулли, автор блога Of Dollars And Data.

«Если вы исключите из базы данных компании с микро-капитализации (менее $5 млн), премия за небольшую капитализацию исчезнет. Если вы исключите январь месяц, премия за небольшую капитализацию исчезнет», – Ник Маггиулли

Одной из причин может быть то, что исследования премии за небольшую капитализацию привлекли внимание и деньги инвесторов к акциям с малой капитализацией, что в процессе привело к пересмотру цен на эти акции. Другой заключается в том, что премия за небольшую капитализацию является побочным эффектом более крупных макроэкономических переменных (инфляция, реальный рост и т.д.) и что поведение этих переменных изменилось с 1980 года.

– Если вы исключите из базы компании с микро-капитализации (менее $5 млн), премия за небольшую капитализацию исчезнет.

Если вы исключите январь месяц, премия за небольшую капитализацию исчезнет.

Самые последние данные свидетельствуют о том, что с 1980 года наблюдается положительная премия за небольшую капитализацию, но она намного меньше, чем была раньше. Можно увидеть это, если построить график скользящей разницы в годовой доходности за 20 лет между акциями малой капитализации и общим фондовым рынком США с 1926 года:

Хотя этот график показывает, что акции с малой капитализацией за последние 20 лет приносили более высокую доходность, чем акции с более крупной капитализацией, это не означает, что инвестирование в акции с малой капитализацией – это бесплатный обед. Как было продемонстрировано выше, акции с небольшой капитализацией, как правило, более рискованные, чем их более крупные аналоги.

– Поэтому, учитывая этот дополнительный риск, я бы ожидал, что акции меньшего размера будут иметь более высокую доходность, чем акции большего размера, – прогнозирует автор блога.

Эксперт считает, что добавление акций меньшего размера портфель, скорее всего, несколько повысит долгосрочную доходность. Однако этот дополнительный доход не будет получен без дополнительного риска. Поскольку, когда акции падают, небольшие акции обычно падают сильнее.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба