«Белуга» работает на стабильном рынке с минимальной подверженностью негативным макроэкономическим колебаниям, который к тому же покидают иностранные конкуренты. Компания сумела преодолеть логистические сложности и переложить на потребителя возросшие издержки. В результате бизнес продолжает активно развиваться, а отгрузки в 2022 году выросли на 7% в физическом выражении.

Развитие розничной специализированной сети «ВинЛаб» должно стать локомотивом роста всей группы в обозримой перспективе. В 2023–2025 гг. количество магазинов планируется нарастить примерно в 2,5 раза, а вклад розницы в консолидированный показатель EBITDA должен превысить 50%.

Мы обновили оценку справедливой стоимости акции компании до 4500 рублей, исходя из новых макроэкономических предпосылок и промежуточных финансовых результатов за 2022 год.

Тикер: BELU

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 4500 руб.

Потенциал роста: 54%

Инвестиционный горизонт: 12 месяцев

Главное о компании

«Белуга Групп» — крупнейший российский производитель алкогольных напитков, входящий в топ-4 ведущих глобальных производителей водки (по данным IWSR за 2021 год). Группа активно развивает собственную специализированную розничную сеть «ВинЛаб», а также входит в тройку ключевых импортёров крепкого алкоголя в России.

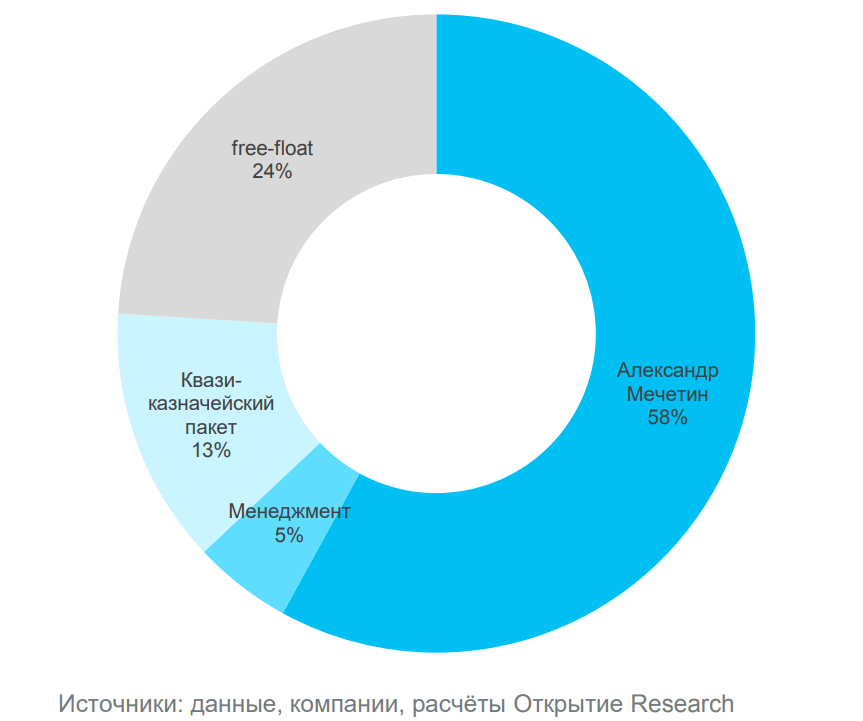

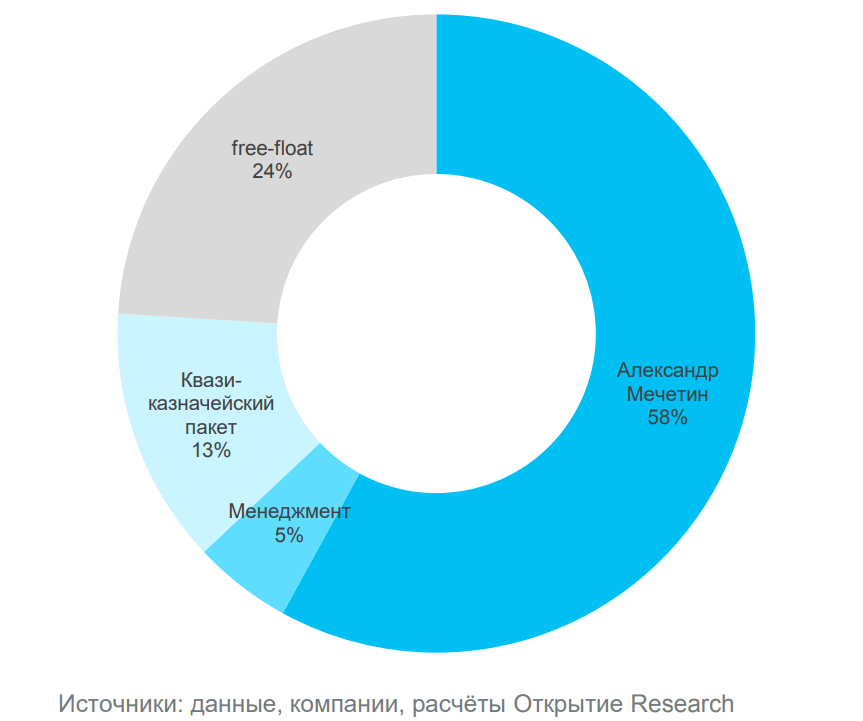

«Белуга Групп» была основана в 1999 г. Александром Мечетиным (первоначальное название — группа «Синергия»), который и сегодня является её председателем правления и ключевым акционером. После последнего SPO доля акций в свободном обращении увеличилась до 28%.

Структура акционеров «Белуга Групп»

В настоящий момент группа представляет собой вертикально-интегрированный холдинг с собственной производственной базой, включающей спиртзавод, 5 ликёроводочных заводов и винодельческий комплекс совокупной мощностью более 20 млн декалитров в год, с крупнейшим в РФ дистрибьюторским каналом, через который поставляется продукция более чем в 200 тыс. розничных точек, а также динамично развивающейся розничной сетью, работающей под брендом «ВинЛаб».

Ассортимент собственной продукции группы является очень широким и включает все традиционные категории алкогольных напитков. Портфель собственных брендов насчитывает более 45 наименований. Флагманский бренд портфеля — водка Beluga — является лидером по объёму продаж в России в сегменте «премиум+» (по данным IWSR за 2021 год).

Как импортёр алкогольной продукции BELUGA GROUP сотрудничает с полусотней поставщиков из 15 стран мира, а её импортный портфель в настоящий момент насчитывает свыше 110 брендов.

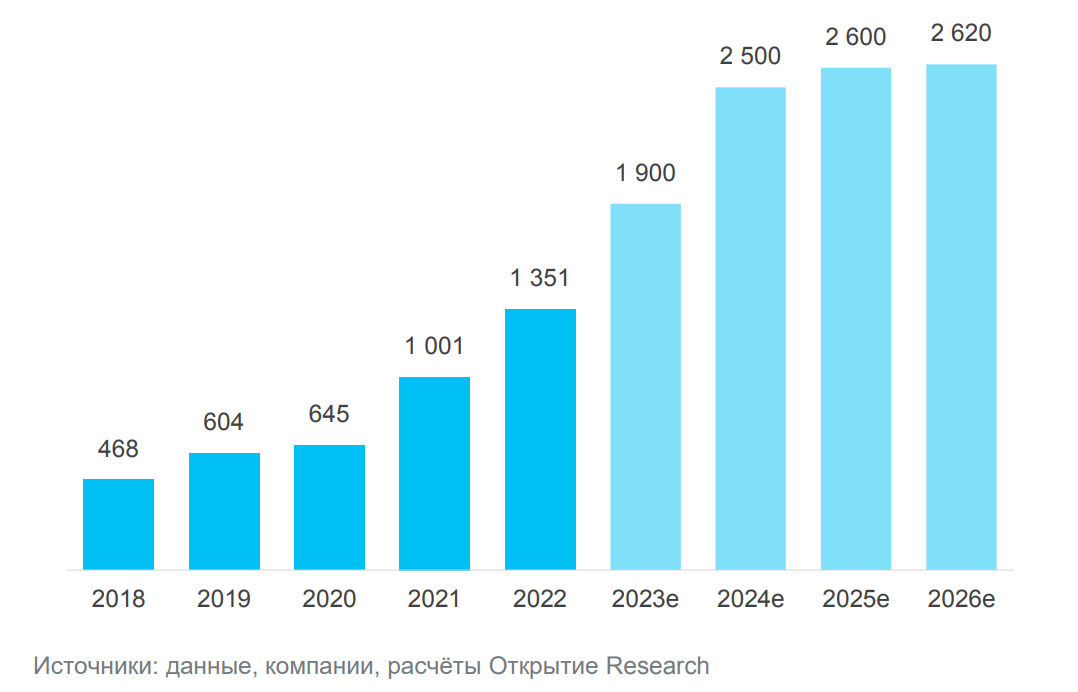

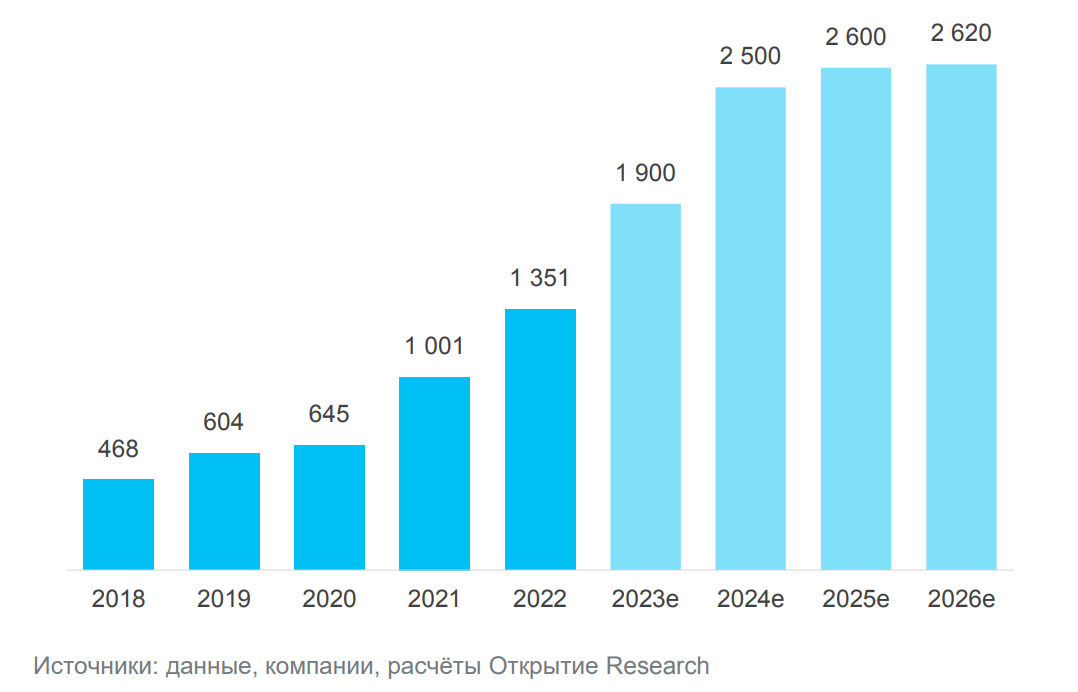

С 2018 года «Белуга Групп» развивает розничную сеть специализированных магазинов «ВинЛаб», которая стала для группы ещё одним каналом продаж, стабильно наращивающим выручку и прибыль. Наличие собственной розничной сети даёт группе преимущество сравнительно короткого оборота капитала, быстрой оборачиваемости средств, а также возможности оперативно реагировать на изменение курса валют для регулирования цен. По итогам 2022 года сеть насчитывала более 1350 точек против 645 точек на начало 2021 года. Основными рынками для ритейлера остаются Москва, Санкт-Петербург и Дальний Восток.

Количество магазинов сети «ВинЛаб»

В состав «Белуга Групп» также входит компания «ПентАгро», занимающаяся производством продуктов питания. Данный бизнес является непрофильным, его доля в общих продажах группы невелика и потому, в перспективе, велика вероятность деконсолидации данных активов.

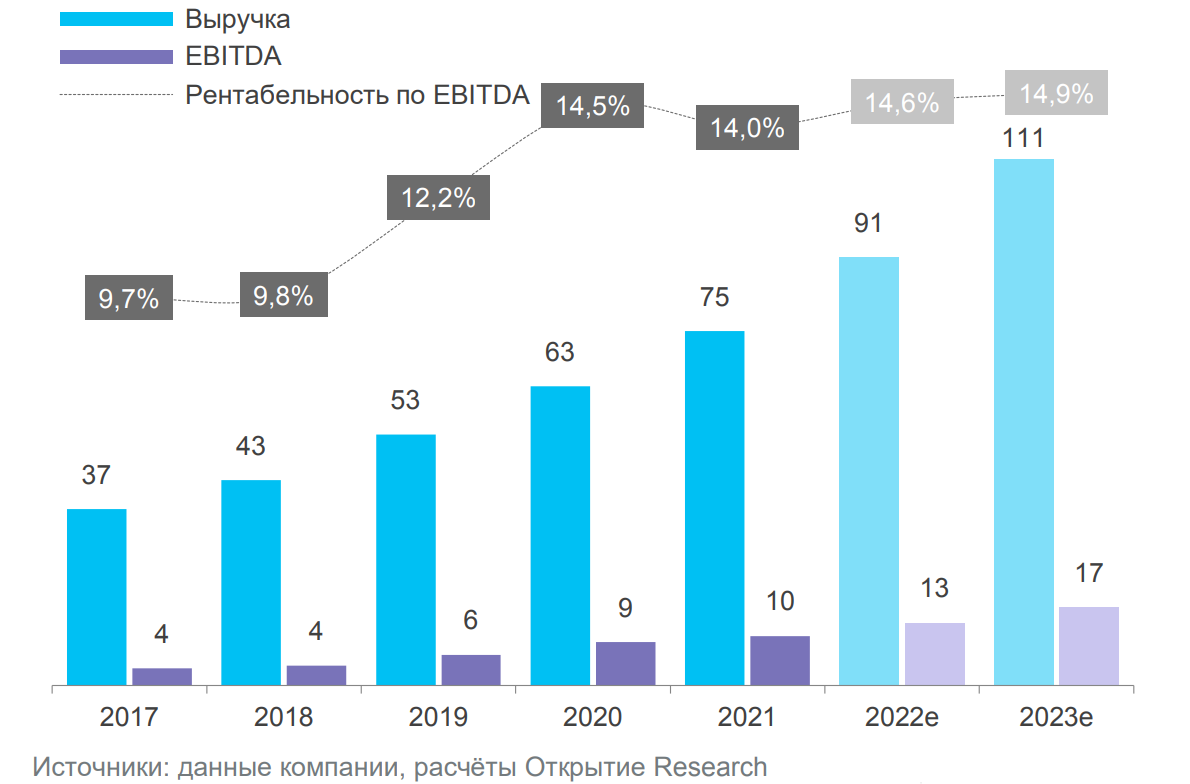

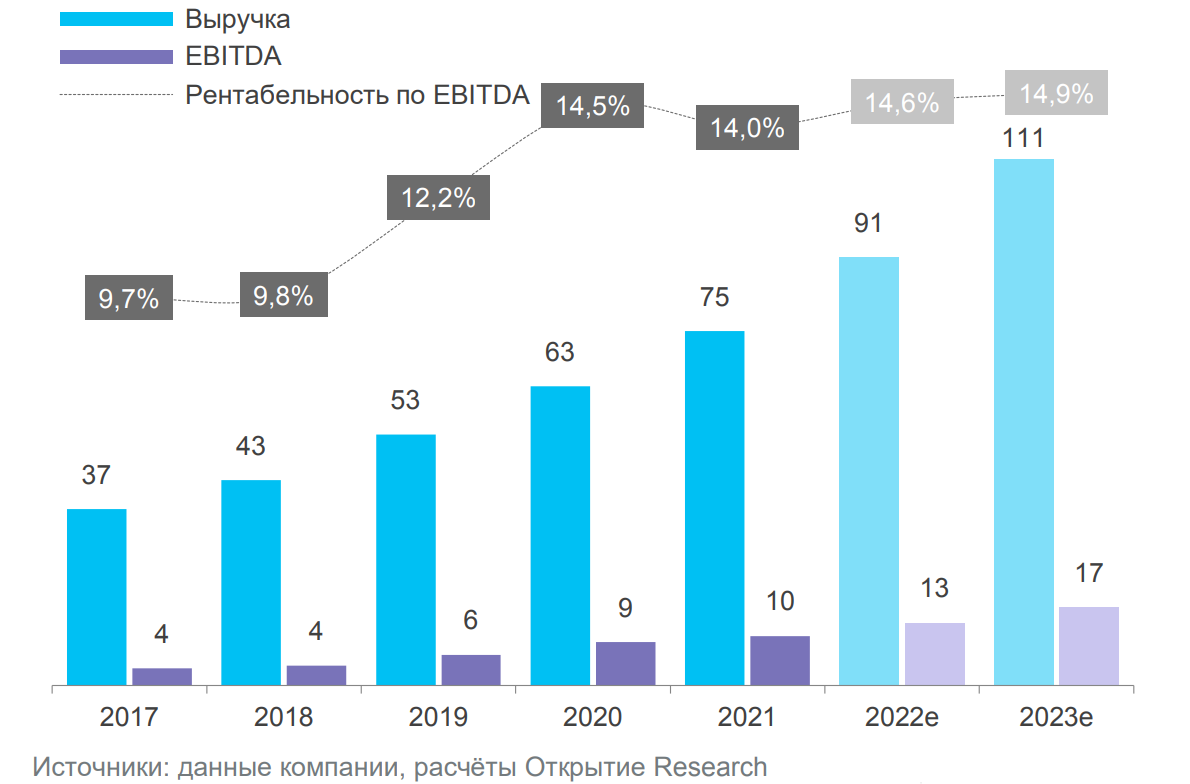

Финансовые показатели

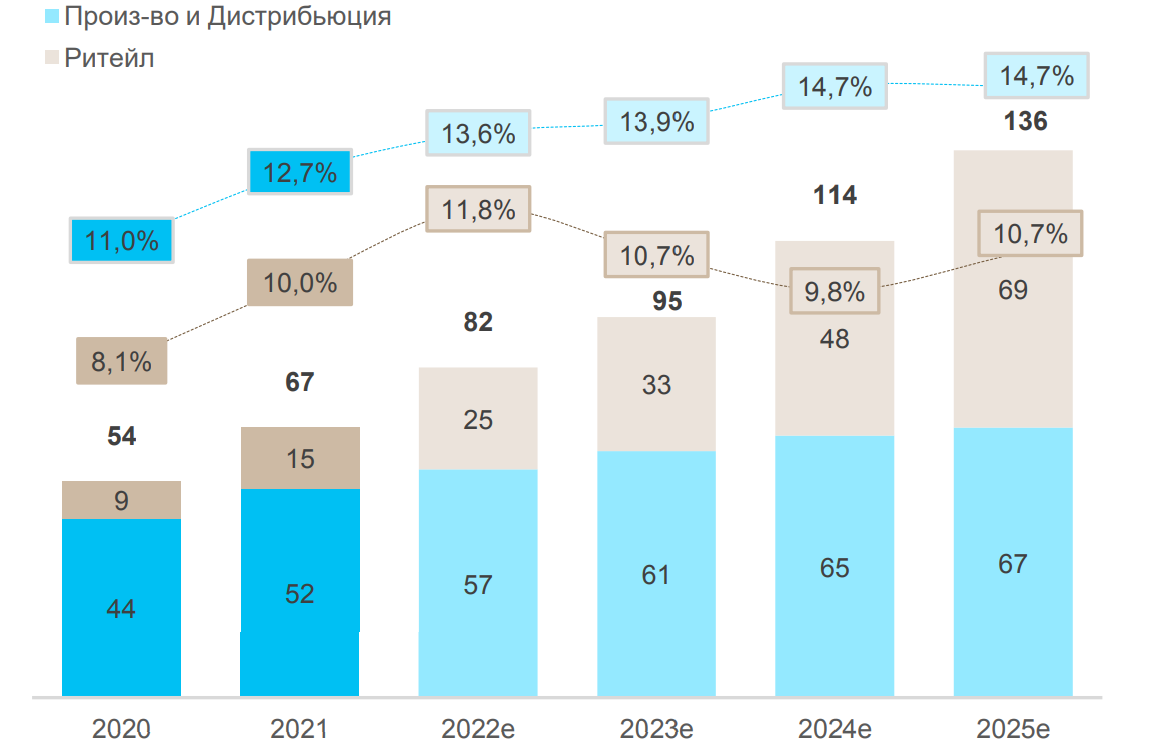

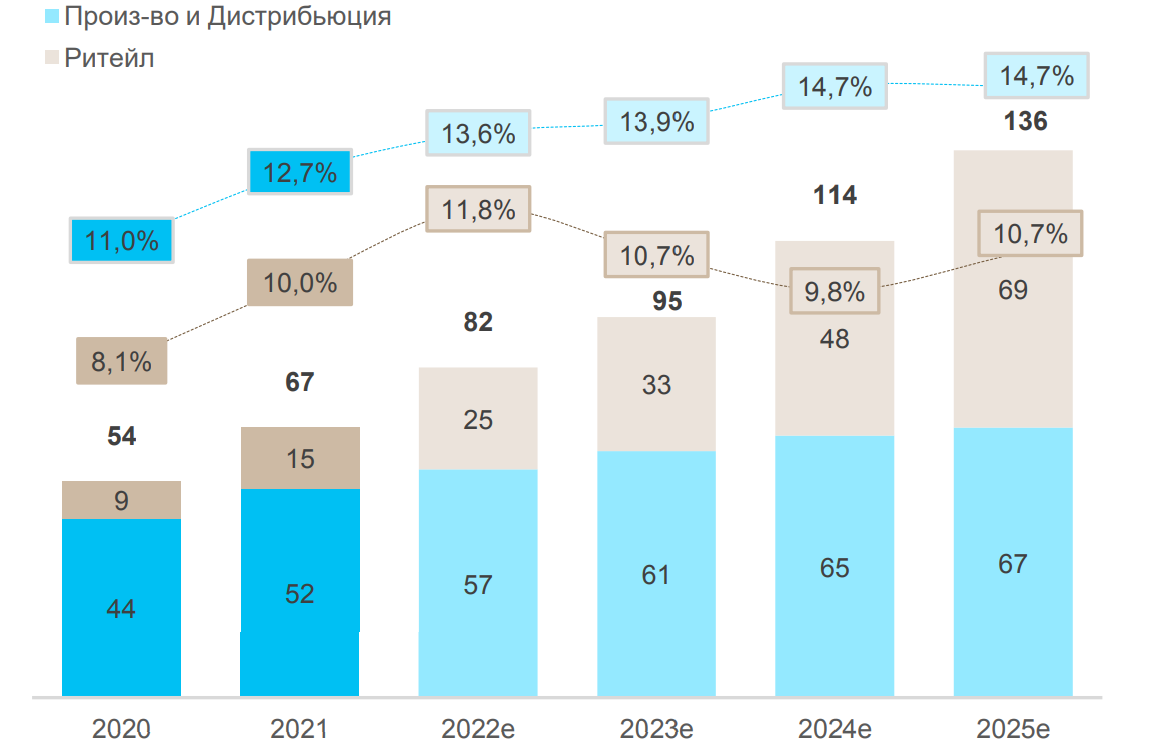

Из года в год финансовые показатели «Белуга Групп» уверенно росли, при этом в последнее время группа существенно улучшила и рентабельность бизнеса. В результате в 2017–2021 гг. консолидированная выручка компании удвоилась, тогда как показатель EBITDA более чем утроился. Такая динамика была в первую очередь связана с развитием розничного бизнеса и расширением направления продаж импортной продукции. Здесь группа видит основные драйверы роста для дальнейшего развития на горизонте как минимум следующих нескольких лет. Ожидается, что выручка «Белуги» в 2024 году превысит 130 млрд рублей, то есть удвоится по сравнению с 2020 годом. При этом вклад сети «ВинЛаб» в консолидированный показатель EBITDA группы по планам может превысить 50% уже в 2025 году. Отметим, что рост оборота «ВинЛаб» помимо расширения офлайн-сегмента планируется также за счёт увеличения доли интернет-продаж и создания специализированного маркетплейса.

Основные финансовые показатели «Белуга Групп», млрд руб.

Исходя из промежуточных финансовых результатов за 2022 год, мы полагаем, что компания в целом адаптировалась к изменившейся операционной среде. Однако изменение логистических цепочек, наращение запасов и изменение структуры расчётов по импортным контрактам потребовали увеличения оборотного капитала. Впрочем, «Белуга» успешно компенсирует возросшие издержки за счёт постоянного роста доли премиальной продукции в структуре продаж, расширения сети магазинов «ВинЛаб» и увеличения отгрузок импортных брендов. В результате по итогам 9 месяцев 2022 года выручка «Белуги» достигла 66,3 млрд руб. (+32% г/г), EBITDA составила 12 млрд руб. (+71% г/г) при рентабельности в 18,1% (против 14% по итогам 2021 года), а чистая прибыль выросла до 5,2 млрд руб. (+87% г/г). С учётом того, что отгрузки алкоголя совокупно за 2022 год выросли на 7%, до 16,8 млн, а расширение розничной сети идёт даже опережающим темпами, мы полагаем, что финансовые результаты и за весь 2022 год окажутся на очень солидном уровне.

EBITDA и рентабельность EBITDA «Белуга Групп» по сегментам, млрд руб.

На середину 2022 года соотношение чистого долга и LTM EBITDA «Белуга Групп» находилось на уровне 1,8х, что является комфортным уровнем с точки зрения финансовой устойчивости. При этом, несмотря на инвестиции в развитие розничной сети и рост потребности в рабочем капитале, долговая нагрузка «Белуга Групп», по нашим оценкам, и в дальнейшем останется под контролем, поскольку основные капитальные затраты на пятилетнем горизонте связаны лишь с расширением розничной сети, а это достаточно скромные величины в масштабах бизнеса всей группы (3,0–3,5 млрд рублей в год при кратно большем чистом денежном потоке). Таким образом, мы не видим никаких препятствий для стабильных дивидендных выплат, на которые, согласно действующей политике, группа планирует направлять не менее 50% скорректированной прибыли по МСФО.

Инвестиционные тезисы

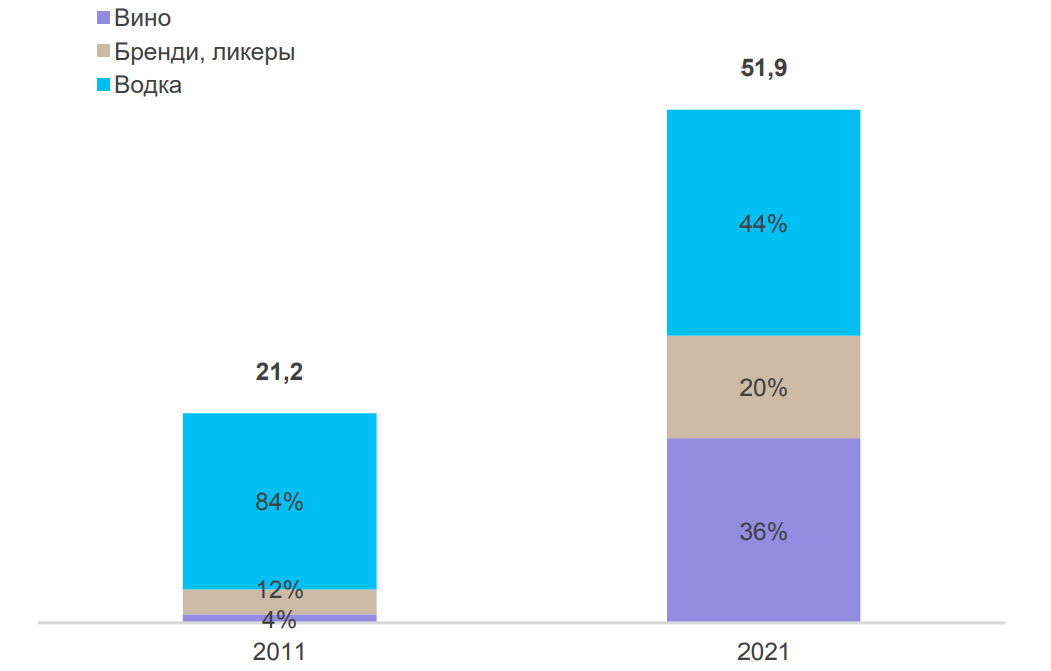

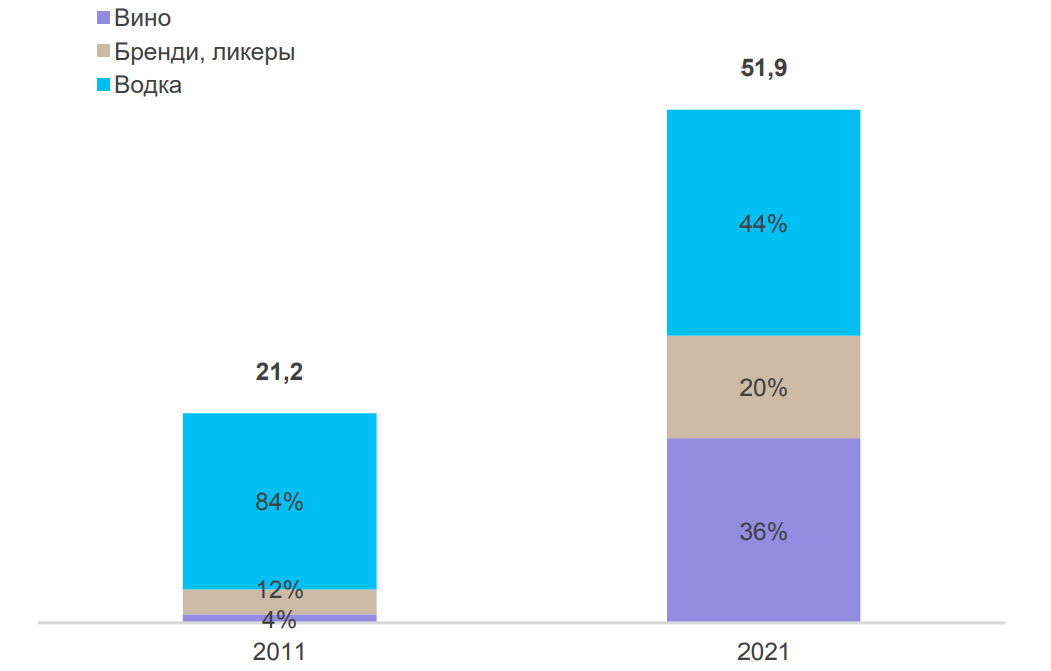

Растущий бизнес в защитном секторе экономики. Потребление алкоголя в РФ остаётся стабильным и даже увеличивается во время негативной фазы экономического цикла. При этом, хотя потребление водки в последние годы в России стагнирует, спрос устойчиво смещается в сторону неводочной продукции и, в первую очередь, вина. Собственно, эволюция потребительских предпочтений стимулировала и трансформацию всего бизнеса «Белуги» из чистого производителя водки в диверсифицированного продавца алкоголя в том числе за счёт запуска дистрибьюторской деятельности. Помимо продаж импортного вина «Белуга», активно развивает собственное винное производство на базе винодельческого комплекса «Поместье Голубицкое» (бренд Golubitskoe Estate). Отдельно отметим, что «Белуга» в 2022 году, в целом, адаптировалась к сложностям с импортными поставками алкоголя (уход американских и австралийских поставщиков не играет большой роли для компании, а Южная Европа и Латинская Америка сохраняют поставки). Более того, «Белуга» занимает долю рынка, которую занимали западные бренды крепкого алкоголя. И хотя расходы на логистику увеличились, перенос издержек на потребителя не сказался на снижении спроса — за 2022 год «Белуга» нарастила отгрузки продукции на 7%, до 16,8 млн декалитров.

Динамика выручки от продаж и дистрибуции по ключевым категориям товаров, млрд руб.

Развитие розницы как дополнительный драйвер роста. Ещё одним важным драйвером роста для «Белуги» является развитие собственной розничной сети. Благодаря возрастающей коммерческой успешности «ВинЛаб» сегодня является ключевым сегментом в структуре группы, позволяющим раскрывать потенциал собственных и агентских брендов, и способствующим их экспансии на рынке. По итогам 6 месяцев 2022 года на розницу пришлось уже почти 40% консолидированной выручки. И если ориентироваться на стратегию развития «Белуги», то это далеко не предел, и в обозримой перспективе дальнейшее расширение сети «ВинЛаб» должно стать локомотивом роста для всей группы, тогда как в течение ближайших трёх лет количество розничных точек планируется увеличить в 2 раза.

Высокий потенциал дивидендных выплат. Растущий бизнес, улучшение маржинальности и умеренный уровень долговой нагрузки позволяют «Белуге» стабильно наращивать дивиденды. В октябре 2022 г. совет директоров компании утвердил обновлённую дивидендную политику, согласно которой акционерам «Белуги» будет ежегодно направляться не менее 50% скорректированной прибыли по МСФО (вместо 25%, как было ранее). По нашим консервативным оценкам, дивидендная доходность акций компании по итогам 2023 году может составить более 11% при том, что в дальнейшем выплаты будут только увеличиваться.

Менеджмент мотивирован долей в бизнесе. «Белуга» внедрила 5-летний план мотивации для своего топ-менеджмента (50 ключевых управляющих), который вступил в силу 16 февраля 2022 года. Программа предполагает предоставление вознаграждения в виде акций компании при условии прироста капитализации, выраженного в долларах США, в 5-летний период, а также сохранение трудовых отношений. Размер мотивационной программы составляет 3% уставного капитала и зарезервирован из квазиказначейского пакета акций компании (то есть не предполагает размытия акционерного капитала). Исходя из лучших практик мирового опыта корпоративного управления, данный инструмент является одним из наиболее сильных стимулов для топ-менеджмента работать в интересах роста акционерной стоимости компании, а также соблюдать баланс между корпоративными целями и интересами миноритариев.

Оценка стоимости акций

«Белуга Групп» за счёт сочетания производства, дистрибьюторской деятельности и розничной сети является уникальной компанией, у которой нет прямых публичных аналогов среди российских и зарубежных компаний. Поэтому для оценки её справедливой стоимости мы предпочли использовать модель дисконтированных денежных потоков (DCF), а также модель дисконтирования дивидендов (DDM) с совокупным весом 50/50. При этом мы исключили из модели непрофильный сегмент продуктов питания, так как он уже сейчас имеет очень скромный вес, а в перспективе может быть полностью продан. С учётом роста страновых рисков взвешенный коэффициент дисконтирования (WACC) для данного эмитента по нашим оценкам составляет 23,7% в 2023 году, затем мы ожидаем плавное снижение премии за риск в акционерном капитале.

Риски

Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом и акции «Белуга Групп» в частности.

Санкционное давление на российский бизнес в перспективе способно нарушить цепочки экспортно-импортных поставок алкоголя в РФ, что негативно отразится на финансовых результатах группы.

Сегмент продаж крепкого алкоголя в России стагнирует и характеризуется высокой конкуренцией, что в перспективе может негативно сказаться на загрузке собственных мощностей и на динамике продаж оптовых и розничных продаж группы.

Алкогольная отрасль традиционно является объектом самого пристального внимания со стороны государства. Возможны регуляторные нововведения, такие как рост акцизов и/или импортных пошлин, которые ухудшат финансовое положение игроков данного рынка.

Главным локомотивом роста финансовых показателей «Белуга Групп» на горизонте ближайших лет является розничное направление. Если группа будет отставать от плана-графика по вводу новых супермаркетов «ВинЛаб» и развитию онлайн-продаж, финансовые результаты окажутся хуже ожидаемых.

Развитие розничной специализированной сети «ВинЛаб» должно стать локомотивом роста всей группы в обозримой перспективе. В 2023–2025 гг. количество магазинов планируется нарастить примерно в 2,5 раза, а вклад розницы в консолидированный показатель EBITDA должен превысить 50%.

Мы обновили оценку справедливой стоимости акции компании до 4500 рублей, исходя из новых макроэкономических предпосылок и промежуточных финансовых результатов за 2022 год.

Тикер: BELU

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена: 4500 руб.

Потенциал роста: 54%

Инвестиционный горизонт: 12 месяцев

Главное о компании

«Белуга Групп» — крупнейший российский производитель алкогольных напитков, входящий в топ-4 ведущих глобальных производителей водки (по данным IWSR за 2021 год). Группа активно развивает собственную специализированную розничную сеть «ВинЛаб», а также входит в тройку ключевых импортёров крепкого алкоголя в России.

«Белуга Групп» была основана в 1999 г. Александром Мечетиным (первоначальное название — группа «Синергия»), который и сегодня является её председателем правления и ключевым акционером. После последнего SPO доля акций в свободном обращении увеличилась до 28%.

Структура акционеров «Белуга Групп»

В настоящий момент группа представляет собой вертикально-интегрированный холдинг с собственной производственной базой, включающей спиртзавод, 5 ликёроводочных заводов и винодельческий комплекс совокупной мощностью более 20 млн декалитров в год, с крупнейшим в РФ дистрибьюторским каналом, через который поставляется продукция более чем в 200 тыс. розничных точек, а также динамично развивающейся розничной сетью, работающей под брендом «ВинЛаб».

Ассортимент собственной продукции группы является очень широким и включает все традиционные категории алкогольных напитков. Портфель собственных брендов насчитывает более 45 наименований. Флагманский бренд портфеля — водка Beluga — является лидером по объёму продаж в России в сегменте «премиум+» (по данным IWSR за 2021 год).

Как импортёр алкогольной продукции BELUGA GROUP сотрудничает с полусотней поставщиков из 15 стран мира, а её импортный портфель в настоящий момент насчитывает свыше 110 брендов.

С 2018 года «Белуга Групп» развивает розничную сеть специализированных магазинов «ВинЛаб», которая стала для группы ещё одним каналом продаж, стабильно наращивающим выручку и прибыль. Наличие собственной розничной сети даёт группе преимущество сравнительно короткого оборота капитала, быстрой оборачиваемости средств, а также возможности оперативно реагировать на изменение курса валют для регулирования цен. По итогам 2022 года сеть насчитывала более 1350 точек против 645 точек на начало 2021 года. Основными рынками для ритейлера остаются Москва, Санкт-Петербург и Дальний Восток.

Количество магазинов сети «ВинЛаб»

В состав «Белуга Групп» также входит компания «ПентАгро», занимающаяся производством продуктов питания. Данный бизнес является непрофильным, его доля в общих продажах группы невелика и потому, в перспективе, велика вероятность деконсолидации данных активов.

Финансовые показатели

Из года в год финансовые показатели «Белуга Групп» уверенно росли, при этом в последнее время группа существенно улучшила и рентабельность бизнеса. В результате в 2017–2021 гг. консолидированная выручка компании удвоилась, тогда как показатель EBITDA более чем утроился. Такая динамика была в первую очередь связана с развитием розничного бизнеса и расширением направления продаж импортной продукции. Здесь группа видит основные драйверы роста для дальнейшего развития на горизонте как минимум следующих нескольких лет. Ожидается, что выручка «Белуги» в 2024 году превысит 130 млрд рублей, то есть удвоится по сравнению с 2020 годом. При этом вклад сети «ВинЛаб» в консолидированный показатель EBITDA группы по планам может превысить 50% уже в 2025 году. Отметим, что рост оборота «ВинЛаб» помимо расширения офлайн-сегмента планируется также за счёт увеличения доли интернет-продаж и создания специализированного маркетплейса.

Основные финансовые показатели «Белуга Групп», млрд руб.

Исходя из промежуточных финансовых результатов за 2022 год, мы полагаем, что компания в целом адаптировалась к изменившейся операционной среде. Однако изменение логистических цепочек, наращение запасов и изменение структуры расчётов по импортным контрактам потребовали увеличения оборотного капитала. Впрочем, «Белуга» успешно компенсирует возросшие издержки за счёт постоянного роста доли премиальной продукции в структуре продаж, расширения сети магазинов «ВинЛаб» и увеличения отгрузок импортных брендов. В результате по итогам 9 месяцев 2022 года выручка «Белуги» достигла 66,3 млрд руб. (+32% г/г), EBITDA составила 12 млрд руб. (+71% г/г) при рентабельности в 18,1% (против 14% по итогам 2021 года), а чистая прибыль выросла до 5,2 млрд руб. (+87% г/г). С учётом того, что отгрузки алкоголя совокупно за 2022 год выросли на 7%, до 16,8 млн, а расширение розничной сети идёт даже опережающим темпами, мы полагаем, что финансовые результаты и за весь 2022 год окажутся на очень солидном уровне.

EBITDA и рентабельность EBITDA «Белуга Групп» по сегментам, млрд руб.

На середину 2022 года соотношение чистого долга и LTM EBITDA «Белуга Групп» находилось на уровне 1,8х, что является комфортным уровнем с точки зрения финансовой устойчивости. При этом, несмотря на инвестиции в развитие розничной сети и рост потребности в рабочем капитале, долговая нагрузка «Белуга Групп», по нашим оценкам, и в дальнейшем останется под контролем, поскольку основные капитальные затраты на пятилетнем горизонте связаны лишь с расширением розничной сети, а это достаточно скромные величины в масштабах бизнеса всей группы (3,0–3,5 млрд рублей в год при кратно большем чистом денежном потоке). Таким образом, мы не видим никаких препятствий для стабильных дивидендных выплат, на которые, согласно действующей политике, группа планирует направлять не менее 50% скорректированной прибыли по МСФО.

Инвестиционные тезисы

Растущий бизнес в защитном секторе экономики. Потребление алкоголя в РФ остаётся стабильным и даже увеличивается во время негативной фазы экономического цикла. При этом, хотя потребление водки в последние годы в России стагнирует, спрос устойчиво смещается в сторону неводочной продукции и, в первую очередь, вина. Собственно, эволюция потребительских предпочтений стимулировала и трансформацию всего бизнеса «Белуги» из чистого производителя водки в диверсифицированного продавца алкоголя в том числе за счёт запуска дистрибьюторской деятельности. Помимо продаж импортного вина «Белуга», активно развивает собственное винное производство на базе винодельческого комплекса «Поместье Голубицкое» (бренд Golubitskoe Estate). Отдельно отметим, что «Белуга» в 2022 году, в целом, адаптировалась к сложностям с импортными поставками алкоголя (уход американских и австралийских поставщиков не играет большой роли для компании, а Южная Европа и Латинская Америка сохраняют поставки). Более того, «Белуга» занимает долю рынка, которую занимали западные бренды крепкого алкоголя. И хотя расходы на логистику увеличились, перенос издержек на потребителя не сказался на снижении спроса — за 2022 год «Белуга» нарастила отгрузки продукции на 7%, до 16,8 млн декалитров.

Динамика выручки от продаж и дистрибуции по ключевым категориям товаров, млрд руб.

Развитие розницы как дополнительный драйвер роста. Ещё одним важным драйвером роста для «Белуги» является развитие собственной розничной сети. Благодаря возрастающей коммерческой успешности «ВинЛаб» сегодня является ключевым сегментом в структуре группы, позволяющим раскрывать потенциал собственных и агентских брендов, и способствующим их экспансии на рынке. По итогам 6 месяцев 2022 года на розницу пришлось уже почти 40% консолидированной выручки. И если ориентироваться на стратегию развития «Белуги», то это далеко не предел, и в обозримой перспективе дальнейшее расширение сети «ВинЛаб» должно стать локомотивом роста для всей группы, тогда как в течение ближайших трёх лет количество розничных точек планируется увеличить в 2 раза.

Высокий потенциал дивидендных выплат. Растущий бизнес, улучшение маржинальности и умеренный уровень долговой нагрузки позволяют «Белуге» стабильно наращивать дивиденды. В октябре 2022 г. совет директоров компании утвердил обновлённую дивидендную политику, согласно которой акционерам «Белуги» будет ежегодно направляться не менее 50% скорректированной прибыли по МСФО (вместо 25%, как было ранее). По нашим консервативным оценкам, дивидендная доходность акций компании по итогам 2023 году может составить более 11% при том, что в дальнейшем выплаты будут только увеличиваться.

Менеджмент мотивирован долей в бизнесе. «Белуга» внедрила 5-летний план мотивации для своего топ-менеджмента (50 ключевых управляющих), который вступил в силу 16 февраля 2022 года. Программа предполагает предоставление вознаграждения в виде акций компании при условии прироста капитализации, выраженного в долларах США, в 5-летний период, а также сохранение трудовых отношений. Размер мотивационной программы составляет 3% уставного капитала и зарезервирован из квазиказначейского пакета акций компании (то есть не предполагает размытия акционерного капитала). Исходя из лучших практик мирового опыта корпоративного управления, данный инструмент является одним из наиболее сильных стимулов для топ-менеджмента работать в интересах роста акционерной стоимости компании, а также соблюдать баланс между корпоративными целями и интересами миноритариев.

Оценка стоимости акций

«Белуга Групп» за счёт сочетания производства, дистрибьюторской деятельности и розничной сети является уникальной компанией, у которой нет прямых публичных аналогов среди российских и зарубежных компаний. Поэтому для оценки её справедливой стоимости мы предпочли использовать модель дисконтированных денежных потоков (DCF), а также модель дисконтирования дивидендов (DDM) с совокупным весом 50/50. При этом мы исключили из модели непрофильный сегмент продуктов питания, так как он уже сейчас имеет очень скромный вес, а в перспективе может быть полностью продан. С учётом роста страновых рисков взвешенный коэффициент дисконтирования (WACC) для данного эмитента по нашим оценкам составляет 23,7% в 2023 году, затем мы ожидаем плавное снижение премии за риск в акционерном капитале.

Риски

Усугубление геополитических рисков в среднесрочной перспективе может оказать сильное негативное воздействие на российский фондовый рынок в целом и акции «Белуга Групп» в частности.

Санкционное давление на российский бизнес в перспективе способно нарушить цепочки экспортно-импортных поставок алкоголя в РФ, что негативно отразится на финансовых результатах группы.

Сегмент продаж крепкого алкоголя в России стагнирует и характеризуется высокой конкуренцией, что в перспективе может негативно сказаться на загрузке собственных мощностей и на динамике продаж оптовых и розничных продаж группы.

Алкогольная отрасль традиционно является объектом самого пристального внимания со стороны государства. Возможны регуляторные нововведения, такие как рост акцизов и/или импортных пошлин, которые ухудшат финансовое положение игроков данного рынка.

Главным локомотивом роста финансовых показателей «Белуга Групп» на горизонте ближайших лет является розничное направление. Если группа будет отставать от плана-графика по вводу новых супермаркетов «ВинЛаб» и развитию онлайн-продаж, финансовые результаты окажутся хуже ожидаемых.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба