1 марта 2023 Thomson Reuters

Резкие колебания в начале года могут продолжиться

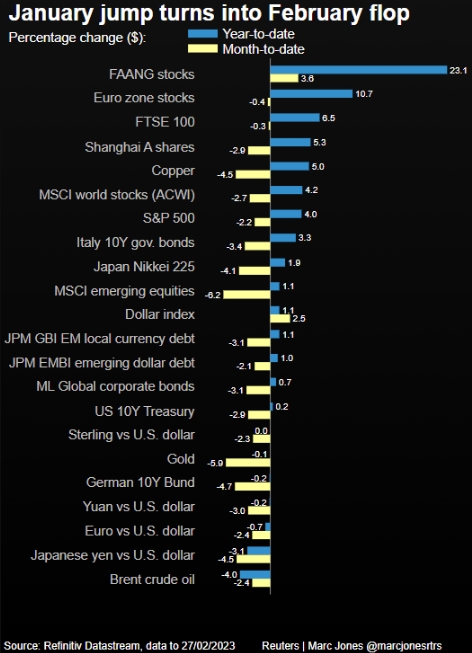

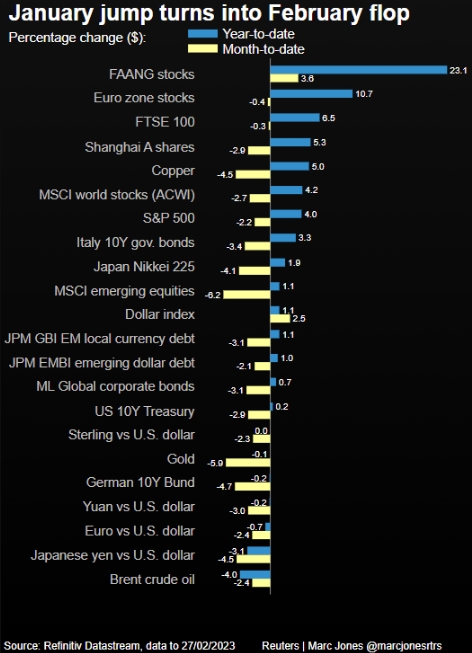

Мартовское безумие? После того, как за эйфорическим январем последовал мрачный февраль, когда облигации и акции распродавались из-за того, что сильные данные вновь усилили ожидания повышения процентных ставок, на мировых рынках могут произойти новые резкие колебания.

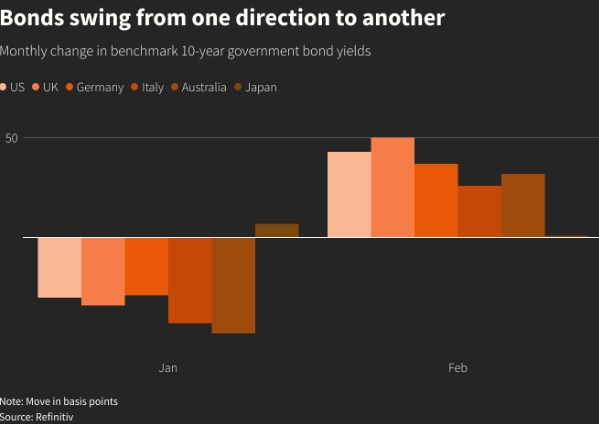

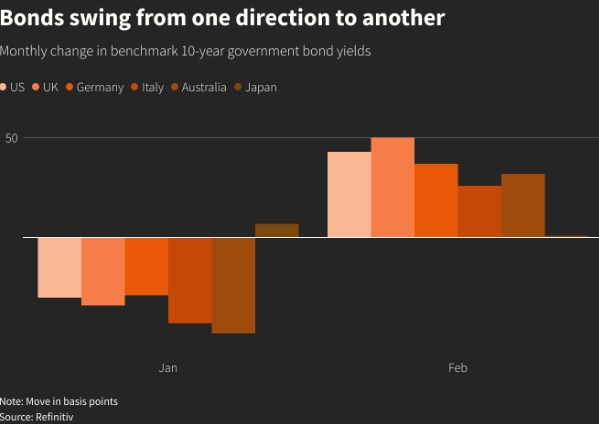

Доходность 10-летних казначейских облигаций США к концу февраля подскочила примерно на 40 базисных пунктов за месяц, что является самым большим месячным скачком с сентября. По всей Европе доходность облигаций, которая изменяется обратно пропорционально ценам, близка к многолетним максимумам.

Индекс S&P 500 снизился примерно на 2% после январского скачка на 6%, а акции в целом ослабли с учетом географии регионов и стиля инвестирования, не имея четкого направления.

Короче говоря, неопределенность относительно будущего развития мировой экономики и процентных ставок остается высокой.

Если данные останутся устойчивыми, распродажа, вызванная ожиданиями дальнейшего подъема ставок, может продолжиться.

Но если появляющиеся признаки замедления инфляции и экономического роста будут достаточно сильными, чтобы вызвать паузу, цены на активы могут снова пойти вверх с промежуточной волатильностью, если сигналы данных не будут четкими.

В качестве потенциально медвежьего сигнала для акций, стоимость которых подкрепляются доходностью облигаций, индекс MOVE, который измеряет ожидаемую волатильность на рынке казначейских облигаций объемом в 24 трлн долларов, вырос более чем на 20% в феврале, что стало самым большим месячным скачком с июня 2022 года.

В январе инвесторы были уверены, что замедление экономического роста побудит лиц, устанавливающих ставки, сделать паузу после серии агрессивных повышений ставок для сдерживания инфляции, однако сильные данные с тех пор опровергли это мнение.

Опубликованные в пятницу данные, показывающие, что ключевой показатель инфляции в США ускорился в прошлом месяце, подстегнули ставки на ужесточение ДКП. Некоторые экономисты считают, что Федеральная резервная система может даже пойти на значительное повышение ставки на 50 б.п. в марте после повышения на 25 б.п. в феврале.

"Инвесторы оценили тот факт, что центральные банки говорят нам, что инфляция вернется к целевому показателю позже, чем хотелось бы, и это означает, что ставки будут оставаться повышенными дольше", - сказал Гай Миллер, главный рыночный стратег Zurich Insurance Group.

Обратно на землю

Акции все еще немного растут по сравнению с прошлым годом, но были отброшены назад из-за возвращения опасений по поводу повышения ставок.

Широкий индекс акций развивающихся рынков MSCI упал на 6,3% в минувшем месяце после роста почти на 8% в январе.

Акции так называемых компаний-роста, отслеживаемые индексом MSCI, в основном технологических компаний, которые преуспевают при низких процентных ставках, в феврале снизились на 1,7%. Индекс стоимостных акций MSCI, циклических компаний, предлагающих высокую дивидендную доходность, привлекательную при росте процентных ставок, снизился на 2,4%.

Европейские данные, тем временем, усилили ощущение того, что экономический рост продолжается, при этом ключевой показатель деловой активности в еврозоне находится на девятимесячных максимумах.

В результате инвесторы пересматривают свой сценарий мягкой посадки и беспокоятся, что центральные банки могут слишком сильно ужесточить денежно-кредитные условия в ответ на хорошие данные, спровоцировав глубокую рецессию.

"Экономические данные снова начинают демонстрировать тенденцию к росту, но в долгосрочном смысле это означает, что хорошие новости - это плохие новости, потому что центральным банкам предстоит проделать гораздо больше работы", - сказал Тревор Гритхэм, глава отдела мультиактивов Royal London Asset Management.

Стратег Deutsche Bank Джим Рид предупредил, что большая часть последствий повышения ставок, к которому крупные центральные банки приступили в конце 2021 года, еще впереди. "Реальная экономическая боль, как правило, ощущается только на втором году цикла повышения ставко", - сказал он в записке.

Рынки оценивают процентные ставки ФРС на пике в 5,4% в этом году после быстрого отказа от прежней господствующей идеи их понижения к концу года. Ключевая ставка ФРС находится сейчас в диапазоне 4,50-4,75%, что является самым высоким показателем с 2007 года.

Трейдеры ожидают повышения ставок Европейским центральным банком еще на 150 базисных пунктов к концу года, поскольку данные во вторник показали, что инфляция во Франции неожиданно выросла в феврале. ЕЦБ повысил свою ключевую ставку на 300 базисных пунктов с июля прошлого года до 2,5%.

Индекс доллара, который измеряет его стоимость по отношению к другим основным валютам, вырос на 2,6% в феврале, что стало лучшим месяцем с сентября на фоне возобновления ожиданий повышения ставок в США.

Доходность по многим облигациям, тем временем, по-прежнему отрицательна. Немецкие облигации заберут у инвесторов с учетом инфляции 0,52% с начала 2023 года, а облигации Великобритании - 0,82%. Казначейские облигации США также находятся в минусе на 0,28%, показывает индекс со сроком бумаг 7-10 лет.

По данным Yardeni Research, если предстоящие данные ослабнут, рынки могут вернуть свой бычий настрой.

"Но если вместо этого данные, опубликованные в марте, подтвердят наихудший инфляционный сценарий "без посадки", то в результате мартовского безумия доходность 10-летних казначейских облигаций может подняться выше своего последнего максимума в 4,25% 24 октября, а S & P 500 упадет до минимума медвежьего рынка в 3577,03 12 октября", - говорилось в записке.

Мартовское безумие? После того, как за эйфорическим январем последовал мрачный февраль, когда облигации и акции распродавались из-за того, что сильные данные вновь усилили ожидания повышения процентных ставок, на мировых рынках могут произойти новые резкие колебания.

Доходность 10-летних казначейских облигаций США к концу февраля подскочила примерно на 40 базисных пунктов за месяц, что является самым большим месячным скачком с сентября. По всей Европе доходность облигаций, которая изменяется обратно пропорционально ценам, близка к многолетним максимумам.

Индекс S&P 500 снизился примерно на 2% после январского скачка на 6%, а акции в целом ослабли с учетом географии регионов и стиля инвестирования, не имея четкого направления.

Короче говоря, неопределенность относительно будущего развития мировой экономики и процентных ставок остается высокой.

Если данные останутся устойчивыми, распродажа, вызванная ожиданиями дальнейшего подъема ставок, может продолжиться.

Но если появляющиеся признаки замедления инфляции и экономического роста будут достаточно сильными, чтобы вызвать паузу, цены на активы могут снова пойти вверх с промежуточной волатильностью, если сигналы данных не будут четкими.

В качестве потенциально медвежьего сигнала для акций, стоимость которых подкрепляются доходностью облигаций, индекс MOVE, который измеряет ожидаемую волатильность на рынке казначейских облигаций объемом в 24 трлн долларов, вырос более чем на 20% в феврале, что стало самым большим месячным скачком с июня 2022 года.

В январе инвесторы были уверены, что замедление экономического роста побудит лиц, устанавливающих ставки, сделать паузу после серии агрессивных повышений ставок для сдерживания инфляции, однако сильные данные с тех пор опровергли это мнение.

Опубликованные в пятницу данные, показывающие, что ключевой показатель инфляции в США ускорился в прошлом месяце, подстегнули ставки на ужесточение ДКП. Некоторые экономисты считают, что Федеральная резервная система может даже пойти на значительное повышение ставки на 50 б.п. в марте после повышения на 25 б.п. в феврале.

"Инвесторы оценили тот факт, что центральные банки говорят нам, что инфляция вернется к целевому показателю позже, чем хотелось бы, и это означает, что ставки будут оставаться повышенными дольше", - сказал Гай Миллер, главный рыночный стратег Zurich Insurance Group.

Обратно на землю

Акции все еще немного растут по сравнению с прошлым годом, но были отброшены назад из-за возвращения опасений по поводу повышения ставок.

Широкий индекс акций развивающихся рынков MSCI упал на 6,3% в минувшем месяце после роста почти на 8% в январе.

Акции так называемых компаний-роста, отслеживаемые индексом MSCI, в основном технологических компаний, которые преуспевают при низких процентных ставках, в феврале снизились на 1,7%. Индекс стоимостных акций MSCI, циклических компаний, предлагающих высокую дивидендную доходность, привлекательную при росте процентных ставок, снизился на 2,4%.

Европейские данные, тем временем, усилили ощущение того, что экономический рост продолжается, при этом ключевой показатель деловой активности в еврозоне находится на девятимесячных максимумах.

В результате инвесторы пересматривают свой сценарий мягкой посадки и беспокоятся, что центральные банки могут слишком сильно ужесточить денежно-кредитные условия в ответ на хорошие данные, спровоцировав глубокую рецессию.

"Экономические данные снова начинают демонстрировать тенденцию к росту, но в долгосрочном смысле это означает, что хорошие новости - это плохие новости, потому что центральным банкам предстоит проделать гораздо больше работы", - сказал Тревор Гритхэм, глава отдела мультиактивов Royal London Asset Management.

Стратег Deutsche Bank Джим Рид предупредил, что большая часть последствий повышения ставок, к которому крупные центральные банки приступили в конце 2021 года, еще впереди. "Реальная экономическая боль, как правило, ощущается только на втором году цикла повышения ставко", - сказал он в записке.

Рынки оценивают процентные ставки ФРС на пике в 5,4% в этом году после быстрого отказа от прежней господствующей идеи их понижения к концу года. Ключевая ставка ФРС находится сейчас в диапазоне 4,50-4,75%, что является самым высоким показателем с 2007 года.

Трейдеры ожидают повышения ставок Европейским центральным банком еще на 150 базисных пунктов к концу года, поскольку данные во вторник показали, что инфляция во Франции неожиданно выросла в феврале. ЕЦБ повысил свою ключевую ставку на 300 базисных пунктов с июля прошлого года до 2,5%.

Индекс доллара, который измеряет его стоимость по отношению к другим основным валютам, вырос на 2,6% в феврале, что стало лучшим месяцем с сентября на фоне возобновления ожиданий повышения ставок в США.

Доходность по многим облигациям, тем временем, по-прежнему отрицательна. Немецкие облигации заберут у инвесторов с учетом инфляции 0,52% с начала 2023 года, а облигации Великобритании - 0,82%. Казначейские облигации США также находятся в минусе на 0,28%, показывает индекс со сроком бумаг 7-10 лет.

По данным Yardeni Research, если предстоящие данные ослабнут, рынки могут вернуть свой бычий настрой.

"Но если вместо этого данные, опубликованные в марте, подтвердят наихудший инфляционный сценарий "без посадки", то в результате мартовского безумия доходность 10-летних казначейских облигаций может подняться выше своего последнего максимума в 4,25% 24 октября, а S & P 500 упадет до минимума медвежьего рынка в 3577,03 12 октября", - говорилось в записке.

http://ru.reuters.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба