3 марта 2023 etfunds.ru | ETF

Корпоративные выкупы находятся на рекордном уровне, а компании, компании с наибольшим объемом выкупа своих акций (buy back), демонстрируют лучшие результаты.

Данные S&P Global показывают, что компании из S&P 500 приобрели собственных акций на $930 млрд в 2022 г, что является рекордной суммой. Говард Сильверблатт, старший индексный аналитик компании, сказал CNBC, что в этом году объем выкупа может составить более $1 трлн.

Увеличение выкупа происходит, несмотря на то, что корпоративные доходы, как ожидается, будут снижаться второй квартал по итогам 1 кв.

Некоторые говорят, что обратный выкуп свидетельствует об уверенности компаний в перспективах их бизнеса и экономики в целом. Другие говорят прямо противоположное — что они указывают на отсутствие у компаний возможностей инвестировать и развивать свой основной бизнес, пишет etf.com.

ETF корпоративных выкупов лучше рынка

В любом случае выкупы должны оказать положительное влияние на цены акций, при прочих равных условиях. Как и все остальное, цены на акции устанавливаются спросом и предложением. По мере роста спроса со стороны корпораций, покупающих собственные акции, это должно привести к росту цен — по крайней мере, теоретически.

В то же время обратный выкуп сокращает количество акций компании, находящихся в обращении, что дает оставшимся акционерам большую долю в фирме. При прочих равных показатели, такие как прибыль на акцию и денежный поток на акцию, растут по мере того, как компании осуществляют выкуп.

Это концепция, которую Уоррен Баффет подчеркнул в последнем ежегодном письме для инвесторов Berkshire Hathaway:

«Математика несложная: когда количество акций снижается, ваш интерес к нашим многочисленным предприятиям возрастает. Каждая мелочь помогает, если выкуп осуществляется по ценам, увеличивающим стоимость. Следует подчеркнуть, что выгоды от выкупа, увеличивающего стоимость, приносят пользу всем владельцам — во всех отношениях», — написал он.

Однако Баффет предупредил, что не все выкупы хороши для акционеров:

«Когда компания переплачивает за выкуп, постоянные акционеры проигрывают. В такие времена прибыль достается только продающим акционерам и дружелюбному, но дорогому инвестиционному банкиру, который рекомендовал глупые покупки».

По его мнению, цена, уплачиваемая за акции, выкупаемые компанией, является решающим фактором в расчете обратного выкупа, а не тем, на который всегда обращают внимание корпоративные исполнители, которые иногда покупают акции по завышенным ценам.

Тем не менее, общее представление о том, что выкупы хороши для акционеров, похоже, соответствует действительности.

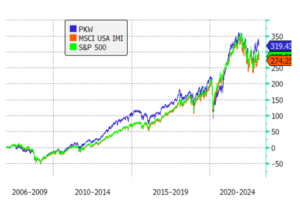

С начала года PowerShares Buyback ETF (PKW), который отслеживает взвешенную по рыночной капитализации корзину фирм, выкупивших не менее 5% своих акций в обращении в прошлом году, вырос на 0,8% по сравнению с убытком в 6,5%. для более широкого индекса MSCI USA IMI, из которого он черпает свои акции.

Для сравнения, S&P 500 за тот же период снизился на 6,4%.

Значительное превосходство в долгосрочной перспективе

Недавнее превосходство ETF с обратным выкупом примечательно, но, как и любые краткосрочные данные о динамике акций, может быть просто рыночным «шумом».

Тем не менее, более долгосрочные данные рисуют аналогичную картину, предполагая, что стратегия обратного выкупа заслуживает внимания. С момента создания в декабре 2006 г. PKW уверенно превзошел индекс MSCI USA IMI и S&P 500, увеличившись на 319% по сравнению с 274% и 286% соответственно.

Хотя прошлые результаты не являются гарантией будущих, эти цифры подтверждают идею о том, что компании, которые выкупают много акций, как правило, выигрывают. Если это так, то потенциальный рекордный уровень выкупа в этом году следует рассматривать в положительном свете.

Данные S&P Global показывают, что компании из S&P 500 приобрели собственных акций на $930 млрд в 2022 г, что является рекордной суммой. Говард Сильверблатт, старший индексный аналитик компании, сказал CNBC, что в этом году объем выкупа может составить более $1 трлн.

Увеличение выкупа происходит, несмотря на то, что корпоративные доходы, как ожидается, будут снижаться второй квартал по итогам 1 кв.

Некоторые говорят, что обратный выкуп свидетельствует об уверенности компаний в перспективах их бизнеса и экономики в целом. Другие говорят прямо противоположное — что они указывают на отсутствие у компаний возможностей инвестировать и развивать свой основной бизнес, пишет etf.com.

ETF корпоративных выкупов лучше рынка

В любом случае выкупы должны оказать положительное влияние на цены акций, при прочих равных условиях. Как и все остальное, цены на акции устанавливаются спросом и предложением. По мере роста спроса со стороны корпораций, покупающих собственные акции, это должно привести к росту цен — по крайней мере, теоретически.

В то же время обратный выкуп сокращает количество акций компании, находящихся в обращении, что дает оставшимся акционерам большую долю в фирме. При прочих равных показатели, такие как прибыль на акцию и денежный поток на акцию, растут по мере того, как компании осуществляют выкуп.

Это концепция, которую Уоррен Баффет подчеркнул в последнем ежегодном письме для инвесторов Berkshire Hathaway:

«Математика несложная: когда количество акций снижается, ваш интерес к нашим многочисленным предприятиям возрастает. Каждая мелочь помогает, если выкуп осуществляется по ценам, увеличивающим стоимость. Следует подчеркнуть, что выгоды от выкупа, увеличивающего стоимость, приносят пользу всем владельцам — во всех отношениях», — написал он.

Однако Баффет предупредил, что не все выкупы хороши для акционеров:

«Когда компания переплачивает за выкуп, постоянные акционеры проигрывают. В такие времена прибыль достается только продающим акционерам и дружелюбному, но дорогому инвестиционному банкиру, который рекомендовал глупые покупки».

По его мнению, цена, уплачиваемая за акции, выкупаемые компанией, является решающим фактором в расчете обратного выкупа, а не тем, на который всегда обращают внимание корпоративные исполнители, которые иногда покупают акции по завышенным ценам.

Тем не менее, общее представление о том, что выкупы хороши для акционеров, похоже, соответствует действительности.

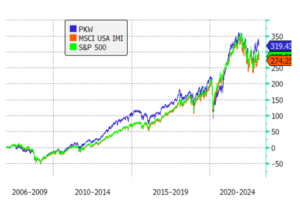

С начала года PowerShares Buyback ETF (PKW), который отслеживает взвешенную по рыночной капитализации корзину фирм, выкупивших не менее 5% своих акций в обращении в прошлом году, вырос на 0,8% по сравнению с убытком в 6,5%. для более широкого индекса MSCI USA IMI, из которого он черпает свои акции.

Для сравнения, S&P 500 за тот же период снизился на 6,4%.

Значительное превосходство в долгосрочной перспективе

Недавнее превосходство ETF с обратным выкупом примечательно, но, как и любые краткосрочные данные о динамике акций, может быть просто рыночным «шумом».

Тем не менее, более долгосрочные данные рисуют аналогичную картину, предполагая, что стратегия обратного выкупа заслуживает внимания. С момента создания в декабре 2006 г. PKW уверенно превзошел индекс MSCI USA IMI и S&P 500, увеличившись на 319% по сравнению с 274% и 286% соответственно.

Хотя прошлые результаты не являются гарантией будущих, эти цифры подтверждают идею о том, что компании, которые выкупают много акций, как правило, выигрывают. Если это так, то потенциальный рекордный уровень выкупа в этом году следует рассматривать в положительном свете.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба