Согласно исследованиям, россияне плохо знают законы своей страны. В 2018 г. 70% опрошенных заявили, что не разбираются в законодательстве, и только 25% посчитали свои знания хорошими.

Исторически основные действующие лица на фондовом рынке — это частные инвесторы. Их доля может превышать 80%. При этом 41% неквалифицированных инвесторов признались, что плохо понимают, как устроена фондовая биржа. Именно поэтому инициативы Банка России по «гиперопеке» частных инвесторов приобретают больше смысла.

Специфика фондового рынка РФ и его место в мире

В 2014 г. исследователи дали характеристику российскому рынку.

Ограниченность в объёме торгов, количестве участников, объектах торгов, функциях и так далее, которая приводит к меньшим размерам рынка в сравнении с другими.

Адекватность — технологический уровень соответствует среднемировому.

Зарегулированность — степень государственного вмешательства превышает среднемировые показатели.

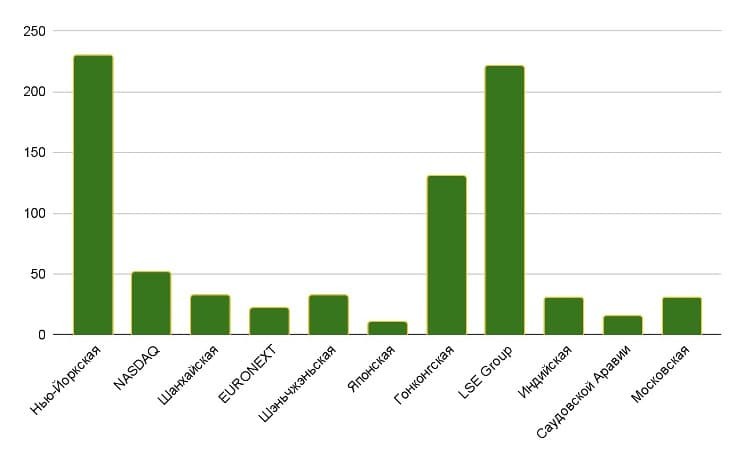

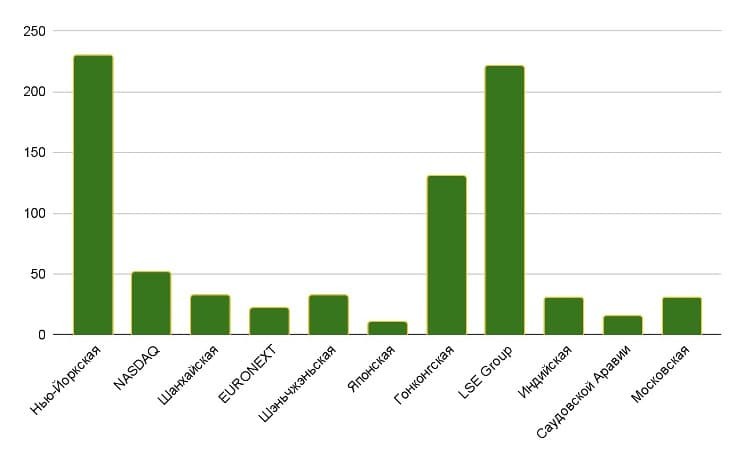

Недостатки в регулировании фондового рынка России часто связывают с его молодостью. В период плановой экономики единственным доступным инвестиционным инструментом были гособлигации, и то с особенностями. Однако из десяти крупнейших по капитализации фондовых бирж мира только три существуют более 50 лет. Средний возраст остальных — 21,3 года. И их регулирование вполне справляется с огромными объёмами торгов.

Мосбиржа существует чуть более 30 лет. Конечно, другие молодые биржи опирались на большой опыт. NASDAQ развивалась на законодательстве США, а китайские биржи молоды только в современном виде. Однако и в России до СССР существовали фондовые биржи. Первая из них была основана в Санкт-Петербурге в 1703 г.

Возраст 10 самых крупных по капитализации фондовых бирж (от большей к меньшей) и Московской биржи

Фондовый рынок России практически не участвует в международных соглашениях. Такие инициативы часто поступали от стран СНГ — к примеру, создать единое, в том числе юридически, пространство.

Существует Соглашение, подписанное в Минске в 1993 г., о регулировании межгосударственного рынка ценных бумаг. Предполагалось создать общий фондовый рынок стран СНГ и единое законодательство для ценных бумаг. Однако в 2007 г. российский президент принял предложение МИД РФ не становиться участником Соглашения.

С 2005 г. для стран СНГ действуют модельные законодательные положения о защите прав инвесторов на рынке ценных бумаг, которые носят рекомендательный характер. В документе описаны общие вопросы регулирования. Так, предлагается закрепить правило «одна обыкновенная акция — один голос» и сделать возможным ограничение на максимальное количество голосующих акций законодательным, а не указанным в уставе компании.

Уже в этом отношении положения расходятся с российским законодательством, в котором Федеральный закон «Об акционерных обществах» № 208-ФЗ от 26.12.1995 устанавливает право определять максимальное количество акций в Уставе компании (статья 11, пункт 3).

Кто создаёт законы о фондовом рынке

Правовое регулирование фондовых рынков РФ зависит и от других сфер. К примеру, оно связано с корпоративным законодательством, которое регулирует создание компаний, их слияние, выпуск ценных бумаг и так далее. На правовое регулирование фондовых рынков также влияет Налоговый кодекс.

Правовым регулированием фондового рынка ранее занималась Федеральная служба по финансовым рынкам (ФСФР). Эта организация была постоянным членом Международной организации комиссий по ценным бумагам (IOSCO). Сейчас туда входит Банк России. Но и тогда выпускаемые нормативные акты согласовывались с Министерством финансов. Эти две структуры выстраивали нормативную базу по эмиссии ценных бумаг, ведению реестров владельцев, требованиям к получению лицензии. ФСФР упразднили Указом президента № 645 от 25 июля 2013 г., а полномочия передали Банку России, который создал Службу Банка России по финансовым рынкам. Она существовала до 2014 г.

Предполагалось, что сами компании будут активно участвовать в разработке законодательства о регулировании рынков. В 1997 г. появился Совет эмитентов при Федеральной комиссии по рынку ценных бумаг. Он мог разрабатывать предложения и взаимодействовать с государственными органами, но на практике так и не заработал. Функции и полномочия совета передали Банку России.

Так, контроль над фондовым рынком РФ всё больше переходил к Центробанку. Критику со стороны финансового сообщества вызвало одно из изменений в законодательстве. Банк России получил право блокировать заключение участниками рынка любых договоров с физическими лицами. Такое право возникает при предоставлении недостоверной информации и закреплено в первой части статьи 74 Федерального закона «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002.

Гибкое законодательство: рекомендательный характер законов и правовой статус обычаев

Для регулирования фондовых рынков за рубежом применяют нормативно-правовые акты рекомендательного характера. Исполнение этих правил необязательно, но при судебных разбирательствах можно официально апеллировать к их соблюдению или несоблюдению.

В России действует Кодекс корпоративного управления, одобренный Центробанком. За рубежом подобные документы также существуют — например, в Великобритании и Германии.

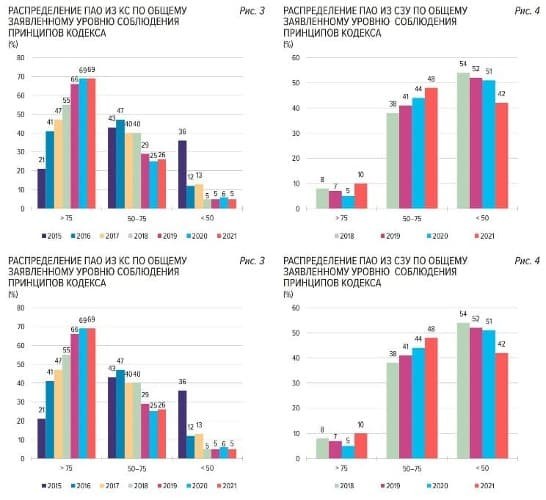

Банк России следит за соблюдением кодекса публичными компаниями первого и второго котировального уровней, а также составляет соответствующие отчёты. В отчёте за 2021 год отмечается, что в 2023 г. закончится пересмотр принципов корпоративного поведения, который приняла Организация экономического сотрудничества и развития (ОЭСР). На эти принципы опирались в России при разработке собственного кодекса.

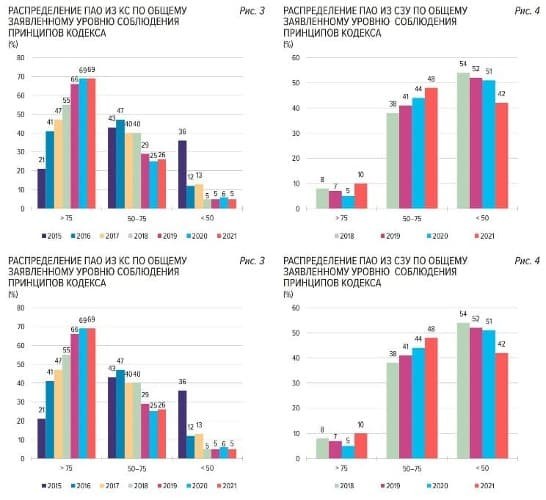

Динамика соблюдения Кодекса корпоративного управления эмитентами, включёнными в котировальные списки (КС) или не включёнными в котировальные списки (СЗУ), по данным ЦБ за 2021 год

По данным ЦБ РФ, компании постепенно увеличивают долю соблюдаемых положений кодекса. При этом среди обществ из котировальных списков стремление к соблюдению кодекса выше. Кроме того, публичные акционерные общества из котировальных списков указали более значимые причины несоблюдения некоторых положений.

Правовые отношения на фондовом рынке иногда возникают быстрее, чем меняется законодательство. Решением этой проблемы стало признание правового статуса обычаев фондового рынка.

Понятие обычая содержится в первом пункте статьи 5 Гражданского кодекса.

Обычай — это сложившееся и широко применяемое в какой-либо области предпринимательской или иной деятельности, не предусмотренное законодательством правило поведения, независимо от того, зафиксировано ли оно в каком-либо документе.

Если обычай противоречит закону, то он не применяется. Наибольшее значение обычаи имеют на внебиржевой торговле. Часто именно в отношении этой части рынка сначала изучается реальное положение дел, а после под него подстраиваются законы.

Общие закономерности в регулировании участников фондового рынка

Центробанк ежеквартально публикует данные о работе с обращениями и жалобами. В 2022 г. число жалоб в отношении рынка ценных бумаг выросло почти на четверть. Это связали с санкциями и блокировкой активов, в результате которых инвесторы потеряли доступ к активам, которые ещё в IV квартале 2021 г. составляли 1,7 трлн руб. на счетах физических лиц, согласно обзору ключевых показателей ЦБ РФ за 2021 год.

Впрочем, как показывает отчёт ЦБ за 2021 год, жалоб на фондовый рынок и раньше было много. Так, в 2021 г. их число увеличилось в сравнении с 2020 г. на 67,3%. Чаще всего поступали претензии о банкротстве, ликвидации или отзыве лицензии у компании, а также жалобы на компетентность государственных органов.

Распределение причин жалоб, поступивших в 2020 и 2021 гг. в отношении субъектов рынка ценных бумаг

Фондовые биржи, организаторы торгов

Законодательство РФ не столько регулирует биржи, сколько устанавливает требования к организаторам торгов. Это важно, так как торги бывают и внебиржевыми. Основное значение имеет Федеральный закон «Об организованных торгах» № 325-ФЗ от 21.11.2011. Он устанавливает требования ко всем участникам. Биржам посвящена вторая глава.

В статусе организатора торгов может выступать хозяйственное общество, которое имеет лицензию биржи или торговой системы. Важно соблюдение следующих условий.

В роли организатора должно выступать коммерческое объединение.

Членами биржи могут быть только юридические лица.

Биржа не имеет права выполнять обязательства центрального контрагента.

В некоторых странах в составе биржи могут быть преимущественно юридические лица (например, в Канаде и Японии). В других странах (в первую очередь в США) на рынке преобладают физические лица. При этом в законодательствах, которые допускают к членству физических лиц, подразумевается, что они будут представителями компаний.

Брокеры и другие профессиональные участники торгов

Брокеры попадают под Федеральный закон «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996 и под закон «Об организованных торгах» № 325-ФЗ от 21.11.2011.

Эта сфера регулирования фондового рынка вызывает у инвесторов больше всего опасений. Низкий баланс в защите интересов инвестора отметили в Госдуме, когда в 2019 г. принимали новый закон о регулировании брокерской деятельности. При этом принятие новых законов говорит о заинтересованности правительства в повышении грамотности регулирования брокеров.

В 2022 г. число поступивших в ЦБ РФ жалоб на брокеров превысило 76% общего количества претензий к субъектам рынка ценных бумаг. В 2022 г. брокеры действительно испытывали трудности из-за блокировки ценных бумаг. Но и в 2019 г. на брокеров приходилось 45,5% всех жалоб относительно заявлений на профессиональных участников рынка.

Распределение поступивших в ЦБ РФ жалоб на профессиональных участников фондового рынка, 2019 год

Эмитенты

Регулирование компаний исходит из законов, которые напрямую касаются всех организаций, или через законодательство о ценных бумагах (в том числе облигаций) — их выпуске, правах держателей.

В Федеральном законе «Об акционерных обществах» № 208-ФЗ от 26.12.1995 (ред. от 07.10.2022) содержатся ответы на вопросы соответствия законодательству корпоративных событий — слияний или поглощений, а также правила взаимодействия эмитента с акционерами.

Эта часть фондового рынка в основном регулируется Федеральным законом «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996. Там же описаны правила раскрытия информации и достоверности данных о торгующихся финансовых инструментах.

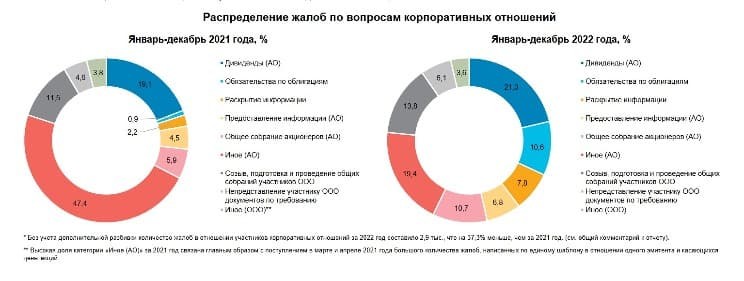

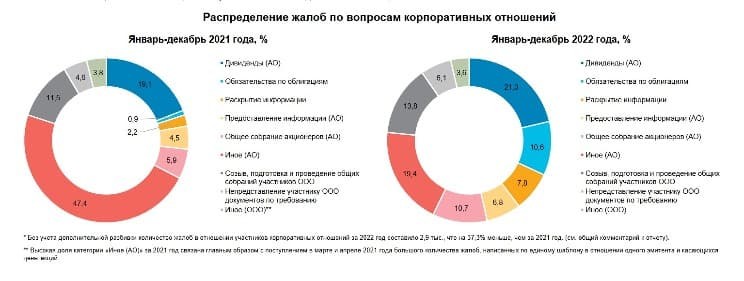

Удовлетворённость действиями эмитентов, акционерных обществ и обществ с ограниченной ответственностью нестабильна. В 2022 г. количество жалоб по вопросам корпоративных отношений снизилось на 31,7%. Однако в 2021 г. их число увеличивалось сразу в два раза. По данным отчёта ЦБ РФ за 2022 год, высоким остаётся уровень жалоб на дивиденды, обязательства по облигациям, собрания акционеров.

Распределение жалоб по вопросам корпоративных отношений, 2021–2022

Инвесторы

Деятельность инвесторов регулирует Федеральный закон «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» № 39-ФЗ от 22.04.1996 (ст. 6 — «Права инвесторов»).

Эмитенты и профессиональные участники рынка действуют в соответствии с Федеральным законом «О защите прав и законных интересов инвесторов на рынке ценных бумаг» № 46-ФЗ от 05.03.1999.

Данный закон устанавливает санкции, ограничения и компенсации при нарушении прав инвесторов, а также требования к достоверности информации. Согласно закону, при обнаружении недостоверной информации в официальных данных компании инвестор имеет право подать в Банк России жалобу, которую рассмотрят в течение двух недель.

При этом финансовое сообщество критикует стремление ограничить инвесторов, особенно неквалифицированных. Ограничения возникают при торговле иностранными активами и внебиржевыми инструментами, а также рискованными активами без прохождения тестирования.

В июле 2022 г. в концепции совершенствования защиты розничных инвесторов ЦБ РФ предложил ужесточить условия получения статуса квалифицированного инвестора и поднял имущественную планку с 6 до 30 млн руб. Кроме того, концепция включает усложнение тестирования.

Однако проблема нарушений прав инвесторов и манипулирования рынком остаётся. Согласно отчёту ЦБ РФ о соблюдении Кодекса корпоративного управления, реже всего публичные акционерные общества из котировальных списков соблюдают следующие положения.

1.1.6 «Установленный обществом порядок ведения общего собрания должен обеспечивать равную возможность всем лицам, присутствующим на собрании, высказать своё мнение и задать интересующие их вопросы».

1.2.1 «Общество должно разработать и внедрить прозрачный и понятный механизм определения размера дивидендов и их выплаты».

1.1.3 «В ходе подготовки и проведения общего собрания акционеры должны иметь возможность беспрепятственно и своевременно получать информацию о собрании и материалы к нему, задавать вопросы исполнительным органам и членам совета директоров общества, общаться друг с другом».

Сейчас среди жалоб на деятельность акционерных обществ значительную долю занимают претензии относительно собраний акционеров и дивидендных выплат.

Соблюдение эмитентами КС и СЗУ главы 1 Корпоративного кодекса управления о правах акционеров

Источник: обзор Банка России за 2021 год (по левой шкале номера пунктов из Кодекса)

В 1995 г. Указом Президента № 1157 был учреждён Федеральный фонд по защите прав вкладчиков и акционеров. На сайте фонда опубликован список недобросовестных организаций, вкладчикам которых положены компенсации.

В 2009–2010 гг. на рынке стали уделять больше внимания предотвращению противоправных действий. В Кодекс об административных правонарушениях и Уголовный кодекс РФ вошли новые статьи в отношении преступлений на рынке ценных бумаг. Так, появились статьи против манипулирования рынком (183.3 УК РФ, 15.30 КоАП РФ), против инсайдерской информации (15.21 КоАП), а также иных злоупотреблений (185, 185.1, 185.2 УК РФ, 15.17-15.19, 15.22 КоАП РФ).

Несмотря на действие Федерального закона «О государственно-частном партнёрстве, муниципально-частном партнёрстве в РФ и внесении изменений в отдельные законодательные акты РФ» № 224-ФЗ от 13.07.2015 и другие инициативы, проблема манипулирования на российском рынке остаётся актуальной. На Мосбирже известны случаи манипулирования даже ликвидными акциями.

Перспективы

В декабре 2022 г. утверждена Стратегия развития финансового рынка до 2030 г. В ней отмечается необходимость восстановления рынка после потрясений за счёт внутренних средств. Однако там также говорится о целесообразности противодействия «чрезмерному росту» рынка.

Согласно стратегии, необходимо обеспечивать доступ инвесторов только к тем инструментам, которые соответствуют их личным и деловым потребностям, в том числе с учётом уровня доходов и финансовой грамотности.

При выполнении стратегии важно развивать цифровые финансовые активы, сотрудничать с дружественными странами, повышать финансовую грамотность граждан и заниматься подготовкой квалифицированных кадров для финансового рынка. Одним из основных инструментов для достижения этих задач должно стать законодательное регулирование.

За последние месяцы были предложены или введены следующие изменения.

Публичные компании должны иметь утверждённую дивидендную политику, обосновывать отклонения от неё, увеличить число независимых директоров в совете и учитывать корпоративное управление при осуществлении господдержки.

Прорабатывается механизм замены евробондов локальными облигациями.

Планируется ввести категорию «начинающие инвесторы». В первую очередь их ограничат в маржинальной торговле.

Прорабатывается механизм, который позволит инвесторам покупать облигации у компаний напрямую. Инициатива входит в последние основные направления развития финансового рынка РФ.

В июне 2023 г. начнёт действовать базовый стандарт защиты клиентов инвестиционных советников, который накладывает на них дополнительные обязательства.

В апреле 2023 г. изменяются правила раскрытия информации для эмитентов.

В последних нормативных правовых актах о рынке ценных бумаг также установлены критерии отклонения цены активов и отклонения спроса и предложения. Таким образом, права и обязанности участников рынка продолжают уточняться, при этом повышенное внимание уделяется возможностям неквалифицированных физических лиц.

Исторически основные действующие лица на фондовом рынке — это частные инвесторы. Их доля может превышать 80%. При этом 41% неквалифицированных инвесторов признались, что плохо понимают, как устроена фондовая биржа. Именно поэтому инициативы Банка России по «гиперопеке» частных инвесторов приобретают больше смысла.

Специфика фондового рынка РФ и его место в мире

В 2014 г. исследователи дали характеристику российскому рынку.

Ограниченность в объёме торгов, количестве участников, объектах торгов, функциях и так далее, которая приводит к меньшим размерам рынка в сравнении с другими.

Адекватность — технологический уровень соответствует среднемировому.

Зарегулированность — степень государственного вмешательства превышает среднемировые показатели.

Недостатки в регулировании фондового рынка России часто связывают с его молодостью. В период плановой экономики единственным доступным инвестиционным инструментом были гособлигации, и то с особенностями. Однако из десяти крупнейших по капитализации фондовых бирж мира только три существуют более 50 лет. Средний возраст остальных — 21,3 года. И их регулирование вполне справляется с огромными объёмами торгов.

Мосбиржа существует чуть более 30 лет. Конечно, другие молодые биржи опирались на большой опыт. NASDAQ развивалась на законодательстве США, а китайские биржи молоды только в современном виде. Однако и в России до СССР существовали фондовые биржи. Первая из них была основана в Санкт-Петербурге в 1703 г.

Возраст 10 самых крупных по капитализации фондовых бирж (от большей к меньшей) и Московской биржи

Фондовый рынок России практически не участвует в международных соглашениях. Такие инициативы часто поступали от стран СНГ — к примеру, создать единое, в том числе юридически, пространство.

Существует Соглашение, подписанное в Минске в 1993 г., о регулировании межгосударственного рынка ценных бумаг. Предполагалось создать общий фондовый рынок стран СНГ и единое законодательство для ценных бумаг. Однако в 2007 г. российский президент принял предложение МИД РФ не становиться участником Соглашения.

С 2005 г. для стран СНГ действуют модельные законодательные положения о защите прав инвесторов на рынке ценных бумаг, которые носят рекомендательный характер. В документе описаны общие вопросы регулирования. Так, предлагается закрепить правило «одна обыкновенная акция — один голос» и сделать возможным ограничение на максимальное количество голосующих акций законодательным, а не указанным в уставе компании.

Уже в этом отношении положения расходятся с российским законодательством, в котором Федеральный закон «Об акционерных обществах» № 208-ФЗ от 26.12.1995 устанавливает право определять максимальное количество акций в Уставе компании (статья 11, пункт 3).

Кто создаёт законы о фондовом рынке

Правовое регулирование фондовых рынков РФ зависит и от других сфер. К примеру, оно связано с корпоративным законодательством, которое регулирует создание компаний, их слияние, выпуск ценных бумаг и так далее. На правовое регулирование фондовых рынков также влияет Налоговый кодекс.

Правовым регулированием фондового рынка ранее занималась Федеральная служба по финансовым рынкам (ФСФР). Эта организация была постоянным членом Международной организации комиссий по ценным бумагам (IOSCO). Сейчас туда входит Банк России. Но и тогда выпускаемые нормативные акты согласовывались с Министерством финансов. Эти две структуры выстраивали нормативную базу по эмиссии ценных бумаг, ведению реестров владельцев, требованиям к получению лицензии. ФСФР упразднили Указом президента № 645 от 25 июля 2013 г., а полномочия передали Банку России, который создал Службу Банка России по финансовым рынкам. Она существовала до 2014 г.

Предполагалось, что сами компании будут активно участвовать в разработке законодательства о регулировании рынков. В 1997 г. появился Совет эмитентов при Федеральной комиссии по рынку ценных бумаг. Он мог разрабатывать предложения и взаимодействовать с государственными органами, но на практике так и не заработал. Функции и полномочия совета передали Банку России.

Так, контроль над фондовым рынком РФ всё больше переходил к Центробанку. Критику со стороны финансового сообщества вызвало одно из изменений в законодательстве. Банк России получил право блокировать заключение участниками рынка любых договоров с физическими лицами. Такое право возникает при предоставлении недостоверной информации и закреплено в первой части статьи 74 Федерального закона «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002.

Гибкое законодательство: рекомендательный характер законов и правовой статус обычаев

Для регулирования фондовых рынков за рубежом применяют нормативно-правовые акты рекомендательного характера. Исполнение этих правил необязательно, но при судебных разбирательствах можно официально апеллировать к их соблюдению или несоблюдению.

В России действует Кодекс корпоративного управления, одобренный Центробанком. За рубежом подобные документы также существуют — например, в Великобритании и Германии.

Банк России следит за соблюдением кодекса публичными компаниями первого и второго котировального уровней, а также составляет соответствующие отчёты. В отчёте за 2021 год отмечается, что в 2023 г. закончится пересмотр принципов корпоративного поведения, который приняла Организация экономического сотрудничества и развития (ОЭСР). На эти принципы опирались в России при разработке собственного кодекса.

Динамика соблюдения Кодекса корпоративного управления эмитентами, включёнными в котировальные списки (КС) или не включёнными в котировальные списки (СЗУ), по данным ЦБ за 2021 год

По данным ЦБ РФ, компании постепенно увеличивают долю соблюдаемых положений кодекса. При этом среди обществ из котировальных списков стремление к соблюдению кодекса выше. Кроме того, публичные акционерные общества из котировальных списков указали более значимые причины несоблюдения некоторых положений.

Правовые отношения на фондовом рынке иногда возникают быстрее, чем меняется законодательство. Решением этой проблемы стало признание правового статуса обычаев фондового рынка.

Понятие обычая содержится в первом пункте статьи 5 Гражданского кодекса.

Обычай — это сложившееся и широко применяемое в какой-либо области предпринимательской или иной деятельности, не предусмотренное законодательством правило поведения, независимо от того, зафиксировано ли оно в каком-либо документе.

Если обычай противоречит закону, то он не применяется. Наибольшее значение обычаи имеют на внебиржевой торговле. Часто именно в отношении этой части рынка сначала изучается реальное положение дел, а после под него подстраиваются законы.

Общие закономерности в регулировании участников фондового рынка

Центробанк ежеквартально публикует данные о работе с обращениями и жалобами. В 2022 г. число жалоб в отношении рынка ценных бумаг выросло почти на четверть. Это связали с санкциями и блокировкой активов, в результате которых инвесторы потеряли доступ к активам, которые ещё в IV квартале 2021 г. составляли 1,7 трлн руб. на счетах физических лиц, согласно обзору ключевых показателей ЦБ РФ за 2021 год.

Впрочем, как показывает отчёт ЦБ за 2021 год, жалоб на фондовый рынок и раньше было много. Так, в 2021 г. их число увеличилось в сравнении с 2020 г. на 67,3%. Чаще всего поступали претензии о банкротстве, ликвидации или отзыве лицензии у компании, а также жалобы на компетентность государственных органов.

Распределение причин жалоб, поступивших в 2020 и 2021 гг. в отношении субъектов рынка ценных бумаг

Фондовые биржи, организаторы торгов

Законодательство РФ не столько регулирует биржи, сколько устанавливает требования к организаторам торгов. Это важно, так как торги бывают и внебиржевыми. Основное значение имеет Федеральный закон «Об организованных торгах» № 325-ФЗ от 21.11.2011. Он устанавливает требования ко всем участникам. Биржам посвящена вторая глава.

В статусе организатора торгов может выступать хозяйственное общество, которое имеет лицензию биржи или торговой системы. Важно соблюдение следующих условий.

В роли организатора должно выступать коммерческое объединение.

Членами биржи могут быть только юридические лица.

Биржа не имеет права выполнять обязательства центрального контрагента.

В некоторых странах в составе биржи могут быть преимущественно юридические лица (например, в Канаде и Японии). В других странах (в первую очередь в США) на рынке преобладают физические лица. При этом в законодательствах, которые допускают к членству физических лиц, подразумевается, что они будут представителями компаний.

Брокеры и другие профессиональные участники торгов

Брокеры попадают под Федеральный закон «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996 и под закон «Об организованных торгах» № 325-ФЗ от 21.11.2011.

Эта сфера регулирования фондового рынка вызывает у инвесторов больше всего опасений. Низкий баланс в защите интересов инвестора отметили в Госдуме, когда в 2019 г. принимали новый закон о регулировании брокерской деятельности. При этом принятие новых законов говорит о заинтересованности правительства в повышении грамотности регулирования брокеров.

В 2022 г. число поступивших в ЦБ РФ жалоб на брокеров превысило 76% общего количества претензий к субъектам рынка ценных бумаг. В 2022 г. брокеры действительно испытывали трудности из-за блокировки ценных бумаг. Но и в 2019 г. на брокеров приходилось 45,5% всех жалоб относительно заявлений на профессиональных участников рынка.

Распределение поступивших в ЦБ РФ жалоб на профессиональных участников фондового рынка, 2019 год

Эмитенты

Регулирование компаний исходит из законов, которые напрямую касаются всех организаций, или через законодательство о ценных бумагах (в том числе облигаций) — их выпуске, правах держателей.

В Федеральном законе «Об акционерных обществах» № 208-ФЗ от 26.12.1995 (ред. от 07.10.2022) содержатся ответы на вопросы соответствия законодательству корпоративных событий — слияний или поглощений, а также правила взаимодействия эмитента с акционерами.

Эта часть фондового рынка в основном регулируется Федеральным законом «О рынке ценных бумаг» № 39-ФЗ от 22.04.1996. Там же описаны правила раскрытия информации и достоверности данных о торгующихся финансовых инструментах.

Удовлетворённость действиями эмитентов, акционерных обществ и обществ с ограниченной ответственностью нестабильна. В 2022 г. количество жалоб по вопросам корпоративных отношений снизилось на 31,7%. Однако в 2021 г. их число увеличивалось сразу в два раза. По данным отчёта ЦБ РФ за 2022 год, высоким остаётся уровень жалоб на дивиденды, обязательства по облигациям, собрания акционеров.

Распределение жалоб по вопросам корпоративных отношений, 2021–2022

Инвесторы

Деятельность инвесторов регулирует Федеральный закон «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» № 39-ФЗ от 22.04.1996 (ст. 6 — «Права инвесторов»).

Эмитенты и профессиональные участники рынка действуют в соответствии с Федеральным законом «О защите прав и законных интересов инвесторов на рынке ценных бумаг» № 46-ФЗ от 05.03.1999.

Данный закон устанавливает санкции, ограничения и компенсации при нарушении прав инвесторов, а также требования к достоверности информации. Согласно закону, при обнаружении недостоверной информации в официальных данных компании инвестор имеет право подать в Банк России жалобу, которую рассмотрят в течение двух недель.

При этом финансовое сообщество критикует стремление ограничить инвесторов, особенно неквалифицированных. Ограничения возникают при торговле иностранными активами и внебиржевыми инструментами, а также рискованными активами без прохождения тестирования.

В июле 2022 г. в концепции совершенствования защиты розничных инвесторов ЦБ РФ предложил ужесточить условия получения статуса квалифицированного инвестора и поднял имущественную планку с 6 до 30 млн руб. Кроме того, концепция включает усложнение тестирования.

Однако проблема нарушений прав инвесторов и манипулирования рынком остаётся. Согласно отчёту ЦБ РФ о соблюдении Кодекса корпоративного управления, реже всего публичные акционерные общества из котировальных списков соблюдают следующие положения.

1.1.6 «Установленный обществом порядок ведения общего собрания должен обеспечивать равную возможность всем лицам, присутствующим на собрании, высказать своё мнение и задать интересующие их вопросы».

1.2.1 «Общество должно разработать и внедрить прозрачный и понятный механизм определения размера дивидендов и их выплаты».

1.1.3 «В ходе подготовки и проведения общего собрания акционеры должны иметь возможность беспрепятственно и своевременно получать информацию о собрании и материалы к нему, задавать вопросы исполнительным органам и членам совета директоров общества, общаться друг с другом».

Сейчас среди жалоб на деятельность акционерных обществ значительную долю занимают претензии относительно собраний акционеров и дивидендных выплат.

Соблюдение эмитентами КС и СЗУ главы 1 Корпоративного кодекса управления о правах акционеров

Источник: обзор Банка России за 2021 год (по левой шкале номера пунктов из Кодекса)

В 1995 г. Указом Президента № 1157 был учреждён Федеральный фонд по защите прав вкладчиков и акционеров. На сайте фонда опубликован список недобросовестных организаций, вкладчикам которых положены компенсации.

В 2009–2010 гг. на рынке стали уделять больше внимания предотвращению противоправных действий. В Кодекс об административных правонарушениях и Уголовный кодекс РФ вошли новые статьи в отношении преступлений на рынке ценных бумаг. Так, появились статьи против манипулирования рынком (183.3 УК РФ, 15.30 КоАП РФ), против инсайдерской информации (15.21 КоАП), а также иных злоупотреблений (185, 185.1, 185.2 УК РФ, 15.17-15.19, 15.22 КоАП РФ).

Несмотря на действие Федерального закона «О государственно-частном партнёрстве, муниципально-частном партнёрстве в РФ и внесении изменений в отдельные законодательные акты РФ» № 224-ФЗ от 13.07.2015 и другие инициативы, проблема манипулирования на российском рынке остаётся актуальной. На Мосбирже известны случаи манипулирования даже ликвидными акциями.

Перспективы

В декабре 2022 г. утверждена Стратегия развития финансового рынка до 2030 г. В ней отмечается необходимость восстановления рынка после потрясений за счёт внутренних средств. Однако там также говорится о целесообразности противодействия «чрезмерному росту» рынка.

Согласно стратегии, необходимо обеспечивать доступ инвесторов только к тем инструментам, которые соответствуют их личным и деловым потребностям, в том числе с учётом уровня доходов и финансовой грамотности.

При выполнении стратегии важно развивать цифровые финансовые активы, сотрудничать с дружественными странами, повышать финансовую грамотность граждан и заниматься подготовкой квалифицированных кадров для финансового рынка. Одним из основных инструментов для достижения этих задач должно стать законодательное регулирование.

За последние месяцы были предложены или введены следующие изменения.

Публичные компании должны иметь утверждённую дивидендную политику, обосновывать отклонения от неё, увеличить число независимых директоров в совете и учитывать корпоративное управление при осуществлении господдержки.

Прорабатывается механизм замены евробондов локальными облигациями.

Планируется ввести категорию «начинающие инвесторы». В первую очередь их ограничат в маржинальной торговле.

Прорабатывается механизм, который позволит инвесторам покупать облигации у компаний напрямую. Инициатива входит в последние основные направления развития финансового рынка РФ.

В июне 2023 г. начнёт действовать базовый стандарт защиты клиентов инвестиционных советников, который накладывает на них дополнительные обязательства.

В апреле 2023 г. изменяются правила раскрытия информации для эмитентов.

В последних нормативных правовых актах о рынке ценных бумаг также установлены критерии отклонения цены активов и отклонения спроса и предложения. Таким образом, права и обязанности участников рынка продолжают уточняться, при этом повышенное внимание уделяется возможностям неквалифицированных физических лиц.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба