Беда пришла откуда ее не ждали. Инвесторы долгое время готовились к релизу данных по рынку труда США, однако банкротство банка SVB (NASDAQ:SIVB) оказалось куда более значимым событием для S&P 500 и EUR/USD, чем взлет занятости на 311 тыс. в феврале.

Страхи по поводу того, что ужесточение денежно-кредитной политики ФРС начинает оставлять рубцы на банковской системе, заставили бежать в казначейские облигации. Доходность двухлетних бумаг упала за сутки наиболее быстрыми темпами с 2008, а за трое суток рухнула как в октябре 1987, когда «черный понедельник» на рынке акций США ошеломил инвесторов.

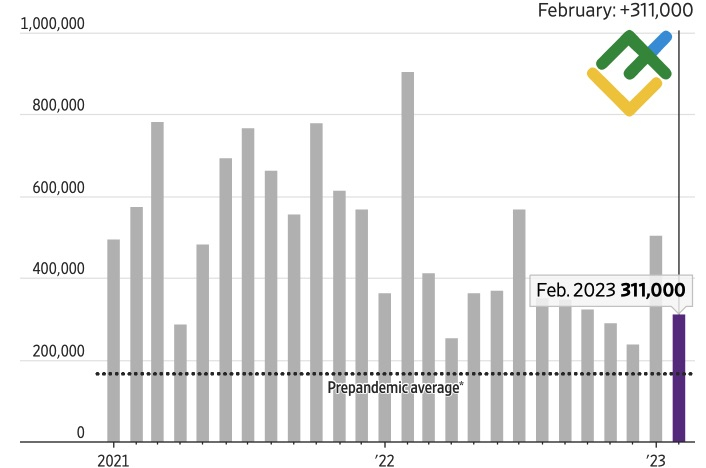

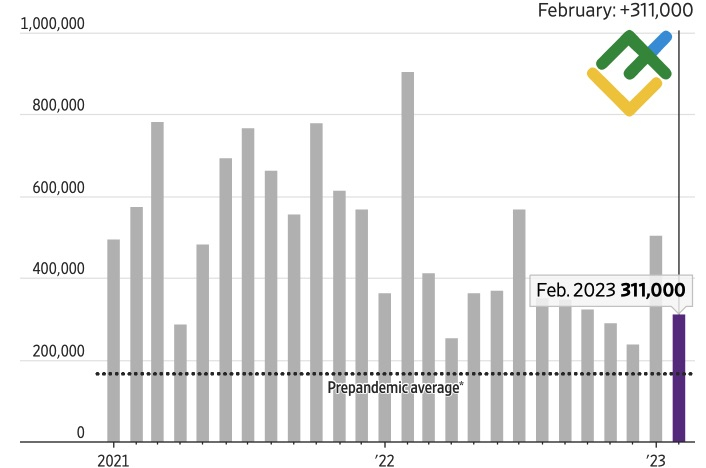

Отчет об американской занятости на самом деле слабее, чем выглядит на первый взгляд. Несмотря на впечатляющий рост показателя в 311 тыс., безработица повысилась до 3,6%, а темпы роста средних зарплат снизились с мартовского пика в 5,9% до 4,6%. За последние три месяца они и вовсе упали до 3,6% г/г. Да и +0,2% м/м – меньшая цифра, чем ожидали эксперты Bloomberg.

Динамика занятости в США

Большее число американцев в возрасте от 25 до 54 лет вливается в состав рабочей силы, давая возможность нанимателям гибко регулировать оплату труда. При этом признаки охлаждения рынка труда усугубляются банкротством SVB. Оно сокращает время, в течение которого ФРС могла бы оценить последствия самой агрессивной монетарной рестрикции за десятилетия.

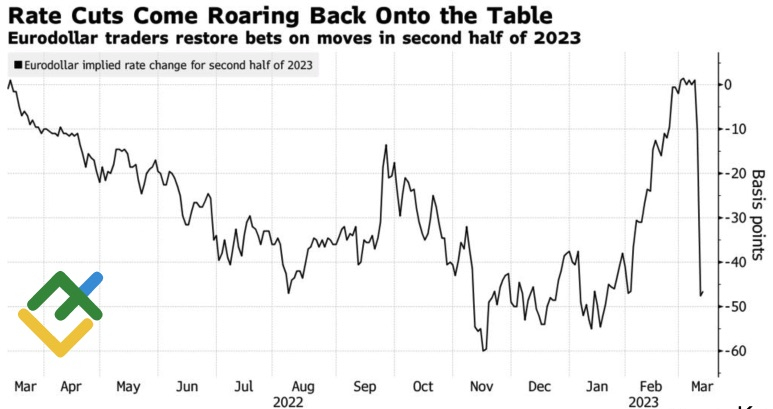

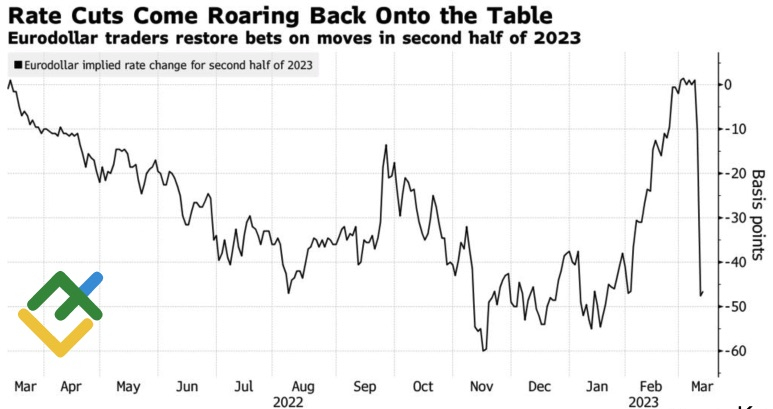

Неудивительно, что деривативы подняли шансы роста ставки по федеральным фондам на 25 б.п. на мартовском заседании FOMC с 30% до 60%. Они видят потолок стоимости заимствований на уровне 5%, что существенно ниже 5,74%, имевших место за день до релиза данных по американской занятости. Более того, на рынки вернулась идея «голубиного» разворота – ожидается, что ставки до конца 2023 упадут на 50 б.п. со своего пика.

Динамика ожиданий снижения ставки ФРС до конца 2023

Если экономика США начинает охлаждаться, зараза распространится по всей банковской системе, а ФРС не просто закончит цикл ужесточения денежно-кредитной системы, но и перейдет к ее ослаблению, то не пора ли бежать от американского доллара? Тем более, что у инвесторов есть, что выбрать.

Согласно исследованиям Capital Economics, падение цен на газ в Европе на 90% с прошлого лета теперь оказывает не сдерживающий, а стимулирующий эффект на экономику еврозоны. Энергетический стимул может увеличить ВВП на 1,6%, что приблизительно соответствует годовым темпам роста. Berenberg Bank ожидает, что экономика вырастет в 2023 на 0,7%, хотя ранее прогнозировал ее сокращение на 1,3%.

Добавьте к этому веру рынка в рост ставки по депозитам на 50 б.п. с последующей «ястребиной» риторикой Кристин Лагард на заседании ЕЦБ 16 марта, и ралли EUR/USD начнет казаться закономерным. Идея отскока пары из области 1,05-1,06 работает, как и рекомендации покупать при возврате вые 1,0575. Несмотря на то, что поддерживающие для банковской системы меры со стороны ФРС могут привести к ралли доходности трежерис, коррекция евро, похоже, подошла к концу. Пришло время «быков».

Страхи по поводу того, что ужесточение денежно-кредитной политики ФРС начинает оставлять рубцы на банковской системе, заставили бежать в казначейские облигации. Доходность двухлетних бумаг упала за сутки наиболее быстрыми темпами с 2008, а за трое суток рухнула как в октябре 1987, когда «черный понедельник» на рынке акций США ошеломил инвесторов.

Отчет об американской занятости на самом деле слабее, чем выглядит на первый взгляд. Несмотря на впечатляющий рост показателя в 311 тыс., безработица повысилась до 3,6%, а темпы роста средних зарплат снизились с мартовского пика в 5,9% до 4,6%. За последние три месяца они и вовсе упали до 3,6% г/г. Да и +0,2% м/м – меньшая цифра, чем ожидали эксперты Bloomberg.

Динамика занятости в США

Большее число американцев в возрасте от 25 до 54 лет вливается в состав рабочей силы, давая возможность нанимателям гибко регулировать оплату труда. При этом признаки охлаждения рынка труда усугубляются банкротством SVB. Оно сокращает время, в течение которого ФРС могла бы оценить последствия самой агрессивной монетарной рестрикции за десятилетия.

Неудивительно, что деривативы подняли шансы роста ставки по федеральным фондам на 25 б.п. на мартовском заседании FOMC с 30% до 60%. Они видят потолок стоимости заимствований на уровне 5%, что существенно ниже 5,74%, имевших место за день до релиза данных по американской занятости. Более того, на рынки вернулась идея «голубиного» разворота – ожидается, что ставки до конца 2023 упадут на 50 б.п. со своего пика.

Динамика ожиданий снижения ставки ФРС до конца 2023

Если экономика США начинает охлаждаться, зараза распространится по всей банковской системе, а ФРС не просто закончит цикл ужесточения денежно-кредитной системы, но и перейдет к ее ослаблению, то не пора ли бежать от американского доллара? Тем более, что у инвесторов есть, что выбрать.

Согласно исследованиям Capital Economics, падение цен на газ в Европе на 90% с прошлого лета теперь оказывает не сдерживающий, а стимулирующий эффект на экономику еврозоны. Энергетический стимул может увеличить ВВП на 1,6%, что приблизительно соответствует годовым темпам роста. Berenberg Bank ожидает, что экономика вырастет в 2023 на 0,7%, хотя ранее прогнозировал ее сокращение на 1,3%.

Добавьте к этому веру рынка в рост ставки по депозитам на 50 б.п. с последующей «ястребиной» риторикой Кристин Лагард на заседании ЕЦБ 16 марта, и ралли EUR/USD начнет казаться закономерным. Идея отскока пары из области 1,05-1,06 работает, как и рекомендации покупать при возврате вые 1,0575. Несмотря на то, что поддерживающие для банковской системы меры со стороны ФРС могут привести к ралли доходности трежерис, коррекция евро, похоже, подошла к концу. Пришло время «быков».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба