13 марта 2023 investing.com Крамер Майкл

Нас ждет впереди насыщенная неделя с публикацией данных по ИПЦ, ценам производителей и розничным продажам. Помимо этого, в пятницу появились сообщения о том, что банк SVB будет передан под управление Федеральной корпорации по страхованию вкладов (FDIC).

Хотя подробности не известны, судя по опыту финансового кризиса 2008 года, федеральные власти наверняка предпримут необходимые меры для предотвращения системных угроз. Как только инвесторы узнают подробности, рынок, вероятно, отреагирует в позитивном ключе.

1. Доходность облигаций

Доходность облигаций, пожалуй, упала слишком сильно в ответ на поступившие в пятницу новости об SVB. Как только ситуация разрешится, рост доходности, вероятно, возобновится. Одного только опубликованного в пятницу отчета по занятости было недостаточно, чтобы оправдать снижение декабрьских фьючерсов на ставку по федеральным фондам на 50 базисных пунктов.

Фьючерсы на ставку по федеральным фондам – дневной таймфрейм

2. Экономические данные

Уровень безработицы слегка повысился, однако это, похоже, было связано с резким увеличением численности рабочей силы. Для данного показателя характерны месячные колебания, так что не исключено, что в ближайшие недели численность рабочей силы снова сократится, и уровень безработицы понизится

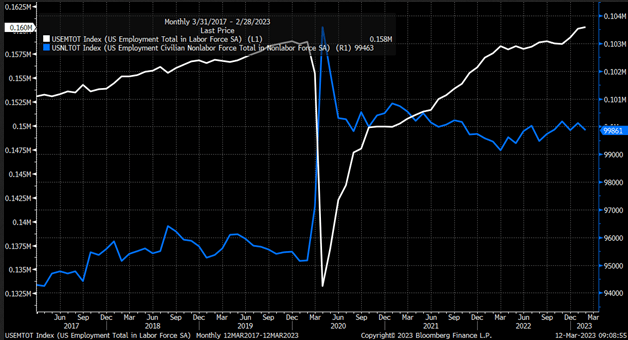

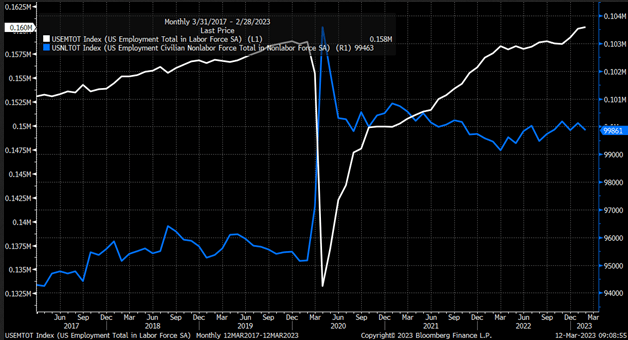

Индекс USEMTOT – месячный таймфрейм

Между тем, средний почасовой заработок увеличился на 0,2%, тогда как прогноз составлял 0,3%. Разница была совсем небольшой с учетом округления. Средний почасовой заработок вырос в феврале на 0,0242%, с $33,01 до $33,09. Если бы показатель вырос до $33,10, изменение в процентах составило бы 0,272%, или 0,3% с округлением. Эта погрешность округления вряд ли существенно повлияет на траекторию денежно-кредитной политики.

Индекс AHE – месячный таймфрейм

Динамику рынка, видимо, можно объяснить бегством в качество — инвесторы поспешили в укрытие и только потом уже начали задавать вопросы. В этом нет ничего необычного. Как только ситуация разрешится или станет более понятной, ставки, скорее всего, развернутся вверх. Продолжит ФРС повышать процентные ставки или нет — будет целиком и полностью зависеть от того, как будут обстоять дела через две недели.

Однако мне лично кажется, что они поднимут ставки по крайней мере на 25 базисных пунктов и просигнализируют о дальнейшем повышении. Если ФРС внезапно приостановит повышение ставок, это будет с их стороны сигналом о том, что они чем-то серьезно озабочены, и это побуждает их существенно скорректировать траекторию денежно-кредитной политики, что будет негативно для акций.

Решающее влияние на следующее решение ФРС также окажет ИПЦ.

И все же, 2-летние трежерис понесли существенный технический урон, и на данном этапе кажется вполне возможным снижение доходности к 4,5%, где должна сработать поддержка.

Доходность 2-летних трежерис – дневной таймфрейм

3. S&P 500

Большой технический урон также понес S&P 500. Индекс упал ниже линии восходящего тренда, сформировавшей нижнюю правую часть паттерна «бриллиант», о котором я писал на прошлой неделе. Помимо этого, индекс опустился ниже линии нисходящего тренда с максимума января 2022 года и 200-дневной скользящей средней. Явная поддержка находится в районе 3750 и 3800, где индекс, возможно, консолидируется.

S&P 500 – дневной таймфрейм

4. NASDAQ 100

NASDAQ 100, похоже, сформировал паттерн «расширяющийся клин», что говорит о возможности снижения к нижней линии тренда. Индекс также упал ниже 200-дневной скользящей средней и поддержки 11 900. Следующий важный уровень поддержки находится в районе 11 500.

NASDAQ 100 – дневной таймфрейм

5. Биотехнологический сектор

Биотехнологический сектор понес большие потери за последнее время. Во-первых, на нем сказалось повышение реальной доходности, а в пятницу он пострадал от бегства инвесторов от рисковых активов. Биржевой фонд XBI не смог принять участия в начавшемся в январе ралли и вместо этого консолидировался в боковом тренде.

Ключевую роль вот уже некоторое время играет уровень $75,50. Всякий раз при проверке на прочность XBI совершал от него отскок. В пятницу же уровень $75,50 был уверенно пробит впервые с прошлого года. Однако фонд закрылся выше $75,50, так что за этим уровнем нужно будет следить на текущей неделе.

XBI – дневной таймфрейм

6. DJ Internet Index

Похожая ситуация складывается с биржевым фондом FDN ETF. Начиная с прошлого года, этот фонд несколько раз проверял на прочность поддержку и сопротивление в районе $135. В пятницу он также упал ниже 200-дневной скользящей средней и этой поддержки. Теперь FDN будет крайне важно вернуться на этот уровень поддержки, чтобы избежать проверки на прочность минимумов осени.

FDN Daily Chart

Хотя подробности не известны, судя по опыту финансового кризиса 2008 года, федеральные власти наверняка предпримут необходимые меры для предотвращения системных угроз. Как только инвесторы узнают подробности, рынок, вероятно, отреагирует в позитивном ключе.

1. Доходность облигаций

Доходность облигаций, пожалуй, упала слишком сильно в ответ на поступившие в пятницу новости об SVB. Как только ситуация разрешится, рост доходности, вероятно, возобновится. Одного только опубликованного в пятницу отчета по занятости было недостаточно, чтобы оправдать снижение декабрьских фьючерсов на ставку по федеральным фондам на 50 базисных пунктов.

Фьючерсы на ставку по федеральным фондам – дневной таймфрейм

2. Экономические данные

Уровень безработицы слегка повысился, однако это, похоже, было связано с резким увеличением численности рабочей силы. Для данного показателя характерны месячные колебания, так что не исключено, что в ближайшие недели численность рабочей силы снова сократится, и уровень безработицы понизится

Индекс USEMTOT – месячный таймфрейм

Между тем, средний почасовой заработок увеличился на 0,2%, тогда как прогноз составлял 0,3%. Разница была совсем небольшой с учетом округления. Средний почасовой заработок вырос в феврале на 0,0242%, с $33,01 до $33,09. Если бы показатель вырос до $33,10, изменение в процентах составило бы 0,272%, или 0,3% с округлением. Эта погрешность округления вряд ли существенно повлияет на траекторию денежно-кредитной политики.

Индекс AHE – месячный таймфрейм

Динамику рынка, видимо, можно объяснить бегством в качество — инвесторы поспешили в укрытие и только потом уже начали задавать вопросы. В этом нет ничего необычного. Как только ситуация разрешится или станет более понятной, ставки, скорее всего, развернутся вверх. Продолжит ФРС повышать процентные ставки или нет — будет целиком и полностью зависеть от того, как будут обстоять дела через две недели.

Однако мне лично кажется, что они поднимут ставки по крайней мере на 25 базисных пунктов и просигнализируют о дальнейшем повышении. Если ФРС внезапно приостановит повышение ставок, это будет с их стороны сигналом о том, что они чем-то серьезно озабочены, и это побуждает их существенно скорректировать траекторию денежно-кредитной политики, что будет негативно для акций.

Решающее влияние на следующее решение ФРС также окажет ИПЦ.

И все же, 2-летние трежерис понесли существенный технический урон, и на данном этапе кажется вполне возможным снижение доходности к 4,5%, где должна сработать поддержка.

Доходность 2-летних трежерис – дневной таймфрейм

3. S&P 500

Большой технический урон также понес S&P 500. Индекс упал ниже линии восходящего тренда, сформировавшей нижнюю правую часть паттерна «бриллиант», о котором я писал на прошлой неделе. Помимо этого, индекс опустился ниже линии нисходящего тренда с максимума января 2022 года и 200-дневной скользящей средней. Явная поддержка находится в районе 3750 и 3800, где индекс, возможно, консолидируется.

S&P 500 – дневной таймфрейм

4. NASDAQ 100

NASDAQ 100, похоже, сформировал паттерн «расширяющийся клин», что говорит о возможности снижения к нижней линии тренда. Индекс также упал ниже 200-дневной скользящей средней и поддержки 11 900. Следующий важный уровень поддержки находится в районе 11 500.

NASDAQ 100 – дневной таймфрейм

5. Биотехнологический сектор

Биотехнологический сектор понес большие потери за последнее время. Во-первых, на нем сказалось повышение реальной доходности, а в пятницу он пострадал от бегства инвесторов от рисковых активов. Биржевой фонд XBI не смог принять участия в начавшемся в январе ралли и вместо этого консолидировался в боковом тренде.

Ключевую роль вот уже некоторое время играет уровень $75,50. Всякий раз при проверке на прочность XBI совершал от него отскок. В пятницу же уровень $75,50 был уверенно пробит впервые с прошлого года. Однако фонд закрылся выше $75,50, так что за этим уровнем нужно будет следить на текущей неделе.

XBI – дневной таймфрейм

6. DJ Internet Index

Похожая ситуация складывается с биржевым фондом FDN ETF. Начиная с прошлого года, этот фонд несколько раз проверял на прочность поддержку и сопротивление в районе $135. В пятницу он также упал ниже 200-дневной скользящей средней и этой поддержки. Теперь FDN будет крайне важно вернуться на этот уровень поддержки, чтобы избежать проверки на прочность минимумов осени.

FDN Daily Chart

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба