14 марта 2023 Thomson Reuters | DXY

Рынок свопов все также предполагает, что ФРС повысит процентные ставки на 25 базисных пунктов на своем заседании в этом месяце

Потребительские цены в США выросли на 6% в непростое время для ФРС на фоне последствий краха SVB

Инфляция в США оставалась достаточно высокой, чтобы еще больше усложнить дальнейший путь для Федеральной резервной системы, поскольку она борется с банкротством трех банков и более широкими опасениями по поводу финансовой стабильности.

Индекс потребительских цен в феврале вырос на 6% в годовом исчислении после роста на 0,4% по сравнению с предыдущим месяцем. Это шаг вниз по сравнению с годовым показателем в 6,4%, зарегистрированным в январе, хотя он все еще выше таргета регулятора в 2%.

За вычетом волатильных цен на продукты питания и энергоносители «базовый» индекс потребительских цен вырос еще на 0,5% в феврале — максимальный уровень за пять месяцев, совпав с ростом в предыдущем месяце и немного превысив ожидаемое экономистами ежемесячное увеличение на 0,4%. В годовом исчислении он вырос на 5,5%, что всего на 0,1 процентного пункта меньше, чем в январе в годовом исчислении. Экономисты считают базовый индекс потребительских цен лучшим индикатором инфляции, чем основной показатель.

Средние оценки в опросе экономистов, проведенном Bloomberg, предусматривали ежемесячный рост общих и основных показателей ИПЦ на 0,4%.

Цифры подтверждают, что стремление ФРС укротить инфляцию будет ухабистым, поскольку до сих пор экономика в значительной степени доказала свою устойчивость к годовому повышению процентных ставок. Задача ФРС сейчас состоит в том, как расставить приоритеты в отношении инфляции, которая все еще слишком высока, учитывая растущие риски финансовой стабильности в связи с развалом Silicon Valley Bank.

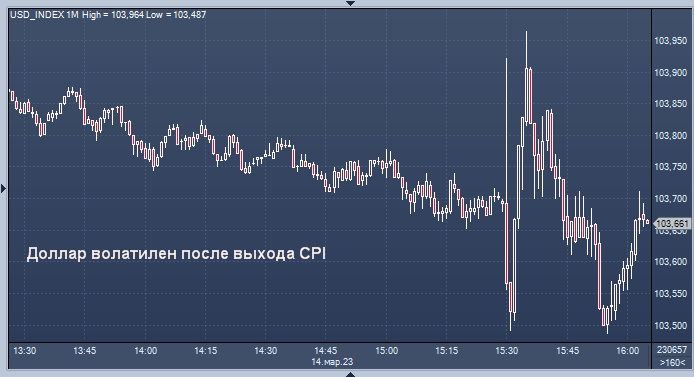

Реакция валютного рынка

Доллар немного вырос во вторник после того, как данные по потребительским ценам показали, что инфляция все еще растет, но имеет тенденцию к снижению, что может привести к тому, что Федеральная резервная система замедлит или даже приостановит повышение процентных ставок на следующей неделе.

Индекс доллара вырос на 0,106%, а евро снизился на 0,12% до 1,0716 доллара.

Реакция других рынков

Доходность двухлетних казначейских облигаций, которая чувствительна к политике ФРС, выросла до сессионных максимумов, в то время как фьючерсы на акции и доллар колебались. Торговцы свопами сохраняли ставки на то, что ФРС повысит процентные ставки на 25 базисных пунктов на своем заседании в этом месяце.

Фьючерсы на Dow Jones Industrial Average прибавили 220 пунктов, или 0,7%. Фьючерсы на S&P 500 прибавили 0,8%, а фьючерсы Nasdaq-100 поднялись на 0,7%. Акции банков несколько восстановились после падения во время торговой сессии в понедельник. Вчера Dow и S&P 500

упали после того, как план поддержки вкладчиков в Silicon Valley Bank не смог поддержать акции банков. Dow потерял 90,50 пункта, или 0,28%, в то время как индекс широкого рынка потерял 0,15%. Технологический индекс Nasdaq Compositeн арушил тенденцию, поднявшись на 0,45%, так как некоторые инвесторы сделали ставку на то, что крах Silicon Valley Bank может означать паузу в будущих повышениях процентных ставок Федеральной резервной системой.

«То, что мы видели на прошлой неделе, — это первый шаг вперед с точки зрения эффекта ужесточения», — заявил в понедельник Джулиан Эмануэль из Evercore ISI в программе «Fast Money» на CNBC.

«У нас будет рецессия… мы думаем, что она, вероятно, будет умеренной, и поэтому мы думаем, что вы получите повторное тестирование этих октябрьских минимумов, но в конечном итоге получите ту возможность для покупки, которую мы ждали уже почти два года. Это положит начало следующей фазе бычьего рынка», — сказал Эмануэль.

Драгоценные металлы после небольшой коррекции возобновили рост и намереваются протестировать вчерашние максимумы.

Банковский кризис

Данные, опубликованные Бюро трудовой статистики во вторник, появились в сложный момент для ФРС, которая в воскресенье вечером была вынуждена вмешаться, чтобы сдержать последствия внезапного краха Silicon Valley Bank в пятницу. За несколько дней до этого закрылся криптобанк Silvergate.

После безумных выходных, в течение которых не появилось ни одного покупателя, который мог бы поглотить обанкротившегося технологического кредитора, который на тот момент был передан Федеральной корпорации страхования депозитов, государственные органы поспешили выработать пакет мер по спасению до открытия азиатских рынков в понедельник.

Мало того, что депозиты были гарантированы в полном объеме для владельцев счетов в SVB и Signature Bank, еще одном кредиторе, который был закрыт регулирующими органами в воскресенье, но центральный банк представил новую кредитную программу, чтобы гарантировать, что «банки имеют возможность удовлетворить потребности всех своих . вкладчиков».

Так называемая программа банковского срочного финансирования, поддерживаемая Министерством финансов в размере 25 миллиардов долларов, предлагает ссуды на срок до одного года кредиторам, которые предоставляют залог, включая казначейские облигации США и другие «подходящие активы», которые будут оцениваться по номинальной стоимости.

Несмотря на эти меры, акции First Republic и других региональных банков, считающихся уязвимыми после краха SVB, резко упали в понедельник.

На этом фоне инвесторы и экономисты быстро изменили свои взгляды на дальнейший путь ФРС, которая еще на прошлой неделе обдумывала идею ускорения темпов повышения процентной ставки и выбрала на своем заседании повышение ставки на полпункта. 21-22 марта.

Выступая перед Конгрессом в начале этого месяца, перед банковским кризисом, председатель Джей Пауэлл сказал, что ФРС более агрессивно отреагирует повышением ставки, если данные будут свидетельствовать об устойчивом восстановлении экономического импульса. В то время он также предупредил, что конечная ставка ФРС, вероятно, должна быть выше уровня 5,1%, который большинство чиновников установили в конце 2022 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба