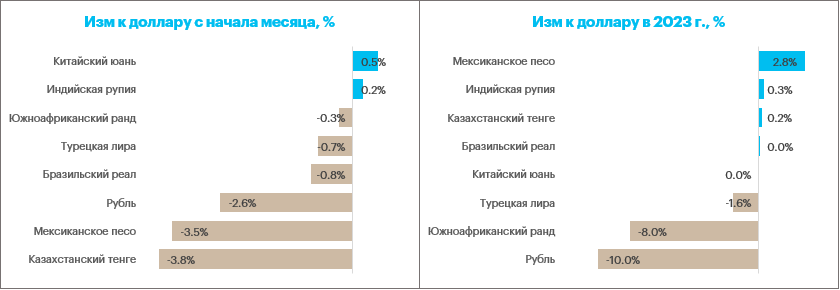

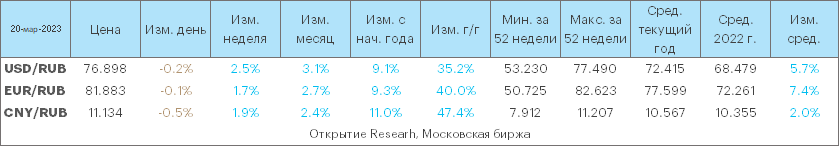

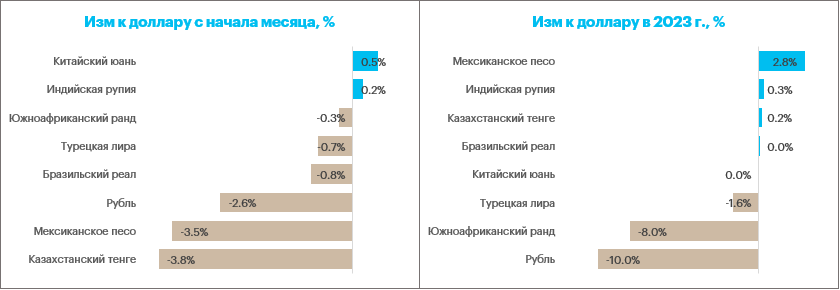

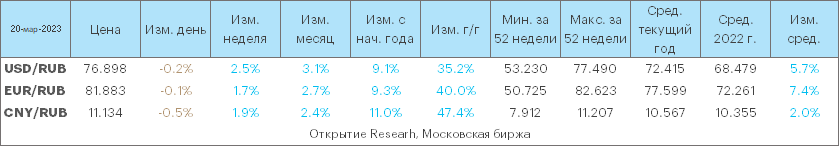

Краткие итоги недели. Доллар подорожал к рублю на 96 копеек, до 77,06. Евро подорожал на 100 копеек, до 82. Китайский юань прибавил 22,5 копейки, укрепился до 11,19 руб. По закрытию пятницы рубль обновил минимумы с апреля 2022 г. против каждого из трёх основных конкурентов. Ключевым фактором давления на рубль стали цены на нефть. Котировки Brent две недели подряд завершили снижением и по итогам минувшей недели упали на 11,9% — это худшая неделя за семь месяцев. В итоге Brent обновил минимум с декабря 2021 г., а стоимость барреля североморского сорта в эквиваленте российской валюты упала за неделю на 10,8%, до 5620 руб.

Торговый объём в парах USD/RUB, EUR/RUB и CNY/RUB вырос относительно предыдущей недели.

Торговый объём в паре доллар/рубль (расчётами завтра) за неделю составил 447 млрд руб. против с 243,5 млрд руб. на предыдущей неделе.

Торговый объём в паре евро/рубль (расчётами завтра) за неделю составил 300 млрд руб. против 196,5 млрд руб. на предыдущей неделе.

Торговый объём в паре юань/рубль (расчётами завтра) за неделю составил 427,5 млрд руб. против 278,3 млрд руб. на предыдущей неделе.

Наш взгляд на краткосрочные перспективы рубля. Цены на нефть на этой неделе, несмотря на уже реализованное двухнедельное падение, могут снова оказаться под давлением в том случае, если ФРС в среду повысит ставки и даст ястребиный комментарий в отношении перспектив денежно-кредитной политики. Это повысит риски глобальной рецессии, что негативно скажется на сырьевых активах. Если же ФРС возьмёт паузу в цикле повышения ставок или же сигнализирует, что проблемы в банковской системе могут являться препятствием для ужесточения денежно-кредитной политики, то нефтяные котировки могут получить поддержку. Но пока для нас базовым является именно первый сценарий, при котором на этой неделе мы можем увидеть попытку Brent уйти ниже $70 за баррель.

Цены на нефть будут продолжать оказывать давление на курс российской валюты. Некоторую поддержку рублю могут предоставить экспортёры в рамках повышенного локального спроса на рублёвую ликвидность перед уплатой налогов в бюджет. Визит председателя КНР Си Цзиньпина в Россию также может выступить позитивным для рубля фактором, поскольку обычно главы государств встречаются в том случае, если согласованы приоритетные моменты, которые можно подписать в форме окончательного договора. Товарооборот России и Китая в 2022 году вырос на 29,3%, до $190,3 млрд. В 2019 году была поставлена цель увеличить этот показатель до $200 млрд к 2024 году. Тогда это означало почти двукратный рост. Теперь же, очевидно, цель будет достигнута уже в текущем году.

Пара USD/RUB должна сохранять диапазон 75–80 на этой неделе. Техническая картина пока не позволяет говорить о том, что котировки на прошлой неделе сформировали локальный пик, поэтому не будем удивлены, если на этой неделе мы увидим более высокие уровни и попытку атаковать отметку в 78,00 рублей за доллар. Однако позитивные для рубля факторы должны удержать курс в диапазоне 75–78 рублей за доллар.

Доллар в ожидании очень непростого решения ФРС по ставкам

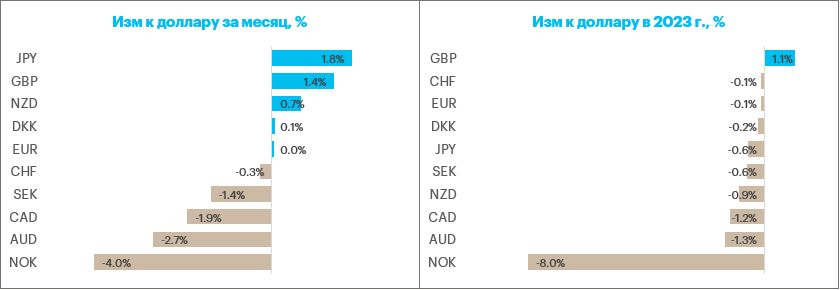

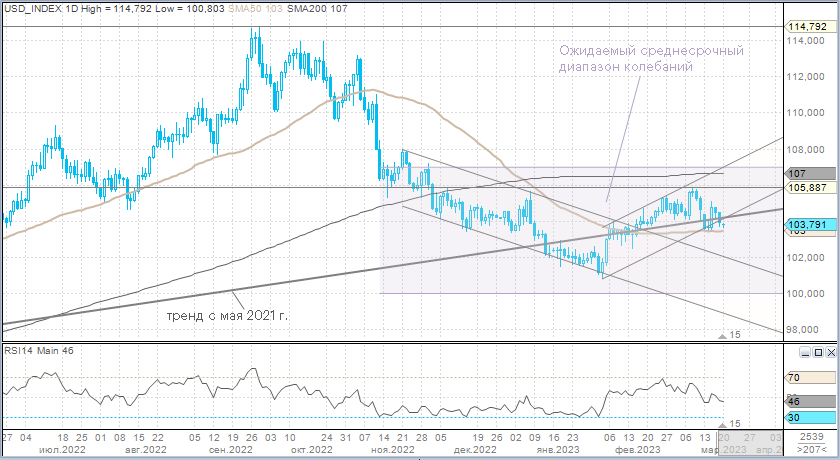

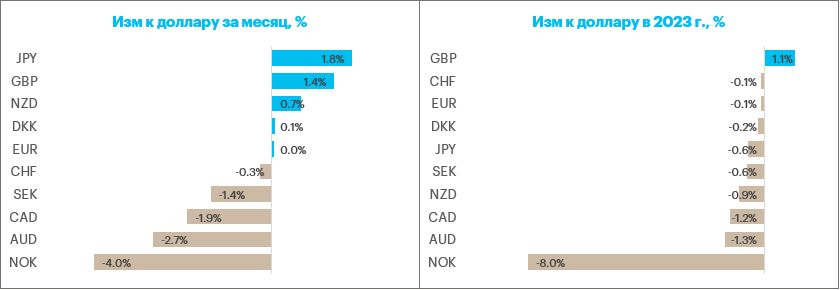

Краткие итоги минувшей недели. Доллар подешевел против всех валют Большой десятки, кроме норвежской кроны и швейцарского франка. Более 2% прибавили к доллару японская иена, новозеландский доллар и шведская крона. Индекс доллара четыре недели подряд безуспешно пытался закрепиться выше 50-недельной скользящей средней, три недели подряд не может закрепиться выше 105 п.

ЕЦБ повысил каждую из трёх ключевых ставок на 50 б.п., до 3% (депозитная ставка), 3,5% (ставка рефинансирования), 3,75% (ставка маржинального кредитования), выполнив своё руководство, которое он дал рынку ещё в феврале. Однако ЕЦБ не дал сигналов по поводу того, как он может поступить на следующем заседании, а также не прокомментировал последствия потрясений в финансовом секторе, вызванных проблемами банка Credit Suisse. На выходных стало известно, что UBS купит Credit Suisse за 3 млрд франков, а ЦБ Швейцарии предоставит UBS помощь в размере 100 млрд франков. Правительство предоставит гарантию 9 млрд франков на покрытие потенциальных убытков, которые UBS берет на себя.

Решение ЕЦБ повысило уверенность рынка в том, что ФРС 22 марта также может повысить ставки (+25 б.п.). Однако рынки надеялись, что Федрезерв смягчит свой тон в коммюнике, которое будет опубликовано вечером в ближайшую среду. Доходности казначейских облигаций за неделю упали по всей длине кривой (на 80–60 б.п. на коротком конце и на 40–20 б.п. на среднем участке), что негативно сказалось на долларе. При этом цены на золото подскочили до 11-месячного максимума, а вот цены на нефть (Brent) упали до минимума за 15 месяцев.

В фокусе на этой неделе. Комитет по открытым рынкам ФРС США (FOMC) объявит решение по ставкам 22 марта, в 21:00 мск. Консенсус-прогноз опрошенных Bloomberg экономистов подразумевает, что ставки будут повышены на 25 б.п. до диапазона 4,75–5,00%. Рынок фьючерсов на ставку по федеральным фондам оценивает такой шаг ФРС с вероятностью 60%. При этом рынок на 100% не уверен в том, что на следующем заседании (в мае) ФРС решится снова пойти на повышение ставок. Коммюнике FOMC и комментарии главы ФРС Джерома Пауэлла будут крайне важны для понимания перспектив процентных ставок в США.

Наш взгляд. Если судить по текущим котировкам свопов, которые предполагают, что ЕЦБ в мае повысит ставки на 25 б.п. и затем возьмёт паузу в цикле повышения ставок, то нам кажется, что рынок на прошлой неделе не совсем верно интерпретировал слова главы ЦБ Европы Кристин Лагард. Она отметила, что инструменты борьбы с инфляцией и инструменты защиты финансовой стабильности — это разные вещи. Нам кажется, что эти слова стоило бы интерпретировать как сигнал, что в своей борьбе за контроль над инфляцией регулятор не собирается делать скидку на проблемы в банковской системе. Не исключено, что нечто подобное может сказать в среду глава ФРС Джером Пауэлл.

Мы ожидаем, что ставка будет повышена на 25 б.п. Если сделать паузу в цикле повышения ставок, подождать до мая (апрельское заседание не запланировано), это может сформировать рынкам неверный сигнал. Повышение на 25 б.п., а не на 50 б.п., как предполагал рынок пару недель назад. Это разумный компромисс, сигнализирующий, что по мнению ФРС банковская система остаётся устойчивой.

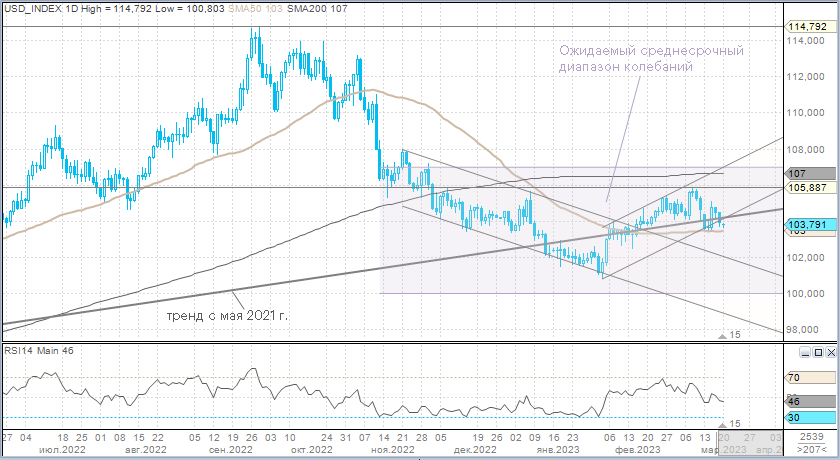

Наша оценка краткосрочных перспектив доллара. Мы сохраняем свой базовый сценарий. Несмотря на возможные попытки укрепления валюты США, индекс доллара на горизонте 8–10 месяцев имеет очень неплохие шансы снизиться до 100 пунктов. Последний раз мы видели DXY на этом уровне в апреле 2022 года. Мартовский максимум по индексу доллара на уровне 105,89 п., пока выглядит как уже сформированный локальный пик, который выглядит, как привлекательная точка входа в короткие позиции по доллару.

Торговый объём в парах USD/RUB, EUR/RUB и CNY/RUB вырос относительно предыдущей недели.

Торговый объём в паре доллар/рубль (расчётами завтра) за неделю составил 447 млрд руб. против с 243,5 млрд руб. на предыдущей неделе.

Торговый объём в паре евро/рубль (расчётами завтра) за неделю составил 300 млрд руб. против 196,5 млрд руб. на предыдущей неделе.

Торговый объём в паре юань/рубль (расчётами завтра) за неделю составил 427,5 млрд руб. против 278,3 млрд руб. на предыдущей неделе.

Наш взгляд на краткосрочные перспективы рубля. Цены на нефть на этой неделе, несмотря на уже реализованное двухнедельное падение, могут снова оказаться под давлением в том случае, если ФРС в среду повысит ставки и даст ястребиный комментарий в отношении перспектив денежно-кредитной политики. Это повысит риски глобальной рецессии, что негативно скажется на сырьевых активах. Если же ФРС возьмёт паузу в цикле повышения ставок или же сигнализирует, что проблемы в банковской системе могут являться препятствием для ужесточения денежно-кредитной политики, то нефтяные котировки могут получить поддержку. Но пока для нас базовым является именно первый сценарий, при котором на этой неделе мы можем увидеть попытку Brent уйти ниже $70 за баррель.

Цены на нефть будут продолжать оказывать давление на курс российской валюты. Некоторую поддержку рублю могут предоставить экспортёры в рамках повышенного локального спроса на рублёвую ликвидность перед уплатой налогов в бюджет. Визит председателя КНР Си Цзиньпина в Россию также может выступить позитивным для рубля фактором, поскольку обычно главы государств встречаются в том случае, если согласованы приоритетные моменты, которые можно подписать в форме окончательного договора. Товарооборот России и Китая в 2022 году вырос на 29,3%, до $190,3 млрд. В 2019 году была поставлена цель увеличить этот показатель до $200 млрд к 2024 году. Тогда это означало почти двукратный рост. Теперь же, очевидно, цель будет достигнута уже в текущем году.

Пара USD/RUB должна сохранять диапазон 75–80 на этой неделе. Техническая картина пока не позволяет говорить о том, что котировки на прошлой неделе сформировали локальный пик, поэтому не будем удивлены, если на этой неделе мы увидим более высокие уровни и попытку атаковать отметку в 78,00 рублей за доллар. Однако позитивные для рубля факторы должны удержать курс в диапазоне 75–78 рублей за доллар.

Доллар в ожидании очень непростого решения ФРС по ставкам

Краткие итоги минувшей недели. Доллар подешевел против всех валют Большой десятки, кроме норвежской кроны и швейцарского франка. Более 2% прибавили к доллару японская иена, новозеландский доллар и шведская крона. Индекс доллара четыре недели подряд безуспешно пытался закрепиться выше 50-недельной скользящей средней, три недели подряд не может закрепиться выше 105 п.

ЕЦБ повысил каждую из трёх ключевых ставок на 50 б.п., до 3% (депозитная ставка), 3,5% (ставка рефинансирования), 3,75% (ставка маржинального кредитования), выполнив своё руководство, которое он дал рынку ещё в феврале. Однако ЕЦБ не дал сигналов по поводу того, как он может поступить на следующем заседании, а также не прокомментировал последствия потрясений в финансовом секторе, вызванных проблемами банка Credit Suisse. На выходных стало известно, что UBS купит Credit Suisse за 3 млрд франков, а ЦБ Швейцарии предоставит UBS помощь в размере 100 млрд франков. Правительство предоставит гарантию 9 млрд франков на покрытие потенциальных убытков, которые UBS берет на себя.

Решение ЕЦБ повысило уверенность рынка в том, что ФРС 22 марта также может повысить ставки (+25 б.п.). Однако рынки надеялись, что Федрезерв смягчит свой тон в коммюнике, которое будет опубликовано вечером в ближайшую среду. Доходности казначейских облигаций за неделю упали по всей длине кривой (на 80–60 б.п. на коротком конце и на 40–20 б.п. на среднем участке), что негативно сказалось на долларе. При этом цены на золото подскочили до 11-месячного максимума, а вот цены на нефть (Brent) упали до минимума за 15 месяцев.

В фокусе на этой неделе. Комитет по открытым рынкам ФРС США (FOMC) объявит решение по ставкам 22 марта, в 21:00 мск. Консенсус-прогноз опрошенных Bloomberg экономистов подразумевает, что ставки будут повышены на 25 б.п. до диапазона 4,75–5,00%. Рынок фьючерсов на ставку по федеральным фондам оценивает такой шаг ФРС с вероятностью 60%. При этом рынок на 100% не уверен в том, что на следующем заседании (в мае) ФРС решится снова пойти на повышение ставок. Коммюнике FOMC и комментарии главы ФРС Джерома Пауэлла будут крайне важны для понимания перспектив процентных ставок в США.

Наш взгляд. Если судить по текущим котировкам свопов, которые предполагают, что ЕЦБ в мае повысит ставки на 25 б.п. и затем возьмёт паузу в цикле повышения ставок, то нам кажется, что рынок на прошлой неделе не совсем верно интерпретировал слова главы ЦБ Европы Кристин Лагард. Она отметила, что инструменты борьбы с инфляцией и инструменты защиты финансовой стабильности — это разные вещи. Нам кажется, что эти слова стоило бы интерпретировать как сигнал, что в своей борьбе за контроль над инфляцией регулятор не собирается делать скидку на проблемы в банковской системе. Не исключено, что нечто подобное может сказать в среду глава ФРС Джером Пауэлл.

Мы ожидаем, что ставка будет повышена на 25 б.п. Если сделать паузу в цикле повышения ставок, подождать до мая (апрельское заседание не запланировано), это может сформировать рынкам неверный сигнал. Повышение на 25 б.п., а не на 50 б.п., как предполагал рынок пару недель назад. Это разумный компромисс, сигнализирующий, что по мнению ФРС банковская система остаётся устойчивой.

Наша оценка краткосрочных перспектив доллара. Мы сохраняем свой базовый сценарий. Несмотря на возможные попытки укрепления валюты США, индекс доллара на горизонте 8–10 месяцев имеет очень неплохие шансы снизиться до 100 пунктов. Последний раз мы видели DXY на этом уровне в апреле 2022 года. Мартовский максимум по индексу доллара на уровне 105,89 п., пока выглядит как уже сформированный локальный пик, который выглядит, как привлекательная точка входа в короткие позиции по доллару.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба