Каждый раз, когда открываю отчеты дружественных компаний из недружественных оффшоров задумываюсь "А какой вообще смысл смотреть отчеты ЯНДЕКСА, ТИНЬКОФФ, VK?"

И каждый раз убеждаю себя: "Продолжай смотреть, может быть компании одумаются и вернутся в Россию"

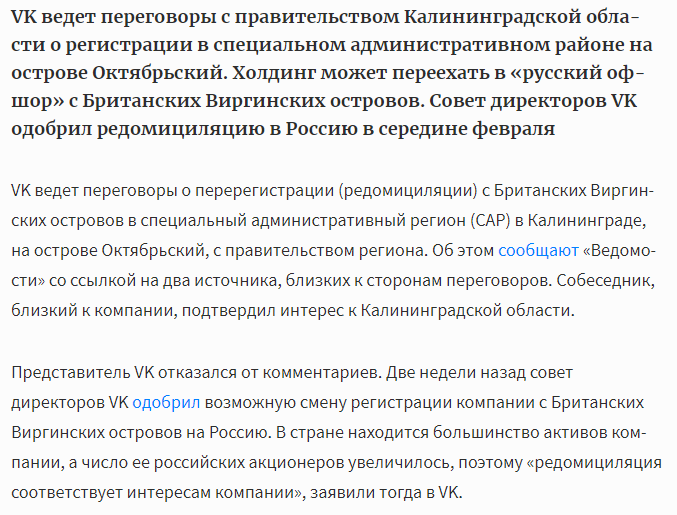

В случае с квази-государственной VK, возвращение почти решенный вопрос!

В середине Февраля компания заявила о "переезде" домой

В какие сроки произойдет переезд? Не понятно

Какова будет судьба акций VK с первичным листингом в Лондоне? Не понятно

Какова будет судьба расписок VK, торгующихся на ММВБ? Не понятно

Очень много неопределенности!

Напомню что в прошлом году голандский PROSUS владевший 25.7% акций VK списал этот пакет в убыток

После чего, этот пакет был бесплатно передан VK

После чего VK продала его за 24.8 млрд руб "Сингулярити Лаб", принадлежащий менеджменту VK

Надеюсь, что ГАЗПРОМБАНК и менеджмент владеющий компанией, не обидит себя и российских акционеров

Прежде чем начать разбор результатов МСФО 4кв'22, хочу напомнить о чем шла речь в разборке за 3кв

Писал о том, что игры закончились...

В том смысле, что компания стала другой после продажи игрового подразделения

Напомню, что произошло с активами компании в 2022 году

Размен Delivery Club на Яндекс.Дзен и Новости

Продажа доли в СП "О2О"

Продажа My.Games

Отчет за 3кв'22 был по сути первым отчетом компании в новом периметре

Соответственно, все показатели компании и бизнес-сегментов были пересмотрены с учетом выбывших активов

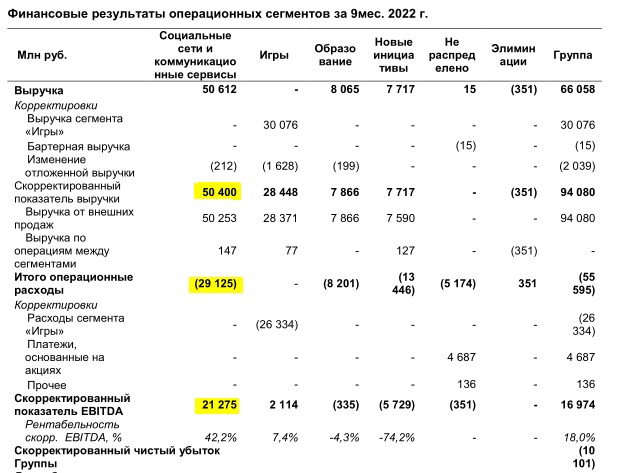

На тот момент компания выделяла 4 бизнес-сегмента

Выручка основного бизнес-сегмента социальных сетей, включающего в себя VK и ОК, за 9м'22 составила 50.4 млрд руб и EBITDA 21.3 млрд руб

Запомните эти 2 числа, они нам пригодятся чуть позже

Почему?

Потому что в отчете за 4кв'22 нас ждет очередной сюрприз

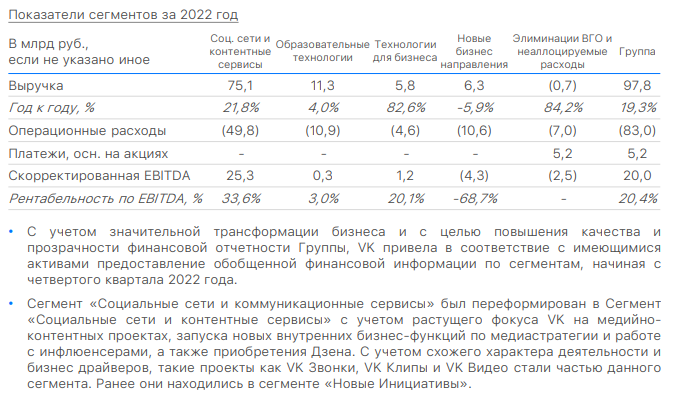

Структура сегментов была в очередной раз пересмотрена и был выделен сегмент Технологии для бизнеса

Но что важнее всего, был переформатирован главный сегмент Социальные сети

Выручка сегмента составила 24 млрд за 4кв'22 и 75.1 млрд руб за год

EBITDA 6.3 млрд за 4кв и 25.3 млрд за год

Вспоминаем 50.4 млрд руб выручки и 21.3 млрд руб EBITDA из отчета за 9м'22

Давайте посчитаем разницу между годовыми показателями и 9 месяцев

Выручка 4кв'22 75.1 - 50.4 = 24.7 млрд руб

EBITDA 4'кв'22 25.3 - 21.3 = 4 млрд руб

Расчетная выручка на 0.7 млрд руб больше чем в отчете 4кв, а EBITDA в 2 раза меньше!

Как вам такое "переформирование" выручки и прибыли?

Все старые отчеты можно выкинуть в очередной раз

Я ничего не буду пересчитывать задним числом и предлагаю смотреть на динамику так как есть

Если так, то в 4кв'22 EBITDA ключевого сегмента снизилась не на 15%, а 60%

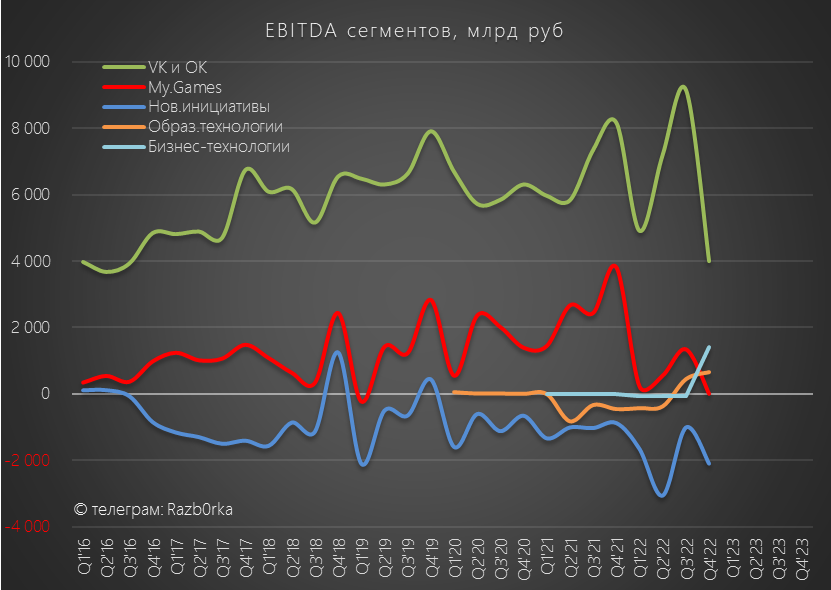

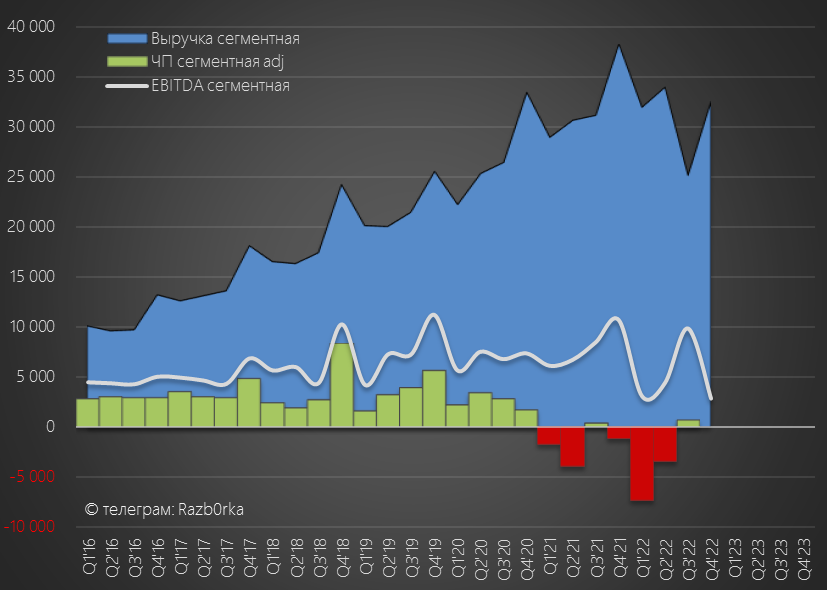

Давайте посмотрим на показатели сегментов в динамике

Основной бизнес ускорил рост выручки, остальные сегменты то же растут

Но размеры этих сегментов пока близки к размеру погрешности "переформирования"

С точки зрения прибыли все еще грустнее

Почему выделили Технологии для бизнеса из Новых инициатив?

Для того, чтобы в отчете появился быстрорастущий и прибыльный сегмент...

Что такое Технологии для бизнеса?

Это облако VK Cloud и система корпоративных коммуникаций VK WorkSpace

Главный вопрос по этому сегменту, можно ли сохранить такой высокий темп роста выручки и рекордный уровень рентабельности в 2023 году?

Если представить, что выручка сегмента удвоится и составит 12 млрд руб это будет примерно 10% выручки компании

А EBITDA сегмента при рентабельности 48% составит 6 млрд руб!

Неплохая прибавка к EBITDA компании!

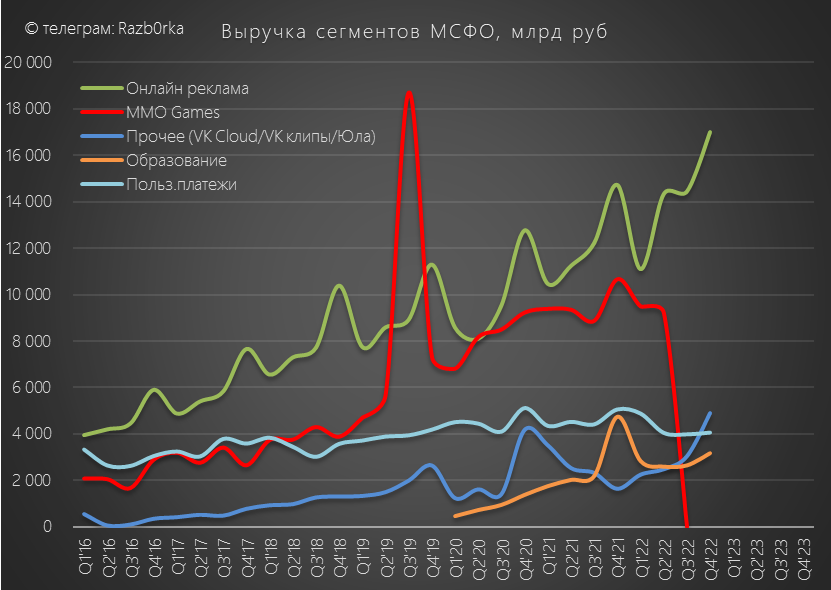

Давайте от результатов сегментов переходить в результатам МСФО

Напомню что у VK два вида выручки и прибыли: МСФО и сегментная

Цифры МСФО и сегментов могут отличаться

И сегменты выручки МСФО используются немного другие чем в отчете по сегментам

Хорошо видно, что растет реклама в VK и OK

Размер платежей пользователей VK и OK за социальный контент последние 4 года почти не меняется

А ведь компания заявляет, что количество пользователей выросло в прошлом году на 10%

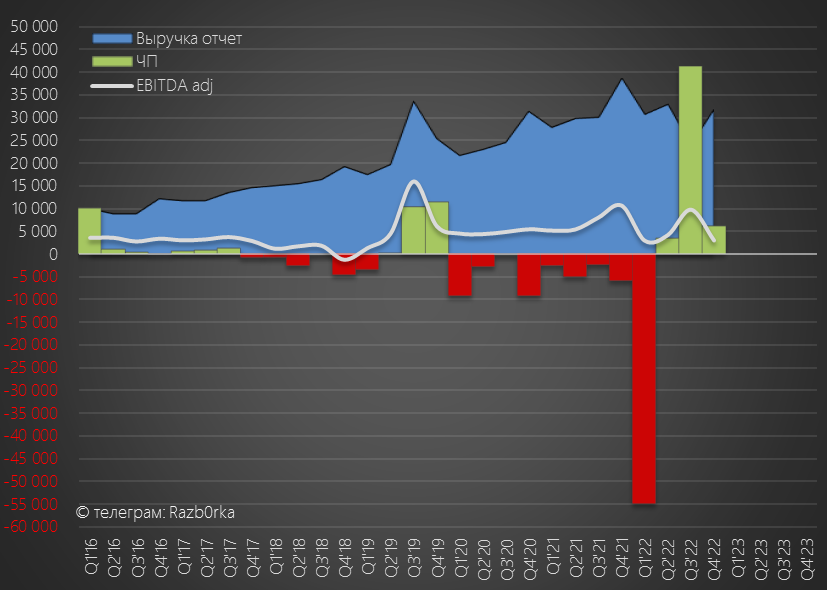

Динамика финансовых показателей МСФО

Гигантские красные и зеленые столбики это убытки и прибыли от переоценок активов и Goodwill

Динамика финансовых показателей сегментов

Второй вариант ближе к реальности, но нужно помнить о факторе "переформатирования" отчетности

Как говориться "Выбирай что больше нравится..."

Менеджмент использует сегментные данные

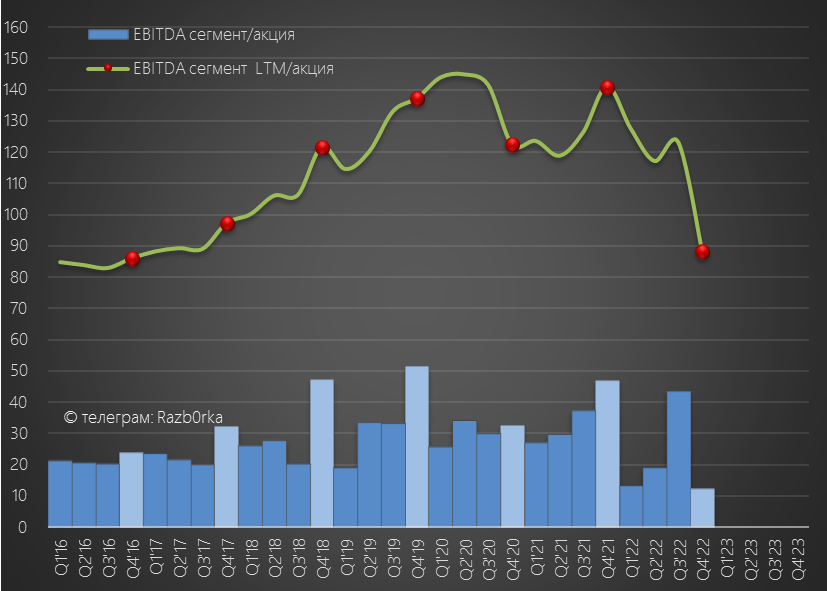

Сегментная EBITDA за 2022 в пересчете на акцию снизилась до 90 руб/акция

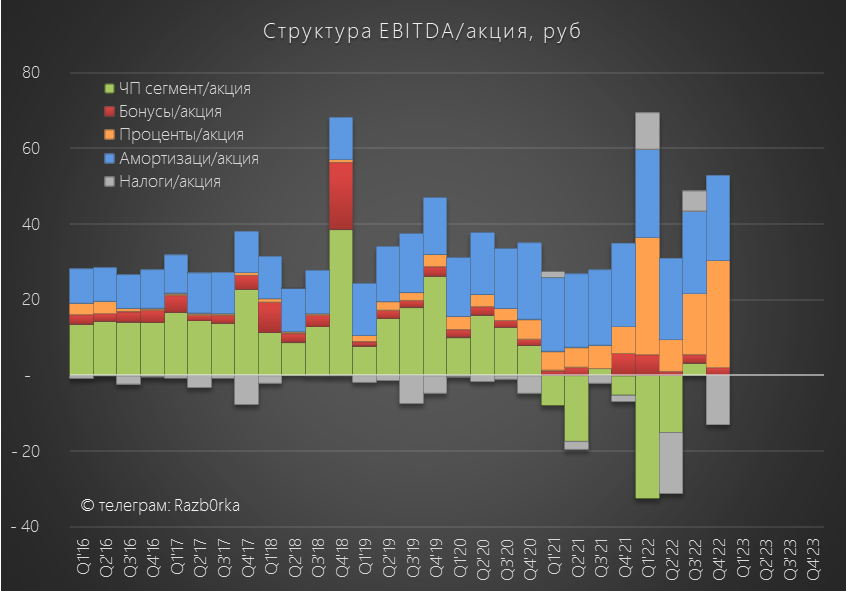

Для любителей оценивать стоимость компании через EBITDA напомню из чего она состоит у VK

Большая часть EBITDA с 2021 года это % по кредитам, налоги и амортизация

Помните это когда будете делить цену акций на 90 руб EBITDA

EBITDA растет в том числе из-за роста расходов на обслуживание долга

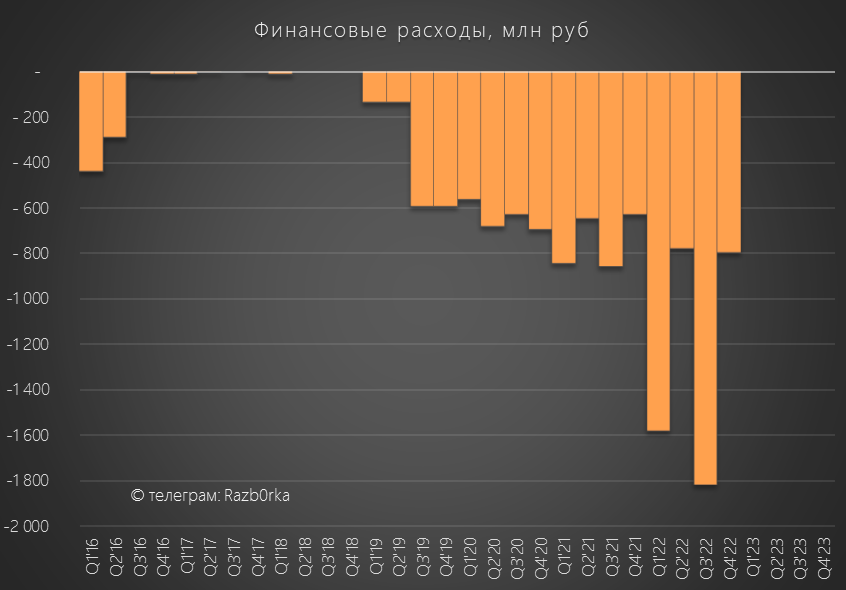

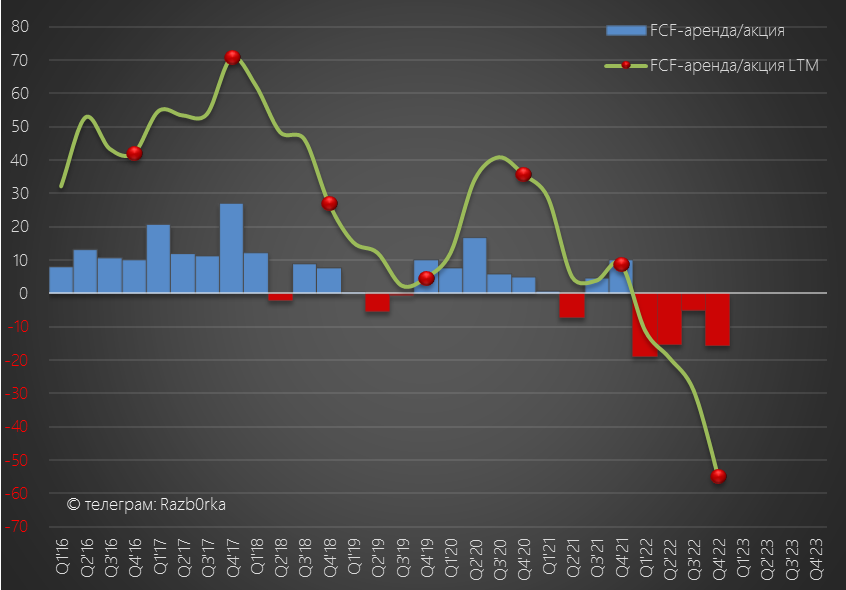

За 2022 год финансовые расходы выросли в 3 раза с 4.2 до 12.4 млрд руб

Почему растут расходы на проценты?

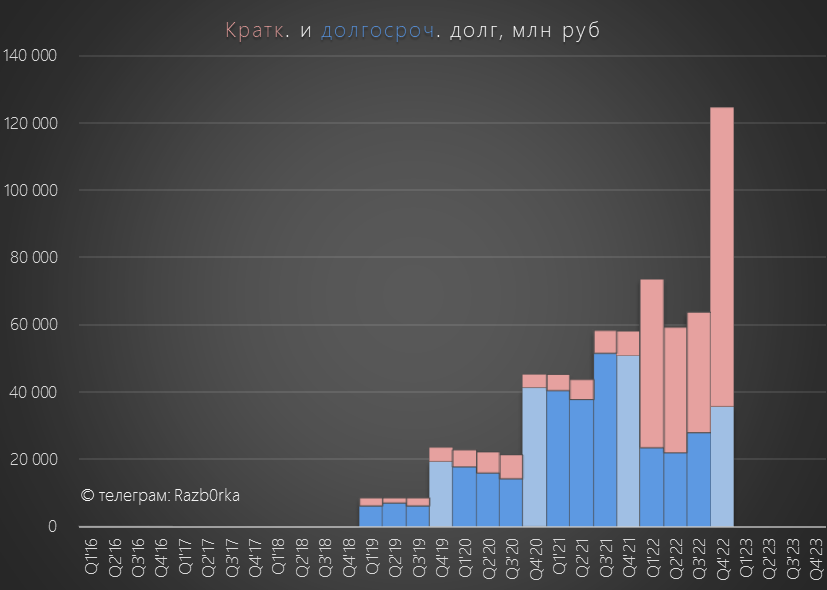

Потому что растет долг...

Почему растет долг?

Потому что были нужны деньги на выкуп конвертируемых облигаций на 400 млн $

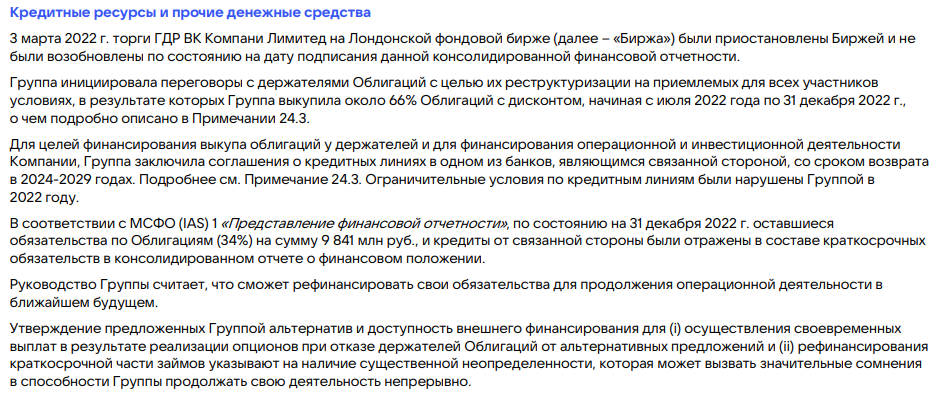

Откуда VK взял деньги можно понять из комментариев менеджмента выше

"Кредиты от связанной стороны" это спасительный кредит от ГАЗПРОМБАНКА

Почему еще растут кредиты?

Потому что денежный поток компании был отрицателен все 4 квартала 2022 года

Почему FCF отрицателен?

Потому что компания привыкла жить не по средствам

Зеленая линия это сколько компания получает денег после уплаты % и налогов

А столбики это основные расходы

Как видно денег получают меньше, а тратят все больше занимая кредиты

Слава богу продали СП с китайцами, вы видите сколько этот актив требовал регулярных "пополнений" от VK

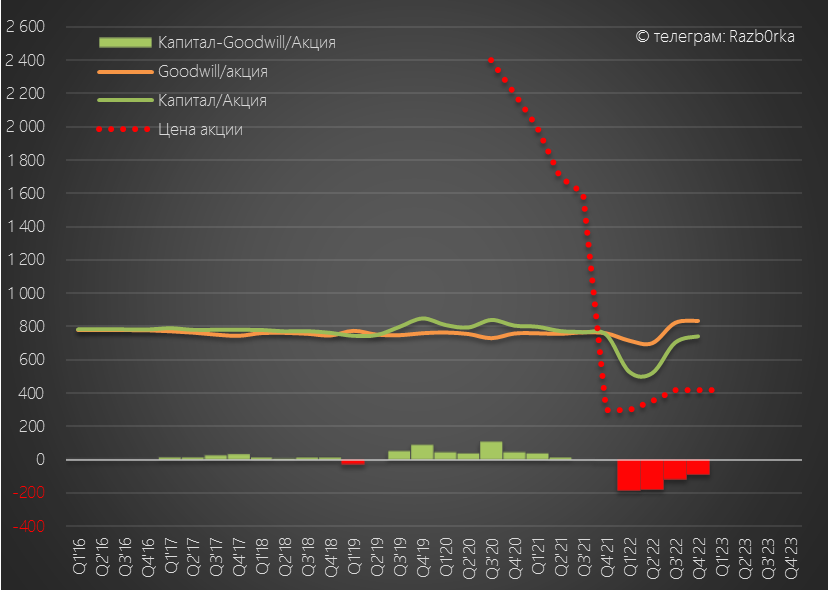

Баланс компании большей частью состоит из Goodwill и нематериальных активов

Если вычесть из капитала компании весь "воздух", капитал становится отрицательным

Сколько компания может существовать с отрицательным денежным потоком, воздушным капиталом и таким большим долгом?

Наличие в акционерах ГАЗПРОМБАНКА и статус квази-государственной компании позволяет говорить что достаточно долго

Но вероятность дополнительной эмиссии на горизонте 2-3 лет достаточно высока

Возможно ее приурочат к делистингу с Лондона и листингу новых российских акций VK на ММВБ

Котировки VK уже 6 месяцев болтаются около 450-500 руб

Это в 5 раз меньше чем пиковые котировки после листинга на ММВБ в 2021 году

Но покупать такой актив ни какого желания нет даже в спекулятивных целях

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба