Европа

Вечером понедельника Stoxx Europe 600 уверенно рос после заметного снижения по итогам прошлой недели. По состоянию на 17:35 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство материалов, промышленность и энергетика. Отставали здравоохранение, производство товаров первой необходимости и ИТ.

Утром Stoxx Europe 600 опустился до самых низких уровней с начала года на фоне общего ухудшения рыночных настроений, но затем отыграл все потери и вышел в плюс. В конечном итоге инвесторы, вероятно, посчитали, что быстрая покупка одним швейцарским банком, UBS, другого — Credit Suisse — является не самым плохим исходом данной саги. Как минимум это снижает неопределенность, которой инвесторы не любят.

Дивидендная доходность Stoxx Europe 600 составляет 3,5%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 22,3% компаний индекса торгуются выше своей 50-дневной МА, 40,5% торгуются выше своей 100-дневной МА, 57,3% торгуются выше своей 200-дневной МА.

На 17:35 мск:

Индекс MSCI EM -951,56 п. (+1,08%), с нач. года -0,5%

Stoxx Europe 600 -440,50 п. (+0,96%), с нач. года +3,7%

DAX -14 926,98 п. (+1,08%) с нач. года +7,2%

FTSE 100 — 7 396,02 п. (+0,83%), с нач. года -0,7%

США

Вечером понедельника S&P 500 продолжал начатый на прошлой неделе рост. По состоянию на 17:35 мск 10 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство материалов, финансы и энергетика. Отставали ИТ, телекомы и ЖКХ.

На выходных центробанки шести развитых стран и регионов (США, Еврозона, Великобритания, Швейцария, Канада и Япония) сообщили о переходе с еженедельных на ежедневные аукционы по предоставлению долларовой ликвидности. Эта мера призвана стабилизировать мировую финансовую систему и поддержать рынки.

Одними из главных бенефициаров этого решения стали банки: индекс KBW прибавлял около 3%. На прошлой неделе он просел на 14,6%, а неделей раньше — на 15,7%.

Доходности гособлигаций США, равно как и ожидания по пиковому уровню ставки по федеральным фондам, не спешат восстанавливаться, и это добавляет оптимизма. Вероятности сохранения ставки на текущем уровне / ее повышения на 25 б.п. 22 марта оцениваются рынком фьючерсов в 27%/73%.

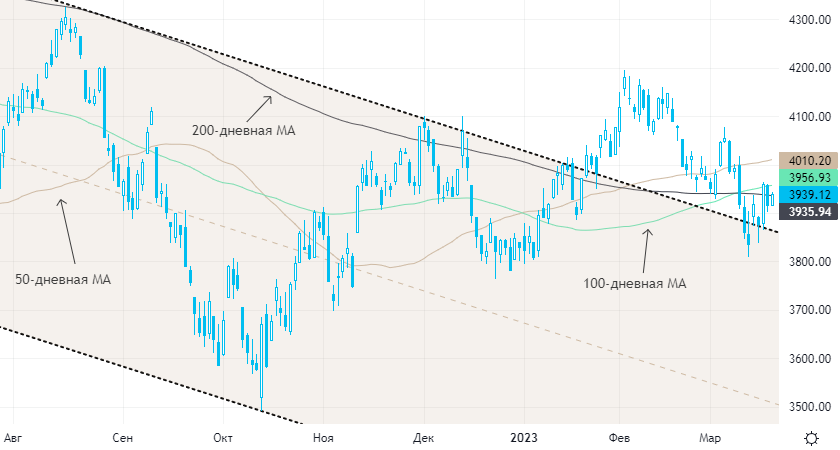

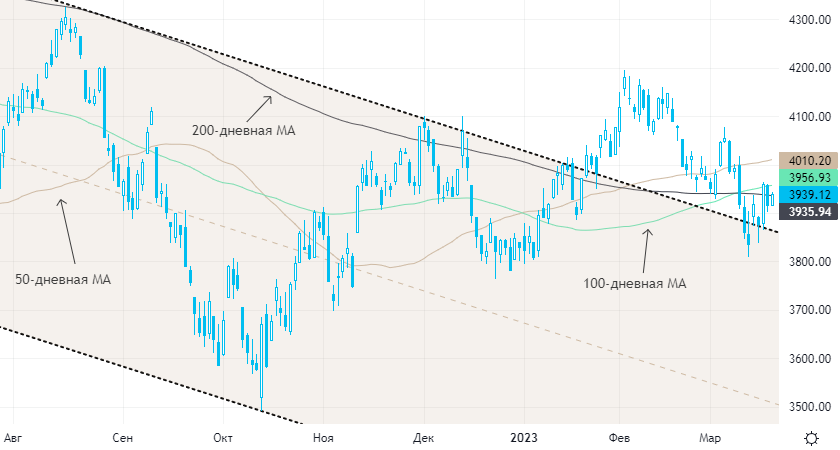

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 20,7% компаний индекса торгуются выше своей 50-дневной МА, 29,7% торгуются выше своей 100-дневной МА, 39,1% торгуются выше своей 200-дневной МА.

На 17:35 мск:

S&P 500 — 3 939,19 п. (+0,58%), с нач. года +2,6%

VIX — 24,99 пт (-0.52 пт), с нач. года +3.32 пт

MSCI World — 2 656,19 п. (-0,81%), с нач. года +2,1%

Нефть и другие сырьевые активы

Вечером понедельника цены на нефть корректировались вверх после утреннего снижения до новых многомесячных минимумов. Опасения глобального банковского кризиса снижают спрос на рискованные активы, включая сырье.

Тем не менее котировки нефти ведут себя весьма технично: после нескольких месяцев консолидации в узком диапазоне они в прошлый понедельник уверенно пробили его основание и с тех пор снижаются, не оглядываясь назад. Быстрое снижение цен порождает ожидания того, что ОПЕК+ вмешается в ситуацию, однако рыночные слухи предполагают, что альянс пока сохранит статус-кво.

На этом фоне аналитики Goldman Sachs в субботу несколько понизили свои прогнозы. Теперь банк ждет, что через 12 месяцев котировки Brent достигнут $94 за баррель, а во второй половине 2024 года — $97 за баррель. До этого момента оба прогноза GS находились на уровне $100 за баррель.

Утром цена золота впервые за год ненадолго преодолела отметку $2000 за унцию. Этому способствовали усиление спроса на защитные активы и ослабление доллара. На прошлой неделе драгметалл подорожал на 6,5%, что стало рекордным значением с начала пандемии ковида.

На 17:35 мск:

Brent, $/бар. — 72,37 (-0,82%) с нач. года -15,8%

WTI, $/бар. — 65,99 (-1,12%) с нач. года -17,8%

Urals, $/бар. — 45,72 (-0,61%) с нач. года -28,6%

Золото, $/тр. унц. — 1 970,92 (-0,92%) с нач. года +8,1%

Серебро, $/тр. унц. — 22,42 (-0,80%) с нач. года -6,4%

Алюминий, $/т — 2 296,00 (+0,97%) с нач. года -3,4%

Медь, $/т — 8 677,00 (+1,13%) с нач. года +3,6%

Никель, $/т — 22 950,00 (-1,77%) с нач. года -23,6%

Вечером понедельника Stoxx Europe 600 уверенно рос после заметного снижения по итогам прошлой недели. По состоянию на 17:35 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство материалов, промышленность и энергетика. Отставали здравоохранение, производство товаров первой необходимости и ИТ.

Утром Stoxx Europe 600 опустился до самых низких уровней с начала года на фоне общего ухудшения рыночных настроений, но затем отыграл все потери и вышел в плюс. В конечном итоге инвесторы, вероятно, посчитали, что быстрая покупка одним швейцарским банком, UBS, другого — Credit Suisse — является не самым плохим исходом данной саги. Как минимум это снижает неопределенность, которой инвесторы не любят.

Дивидендная доходность Stoxx Europe 600 составляет 3,5%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,6 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 22,3% компаний индекса торгуются выше своей 50-дневной МА, 40,5% торгуются выше своей 100-дневной МА, 57,3% торгуются выше своей 200-дневной МА.

На 17:35 мск:

Индекс MSCI EM -951,56 п. (+1,08%), с нач. года -0,5%

Stoxx Europe 600 -440,50 п. (+0,96%), с нач. года +3,7%

DAX -14 926,98 п. (+1,08%) с нач. года +7,2%

FTSE 100 — 7 396,02 п. (+0,83%), с нач. года -0,7%

США

Вечером понедельника S&P 500 продолжал начатый на прошлой неделе рост. По состоянию на 17:35 мск 10 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали производство материалов, финансы и энергетика. Отставали ИТ, телекомы и ЖКХ.

На выходных центробанки шести развитых стран и регионов (США, Еврозона, Великобритания, Швейцария, Канада и Япония) сообщили о переходе с еженедельных на ежедневные аукционы по предоставлению долларовой ликвидности. Эта мера призвана стабилизировать мировую финансовую систему и поддержать рынки.

Одними из главных бенефициаров этого решения стали банки: индекс KBW прибавлял около 3%. На прошлой неделе он просел на 14,6%, а неделей раньше — на 15,7%.

Доходности гособлигаций США, равно как и ожидания по пиковому уровню ставки по федеральным фондам, не спешат восстанавливаться, и это добавляет оптимизма. Вероятности сохранения ставки на текущем уровне / ее повышения на 25 б.п. 22 марта оцениваются рынком фьючерсов в 27%/73%.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 16,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 20,7% компаний индекса торгуются выше своей 50-дневной МА, 29,7% торгуются выше своей 100-дневной МА, 39,1% торгуются выше своей 200-дневной МА.

На 17:35 мск:

S&P 500 — 3 939,19 п. (+0,58%), с нач. года +2,6%

VIX — 24,99 пт (-0.52 пт), с нач. года +3.32 пт

MSCI World — 2 656,19 п. (-0,81%), с нач. года +2,1%

Нефть и другие сырьевые активы

Вечером понедельника цены на нефть корректировались вверх после утреннего снижения до новых многомесячных минимумов. Опасения глобального банковского кризиса снижают спрос на рискованные активы, включая сырье.

Тем не менее котировки нефти ведут себя весьма технично: после нескольких месяцев консолидации в узком диапазоне они в прошлый понедельник уверенно пробили его основание и с тех пор снижаются, не оглядываясь назад. Быстрое снижение цен порождает ожидания того, что ОПЕК+ вмешается в ситуацию, однако рыночные слухи предполагают, что альянс пока сохранит статус-кво.

На этом фоне аналитики Goldman Sachs в субботу несколько понизили свои прогнозы. Теперь банк ждет, что через 12 месяцев котировки Brent достигнут $94 за баррель, а во второй половине 2024 года — $97 за баррель. До этого момента оба прогноза GS находились на уровне $100 за баррель.

Утром цена золота впервые за год ненадолго преодолела отметку $2000 за унцию. Этому способствовали усиление спроса на защитные активы и ослабление доллара. На прошлой неделе драгметалл подорожал на 6,5%, что стало рекордным значением с начала пандемии ковида.

На 17:35 мск:

Brent, $/бар. — 72,37 (-0,82%) с нач. года -15,8%

WTI, $/бар. — 65,99 (-1,12%) с нач. года -17,8%

Urals, $/бар. — 45,72 (-0,61%) с нач. года -28,6%

Золото, $/тр. унц. — 1 970,92 (-0,92%) с нач. года +8,1%

Серебро, $/тр. унц. — 22,42 (-0,80%) с нач. года -6,4%

Алюминий, $/т — 2 296,00 (+0,97%) с нач. года -3,4%

Медь, $/т — 8 677,00 (+1,13%) с нач. года +3,6%

Никель, $/т — 22 950,00 (-1,77%) с нач. года -23,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба