22 марта 2023 Фридом Финанс | Newmont

О компании

Newmont Corp. (NYSE: NEM) — это крупнейшая в мире компания, добывающая золото, серебро, медь и цинк в различных регионах мира. Newmont была основана в 1921 году. Штаб-квартира находится в Денвере, штат Колорадо.

В чем идея?

Рост спроса на золото на фоне рецессии.

Диверсификация бизнеса по различным металлам.

Дивидендная доходность на уровне 3,3%.

Почему нам нравится Newmont Mining Corp. (Hldg. Co.)?

Причина 1. Бум инвестиций в золото в США на фоне инфляции

В связи с высокой инфляцией в США значительно увеличилась активность лоббистов “твердых” денег (sound money), которые выступают за ликвидацию дискриминационных налогов на инвестиции в драгоценные металлы.

В настоящее время в США в отношении золота, серебра и других драгоценных металлов действуют, следующие налоги:

на федеральном уровне — налог на прирост капитала (Capital Gains Tax), взимающийся с заработанной от владения драгоценным металлом прибыли. Более того, металлы расцениваются как предмет коллекционирования, а не инвестирования, что предусматривает повышенную налоговую ставку.

на уровне штатов — налог на покупку драгоценных металлов (Sales Tax), который взимается в момент приобретения драгоценного металла.

Несмотря на то что изменить федеральное законодательство проблематично, благодаря деятельности лоббистов “твердых” денег в 2021–начале 2023 годов штаты один за другим начали отменять местные налоги на покупку драгоценных металлов инвестиционного качества. На начало 2022 года в США 42 штата полностью или частично отменили Sales Tax.

По состоянию на начало марта в США оставалось лишь восемь штатов, которые не изменяли законодательство в этой области. При этом в пяти из них соответствующие акты находятся на рассмотрении. Например, в Миссисипи, Кентукки, Мэне, Висконсине и Вермонте предлагается полностью отменить Sales Tax, соответствующие законы находятся на финальной стадии рассмотрения и, вероятно, скоро будут приняты.

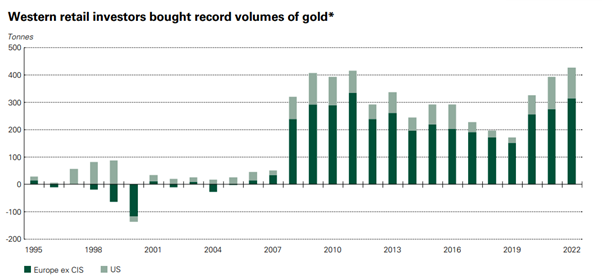

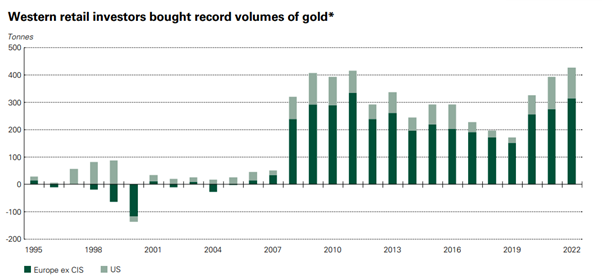

Возросшая инфляция и изменения в законодательстве привели к росту спроса на физическое золото в США: в 2022 году розничные инвесторы страны купили 113 тонн золотых слитков и монет, что стало третьим по значению показателем с 2009 года. Совокупно розничные инвесторы США и Европы в 2022 году купили максимальное количество физического золота с 1995 года.

Объем покупки физического золота розничными инвесторами США и Европы; источник — World Global Council.

В дополнение к изменению законодательства в отношении розничных инвесторов в США отдельные штаты начали принимать законы о возможности инвестирования резервов в золото и серебро. Соответствующие нормы уже приняли Техас, Огайо и Айдахо. У последнего штата, например, есть $10,4 млрд неиспользуемых резервов, которые могут быть инвестированы в физические драгоценные металлы. Огайо и Техас уже обеспечили свои резервы на 5% золотом. Штаты Западная Вирджиния, Миссисипи, Мэн, Теннесси, Монтана и Миссури в настоящее время рассматривают возможность принятия законов, аналогичных законам штата Айдахо.

Не остается никаких сомнений, что либерализация законодательства в США приведет к повышенному спросу на физическое золото именно в США, поскольку такая стратегия подтверждается практикой. Исследования показывают, что между 1974 и 2008 годами было восемь лет, когда инфляция в США считалась высокой. В те периоды цены на золото росли в среднем на 14,9% в годовом исчислении.

Причина 2. Рост мирового спроса на золото

Помимо факторов, связанных с увеличением спроса на золото непосредственно в США, нельзя не отметить рост цен на золото во всем мире. В первую очередь это связано с эмбарго на российское золото, введенное странами G7. 28 июня 2022 года США, а затем и другие страны организации ввели запрет на импорт золота российского происхождения. Согласно данным World Global Council, в 2021 году Россия произвела 330,9 тонн золота, или более 8% от общемирового показателя. При этом практически весь объем металла Россия исторически экспортирует (в 2021 году — 302,2 тонны). Эмбарго на российское золото привело к снижению производства в стране в 4-м квартале 2022 года на 10% год к году.

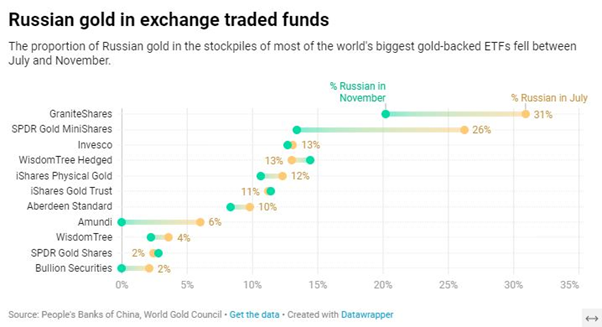

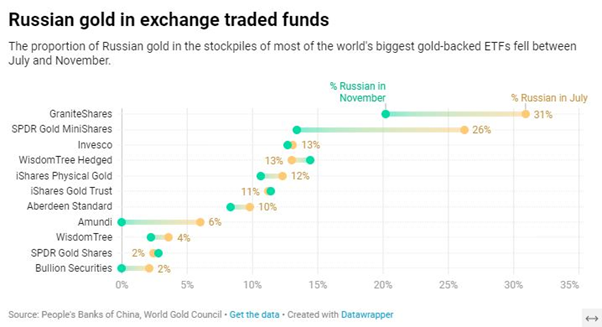

Кроме того, нет оснований полагать, что страны Запада позволяют обходить введенные запреты, поскольку от металла российского происхождения отказываются, в том числе западные фонды. Согласно данным Reuters, по состоянию на декабрь 2022 года два фонда полностью отказались от российского золота, а в пяти фондах его количество сократилось более, чем на 40%.

Снижение объема золота российского происхождения в западных фондах; источник — Reuters.

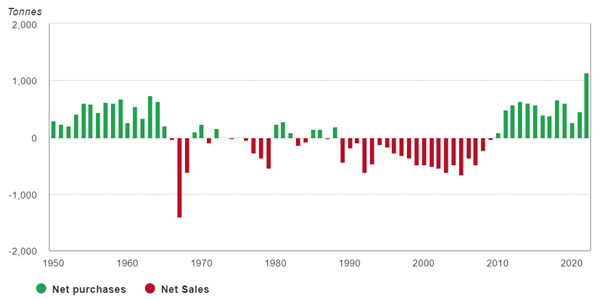

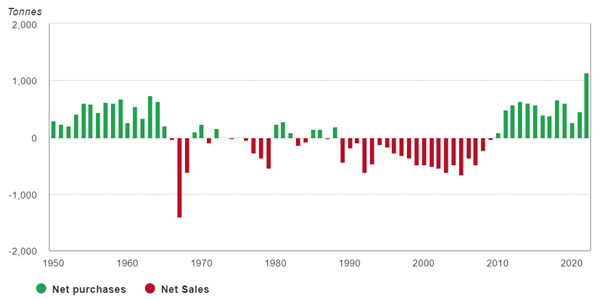

Кроме выпадания из мирового рынка российского золота, Global Gold Council также отмечает, что в 2022 году мировыми Центральными банками было куплено рекордное количество золота — более 1,1 тыс. тонн. Причем 74% от объема покупок в 2022 году было совершено во 2-м полугодии, что подтверждает сохранение повышенного спроса на золота и в начале 2023 года.

Покупки золота Центральными банками; источник — Global Gold Council

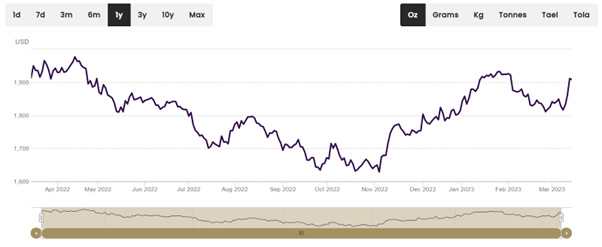

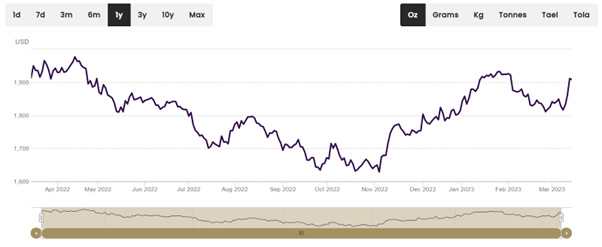

Совокупность перечисленных факторов, а именно выбывание российского золота с мирового рынка, а также скупка металла Центральными банками на фоне геополитической неопределенности привели к резкому росту цен на золото с ноября 2022 года.

Недавнее банкротство американского банка Silicon Valley Bank поставило под сомнение способность ФРС США бороться с ростом цен путем дальнейшего повышения ставок. В итоге, вместе с ростом инфляционных ожиданий цены на золото устремились резко вверх.

Цены на золото; источник — Global Gold Council

Причина 3. Стабильное положение компании и рост производства других металлов

Перечисленные в п. № 1 и 2 мировые тренды указывают на сохраняющуюся благоприятную конъюнктуру для Newmont как на мировом рынке, так и на рынке США. Несмотря на то что компания не ожидает значительного увеличения производства золота (по консервативному прогнозу, рост на 2%–3%), в случае отсутствия неполадок и простоев заводов Newmont может превысить собственный план и выйти на производство около 6,3 млн унций против чуть менее 6,0 млн унций в 2022 году.

Важно отметить, что помимо золота компания производит медь, серебро, цинк и свинец, на которые по итогам 2022 года пришлось 12.5% всех продаж компании. Согласно презентации Newmont, менеджмент ждет роста добычи указанных металлов, что может придать импульс финансовым результатам компании. Так, прогнозируется что производство меди в 2023 году увеличится на ~17,5%, цинка — на ~20,5%, серебра — на ~13,3%, свинца — на ~20%.

В среднем цены на указанную группу металлов остаются на уровне прошлых шести месяцев, однако имеют потенциал роста. Например, опрошенные на Глобальной конференции по драгоценным металлам Лондонской ассоциации рынка драгоценных металлов (LBMA) делегаты считают что в следующие 12 месяцев цена на серебро достигнет $28,3 за унцию, что предполагает рост на 30% к текущим уровням.

Причина 4. Привлекательная дивидендная доходность

На протяжении последних 10 лет Newmont стабильно платит квартальные дивиденды, доходность по которым в годовом выражении достигает 3%-4%. Согласно дивидендному плану, в 2023 году компания планирует выплатить $1,4-$1,8 на акцию, что по текущим ценам эквивалентно дивидендной доходности 3,2%-4,2%, что является достаточно высоким показателем для американского рынка. Стоит также отметить, что Newmont уже выплатила акционерам $0,55 на акцию за 1-й квартал: это значит, что инвестор может рассчитывать на дивиденды в размере $1,25 на акцию до конца текущего года.

Ключевые риски

Отсутствие значительного роста объемов производства. Newmont является одной из крупнейших золотодобывающих компаний. В 2021 году она произвела почти 180 тонн золота, что составляет около 5% мирового производства. Из-за размера компании ей достаточно сложно показывать увеличение объемов выпуска металла более, чем на символические 1%-3%. Например, к 2026 году компания планирует производить 6,4 млн унций золота, что всего на 0,6 млн унций выше значения 2022 года.

Рост цен на золото во многом вызван временными факторами в виде повышенных инфляционных ожиданий и последствий российско-украинского конфликта. В то же время Центральные банки Запада в настоящее время ужесточают монетарную политику, что повышает доходность государственных облигаций. Вероятно, это будет сдерживать спрос на физическое золото в США и мире, поскольку золото уже близится к историческим максимумам и перспективы заработать на металле становятся все более туманны.

Увеличение общих затрат на добычу унции золота (AISC). По итогам 2022 года этот показатель компании составил $1 211 против $1 062 и $1 045 в 2021 и 2020 годах соответственно. Несмотря на то что такой рост в целом повторяет отраслевые тренды, Newmont все меньше отличается от конкурентов, а значит утрачивает конкурентные преимущества.

Newmont Corp. (NYSE: NEM) — это крупнейшая в мире компания, добывающая золото, серебро, медь и цинк в различных регионах мира. Newmont была основана в 1921 году. Штаб-квартира находится в Денвере, штат Колорадо.

В чем идея?

Рост спроса на золото на фоне рецессии.

Диверсификация бизнеса по различным металлам.

Дивидендная доходность на уровне 3,3%.

Почему нам нравится Newmont Mining Corp. (Hldg. Co.)?

Причина 1. Бум инвестиций в золото в США на фоне инфляции

В связи с высокой инфляцией в США значительно увеличилась активность лоббистов “твердых” денег (sound money), которые выступают за ликвидацию дискриминационных налогов на инвестиции в драгоценные металлы.

В настоящее время в США в отношении золота, серебра и других драгоценных металлов действуют, следующие налоги:

на федеральном уровне — налог на прирост капитала (Capital Gains Tax), взимающийся с заработанной от владения драгоценным металлом прибыли. Более того, металлы расцениваются как предмет коллекционирования, а не инвестирования, что предусматривает повышенную налоговую ставку.

на уровне штатов — налог на покупку драгоценных металлов (Sales Tax), который взимается в момент приобретения драгоценного металла.

Несмотря на то что изменить федеральное законодательство проблематично, благодаря деятельности лоббистов “твердых” денег в 2021–начале 2023 годов штаты один за другим начали отменять местные налоги на покупку драгоценных металлов инвестиционного качества. На начало 2022 года в США 42 штата полностью или частично отменили Sales Tax.

По состоянию на начало марта в США оставалось лишь восемь штатов, которые не изменяли законодательство в этой области. При этом в пяти из них соответствующие акты находятся на рассмотрении. Например, в Миссисипи, Кентукки, Мэне, Висконсине и Вермонте предлагается полностью отменить Sales Tax, соответствующие законы находятся на финальной стадии рассмотрения и, вероятно, скоро будут приняты.

Возросшая инфляция и изменения в законодательстве привели к росту спроса на физическое золото в США: в 2022 году розничные инвесторы страны купили 113 тонн золотых слитков и монет, что стало третьим по значению показателем с 2009 года. Совокупно розничные инвесторы США и Европы в 2022 году купили максимальное количество физического золота с 1995 года.

Объем покупки физического золота розничными инвесторами США и Европы; источник — World Global Council.

В дополнение к изменению законодательства в отношении розничных инвесторов в США отдельные штаты начали принимать законы о возможности инвестирования резервов в золото и серебро. Соответствующие нормы уже приняли Техас, Огайо и Айдахо. У последнего штата, например, есть $10,4 млрд неиспользуемых резервов, которые могут быть инвестированы в физические драгоценные металлы. Огайо и Техас уже обеспечили свои резервы на 5% золотом. Штаты Западная Вирджиния, Миссисипи, Мэн, Теннесси, Монтана и Миссури в настоящее время рассматривают возможность принятия законов, аналогичных законам штата Айдахо.

Не остается никаких сомнений, что либерализация законодательства в США приведет к повышенному спросу на физическое золото именно в США, поскольку такая стратегия подтверждается практикой. Исследования показывают, что между 1974 и 2008 годами было восемь лет, когда инфляция в США считалась высокой. В те периоды цены на золото росли в среднем на 14,9% в годовом исчислении.

Причина 2. Рост мирового спроса на золото

Помимо факторов, связанных с увеличением спроса на золото непосредственно в США, нельзя не отметить рост цен на золото во всем мире. В первую очередь это связано с эмбарго на российское золото, введенное странами G7. 28 июня 2022 года США, а затем и другие страны организации ввели запрет на импорт золота российского происхождения. Согласно данным World Global Council, в 2021 году Россия произвела 330,9 тонн золота, или более 8% от общемирового показателя. При этом практически весь объем металла Россия исторически экспортирует (в 2021 году — 302,2 тонны). Эмбарго на российское золото привело к снижению производства в стране в 4-м квартале 2022 года на 10% год к году.

Кроме того, нет оснований полагать, что страны Запада позволяют обходить введенные запреты, поскольку от металла российского происхождения отказываются, в том числе западные фонды. Согласно данным Reuters, по состоянию на декабрь 2022 года два фонда полностью отказались от российского золота, а в пяти фондах его количество сократилось более, чем на 40%.

Снижение объема золота российского происхождения в западных фондах; источник — Reuters.

Кроме выпадания из мирового рынка российского золота, Global Gold Council также отмечает, что в 2022 году мировыми Центральными банками было куплено рекордное количество золота — более 1,1 тыс. тонн. Причем 74% от объема покупок в 2022 году было совершено во 2-м полугодии, что подтверждает сохранение повышенного спроса на золота и в начале 2023 года.

Покупки золота Центральными банками; источник — Global Gold Council

Совокупность перечисленных факторов, а именно выбывание российского золота с мирового рынка, а также скупка металла Центральными банками на фоне геополитической неопределенности привели к резкому росту цен на золото с ноября 2022 года.

Недавнее банкротство американского банка Silicon Valley Bank поставило под сомнение способность ФРС США бороться с ростом цен путем дальнейшего повышения ставок. В итоге, вместе с ростом инфляционных ожиданий цены на золото устремились резко вверх.

Цены на золото; источник — Global Gold Council

Причина 3. Стабильное положение компании и рост производства других металлов

Перечисленные в п. № 1 и 2 мировые тренды указывают на сохраняющуюся благоприятную конъюнктуру для Newmont как на мировом рынке, так и на рынке США. Несмотря на то что компания не ожидает значительного увеличения производства золота (по консервативному прогнозу, рост на 2%–3%), в случае отсутствия неполадок и простоев заводов Newmont может превысить собственный план и выйти на производство около 6,3 млн унций против чуть менее 6,0 млн унций в 2022 году.

Важно отметить, что помимо золота компания производит медь, серебро, цинк и свинец, на которые по итогам 2022 года пришлось 12.5% всех продаж компании. Согласно презентации Newmont, менеджмент ждет роста добычи указанных металлов, что может придать импульс финансовым результатам компании. Так, прогнозируется что производство меди в 2023 году увеличится на ~17,5%, цинка — на ~20,5%, серебра — на ~13,3%, свинца — на ~20%.

В среднем цены на указанную группу металлов остаются на уровне прошлых шести месяцев, однако имеют потенциал роста. Например, опрошенные на Глобальной конференции по драгоценным металлам Лондонской ассоциации рынка драгоценных металлов (LBMA) делегаты считают что в следующие 12 месяцев цена на серебро достигнет $28,3 за унцию, что предполагает рост на 30% к текущим уровням.

Причина 4. Привлекательная дивидендная доходность

На протяжении последних 10 лет Newmont стабильно платит квартальные дивиденды, доходность по которым в годовом выражении достигает 3%-4%. Согласно дивидендному плану, в 2023 году компания планирует выплатить $1,4-$1,8 на акцию, что по текущим ценам эквивалентно дивидендной доходности 3,2%-4,2%, что является достаточно высоким показателем для американского рынка. Стоит также отметить, что Newmont уже выплатила акционерам $0,55 на акцию за 1-й квартал: это значит, что инвестор может рассчитывать на дивиденды в размере $1,25 на акцию до конца текущего года.

Ключевые риски

Отсутствие значительного роста объемов производства. Newmont является одной из крупнейших золотодобывающих компаний. В 2021 году она произвела почти 180 тонн золота, что составляет около 5% мирового производства. Из-за размера компании ей достаточно сложно показывать увеличение объемов выпуска металла более, чем на символические 1%-3%. Например, к 2026 году компания планирует производить 6,4 млн унций золота, что всего на 0,6 млн унций выше значения 2022 года.

Рост цен на золото во многом вызван временными факторами в виде повышенных инфляционных ожиданий и последствий российско-украинского конфликта. В то же время Центральные банки Запада в настоящее время ужесточают монетарную политику, что повышает доходность государственных облигаций. Вероятно, это будет сдерживать спрос на физическое золото в США и мире, поскольку золото уже близится к историческим максимумам и перспективы заработать на металле становятся все более туманны.

Увеличение общих затрат на добычу унции золота (AISC). По итогам 2022 года этот показатель компании составил $1 211 против $1 062 и $1 045 в 2021 и 2020 годах соответственно. Несмотря на то что такой рост в целом повторяет отраслевые тренды, Newmont все меньше отличается от конкурентов, а значит утрачивает конкурентные преимущества.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба