Европа

Вечером четверга Stoxx Europe 600 третью сессию подряд консолидировался в диапазоне 440–450 п. По состоянию на 17:05 мск 7 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ЖКХ, производство товаров длительного пользования и здравоохранение. Отставали финансы, энергетика и производство товаров первой необходимости.

Похоже, что рынок акций Европы нащупал новый диапазон равновесия 430–450 п., в котором может провести какое-то время до появления новых драйверов для направленного движения.

Сегодня Банк Англии последовал вчерашнему примеру ФРС и повысил ключевую ставку на 25 б.п. до 4,25%. Член Совета управляющих ЕЦБ Класс Нот сообщил, что в мае европейскому регулятору, возможно, также придется повысить процентные ставки.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,4 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 34,0% компаний индекса торгуются выше своей 50-дневной МА, 53,7% торгуются выше своей 100-дневной МА, 64,8% торгуются выше своей 200-дневной МА.

На 17:05 мск:

Индекс MSCI EM -961,48 п. (+0,95%), с нач. года +0,5%

Stoxx Europe 600 -445,50 п. (-0,37%), с нач. года +4,9%

DAX -15 203,93 п. (-0,08%) с нач. года +9,2%

FTSE 100 — 7 510,87 п. (-0,74%), с нач. года +0,8%

США

Вечером четверга S&P 500 уверенно рос, корректируясь после вчерашнего снижения. По состоянию на 17:05 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали телекомы, ИТ и производство товаров длительного пользования. Отставали производство товаров первой необходимости, ЖКХ и промышленность.

Акции банков стабилизировались после резкого снижения в среду, которое было спровоцировано словами главы Минфина США Джанет Йеллен о том, что власти США не планируют просто так предоставить банкам «пустой» чек в качестве гарантий по депозитам. Но рынок, похоже, этому не верит, так же как не верит и медианному прогнозу FOMC о том, что в конце года ставка по федеральным фондам будет находиться на уровне 5,1%. По крайней мере, рынок фьючерсов полагает, что она будет находиться почти на 100 б.п. ниже, хотя глава ФРС Джером Пауэлл в ходе пресс-конференции сообщил, что снижение процентной ставки в этом году не является базовым сценарием.

Вчера ФРС повысила целевой уровень ставки по федеральным фондам на 25 б.п. до 4,75–5,00%, как и ожидалось. Медианный прогноз членов FOMC по уровню ставки на конец 2023 года остался на уровне 5,1%, а на конец 2024 года вырос до 4,3% с 4,1% в последнем (декабрьском) прогнозе. В сопроводительном заявлении говорилось о том, что возможно дополнительное повышение ставок.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 19,7% компаний индекса торгуются выше своей 50-дневной МА, 29,7% торгуются выше своей 100-дневной МА, 43,9% торгуются выше своей 200-дневной МА.

На 17:05 мск:

S&P 500 — 3 976,22 п. (+1,00%), с нач. года +3,6%

VIX — 20,71 пт (-1.55 пт), с нач. года -0.96 пт

MSCI World — 2 686,13 п. (-0,95%), с нач. года +3,2%

Нефть и другие сырьевые активы

Вечером четверга нефть дорожала четвертую сессию подряд, продолжая корректироваться из области сильной перепроданности. С начала года нефть Brent подешевела на 10,5%, а WTI — на 11,5%, что является наихудшими показателями для первого квартала с 2020 года. И все это снижение, по сути, имело место в последние две с половиной недели.

Среди негативных факторов для рынка можно отметить проблемы в банковском секторе США, которые повышают риски рецессии, а также устойчиво более высокий объем добычи в России, нежели можно было ожидать после введения ограничений на экспорт нефти и нефтепродуктов со стороны стран Запада. Кроме того, коммерческие запасы черного золота в США достигли самого высокого уровня с мая 2021 года, что также давит на цены.

Цены на золото вернулись в область закрытия прошлой недели: поддержку металлу оказывает как спрос на защитные активы, так и общая слабость доллара.

Объем производства меди в Китае за январь—февраль составил 1,945 млн тонн, что на 10,6% больше, чем годом ранее. При этом средний дневной объем производства достиг рекордного значения на уровне 32,966 тыс. тонн.

На 17:05 мск:

Brent, $/бар. — 76,94 (+0,33%) с нач. года -10,4%

WTI, $/бар. — 71,14 (+0,34%) с нач. года -11,4%

Urals, $/бар. — 50,11 (+2,12%) с нач. года -21,8%

Золото, $/тр. унц. — 1 982,82 (+0,65%) с нач. года +8,7%

Серебро, $/тр. унц. — 23,10 (+0,47%) с нач. года -3,6%

Алюминий, $/т — 2 327,00 (+1,77%) с нач. года -2,1%

Медь, $/т — 8 983,00 (+1,06%) с нач. года +7,3%

Никель, $/т — 22 575,00 (+0,51%) с нач. года -24,9%

Вечером четверга Stoxx Europe 600 третью сессию подряд консолидировался в диапазоне 440–450 п. По состоянию на 17:05 мск 7 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ЖКХ, производство товаров длительного пользования и здравоохранение. Отставали финансы, энергетика и производство товаров первой необходимости.

Похоже, что рынок акций Европы нащупал новый диапазон равновесия 430–450 п., в котором может провести какое-то время до появления новых драйверов для направленного движения.

Сегодня Банк Англии последовал вчерашнему примеру ФРС и повысил ключевую ставку на 25 б.п. до 4,25%. Член Совета управляющих ЕЦБ Класс Нот сообщил, что в мае европейскому регулятору, возможно, также придется повысить процентные ставки.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,4 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 34,0% компаний индекса торгуются выше своей 50-дневной МА, 53,7% торгуются выше своей 100-дневной МА, 64,8% торгуются выше своей 200-дневной МА.

На 17:05 мск:

Индекс MSCI EM -961,48 п. (+0,95%), с нач. года +0,5%

Stoxx Europe 600 -445,50 п. (-0,37%), с нач. года +4,9%

DAX -15 203,93 п. (-0,08%) с нач. года +9,2%

FTSE 100 — 7 510,87 п. (-0,74%), с нач. года +0,8%

США

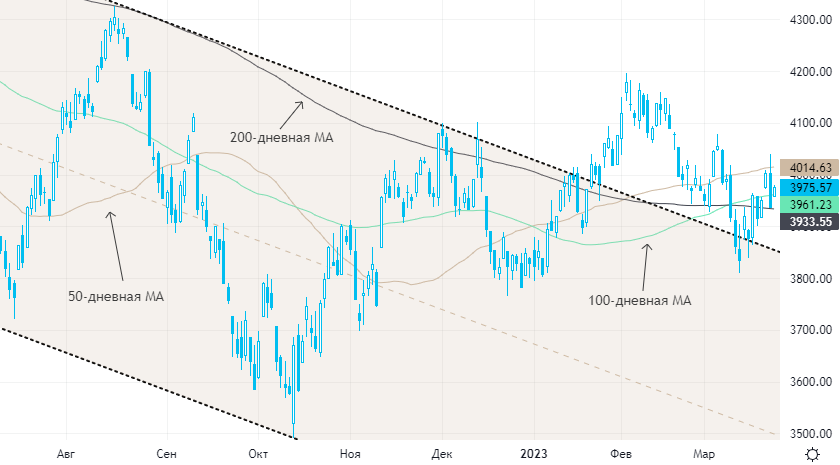

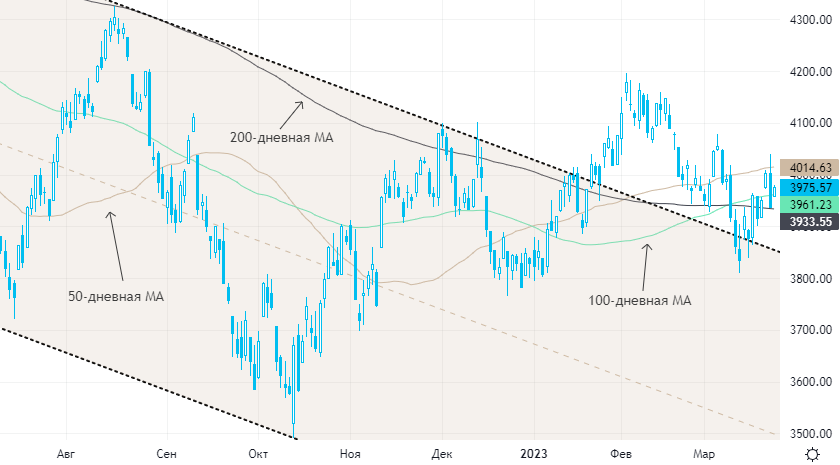

Вечером четверга S&P 500 уверенно рос, корректируясь после вчерашнего снижения. По состоянию на 17:05 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали телекомы, ИТ и производство товаров длительного пользования. Отставали производство товаров первой необходимости, ЖКХ и промышленность.

Акции банков стабилизировались после резкого снижения в среду, которое было спровоцировано словами главы Минфина США Джанет Йеллен о том, что власти США не планируют просто так предоставить банкам «пустой» чек в качестве гарантий по депозитам. Но рынок, похоже, этому не верит, так же как не верит и медианному прогнозу FOMC о том, что в конце года ставка по федеральным фондам будет находиться на уровне 5,1%. По крайней мере, рынок фьючерсов полагает, что она будет находиться почти на 100 б.п. ниже, хотя глава ФРС Джером Пауэлл в ходе пресс-конференции сообщил, что снижение процентной ставки в этом году не является базовым сценарием.

Вчера ФРС повысила целевой уровень ставки по федеральным фондам на 25 б.п. до 4,75–5,00%, как и ожидалось. Медианный прогноз членов FOMC по уровню ставки на конец 2023 года остался на уровне 5,1%, а на конец 2024 года вырос до 4,3% с 4,1% в последнем (декабрьском) прогнозе. В сопроводительном заявлении говорилось о том, что возможно дополнительное повышение ставок.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 16,2 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 19,7% компаний индекса торгуются выше своей 50-дневной МА, 29,7% торгуются выше своей 100-дневной МА, 43,9% торгуются выше своей 200-дневной МА.

На 17:05 мск:

S&P 500 — 3 976,22 п. (+1,00%), с нач. года +3,6%

VIX — 20,71 пт (-1.55 пт), с нач. года -0.96 пт

MSCI World — 2 686,13 п. (-0,95%), с нач. года +3,2%

Нефть и другие сырьевые активы

Вечером четверга нефть дорожала четвертую сессию подряд, продолжая корректироваться из области сильной перепроданности. С начала года нефть Brent подешевела на 10,5%, а WTI — на 11,5%, что является наихудшими показателями для первого квартала с 2020 года. И все это снижение, по сути, имело место в последние две с половиной недели.

Среди негативных факторов для рынка можно отметить проблемы в банковском секторе США, которые повышают риски рецессии, а также устойчиво более высокий объем добычи в России, нежели можно было ожидать после введения ограничений на экспорт нефти и нефтепродуктов со стороны стран Запада. Кроме того, коммерческие запасы черного золота в США достигли самого высокого уровня с мая 2021 года, что также давит на цены.

Цены на золото вернулись в область закрытия прошлой недели: поддержку металлу оказывает как спрос на защитные активы, так и общая слабость доллара.

Объем производства меди в Китае за январь—февраль составил 1,945 млн тонн, что на 10,6% больше, чем годом ранее. При этом средний дневной объем производства достиг рекордного значения на уровне 32,966 тыс. тонн.

На 17:05 мск:

Brent, $/бар. — 76,94 (+0,33%) с нач. года -10,4%

WTI, $/бар. — 71,14 (+0,34%) с нач. года -11,4%

Urals, $/бар. — 50,11 (+2,12%) с нач. года -21,8%

Золото, $/тр. унц. — 1 982,82 (+0,65%) с нач. года +8,7%

Серебро, $/тр. унц. — 23,10 (+0,47%) с нач. года -3,6%

Алюминий, $/т — 2 327,00 (+1,77%) с нач. года -2,1%

Медь, $/т — 8 983,00 (+1,06%) с нач. года +7,3%

Никель, $/т — 22 575,00 (+0,51%) с нач. года -24,9%

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба