24 марта 2023 Открытие Шульгин Михаил

Российские фондовые индексы завершили разнонаправленно торги в четверг, 23 марта. На фоне укрепления рубля почти на 1% вырос долларовый индекс РТС, в то же время рублевый индекс потерял около 0,2%. По Индексу МосБиржи отмечаем наличии сильной краткосрочной технической перегретости. Во-первых, более 80% компаний из состава индекса одновременно торгуются выше своих 50-дневной, 100-дневной и 200-дневной МА. Во-вторых, по индексу RSI по-прежнему отмечается фактор перекупленности.

На 19:00 мск:

Индекс МосБиржи — 2 388,35 п. (-0,23%), с нач. года +10,9%

Индекс РТС — 989,43 п. (+0,96%), с нач. года +1,9%

Пожалуй, очевидных минорных драйверов для российского рынка в четверг не было. Тем не менее рублевый индекс завершил торги незначительной просадкой. Можно отметить в качестве факторов давления укрепляющийся рубль и техническую перекупленность. Все-таки IMOEX довольно стремительно взлетел до 2400 пунктов. По итогам вторника мы указывали на риск возможной коррекции по Индексу МосБиржи до 2310 п. Продолжаем придерживаться этой точки зрения. Это минус 3% от текущих значений.

На 19:15 мск:

Brent, $/бар. — 76,69 (+0,00%), с нач. года -10,7%

WTI, $/бар. — 70,79 (-0,16%), с нач. года -11,8%

Urals (инд. Средиземноморье), $/бар. — 49,87 (+1,63%), с нач. года -22,1%

Золото, $/тр. унц. — 1 991,22 (+1,07%), с нач. года +9,2%

Серебро, $/тр. унц. — 23,14 (+0,65%), с нач. года -3,4%

Алюминий, $/т — 2 330,50 (+1,92%), с нач. года -2,0%

Медь, $/т — 9 034,00 (+1,64%), с нач. года +7,9%

Никель, $/т — 22 680,00 (+0,98%) с нач. года -24,5%

Дивидендная доходность индекса МосБиржи составляет 8,7 %. Индекс торгуется с коэффициентом 3,1 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0891 (+0,32%), с начала года +1,7%

GBP/USD — 1,2326 (+0,47%), с начала года +2,0%

USD/JPY — 130,79 (-0,49%), с начала года -0,3%

Индекс доллара — 102,167 (-0,17%), с начала года -1,3%

USD/RUB (Мосбиржа) — 76 (-1,37%), с начала года +8,7%

EUR/RUB (Мосбиржа) — 82,64 (-0,67%), с начала года +11,2%

Ключевые новости дня

Вице-премьер РФ Александр Новак: в марте добыча нефти в РФ снизится на 500 тыс. бд от уровней февраля (10,2 млн б/д). Мартовское снижение добычи уже привело к сужению дисконта между Brent и Urals от уровней середины января на $8/барр. Россия успешно перенаправила экспорт нефти и нефтепродуктов и не испытывает проблем с их реализацией.

В фокусе

«ФосАгро» (PHOR). 24 марта состоится ГОСА, на котором акционеры с большой вероятностью утвердят дивиденды за 2022 г. 465 рублей на акцию. Чтобы попасть в дивиденды, акции нужно купить до 31 марта.

Набсовет «Московской биржи» (MOEX) рассмотрит 24 марта вопрос о рекомендациях ГОСА выплаты дивидендов по итогам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Худшими по динамике стал индекс «Финансов» (-0,37%). Акции «СПБ Биржи» (SPBE) в лидерах роста, прибавили почти 2%. Около 1% прибавили бумаги QIWI (QIWI). Аутсайдерами сектора стали акции «Банка Санкт-Петербург» (BSPB) и акции ВТБ (VTBR).

Лидером роста стал индекс «Химии и нефтехимии» (+2,3%). Здесь более 7% прибавили акции «Куйбышевазот» (KAZT), которые в ходе торгового дня достигали почти годового максимума (с 30 марта 2022 г., 610 руб.), а также акции «Органического синтеза» (KZOS) подорожавшие более чем на 3%. Подешевели только акции «ФосАгро» (PHOR). При этом просадка оказалась чисто символической.

Индекс «Строительных компаний» (+1,5%). Все девелоперы прибавили в цене. Более 6,5% прибавили расписки «Эталона» (ETLN). Чуть менее 1% подорожали акции ГК «ПИК» (PIKK), за ними следовали акции «Группы ЛСР» (LSRG), подорожавшие на 0,8% и акции «Самолета» (SMLT), прибавившие 0,4%.

Индекс «Металлов и добычи» (+0,1%). Здесь лидировали акции «Русала» (RUAL), которые подорожали на 1,7%. В лидерах снижения были обычка и префы «Мечела» (MTLRP), а также акции ММК (MAGN).

Индекс «Информационных технологий» (+0,4%). Лидировали по темпам роста «Яндекса» (YNDX), расписки Ozon Holdings (OZON), акции «Группы Позитив» (POSI). Подешевели только расписки HeadHunter (HHRU) и «ЦИАН» (CIAN).

Индекс «Нефти и газа» (-0,15%). Более 1% прибавили префы «Транснефти» (TRNFP), акции «Новатэка» (NVTK), префы «Башнефти» (BANEP). Более 1% потеряли обычка (TATN) и префы (TATNP) «Татнефти», а также подешевели акции «Лукойла» (LKOH).

Индекс «Транспорта» (+0,4%). Аутсайдеры сектора – акции НМТП (NMTP). В лидерах акции ДВМП (FESH) и «Аэрофлота» (AFLT), которые прибавили более 1%.

Из ТОП-25 акций лидеров по объему торгов 13 подорожали и 12 подешевели на 18:44 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), ОВК (UWGN). Последние показали наиболее существенный рост. Наиболее существенное снижение – акции «Мостотреста» (MSTT, -7,1%).

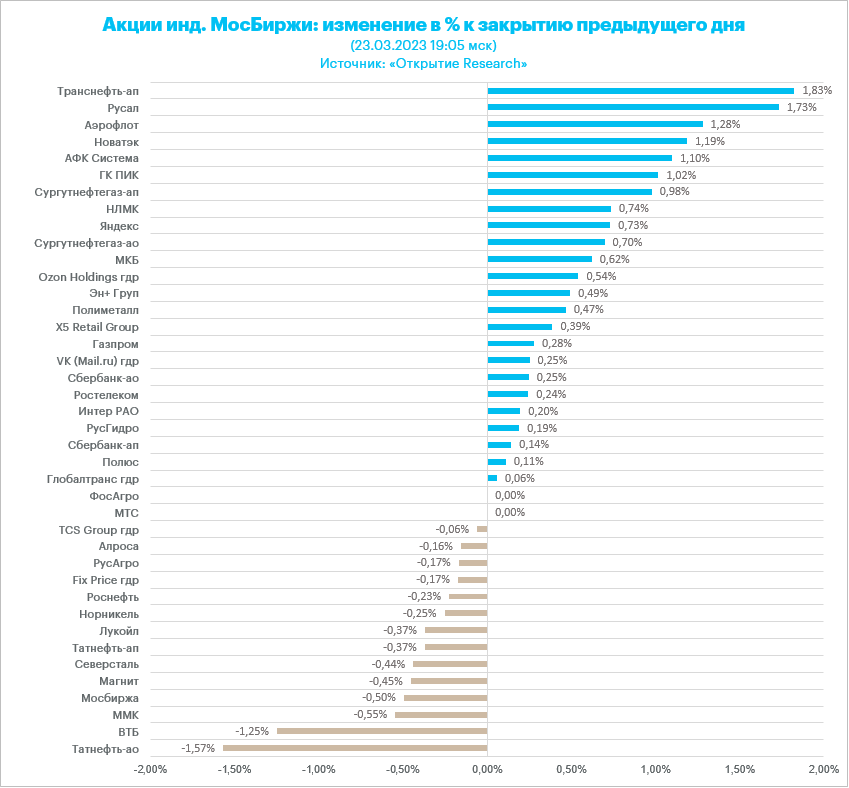

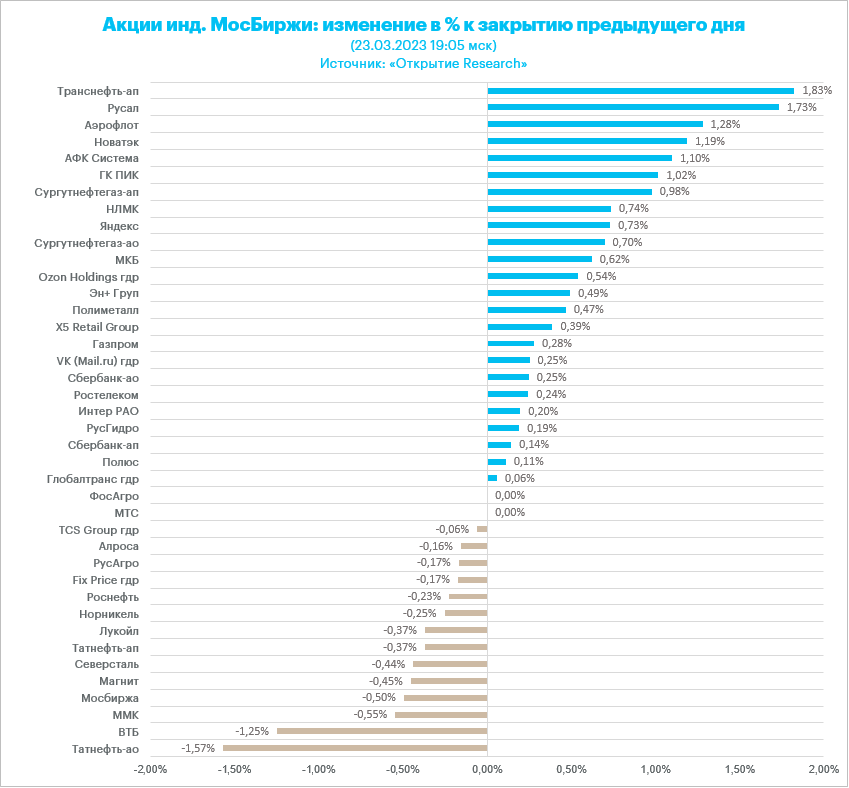

Из 40 акций индекса МосБиржи 24 подорожали и 14 подешевели по итогам дня.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 81,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Наблюдательный совет банка «Санкт-Петербург» (BSPB) рекомендовал выплатить дивиденды за 2022 год в размере 21,16 рубля на одну обыкновенную акцию и 0,22 рубля — на одну привилегированную. ГОСА состоится 27 апреля. Весьма вероятно, что акционеры выплаты одобрят. Реестр для получения дивидендов закроется 10 мая. Чтобы попасть в дивиденды, акции необходимо купить до 8 мая. Чистая прибыль банка в 2022 г. по МСФО составила 47,5 млрд (выросла год к году в 2,6 раза). Дивполитика подразумевает выплаты 20% от чистой прибыли по МСФО. Это не менее 9,5 млрд руб. При этом за первые 6 месяцев 2022 года банк уже выплатил 11,81 рубля на одну обыкновенную акцию и 0,11 рубля - на одну привилегированную, потратив на это 5,62 млрд рублей. Акции банка от минимумов 27 февраля подорожали на 39,5%, с начала года на 47%. Поэтому неудивительно, что после решения Набсовета по дивидендам (ожидание которых было драйвером роста в последние дни), бумага демонстрирует коррекцию.

Горнодобывающая и металлургическая компания"Мечел» (MTLR) опубликовала операционные результаты за IV квартал и 12 месяцев 2022 года. Операционные результаты «Мечела» в IV квартале показали достаточно разнонаправленную динамику в бизнесе компании. В целом на снижение в угольном дивизионе оказали влияние логистические затруднения в Сибири и Дальнем Востоке, насыщение локального рынка коксовой продукции и сезонный фактор. В то же время рост реализации сортового проката (основной вклад в выручку металлургического дивизиона) в сложном 2022 году на 7% расцениваем как весьма удачные результаты. Тем не менее за счет ценового фактора (высокие глобальные цены на металлургический уголь на протяжении 2022 года) «Мечел» с лихвой может компенсировать снижение натуральных объемов и продолжать сокращать долговую нагрузку. К тому же в I квартале 2023 г. произошла девальвация рубля, а глобальные цены на металлургический уголь выросли более чем на 30% с начала года. Впрочем, для полноты картины кейса «Мечела» рынку необходима консолидированная финансовая отчетность, которая пока что не опубликована. У нас есть актуальная инвестиционная идея по акциям компании, рекомендация «покупать», цель 185 руб. Потенциал роста 31%.

Дочерние компании Россети ФСК ЕЭС продолжают публикацию отчетности. Сегодня это были «Россети Московский регион» (MSRS), «Россети Кубань» (KUBE), «Россети Северный Кавказ» (MRKZ). Подавляющее большинство МРСК имеют идентичную дивидендную политику: выплаты акционерам 50% скорректированной чистой прибыли (большая из прибылей: по МСФО или РСБУ). «Россети Московский регион», «Россети» и «Россети Кубань» уже выплатили значительные промежуточные дивиденды за 9 месяцев прошлого года. Поэтому мы не ждем дополнительных дивидендов по итогам года у этих компаний. Но в целом отмечаем, по обеим компаниям достигнут положительный финансовый результат и в долгосрочном периоде они способны давать двухзначную дивидендную доходность при отсутствии негативных тенденций. Также выйти из хронического убытка по МСФО смогли «Россети Северный Кавказ». Однако пока рано еще считать, что инвестиционный кейс по компании изменился и мы рекомендуем обратить внимание на компании с более стабильными результатами.

Совет директоров «Куйбышевазота» (KAZT) 23 марта должен был провести заседание, в повестке которого вопрос выплаты дивидендов за 2022 г. Акции компании продемонстрировали солидный рост на ожиданиях объявления дивидендов. К вечеру вопрос оставался открытым. Дивполитика подразумевает выплаты не менее 30% прибыли по РСБУ. Последний раз компания публиковала отчетность по РСБУ и по МСФО за 2021 год. По итогам 2021 г. компания выплатила 17,4 руб. как на обычку, так и на преф. За первую половину 2022 г. было выплачено 15 руб. на обычку и преф.

На 19:00 мск:

Индекс МосБиржи — 2 388,35 п. (-0,23%), с нач. года +10,9%

Индекс РТС — 989,43 п. (+0,96%), с нач. года +1,9%

Пожалуй, очевидных минорных драйверов для российского рынка в четверг не было. Тем не менее рублевый индекс завершил торги незначительной просадкой. Можно отметить в качестве факторов давления укрепляющийся рубль и техническую перекупленность. Все-таки IMOEX довольно стремительно взлетел до 2400 пунктов. По итогам вторника мы указывали на риск возможной коррекции по Индексу МосБиржи до 2310 п. Продолжаем придерживаться этой точки зрения. Это минус 3% от текущих значений.

На 19:15 мск:

Brent, $/бар. — 76,69 (+0,00%), с нач. года -10,7%

WTI, $/бар. — 70,79 (-0,16%), с нач. года -11,8%

Urals (инд. Средиземноморье), $/бар. — 49,87 (+1,63%), с нач. года -22,1%

Золото, $/тр. унц. — 1 991,22 (+1,07%), с нач. года +9,2%

Серебро, $/тр. унц. — 23,14 (+0,65%), с нач. года -3,4%

Алюминий, $/т — 2 330,50 (+1,92%), с нач. года -2,0%

Медь, $/т — 9 034,00 (+1,64%), с нач. года +7,9%

Никель, $/т — 22 680,00 (+0,98%) с нач. года -24,5%

Дивидендная доходность индекса МосБиржи составляет 8,7 %. Индекс торгуется с коэффициентом 3,1 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0891 (+0,32%), с начала года +1,7%

GBP/USD — 1,2326 (+0,47%), с начала года +2,0%

USD/JPY — 130,79 (-0,49%), с начала года -0,3%

Индекс доллара — 102,167 (-0,17%), с начала года -1,3%

USD/RUB (Мосбиржа) — 76 (-1,37%), с начала года +8,7%

EUR/RUB (Мосбиржа) — 82,64 (-0,67%), с начала года +11,2%

Ключевые новости дня

Вице-премьер РФ Александр Новак: в марте добыча нефти в РФ снизится на 500 тыс. бд от уровней февраля (10,2 млн б/д). Мартовское снижение добычи уже привело к сужению дисконта между Brent и Urals от уровней середины января на $8/барр. Россия успешно перенаправила экспорт нефти и нефтепродуктов и не испытывает проблем с их реализацией.

В фокусе

«ФосАгро» (PHOR). 24 марта состоится ГОСА, на котором акционеры с большой вероятностью утвердят дивиденды за 2022 г. 465 рублей на акцию. Чтобы попасть в дивиденды, акции нужно купить до 31 марта.

Набсовет «Московской биржи» (MOEX) рассмотрит 24 марта вопрос о рекомендациях ГОСА выплаты дивидендов по итогам 2022 года.

Итоги российского рынка

Из 10 отраслевых индексов 7 выросли и 3 снизились по итогам дня.

Худшими по динамике стал индекс «Финансов» (-0,37%). Акции «СПБ Биржи» (SPBE) в лидерах роста, прибавили почти 2%. Около 1% прибавили бумаги QIWI (QIWI). Аутсайдерами сектора стали акции «Банка Санкт-Петербург» (BSPB) и акции ВТБ (VTBR).

Лидером роста стал индекс «Химии и нефтехимии» (+2,3%). Здесь более 7% прибавили акции «Куйбышевазот» (KAZT), которые в ходе торгового дня достигали почти годового максимума (с 30 марта 2022 г., 610 руб.), а также акции «Органического синтеза» (KZOS) подорожавшие более чем на 3%. Подешевели только акции «ФосАгро» (PHOR). При этом просадка оказалась чисто символической.

Индекс «Строительных компаний» (+1,5%). Все девелоперы прибавили в цене. Более 6,5% прибавили расписки «Эталона» (ETLN). Чуть менее 1% подорожали акции ГК «ПИК» (PIKK), за ними следовали акции «Группы ЛСР» (LSRG), подорожавшие на 0,8% и акции «Самолета» (SMLT), прибавившие 0,4%.

Индекс «Металлов и добычи» (+0,1%). Здесь лидировали акции «Русала» (RUAL), которые подорожали на 1,7%. В лидерах снижения были обычка и префы «Мечела» (MTLRP), а также акции ММК (MAGN).

Индекс «Информационных технологий» (+0,4%). Лидировали по темпам роста «Яндекса» (YNDX), расписки Ozon Holdings (OZON), акции «Группы Позитив» (POSI). Подешевели только расписки HeadHunter (HHRU) и «ЦИАН» (CIAN).

Индекс «Нефти и газа» (-0,15%). Более 1% прибавили префы «Транснефти» (TRNFP), акции «Новатэка» (NVTK), префы «Башнефти» (BANEP). Более 1% потеряли обычка (TATN) и префы (TATNP) «Татнефти», а также подешевели акции «Лукойла» (LKOH).

Индекс «Транспорта» (+0,4%). Аутсайдеры сектора – акции НМТП (NMTP). В лидерах акции ДВМП (FESH) и «Аэрофлота» (AFLT), которые прибавили более 1%.

Из ТОП-25 акций лидеров по объему торгов 13 подорожали и 12 подешевели на 18:44 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), ОВК (UWGN). Последние показали наиболее существенный рост. Наиболее существенное снижение – акции «Мостотреста» (MSTT, -7,1%).

Из 40 акций индекса МосБиржи 24 подорожали и 14 подешевели по итогам дня.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 81,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Наблюдательный совет банка «Санкт-Петербург» (BSPB) рекомендовал выплатить дивиденды за 2022 год в размере 21,16 рубля на одну обыкновенную акцию и 0,22 рубля — на одну привилегированную. ГОСА состоится 27 апреля. Весьма вероятно, что акционеры выплаты одобрят. Реестр для получения дивидендов закроется 10 мая. Чтобы попасть в дивиденды, акции необходимо купить до 8 мая. Чистая прибыль банка в 2022 г. по МСФО составила 47,5 млрд (выросла год к году в 2,6 раза). Дивполитика подразумевает выплаты 20% от чистой прибыли по МСФО. Это не менее 9,5 млрд руб. При этом за первые 6 месяцев 2022 года банк уже выплатил 11,81 рубля на одну обыкновенную акцию и 0,11 рубля - на одну привилегированную, потратив на это 5,62 млрд рублей. Акции банка от минимумов 27 февраля подорожали на 39,5%, с начала года на 47%. Поэтому неудивительно, что после решения Набсовета по дивидендам (ожидание которых было драйвером роста в последние дни), бумага демонстрирует коррекцию.

Горнодобывающая и металлургическая компания"Мечел» (MTLR) опубликовала операционные результаты за IV квартал и 12 месяцев 2022 года. Операционные результаты «Мечела» в IV квартале показали достаточно разнонаправленную динамику в бизнесе компании. В целом на снижение в угольном дивизионе оказали влияние логистические затруднения в Сибири и Дальнем Востоке, насыщение локального рынка коксовой продукции и сезонный фактор. В то же время рост реализации сортового проката (основной вклад в выручку металлургического дивизиона) в сложном 2022 году на 7% расцениваем как весьма удачные результаты. Тем не менее за счет ценового фактора (высокие глобальные цены на металлургический уголь на протяжении 2022 года) «Мечел» с лихвой может компенсировать снижение натуральных объемов и продолжать сокращать долговую нагрузку. К тому же в I квартале 2023 г. произошла девальвация рубля, а глобальные цены на металлургический уголь выросли более чем на 30% с начала года. Впрочем, для полноты картины кейса «Мечела» рынку необходима консолидированная финансовая отчетность, которая пока что не опубликована. У нас есть актуальная инвестиционная идея по акциям компании, рекомендация «покупать», цель 185 руб. Потенциал роста 31%.

Дочерние компании Россети ФСК ЕЭС продолжают публикацию отчетности. Сегодня это были «Россети Московский регион» (MSRS), «Россети Кубань» (KUBE), «Россети Северный Кавказ» (MRKZ). Подавляющее большинство МРСК имеют идентичную дивидендную политику: выплаты акционерам 50% скорректированной чистой прибыли (большая из прибылей: по МСФО или РСБУ). «Россети Московский регион», «Россети» и «Россети Кубань» уже выплатили значительные промежуточные дивиденды за 9 месяцев прошлого года. Поэтому мы не ждем дополнительных дивидендов по итогам года у этих компаний. Но в целом отмечаем, по обеим компаниям достигнут положительный финансовый результат и в долгосрочном периоде они способны давать двухзначную дивидендную доходность при отсутствии негативных тенденций. Также выйти из хронического убытка по МСФО смогли «Россети Северный Кавказ». Однако пока рано еще считать, что инвестиционный кейс по компании изменился и мы рекомендуем обратить внимание на компании с более стабильными результатами.

Совет директоров «Куйбышевазота» (KAZT) 23 марта должен был провести заседание, в повестке которого вопрос выплаты дивидендов за 2022 г. Акции компании продемонстрировали солидный рост на ожиданиях объявления дивидендов. К вечеру вопрос оставался открытым. Дивполитика подразумевает выплаты не менее 30% прибыли по РСБУ. Последний раз компания публиковала отчетность по РСБУ и по МСФО за 2021 год. По итогам 2021 г. компания выплатила 17,4 руб. как на обычку, так и на преф. За первую половину 2022 г. было выплачено 15 руб. на обычку и преф.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба