28 марта 2023 Открытие Шульгин Михаил

Российские акции уверенно подорожали по итогам торгов в понедельник, 27 марта. Индекс МосБиржи наконец-то закрылся выше 2400 пунктов и достиг максимума с 20 сентября 2022 года.

На 19:00 мск:

Индекс МосБиржи — 2 440,68 п. (+2,06%), с нач. года +13,3%

Индекс РТС — 1 001,94 п. (+2,47%), с нач. года +3,2%

Несмотря на укрепление рубля в понедельник российский фондовый рынок обновил полугодовой максимум. Ключевой краткосрочный позитив был обусловлен внешним фоном. При этом апрель и май станут периодом дивидендных выплат и дополнительной ликвидности, поступающей на рынок. Меж тем технически российский рынок все еще сильно перекуплен. В диапазоне 2450-2470 мы можем увидеть формирование локального пика и оздоровительную коррекцию.

Внешний фон был позитивным для российского рынка. Поддержку европейским площадкам оказывала стабилизация акций банков: бумаги Deutsche Bank, которые резко подешевели в пятницу, сегодня прибавляли около 5%. Лидировал сектор здравоохранения благодаря мощному росту акций Novartis, опубликовавшей позитивные результаты испытаний препарата для лечения рака груди. Прибавляли акции и на Wall Street. Индекс банков KBW рос на 2,3% после сообщения Bloomberg о том, что власти США рассматривают возможность увеличения специального механизма кредитования банков. Это дало бы First Republic Bank и другим региональным американским банкам время для того, чтобы привести в порядок свои балансы. Кроме того, в конце прошлой недели высокопоставленные американские чиновники, включая президента Джо Байдена, выразили уверенность в устойчивости финансовой системы США.

Нефть дорожала в рамках консолидации внутри диапазона предыдущих сессий. На прошлой неделе майский фьючерс на Brent прибавил 2,77%, но по итогам месяца и первого квартала он заметно дешевеет. Позитивное влияние на динамику нефтяных котировок в понедельник оказало восстановление аппетита инвесторов к риску. Однако спрос из-за продолжающихся забастовок на НПЗ во Франции проседает. По данным Bloomberg, четыре из шести НПЗ страны едва работают, т. к. на выходных Exxon Mobil приступил к остановке одного из них в связи с невозможностью доставить на него нефть. По оценкам агентства, совокупная загруженность французских НПЗ может составлять около 20%.

На 19:15 мск:

Brent, $/бар. — 76,77 (+2,37%), с нач. года -10,6%

WTI, $/бар. — 71,22 (+2,83%), с нач. года -11,3%

Urals (инд. Средиземноморье), $/бар. — 49,97 (+4,02%), с нач. года -22,0%

Золото, $/тр. унц. — 1 959,08 (-0,97%), с нач. года +7,4%

Серебро, $/тр. унц. — 23,01 (-0,94%), с нач. года -3,9%

Алюминий, $/т — 2 363,50 (+1,13%), с нач. года -0,6%

Медь, $/т — 8 964,00 (+0,48%), с нач. года +7,1%

Никель, $/т — 23 815,00 (+1,48%) с нач. года -20,7%

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,1 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0789 (+0,27%), с начала года +0,8%

GBP/USD — 1,2278 (+0,37%), с начала года +1,6%

USD/JPY — 131,45 (+0,55%), с начала года +0,3%

Индекс доллара — 102,911 (-0,20%), с начала года -0,6%

USD/RUB (Мосбиржа) — 76,68 (-0,51%), с начала года +9,7%

EUR/RUB (Мосбиржа) — 82,65 (-0,08%), с начала года +11,2%

Ключевые новости дня

Российские авиакомпании получили разрешения на выполнение более 3350 рейсов в неделю, что на 65% больше относительно фактически выполненных рейсов в неделю в зимнем сезоне IATA 2022/2023, свидетельствуют данные Росавиации. Иностранные авиакомпании в сезон «Лето 2023» планируют на 30% увеличить количество рейсов в неделю по сравнению с прошедшим зимним сезоном, в котором выполнялось порядка 1630 рейсов в неделю. Новости оказали поддержку акциям «Аэрофлота».

Согласно новой редакции тарифов срочного рынка Московской биржи, размер биржевой комиссии за сделки с опционами будет снижен в 5 раз с возможностью пересмотра тарифов через один год начиная с вечерней торговой сессии 3 апреля 2023 года. Это повысит привлекательность и удобство операций с опционами для всех категорий клиентов.

В фокусе

«Россети Ленэнерго» (LSNG) планирует 28 марта опубликовать финансовые результаты 2022 г. по РСБУ.

Совет директоров «Аэрофлота» (AFLT) обсудит28 марта распределение прибыли группы за 2022 год.

Etalon Group (ETLN) 28 марта планирует опубликовать отчетность по МСФО за 2022 год.

Итоги российского рынка

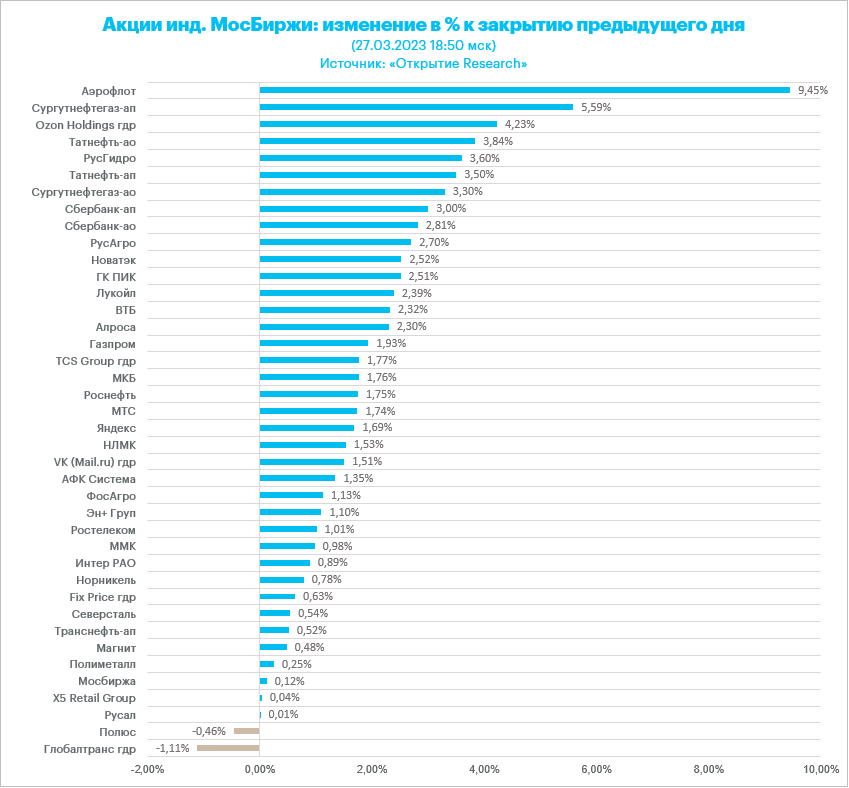

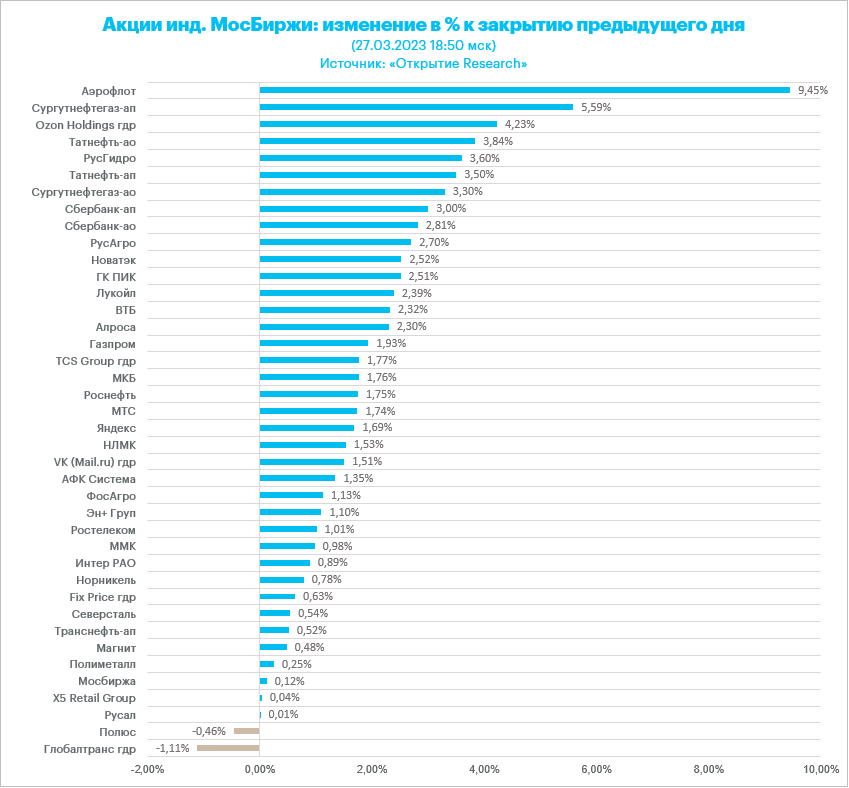

Все 10 отраслевых индексов выросли по итогам дня.

Худшими по динамике стал индекс «Металлов и добычи» (+0,8%). Здесь лидировали акции «Алроса» (ALRS) и НЛМК (NLMK). Подешевели только акции «Полюса» (PLZL) и акции «Русала» (RUAL).

Лидером роста стал индекс «Транспорта» (+3%). Аутсайдеры сектора – Globaltrans (GLTR) после публикации финансовой отчетности по итогам 2022 г. Компания по-прежнему не может платить дивиденды и заметно сократила долговую нагрузку. В лидерах роста акции «Аэрофлота» (AFLT) и НМТП (NMTP).

Индекс «Информационных технологий» (+2,5%). Лидировали по темпам роста расписки Ozon Holdings (OZON), «ЦИАН» (CIAN), которые подорожали примерно на 4%. Все представители сектора в плюсе.

Индекс «Нефти и газа» (+2,6%). Лидировали префы и обычка «Сургутнефтегаза» (SNGS), а также префы и обычка (TATN).

Индекс «Строительных компаний» (+1,3%). Наиболее уверенный рост показали акции «Самолета» (SMLT), прибавившие более 4%. За ними следовали акции ГК «ПИК» (PIKK), прибавившие более 2%. Затем расписки «Эталона» (ETLN) и акции «Группы ЛСР» (LSRG).

Индекс «Финансов» (+1,5%). В лидерах префы и обычка Сбербанка (SBER), а также акции ВТБ (VTBR) и «СПБ Биржи» (SPBE). Единственная бумага в секторе, завершившая день в минусе – акции «Банка Санкт-Петербург» (BSPB).

Из ТОП-25 акций лидеров по объему торгов 23 подорожали и 2 подешевели на 19:00 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), «Аэрофлота» (AFLT). Наиболее существенный рост продемонстрировали акции «Аэрофлота». Наиболее существенное снижение – акции «Банка Санкт-Петербург» (BSPB).

Из 40 акций индекса МосБиржи 38 подорожали и 2 подешевели по итогам дня.

81,0 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 78,6 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Globaltrans (GLTR) опубликовал финансовые результаты за 2022 год. Выручка составила 81,6 млрд руб. (+40% г/г), скорр. EBITDA достигла 49,2 млрд (+69%). Долговая нагрузка Net Debt/скорр. EBITDA сократилась с 0,6x годом ранее до символических 0,1x. Globaltrans показал ожидаемо сильные итоги 2022 года, при этом отметим, что во 2-ом полугодии 2022 года, несмотря на некоторое снижение ставок аренды полувагонов и инфляцию издержек, вызванную индексацией ЖД-тарифов порожнего пробега, компания также отработала с выдающейся операционной рентабельностью. Так как трудности с редомициляцией холдинговой структуры с Кипра и распределением дивидендов по-прежнему сохраняется, Globaltrans планирует направлять накопившуюся ликвидность на расширение флота, что создает базу для дальнейшего органического роста всего бизнеса компании. Поскольку ценовая конъюнктура остается весьма благоприятной для бизнеса Globaltrans (ставки аренды полувагонов стабилизировались в 4 кв. 2022 г. на высоких исторических уровнях), а положительный тренд операционной эффективности может компенсировать еще одну индексацию ЖД-тарифов на 10%, прошедшую в первые 2 месяца 2023 года, мы сохраняем положительный взгляд и рекомендацию «Покупать» в расписках Globaltrans.

На 19:00 мск:

Индекс МосБиржи — 2 440,68 п. (+2,06%), с нач. года +13,3%

Индекс РТС — 1 001,94 п. (+2,47%), с нач. года +3,2%

Несмотря на укрепление рубля в понедельник российский фондовый рынок обновил полугодовой максимум. Ключевой краткосрочный позитив был обусловлен внешним фоном. При этом апрель и май станут периодом дивидендных выплат и дополнительной ликвидности, поступающей на рынок. Меж тем технически российский рынок все еще сильно перекуплен. В диапазоне 2450-2470 мы можем увидеть формирование локального пика и оздоровительную коррекцию.

Внешний фон был позитивным для российского рынка. Поддержку европейским площадкам оказывала стабилизация акций банков: бумаги Deutsche Bank, которые резко подешевели в пятницу, сегодня прибавляли около 5%. Лидировал сектор здравоохранения благодаря мощному росту акций Novartis, опубликовавшей позитивные результаты испытаний препарата для лечения рака груди. Прибавляли акции и на Wall Street. Индекс банков KBW рос на 2,3% после сообщения Bloomberg о том, что власти США рассматривают возможность увеличения специального механизма кредитования банков. Это дало бы First Republic Bank и другим региональным американским банкам время для того, чтобы привести в порядок свои балансы. Кроме того, в конце прошлой недели высокопоставленные американские чиновники, включая президента Джо Байдена, выразили уверенность в устойчивости финансовой системы США.

Нефть дорожала в рамках консолидации внутри диапазона предыдущих сессий. На прошлой неделе майский фьючерс на Brent прибавил 2,77%, но по итогам месяца и первого квартала он заметно дешевеет. Позитивное влияние на динамику нефтяных котировок в понедельник оказало восстановление аппетита инвесторов к риску. Однако спрос из-за продолжающихся забастовок на НПЗ во Франции проседает. По данным Bloomberg, четыре из шести НПЗ страны едва работают, т. к. на выходных Exxon Mobil приступил к остановке одного из них в связи с невозможностью доставить на него нефть. По оценкам агентства, совокупная загруженность французских НПЗ может составлять около 20%.

На 19:15 мск:

Brent, $/бар. — 76,77 (+2,37%), с нач. года -10,6%

WTI, $/бар. — 71,22 (+2,83%), с нач. года -11,3%

Urals (инд. Средиземноморье), $/бар. — 49,97 (+4,02%), с нач. года -22,0%

Золото, $/тр. унц. — 1 959,08 (-0,97%), с нач. года +7,4%

Серебро, $/тр. унц. — 23,01 (-0,94%), с нач. года -3,9%

Алюминий, $/т — 2 363,50 (+1,13%), с нач. года -0,6%

Медь, $/т — 8 964,00 (+0,48%), с нач. года +7,1%

Никель, $/т — 23 815,00 (+1,48%) с нач. года -20,7%

Дивидендная доходность индекса МосБиржи составляет 8,5 %. Индекс торгуется с коэффициентом 3,1 к прибыли за прошедший год (P/E).

На 19:15 мск:

EUR/USD — 1,0789 (+0,27%), с начала года +0,8%

GBP/USD — 1,2278 (+0,37%), с начала года +1,6%

USD/JPY — 131,45 (+0,55%), с начала года +0,3%

Индекс доллара — 102,911 (-0,20%), с начала года -0,6%

USD/RUB (Мосбиржа) — 76,68 (-0,51%), с начала года +9,7%

EUR/RUB (Мосбиржа) — 82,65 (-0,08%), с начала года +11,2%

Ключевые новости дня

Российские авиакомпании получили разрешения на выполнение более 3350 рейсов в неделю, что на 65% больше относительно фактически выполненных рейсов в неделю в зимнем сезоне IATA 2022/2023, свидетельствуют данные Росавиации. Иностранные авиакомпании в сезон «Лето 2023» планируют на 30% увеличить количество рейсов в неделю по сравнению с прошедшим зимним сезоном, в котором выполнялось порядка 1630 рейсов в неделю. Новости оказали поддержку акциям «Аэрофлота».

Согласно новой редакции тарифов срочного рынка Московской биржи, размер биржевой комиссии за сделки с опционами будет снижен в 5 раз с возможностью пересмотра тарифов через один год начиная с вечерней торговой сессии 3 апреля 2023 года. Это повысит привлекательность и удобство операций с опционами для всех категорий клиентов.

В фокусе

«Россети Ленэнерго» (LSNG) планирует 28 марта опубликовать финансовые результаты 2022 г. по РСБУ.

Совет директоров «Аэрофлота» (AFLT) обсудит28 марта распределение прибыли группы за 2022 год.

Etalon Group (ETLN) 28 марта планирует опубликовать отчетность по МСФО за 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшими по динамике стал индекс «Металлов и добычи» (+0,8%). Здесь лидировали акции «Алроса» (ALRS) и НЛМК (NLMK). Подешевели только акции «Полюса» (PLZL) и акции «Русала» (RUAL).

Лидером роста стал индекс «Транспорта» (+3%). Аутсайдеры сектора – Globaltrans (GLTR) после публикации финансовой отчетности по итогам 2022 г. Компания по-прежнему не может платить дивиденды и заметно сократила долговую нагрузку. В лидерах роста акции «Аэрофлота» (AFLT) и НМТП (NMTP).

Индекс «Информационных технологий» (+2,5%). Лидировали по темпам роста расписки Ozon Holdings (OZON), «ЦИАН» (CIAN), которые подорожали примерно на 4%. Все представители сектора в плюсе.

Индекс «Нефти и газа» (+2,6%). Лидировали префы и обычка «Сургутнефтегаза» (SNGS), а также префы и обычка (TATN).

Индекс «Строительных компаний» (+1,3%). Наиболее уверенный рост показали акции «Самолета» (SMLT), прибавившие более 4%. За ними следовали акции ГК «ПИК» (PIKK), прибавившие более 2%. Затем расписки «Эталона» (ETLN) и акции «Группы ЛСР» (LSRG).

Индекс «Финансов» (+1,5%). В лидерах префы и обычка Сбербанка (SBER), а также акции ВТБ (VTBR) и «СПБ Биржи» (SPBE). Единственная бумага в секторе, завершившая день в минусе – акции «Банка Санкт-Петербург» (BSPB).

Из ТОП-25 акций лидеров по объему торгов 23 подорожали и 2 подешевели на 19:00 мск. Лидировали по объему акции Сбербанка (SBER), «Газпрома» (GAZP), «Аэрофлота» (AFLT). Наиболее существенный рост продемонстрировали акции «Аэрофлота». Наиболее существенное снижение – акции «Банка Санкт-Петербург» (BSPB).

Из 40 акций индекса МосБиржи 38 подорожали и 2 подешевели по итогам дня.

81,0 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 78,6 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Globaltrans (GLTR) опубликовал финансовые результаты за 2022 год. Выручка составила 81,6 млрд руб. (+40% г/г), скорр. EBITDA достигла 49,2 млрд (+69%). Долговая нагрузка Net Debt/скорр. EBITDA сократилась с 0,6x годом ранее до символических 0,1x. Globaltrans показал ожидаемо сильные итоги 2022 года, при этом отметим, что во 2-ом полугодии 2022 года, несмотря на некоторое снижение ставок аренды полувагонов и инфляцию издержек, вызванную индексацией ЖД-тарифов порожнего пробега, компания также отработала с выдающейся операционной рентабельностью. Так как трудности с редомициляцией холдинговой структуры с Кипра и распределением дивидендов по-прежнему сохраняется, Globaltrans планирует направлять накопившуюся ликвидность на расширение флота, что создает базу для дальнейшего органического роста всего бизнеса компании. Поскольку ценовая конъюнктура остается весьма благоприятной для бизнеса Globaltrans (ставки аренды полувагонов стабилизировались в 4 кв. 2022 г. на высоких исторических уровнях), а положительный тренд операционной эффективности может компенсировать еще одну индексацию ЖД-тарифов на 10%, прошедшую в первые 2 месяца 2023 года, мы сохраняем положительный взгляд и рекомендацию «Покупать» в расписках Globaltrans.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба