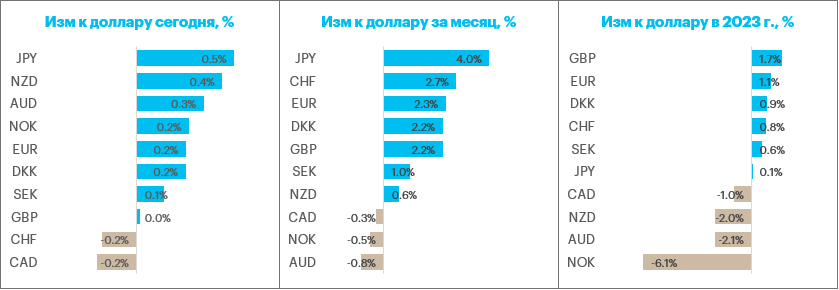

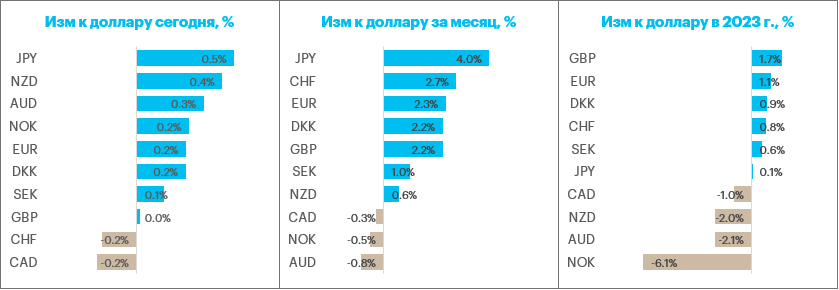

Итоги понедельника. Индекс доллара снизился по итогам первого торгового дня недели. Доллар подешевел против большинства конкурентов из Большой десятки, прибавив в цене только относительно новозеландской валюты и японской иены, которая наиболее чувствительна к изменению доходностей 2-летних гособлигаций США. Долговой рынок в США с 9 марта остается очень волатильным. В понедельник доходности 2-летних трежерис подскочили на 23 б.п. после трехдневного снижения и закрылись около 4%. Однако это было все еще на 109 б.п. ниже максимумов 8 марта на уровне 5,08%

Усилия регуляторов в Европе и США смягчили острую фазу банковского кризиса. Появились надежды, что новых жертв в банковском секторе не будет, а, значит, и не будет непредсказуемой волатильности на рынках. Власти США рассматривают возможность увеличения специального механизма кредитования банков. Это дало бы First Republic Bank и другим региональным американским банкам время для того, чтобы привести в порядок свои балансы. Кроме того, в конце прошлой недели высокопоставленные американские чиновники, включая президента Джо Байдена, выразили уверенность в устойчивости финансовой системы США. Это улучшило аппетит к риску, спровоцировало позитивную динамику на рынках акций и оказало давление на доллар.

Старт вторника. Доллар по-прежнему дешевел против большинства валют G10. Торги на фондовых площадках в Европе демонстрировали позитивную динамику, фьючерсы на американские фондовые индексы торговались в плюсе, демонстрируя сохраняющийся аппетит к рискованным активам. При этом доходности 2-летних нот Казначейства США росли на 5 б.п. до 4,04%, а доходности 10-летних облигаций после роста на 15 б.п. в понедельник росли на 4 б.п. до 3,57%.

На этой неделе завершается текущий торговый месяц и первый квартал 2023 г. В Японии завершается финансовый год, новый стартует с 1 апреля. Это стимулирует повышенные потоки репатриации средств японских инвесторов, что оказывает техническое, конъюнктурное давление на доллар. Это говорит о том, что динамика валютных курсов на этой неделе может быть искажена «подбиванием бухгалтерских балансов» и выбиваться из общей тенденции.

Краткосрочные перспективы доллара. Поскольку опасения в отношении банковского сектора несколько снизились, выросли ожидания майского повышения ставок ФРС. Если в конце прошлой неделе рынок фьючерсов на ставку по федеральным фондам с вероятностью 24% подразумевал возможность повышения на 25 б.п. 3 мая, то сейчас это уже 56%. Но, как мы видим, это не оказывает заметной поддержки доллару. Во-первых, как мы отметили выше, здесь играют роль технические аспекты валютной торговли в рамках финальной недели месяца и квартала. Во-вторых, денежный рынок по-прежнему ожидает к концу года снижение ставки не менее чем на 50 б.п. Подобного рода ожидания подразумевают, что крупные центральные банки во главе с ФРС завершают агрессивный цикл повышения ставок в борьбе за контроль над инфляцией, и теперь начинается фаза, которая подразумевает паузу в цикле на достигнутых уровнях, а выходом из этой фазы будет снижение ставок. Соответственно, теперь рынки будут строить свои ожидания исходя из прогнозов того, насколько продолжительным будет период, когда ставки будут держаться на пиковом уровне перед первым снижением.

Как мы отмечали ранее, такая фаза может сопровождаться повышением крутизны кривой доходности в США, что позитивно для рынков акций и негативно для среднесрочных перспектив курса доллара. Мы по-прежнему придерживаемся мнения, согласно которому, продажа доллара на попытках роста — наиболее привлекательная стратегия.

В фокусе на этой неделе:

Четверг, 30 марта. США: ВВП, первичные заявки на получение пособий по безработице

Четверг, 30 марта. США: выступления глав ФРБ Бостона, Ричмонда. Выступление главы Минфина США Джанет Йеллен

Пятница, 31 марта. Китай: публикация индексов деловой активности PMI за март

Пятница, 31 марта. США: дефлятор PCE, индикатор потребительских настроений Мичиганского университета

Пятница, 31 марта. Еврозона: выступление главы ЕЦБ Кристин Лагард

Пятница, 31 марта. США: выступление президента ФРБ Нью-Йорка Джона Уильямса

Усилия регуляторов в Европе и США смягчили острую фазу банковского кризиса. Появились надежды, что новых жертв в банковском секторе не будет, а, значит, и не будет непредсказуемой волатильности на рынках. Власти США рассматривают возможность увеличения специального механизма кредитования банков. Это дало бы First Republic Bank и другим региональным американским банкам время для того, чтобы привести в порядок свои балансы. Кроме того, в конце прошлой недели высокопоставленные американские чиновники, включая президента Джо Байдена, выразили уверенность в устойчивости финансовой системы США. Это улучшило аппетит к риску, спровоцировало позитивную динамику на рынках акций и оказало давление на доллар.

Старт вторника. Доллар по-прежнему дешевел против большинства валют G10. Торги на фондовых площадках в Европе демонстрировали позитивную динамику, фьючерсы на американские фондовые индексы торговались в плюсе, демонстрируя сохраняющийся аппетит к рискованным активам. При этом доходности 2-летних нот Казначейства США росли на 5 б.п. до 4,04%, а доходности 10-летних облигаций после роста на 15 б.п. в понедельник росли на 4 б.п. до 3,57%.

На этой неделе завершается текущий торговый месяц и первый квартал 2023 г. В Японии завершается финансовый год, новый стартует с 1 апреля. Это стимулирует повышенные потоки репатриации средств японских инвесторов, что оказывает техническое, конъюнктурное давление на доллар. Это говорит о том, что динамика валютных курсов на этой неделе может быть искажена «подбиванием бухгалтерских балансов» и выбиваться из общей тенденции.

Краткосрочные перспективы доллара. Поскольку опасения в отношении банковского сектора несколько снизились, выросли ожидания майского повышения ставок ФРС. Если в конце прошлой неделе рынок фьючерсов на ставку по федеральным фондам с вероятностью 24% подразумевал возможность повышения на 25 б.п. 3 мая, то сейчас это уже 56%. Но, как мы видим, это не оказывает заметной поддержки доллару. Во-первых, как мы отметили выше, здесь играют роль технические аспекты валютной торговли в рамках финальной недели месяца и квартала. Во-вторых, денежный рынок по-прежнему ожидает к концу года снижение ставки не менее чем на 50 б.п. Подобного рода ожидания подразумевают, что крупные центральные банки во главе с ФРС завершают агрессивный цикл повышения ставок в борьбе за контроль над инфляцией, и теперь начинается фаза, которая подразумевает паузу в цикле на достигнутых уровнях, а выходом из этой фазы будет снижение ставок. Соответственно, теперь рынки будут строить свои ожидания исходя из прогнозов того, насколько продолжительным будет период, когда ставки будут держаться на пиковом уровне перед первым снижением.

Как мы отмечали ранее, такая фаза может сопровождаться повышением крутизны кривой доходности в США, что позитивно для рынков акций и негативно для среднесрочных перспектив курса доллара. Мы по-прежнему придерживаемся мнения, согласно которому, продажа доллара на попытках роста — наиболее привлекательная стратегия.

В фокусе на этой неделе:

Четверг, 30 марта. США: ВВП, первичные заявки на получение пособий по безработице

Четверг, 30 марта. США: выступления глав ФРБ Бостона, Ричмонда. Выступление главы Минфина США Джанет Йеллен

Пятница, 31 марта. Китай: публикация индексов деловой активности PMI за март

Пятница, 31 марта. США: дефлятор PCE, индикатор потребительских настроений Мичиганского университета

Пятница, 31 марта. Еврозона: выступление главы ЕЦБ Кристин Лагард

Пятница, 31 марта. США: выступление президента ФРБ Нью-Йорка Джона Уильямса

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба