31 марта 2023 Открытие Шульгин Михаил

Российские акции подорожали по итогам торгов в четверг, 30 марта. Индекс МосБиржи практически весь день торговался на позитивной ноте, но так и не обновил сформированный в среду максимум с 16 сентября 2022 г. на уровне 2468,5 п. При этом рублевый индекс продемонстрировал 5-дневную серию роста. Долларовый индекс РТС уверенно держался выше психологического уровня 1000 п., но также не решился атаковать пиковые значения предыдущего дня.

На 19:00 мск:

Индекс МосБиржи — 2 465,93 п. (+0,21%), с нач. года +14,5%

Индекс РТС — 1 006,43 п. (+0,19%), с нач. года +3,7%

Stoxx Europe 600 — 454,84 п. (+1,03%), с нач. года +7,0%

DAX — 15 522,40 п. (+1,26%), с нач. года +11,5%

FTSE 100 — 7 620,43 п. (+0,74%), с нач. года +2,3%

S&P 500 — 4 045,24 п. (+0,43%), с нач. года +5,4%

VIX — 19,71 п. (+0.59 пт), с нач. года -1.96 пт

MSCI World — 2 739,42 п. (+1,28%), с нач. года +5,3%

На фондовых площадках в США и Европе сегодня полноценным образом проснулся аппетит к риску. Индекс S&P 500 уверенно подрастал к экватору сессии около, как и высокотехнологичный Nasdaq 100, который может завершить свой лучший квартал за 10 лет. Инвесторы в США делают ставку на то, что ФРС достигнет пика повышения ставок в мае (+25 б.п. до 5,25%), а во второй половине года перейдет к смягчению денежно-кредитной политики. Меж тем панъевропейский индекс EuroStoxx 600 достиг трехнедельного пика в четверг, поскольку беспокойства в контексте проблем банковского сектора стихли. Доходности германских государственных облигаций по темпам роста опережают увеличение доходностей трежерис. На этом фоне курс евро к доллару подскочил до 1,0926 и может закрыться на самом высоком уровне со 2 февраля. Рынок валютных опционов делает минимальные с 7 марта ставки на укрепление валюты США против европейского конкурента, если судить по 3-месячному показателю Risk Reversal, который отражает разницу в стоимости опционов Call и Put для пары EUR/USD.

На 19:15 мск:

Brent, $/бар. — 79,30 (+1,30%), с нач. года -7,7%

WTI, $/бар. — 74,31 (+1,84%), с нач. года -7,4%

Urals (инд. Средиземноморье), $/бар. — 52,42 (+2,22%), с нач. года -18,1%

Золото, $/тр. унц. — 1 978,64 (+0,71%), с нач. года +8,5%

Серебро, $/тр. унц. — 23,79 (+1,94%), с нач. года -0,7%

Алюминий, $/т — 2 386,50 (+0,27%), с нач. года +0,4%

Медь, $/т — 9 008,00 (+0,06%), с нач. года +7,6%

Никель, $/т — 23 160,00 (-2,46%) с нач. года -22,9%

Динамика международного валютного рынка нашла свое отражение в динамике курсов доллара и евро к рублю в валютной секции Мосбиржи. Поэтому к вечеру четверга доллар дешевел, а евро дорожал, и в итоге курс евро/рубль впервые с 19 апреля 2022 г. завершил торговый день выше 84,00. При этом отметим, что в рамках дневной сессии на объемах 7,6–8,5 млрд руб. в час курс EURRUB (TOM, расчетами завтра) был относительно стабилен и торговался в коридоре 83,90–83,56 — то есть диапазон был 34 копейки. Однако ближе к вечеру объемы уже с трудом превышали 5 млрд руб. в час. На более низких объемах как раз мы и наблюдали формирование новых максимумов евро относительно рубля. Поскольку рубль преодолел психологический уровень 84 за евро на относительно низких объемах, мы предполагаем, что движение не имеет отношения к повышенному спросу на валюту со стороны импортеров. Это, скорее, спекулятивный спрос, который может быть обусловлен пониманием того, что проблемы в когорте европейских банков будут не так страшны, как это казалось еще неделю или пару недель назад. Также это может быть эффект оттока капитала и давления на рубль со стороны капитального счета, которое в последние недели заметно возросло.

На 19:15 мск:

EUR/USD — 1,0903 (+0,54%), с начала года +1,8%

GBP/USD — 1,2372 (+0,47%), с начала года +2,4%

USD/JPY — 132,59 (-0,20%), с начала года +1,1%

Индекс доллара — 102,232 (-0,40%), с начала года -1,2%

USD/RUB (Мосбиржа) — 77,08 (-0,10%), с начала года +10,3%

EUR/RUB (Мосбиржа) — 84,375 (+0,69%), с начала года +13,6%

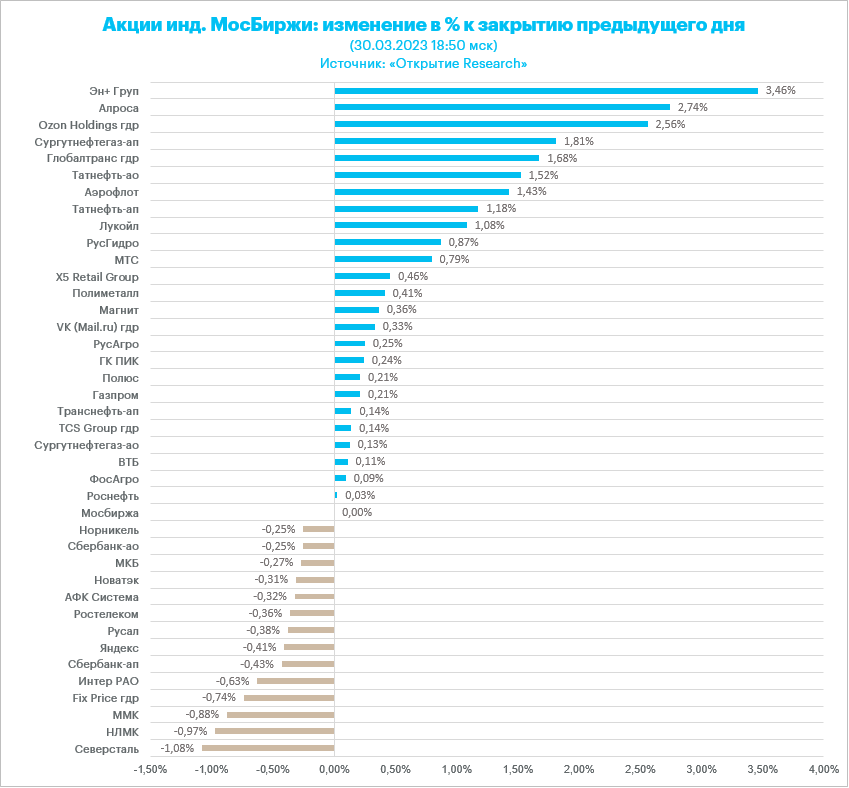

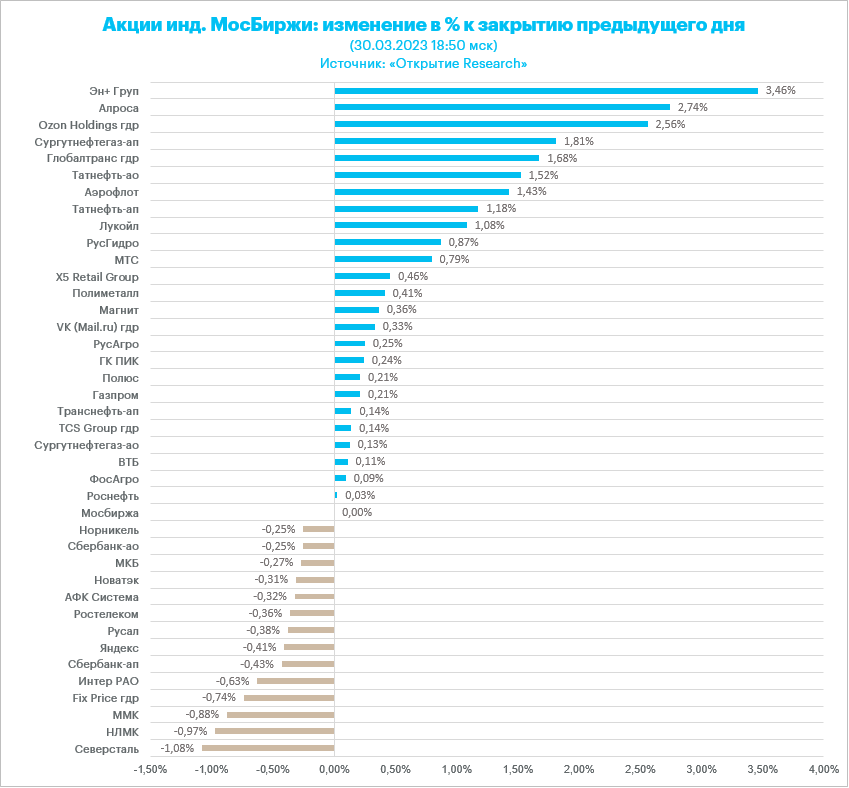

Несмотря на позитивный внешний фон , российский фондовый рынок продемонстрировал скромную позитивную динамику. В среду в лидерах роста были акции сталепроизводителей, а сегодня они в лидерах снижения среди индексных акций. Производители цветных металлов также подешевели, как и акции Сбербанка, рост которых оказывал поддержку рынку накануне. В лидерах роста были потенциальные дивидендные истории, а также бумаги Ozon Holdings, которые позитивно отреагировали на новости о разработке правительством механизма для выпуска нового типа акций компаний IT-сектора, которые дают держателю право нескольких голосов на собрании акционеров. В целом, сейчас ключевым негативным для российского рынка фактором выступает его краткосрочная перекупленность.

Дивидендная доходность индекса МосБиржи составляет 8,4 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

«КАМАЗ» не планирует возобновлять публикацию отчетности по МСФО в 2023 году. Компания под западными санкциями. Она не публиковала финансовую отчетность за первые 6 месяцев 2022 г., а также за весь 2022 г.

Мы планируем разрешить банкам с базовой лицензией отчуждать зависшие ценные бумаги, с которыми они не вправе работать, расширить перечень доступных для банков с базовой лицензией ценных бумаг, в том числе предоставить работать с ценными бумагами любой биржи, сказала зампред ЦБ РФ Ольга Полякова. Для банков с базовой лицензией действует временное разрешение открывать корреспондентские счета за рубежом. Конкретика по этой инициативе, как ожидается, появится в мае.

В фокусе

QIWI (QIWI) 31 марта планирует опубликовать финансовые результаты по МСФО за 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшими по динамике стал индекс «Финансов» (+0,1%). В явных лидерах были акции Qiwi (QIWI) перед публикацией отчетности. В аутсайдерах акции «СПБ Биржи» (SPBE), префы и обычка Сбербанка (SBER). Также дешевели акции МКБ (CBOM) и «Банка Санкт-Петербург» (BSPB).

Лидером роста стал индекс «Электроэнергетики» (+0,74%). Здесь лидировали акции «Россети» (FEES), прибавившие 5% до максимума за 6 месяцев. Более 3% прибавили акции ТГК-1 (TGKA) и ТГК-2 (TGKB). Более 1% потеряли в цене акции «Мосэнерго» (MSNG), «Юнипро» (UPRO ), ОГК-2 (OGKB).

Индекс «Телекоммуникаций» (+0,3%). Акции МТС (MTSS) и префы МГТС (MGTSP) подорожали примерно на 0,8%. Обычка «Ростелекома» (RTKM) и префы «Ростелекома» (RTKMP) были в лидерах снижения.

Индекс «Строительных компаний» (+0,6%). Лидерами роста стали акции «Самолета» (SMLT), подорожавшие на 1%, а также прибавившие 0,2% акции ГК «ПИК» (PIKK). На 0,5% подешевели вчерашние лидеры роста в секторе – расписки «Эталона» (ETLN), акции «Группы ЛСР» (LSRG) просели на 0,3%.

Индекс «Металлов и добычи» (+0,2%). В лидерах акции «Эн+ Груп» (ENPG), подорожавшие более чем на 3,5%, а также акции алмазодобывающей компании «Алроса» (ALRS), которые подскочили почти на 3%. В аутсайдерах акции «Северстали» (CHMF), НЛМК (NLMK) и ММК (MAGN).

Индекс «Нефти и газа» (+0,4%). Лидировали префы «Сургутнефтегаза» (SNGSP)? а также префы и обычка (TATN). Под давлением оказались акции «Новатэка» (NVTK).

Из ТОП-25 акций лидеров по объему торгов 19 подорожали и 6 подешевели на 18:50 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Русснефти» (RNFT), ОВК (UWGN). Наиболее существенный рост продемонстрировали акции «Русснефти», подорожавшие на 20%. Наиболее существенное снижение – бумаги «Северстали» (CHMF), подешевевшие на 1,1%.

Из 40 акций индекса МосБиржи 25 подорожали и 14 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 85,7 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка. Меж тем техническая картина не исключает в преддверии коррекции рост до 2470-2490 пунктов по рублевому индексу.

Корпоративные истории

Расписки «ЦИАН» (CIAN) накануне резко выросли на рекордном с ноября 2021 г. объеме и достигли максимума за 7 месяцев на уровне 550 руб. в преддверии публикации отчетности. Финансовые результаты по МСФО за 2022 г. были опубликованы сегодня. Бумаги с начала года до максимумов 29 марта демонстрировали рост на 52,5%, а теперь мы наблюдаем коррекцию, которая также может быть обусловлена тем, что никаких новостей о выплате дивидендов мы не услышали. А инвесторы сейчас на каждую публикуемую отчетность смотрят через призму потенциального дивидендного вознаграждения.

Выручка холдинговой компании сервиса по размещению объявлений в сфере недвижимости в IV квартале увеличилась на 35% до 2,39 млрд руб. Скорректированная EBITDA подскочила в 5 раз до 586 млн руб. Рентабельность по EBITDA выросла на 18 п.п. до 24,5%. Чистая прибыль выросла до 489 млн руб. по сравнению с убытком 888 млн руб. в IV квартале 2021 г. По итогам всего 2022 г. выручка +37% г/г до 8,3 млрд рублей, Скорр. EBITDA выросла в 5,2 раза до 1,67 млрд руб., рентабельность по EBITDA увеличилась на 15 п.п. до 20,2%. Чистая прибыль составила 480 млн руб. Позитивно, что доходы от основного бизнеса, включающего размещение объявлений, лидогенерацию и онлайн-рекламу, увеличились в IV квартале на 43% г/г до 2,3 млрд руб. Однако выручка ипотечного маркетплейса по итогам IV квартала упала на 27% до 76 млн руб.

На 19:00 мск:

Индекс МосБиржи — 2 465,93 п. (+0,21%), с нач. года +14,5%

Индекс РТС — 1 006,43 п. (+0,19%), с нач. года +3,7%

Stoxx Europe 600 — 454,84 п. (+1,03%), с нач. года +7,0%

DAX — 15 522,40 п. (+1,26%), с нач. года +11,5%

FTSE 100 — 7 620,43 п. (+0,74%), с нач. года +2,3%

S&P 500 — 4 045,24 п. (+0,43%), с нач. года +5,4%

VIX — 19,71 п. (+0.59 пт), с нач. года -1.96 пт

MSCI World — 2 739,42 п. (+1,28%), с нач. года +5,3%

На фондовых площадках в США и Европе сегодня полноценным образом проснулся аппетит к риску. Индекс S&P 500 уверенно подрастал к экватору сессии около, как и высокотехнологичный Nasdaq 100, который может завершить свой лучший квартал за 10 лет. Инвесторы в США делают ставку на то, что ФРС достигнет пика повышения ставок в мае (+25 б.п. до 5,25%), а во второй половине года перейдет к смягчению денежно-кредитной политики. Меж тем панъевропейский индекс EuroStoxx 600 достиг трехнедельного пика в четверг, поскольку беспокойства в контексте проблем банковского сектора стихли. Доходности германских государственных облигаций по темпам роста опережают увеличение доходностей трежерис. На этом фоне курс евро к доллару подскочил до 1,0926 и может закрыться на самом высоком уровне со 2 февраля. Рынок валютных опционов делает минимальные с 7 марта ставки на укрепление валюты США против европейского конкурента, если судить по 3-месячному показателю Risk Reversal, который отражает разницу в стоимости опционов Call и Put для пары EUR/USD.

На 19:15 мск:

Brent, $/бар. — 79,30 (+1,30%), с нач. года -7,7%

WTI, $/бар. — 74,31 (+1,84%), с нач. года -7,4%

Urals (инд. Средиземноморье), $/бар. — 52,42 (+2,22%), с нач. года -18,1%

Золото, $/тр. унц. — 1 978,64 (+0,71%), с нач. года +8,5%

Серебро, $/тр. унц. — 23,79 (+1,94%), с нач. года -0,7%

Алюминий, $/т — 2 386,50 (+0,27%), с нач. года +0,4%

Медь, $/т — 9 008,00 (+0,06%), с нач. года +7,6%

Никель, $/т — 23 160,00 (-2,46%) с нач. года -22,9%

Динамика международного валютного рынка нашла свое отражение в динамике курсов доллара и евро к рублю в валютной секции Мосбиржи. Поэтому к вечеру четверга доллар дешевел, а евро дорожал, и в итоге курс евро/рубль впервые с 19 апреля 2022 г. завершил торговый день выше 84,00. При этом отметим, что в рамках дневной сессии на объемах 7,6–8,5 млрд руб. в час курс EURRUB (TOM, расчетами завтра) был относительно стабилен и торговался в коридоре 83,90–83,56 — то есть диапазон был 34 копейки. Однако ближе к вечеру объемы уже с трудом превышали 5 млрд руб. в час. На более низких объемах как раз мы и наблюдали формирование новых максимумов евро относительно рубля. Поскольку рубль преодолел психологический уровень 84 за евро на относительно низких объемах, мы предполагаем, что движение не имеет отношения к повышенному спросу на валюту со стороны импортеров. Это, скорее, спекулятивный спрос, который может быть обусловлен пониманием того, что проблемы в когорте европейских банков будут не так страшны, как это казалось еще неделю или пару недель назад. Также это может быть эффект оттока капитала и давления на рубль со стороны капитального счета, которое в последние недели заметно возросло.

На 19:15 мск:

EUR/USD — 1,0903 (+0,54%), с начала года +1,8%

GBP/USD — 1,2372 (+0,47%), с начала года +2,4%

USD/JPY — 132,59 (-0,20%), с начала года +1,1%

Индекс доллара — 102,232 (-0,40%), с начала года -1,2%

USD/RUB (Мосбиржа) — 77,08 (-0,10%), с начала года +10,3%

EUR/RUB (Мосбиржа) — 84,375 (+0,69%), с начала года +13,6%

Несмотря на позитивный внешний фон , российский фондовый рынок продемонстрировал скромную позитивную динамику. В среду в лидерах роста были акции сталепроизводителей, а сегодня они в лидерах снижения среди индексных акций. Производители цветных металлов также подешевели, как и акции Сбербанка, рост которых оказывал поддержку рынку накануне. В лидерах роста были потенциальные дивидендные истории, а также бумаги Ozon Holdings, которые позитивно отреагировали на новости о разработке правительством механизма для выпуска нового типа акций компаний IT-сектора, которые дают держателю право нескольких голосов на собрании акционеров. В целом, сейчас ключевым негативным для российского рынка фактором выступает его краткосрочная перекупленность.

Дивидендная доходность индекса МосБиржи составляет 8,4 %. Индекс торгуется с коэффициентом 3,2 к прибыли за прошедший год (P/E).

Ключевые новости дня

«КАМАЗ» не планирует возобновлять публикацию отчетности по МСФО в 2023 году. Компания под западными санкциями. Она не публиковала финансовую отчетность за первые 6 месяцев 2022 г., а также за весь 2022 г.

Мы планируем разрешить банкам с базовой лицензией отчуждать зависшие ценные бумаги, с которыми они не вправе работать, расширить перечень доступных для банков с базовой лицензией ценных бумаг, в том числе предоставить работать с ценными бумагами любой биржи, сказала зампред ЦБ РФ Ольга Полякова. Для банков с базовой лицензией действует временное разрешение открывать корреспондентские счета за рубежом. Конкретика по этой инициативе, как ожидается, появится в мае.

В фокусе

QIWI (QIWI) 31 марта планирует опубликовать финансовые результаты по МСФО за 2022 год.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшими по динамике стал индекс «Финансов» (+0,1%). В явных лидерах были акции Qiwi (QIWI) перед публикацией отчетности. В аутсайдерах акции «СПБ Биржи» (SPBE), префы и обычка Сбербанка (SBER). Также дешевели акции МКБ (CBOM) и «Банка Санкт-Петербург» (BSPB).

Лидером роста стал индекс «Электроэнергетики» (+0,74%). Здесь лидировали акции «Россети» (FEES), прибавившие 5% до максимума за 6 месяцев. Более 3% прибавили акции ТГК-1 (TGKA) и ТГК-2 (TGKB). Более 1% потеряли в цене акции «Мосэнерго» (MSNG), «Юнипро» (UPRO ), ОГК-2 (OGKB).

Индекс «Телекоммуникаций» (+0,3%). Акции МТС (MTSS) и префы МГТС (MGTSP) подорожали примерно на 0,8%. Обычка «Ростелекома» (RTKM) и префы «Ростелекома» (RTKMP) были в лидерах снижения.

Индекс «Строительных компаний» (+0,6%). Лидерами роста стали акции «Самолета» (SMLT), подорожавшие на 1%, а также прибавившие 0,2% акции ГК «ПИК» (PIKK). На 0,5% подешевели вчерашние лидеры роста в секторе – расписки «Эталона» (ETLN), акции «Группы ЛСР» (LSRG) просели на 0,3%.

Индекс «Металлов и добычи» (+0,2%). В лидерах акции «Эн+ Груп» (ENPG), подорожавшие более чем на 3,5%, а также акции алмазодобывающей компании «Алроса» (ALRS), которые подскочили почти на 3%. В аутсайдерах акции «Северстали» (CHMF), НЛМК (NLMK) и ММК (MAGN).

Индекс «Нефти и газа» (+0,4%). Лидировали префы «Сургутнефтегаза» (SNGSP)? а также префы и обычка (TATN). Под давлением оказались акции «Новатэка» (NVTK).

Из ТОП-25 акций лидеров по объему торгов 19 подорожали и 6 подешевели на 18:50 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), «Русснефти» (RNFT), ОВК (UWGN). Наиболее существенный рост продемонстрировали акции «Русснефти», подорожавшие на 20%. Наиболее существенное снижение – бумаги «Северстали» (CHMF), подешевевшие на 1,1%.

Из 40 акций индекса МосБиржи 25 подорожали и 14 подешевели по итогам дня.

85,7 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 85,7 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка. Меж тем техническая картина не исключает в преддверии коррекции рост до 2470-2490 пунктов по рублевому индексу.

Корпоративные истории

Расписки «ЦИАН» (CIAN) накануне резко выросли на рекордном с ноября 2021 г. объеме и достигли максимума за 7 месяцев на уровне 550 руб. в преддверии публикации отчетности. Финансовые результаты по МСФО за 2022 г. были опубликованы сегодня. Бумаги с начала года до максимумов 29 марта демонстрировали рост на 52,5%, а теперь мы наблюдаем коррекцию, которая также может быть обусловлена тем, что никаких новостей о выплате дивидендов мы не услышали. А инвесторы сейчас на каждую публикуемую отчетность смотрят через призму потенциального дивидендного вознаграждения.

Выручка холдинговой компании сервиса по размещению объявлений в сфере недвижимости в IV квартале увеличилась на 35% до 2,39 млрд руб. Скорректированная EBITDA подскочила в 5 раз до 586 млн руб. Рентабельность по EBITDA выросла на 18 п.п. до 24,5%. Чистая прибыль выросла до 489 млн руб. по сравнению с убытком 888 млн руб. в IV квартале 2021 г. По итогам всего 2022 г. выручка +37% г/г до 8,3 млрд рублей, Скорр. EBITDA выросла в 5,2 раза до 1,67 млрд руб., рентабельность по EBITDA увеличилась на 15 п.п. до 20,2%. Чистая прибыль составила 480 млн руб. Позитивно, что доходы от основного бизнеса, включающего размещение объявлений, лидогенерацию и онлайн-рекламу, увеличились в IV квартале на 43% г/г до 2,3 млрд руб. Однако выручка ипотечного маркетплейса по итогам IV квартала упала на 27% до 76 млн руб.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба