3 апреля 2023 investing.com Царьков Дмитрий

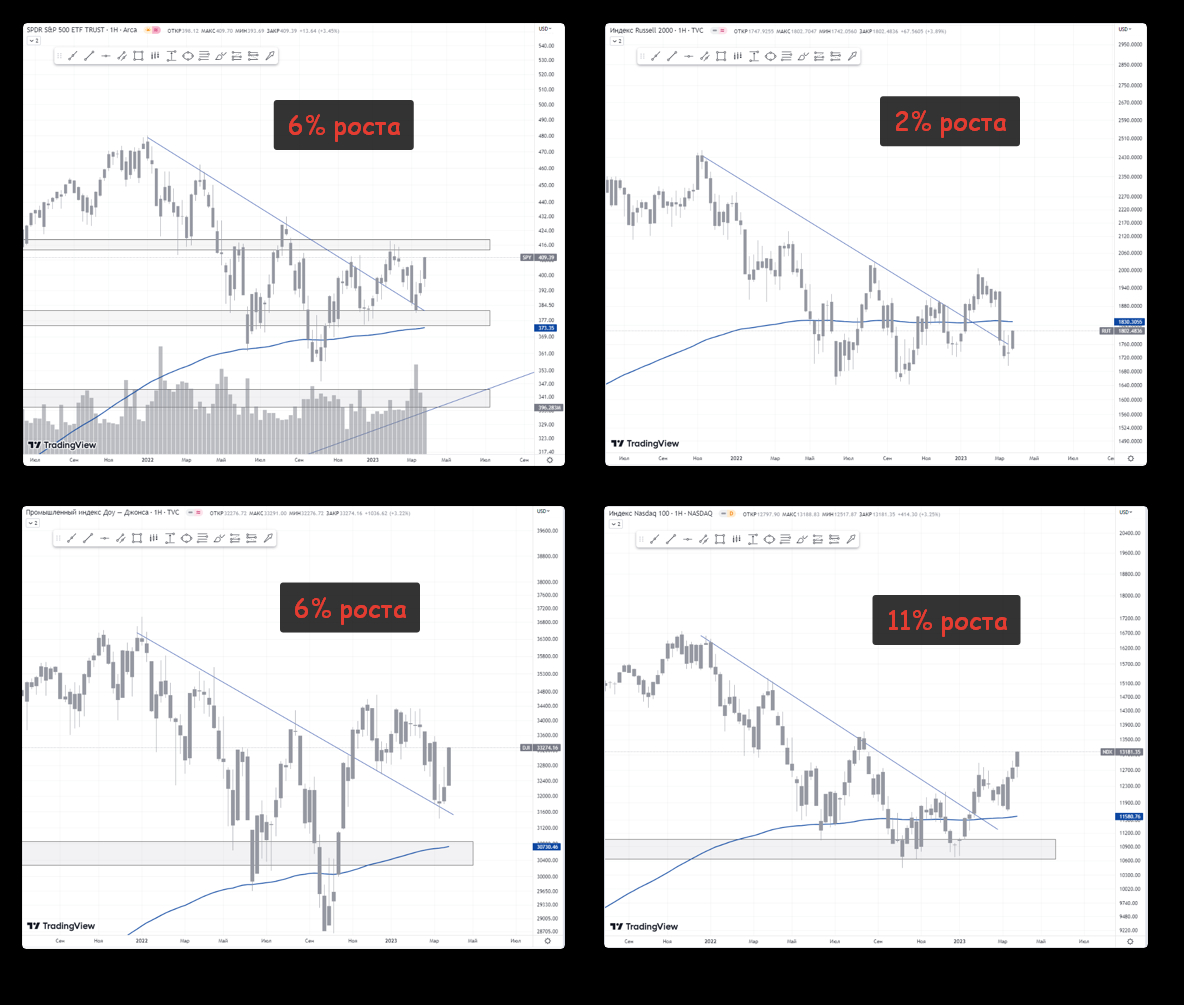

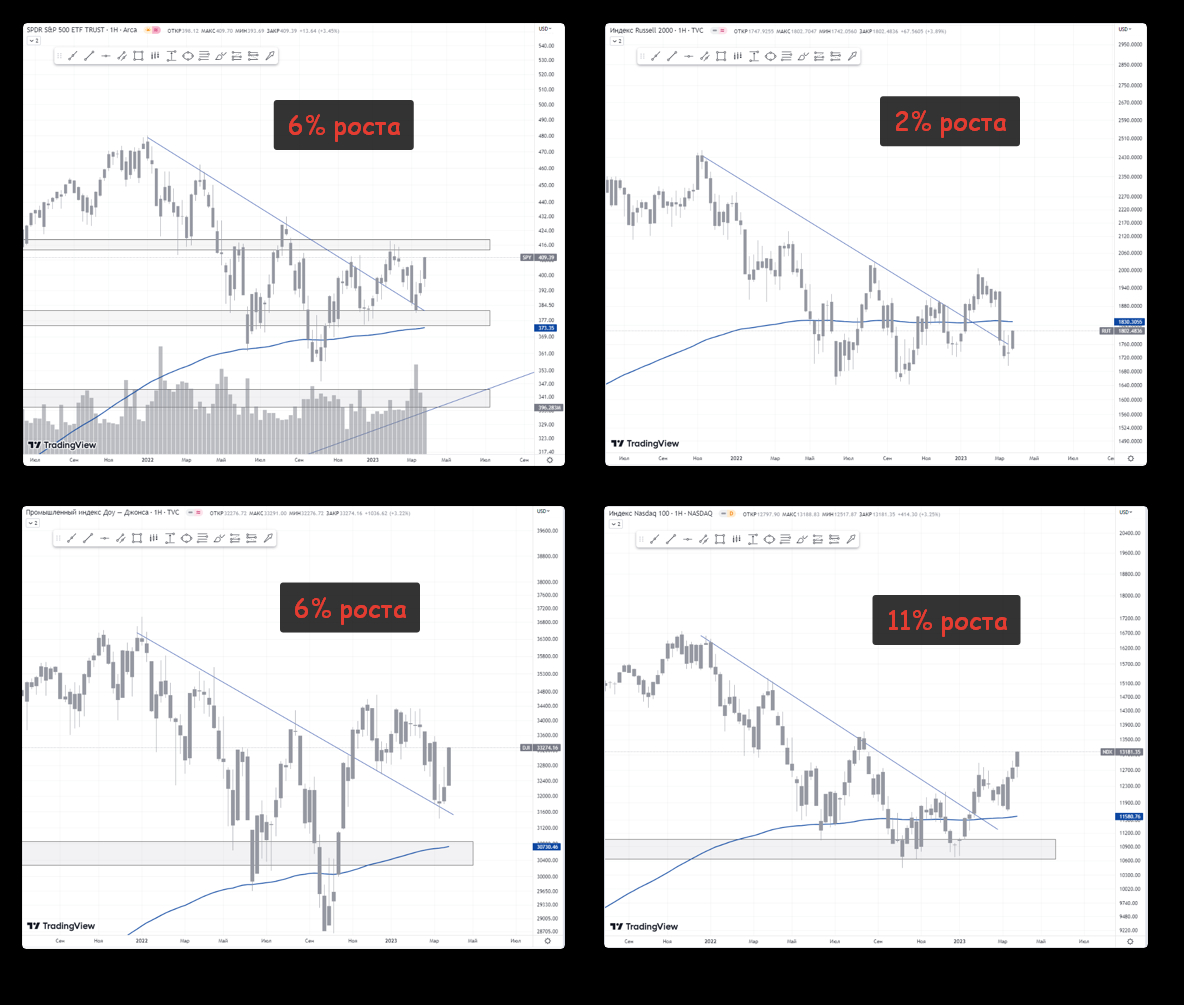

Прошлая неделя обозначила нам серьёзную уверенность участников рынка в текущем росте — все ключевые индексы поднялись на 3% и более. Это довольно серьёзная заявка на победу, учитывая тот факт, что индекс технологических компаний вырос уже на 11% с начала марта. Его коллеги по цеху ведут себя несколько скромнее, но всё же общий настрой только наверх. Стоит ли запрыгивать в этот «восточный экспресс», или стоит немного подождать на перроне?

Если внимательно взглянуть на динмику того же индекса широкого рынка, то создаётся впечатление о полной победе покупателей.

SPY

Индекс волатильности вторит росту рисковых инструментов, указывая на наступление фазы спокойствия.

VIX

Индекс доллара выражает некоторые сомнения по поводу текущего роста рисковых инструментов. Имея обратную к ним корреляцию, он не показывает столь же резкой нисходящей динамики.

DXY

Инфляционные ожидания участников рынка в лице доходности десятилетних казначейских облигаций не указывают нам на веру в снижение инфляции. Рынок находится в сомнении по этому поводу.

US10Y

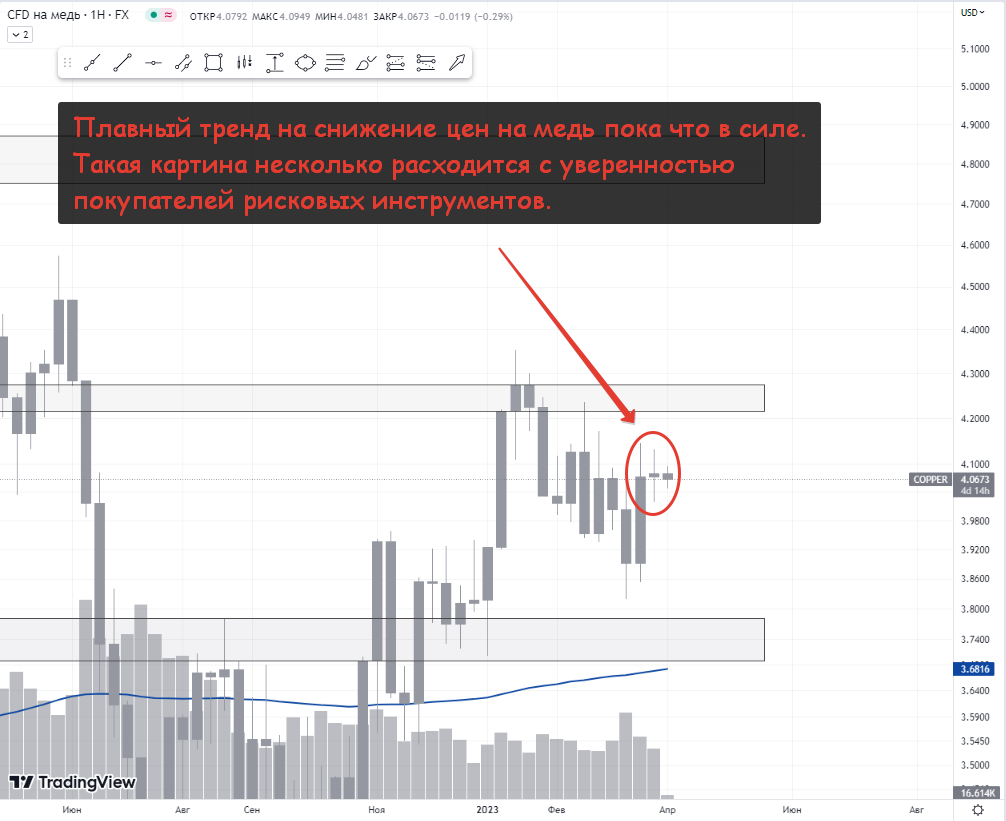

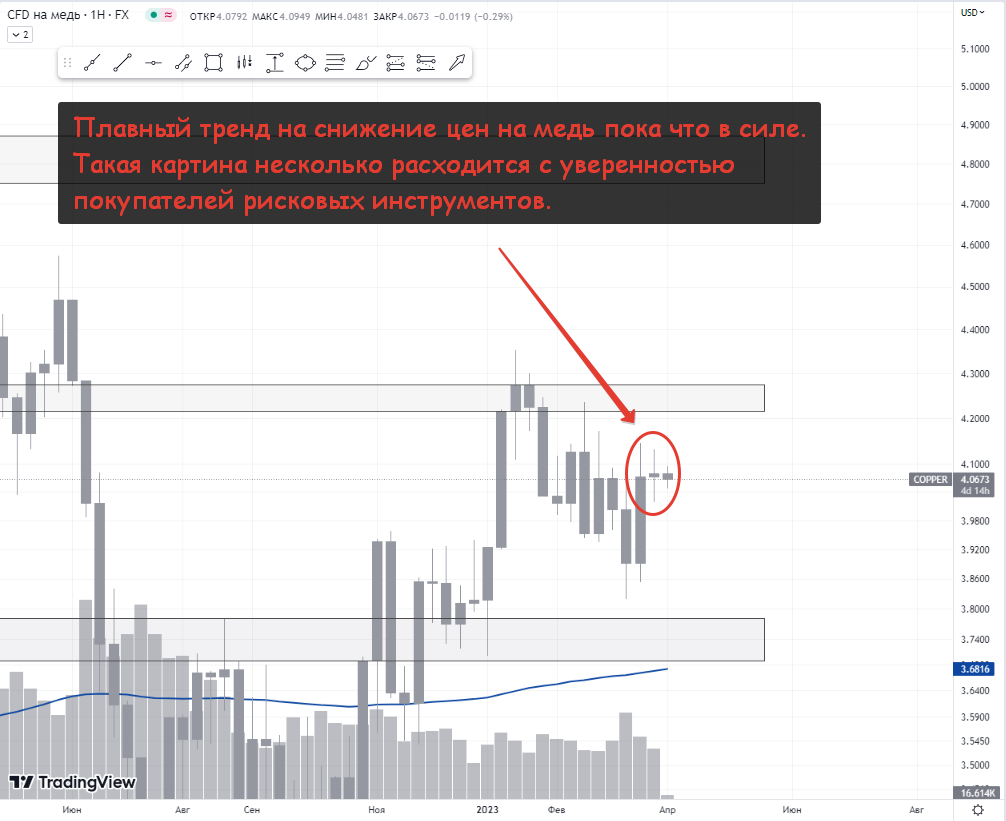

Медь, пока что, тоже не поддерживает рост рисковых инструментов. Она застыла в ожидании чего-то.

COPPER

Также очень интересна динамика главной криптовалюты, как серьёзного маркера в вопросе аппетита к риску. Цена стоит на месте уже третью неделю, после столь бурного и неуёмного роста на 26%.

BTC

События, резюме

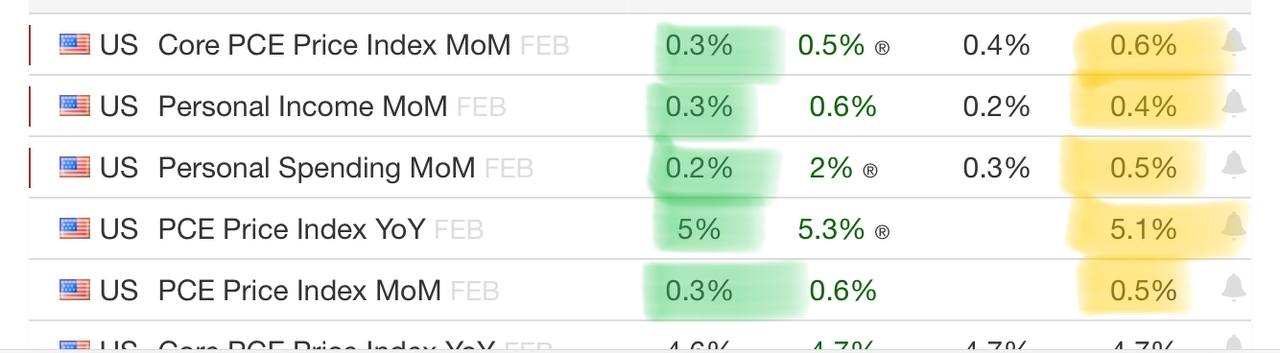

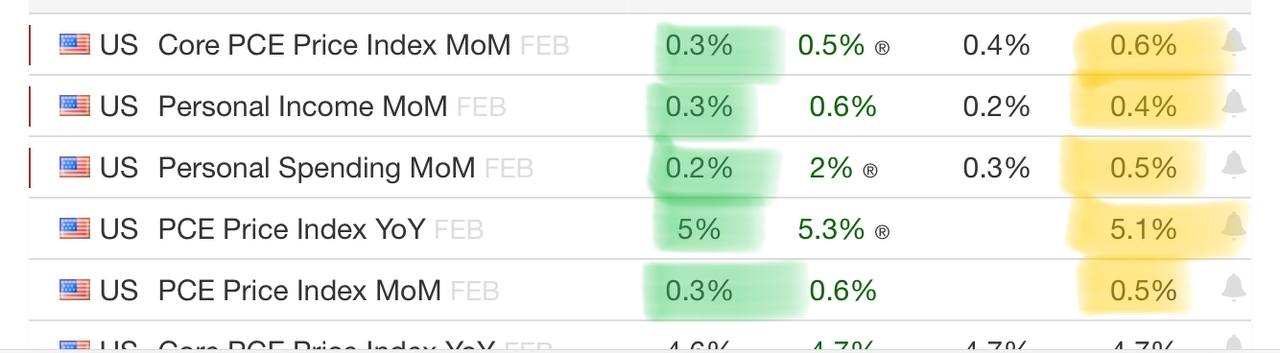

На прошедшей неделе мы с вами увидели лишь одно интересное обновление макростатистики. Касалось оно индекса потребительских расходов, который косвенно указывает нам на динамику инфляции. Так вот, он говорит о снижении инфляции в обозримом будущем по всем фронтам.

В остальном был полный штиль — никаких тебе событий, падений банков, или чего-то подобного. От такой скуки я пошёл изучать динамику всего рынка более глубоко — нужно же понять, в чём соль текущего роста!

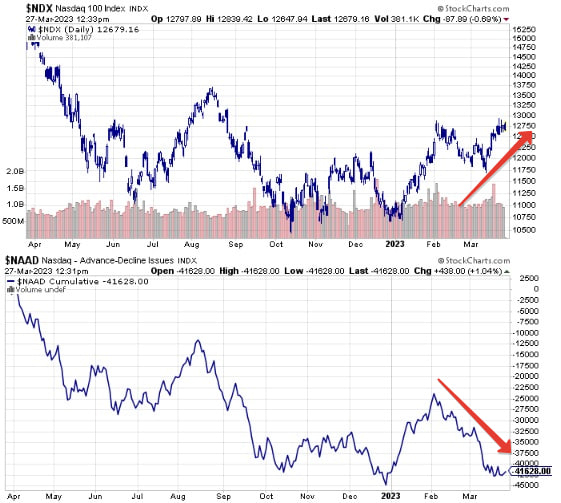

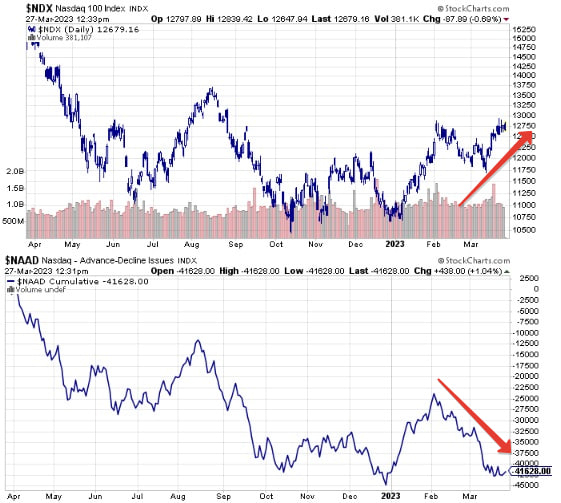

Интересные данные и показатели нашлись довольно быстро. Взгляд на текущую ширину рынка показал, что её просто нет. Т.е. растут, по сути, только несколько очень популярных и известных компаний. Весь остальной рынок пока что стоит в стороне.

После увиденного у меня появился закономерный вопрос: а кто же тогда ведёт рынок вперёд? Ответ нашёлся довольно быстро. Как уже писал выше, индекс технологических компаний вырос более чем на 11% с 6 марта, т.е. меньше чем за месяц. При этом динамика коллег по цеху выглядит более скромной — SPY и DJI выросли на 6%. А компании с малой капитализацией выросли на 2% с того же периода.

В качестве резюме могу сказать, что рынок, вероятнее всего, снова растёт только на ожидании улучшения ситуации. В связи с этим первыми на север пошли именно акции роста, т.е. индекс технологических компаний. Ширины роста, т.е. органичного роста всего рынка, пока что не набюдается совсем. С высокой вероятностью нас ждёт небольшая коррекция, ведь именно об этом всегда говорит расхождение NDX и Nyse advance-decline line.

По этой причине рекомендую вам быть более аккуратными и использовать жёсткий риск-менеджмент. Эйфория и вера в светлое будущее сегодня могут скорее навредить, чем помочь вам. Конечно же, всегда сохраняйте холодный рассудок. Желаю вам высоких прибылей.

Если внимательно взглянуть на динмику того же индекса широкого рынка, то создаётся впечатление о полной победе покупателей.

SPY

Индекс волатильности вторит росту рисковых инструментов, указывая на наступление фазы спокойствия.

VIX

Индекс доллара выражает некоторые сомнения по поводу текущего роста рисковых инструментов. Имея обратную к ним корреляцию, он не показывает столь же резкой нисходящей динамики.

DXY

Инфляционные ожидания участников рынка в лице доходности десятилетних казначейских облигаций не указывают нам на веру в снижение инфляции. Рынок находится в сомнении по этому поводу.

US10Y

Медь, пока что, тоже не поддерживает рост рисковых инструментов. Она застыла в ожидании чего-то.

COPPER

Также очень интересна динамика главной криптовалюты, как серьёзного маркера в вопросе аппетита к риску. Цена стоит на месте уже третью неделю, после столь бурного и неуёмного роста на 26%.

BTC

События, резюме

На прошедшей неделе мы с вами увидели лишь одно интересное обновление макростатистики. Касалось оно индекса потребительских расходов, который косвенно указывает нам на динамику инфляции. Так вот, он говорит о снижении инфляции в обозримом будущем по всем фронтам.

В остальном был полный штиль — никаких тебе событий, падений банков, или чего-то подобного. От такой скуки я пошёл изучать динамику всего рынка более глубоко — нужно же понять, в чём соль текущего роста!

Интересные данные и показатели нашлись довольно быстро. Взгляд на текущую ширину рынка показал, что её просто нет. Т.е. растут, по сути, только несколько очень популярных и известных компаний. Весь остальной рынок пока что стоит в стороне.

После увиденного у меня появился закономерный вопрос: а кто же тогда ведёт рынок вперёд? Ответ нашёлся довольно быстро. Как уже писал выше, индекс технологических компаний вырос более чем на 11% с 6 марта, т.е. меньше чем за месяц. При этом динамика коллег по цеху выглядит более скромной — SPY и DJI выросли на 6%. А компании с малой капитализацией выросли на 2% с того же периода.

В качестве резюме могу сказать, что рынок, вероятнее всего, снова растёт только на ожидании улучшения ситуации. В связи с этим первыми на север пошли именно акции роста, т.е. индекс технологических компаний. Ширины роста, т.е. органичного роста всего рынка, пока что не набюдается совсем. С высокой вероятностью нас ждёт небольшая коррекция, ведь именно об этом всегда говорит расхождение NDX и Nyse advance-decline line.

По этой причине рекомендую вам быть более аккуратными и использовать жёсткий риск-менеджмент. Эйфория и вера в светлое будущее сегодня могут скорее навредить, чем помочь вам. Конечно же, всегда сохраняйте холодный рассудок. Желаю вам высоких прибылей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба