4 апреля 2023 Сусин Егор

Всё скачут и скачут...

Периодически я возвращаюсь к «всадникам инфляции» в США, просто чтобы посмотреть, что изменилось, основные данные обновились – можно снова посмотреть.

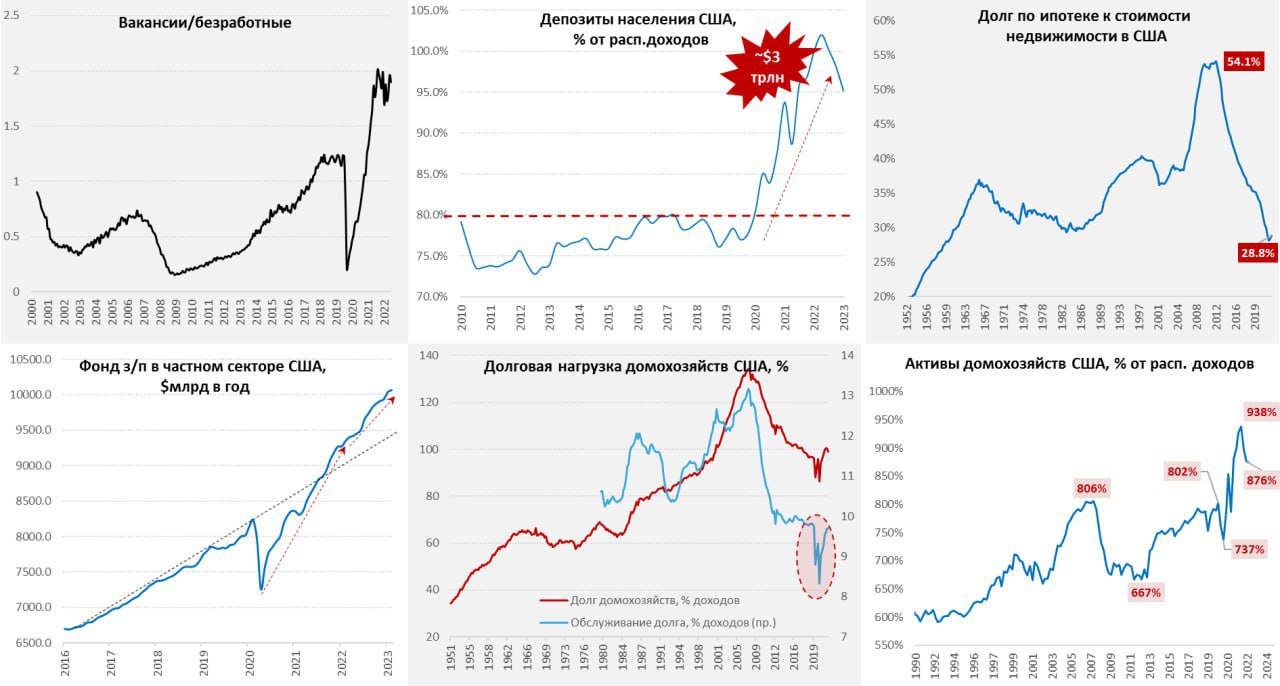

1. Рынок труда США: все еще горячий. С вакансиями ситуация оставалась очень агрессивной, количество открытых вакансий даже выросло и в 1.9 раза превышает количество безработных, что очень много. Недельные заявки на пособия по безработице остаются ниже 200 тыс. Фонд зарплат растет на 7.7% г/г – это на пару десятых меньше, чем было кварталом ранее, но все еще значительно выше, чем то, что соответствовало бы цели ФРС по инфляции в 2%. Поток номинальных доходов остается достаточно агрессивным.

2. Избыточные сбережения остаются высокими, но их «проедание» ускорилось. Объем депозитов и фондов денежного рынка у домохозяйств на ~$3.0 трлн выше доковидных уровней, хотя он и опустился до 95% от располагаемых доходов, но это сильно выше доковидных ~80%. Это позволяет американским домохозяйствам меньше сберегать и больше тратить – норма сбережения американцев немного подросла, но все еще остается на крайне низких уровнях 4.4%. Хотя в I квартале банковский кризис ускоряет процессы, но пока до нормализации здесь еще далеко – есть что тратить.

3. Долговая нагрузка невысокая, но занимать стало сложнее. Объем долга населения относительно их располагаемых доходов 99% – это даже чуть ниже, чем в предыдущие кварталы. Снижение обусловлено торможением ипотеки (основная часть долга) на фоне выросших ставок, ростом номинальных доходов и, конечно, списанием студенческих кредитов за счет бюджета – это сыграло основную роль. Расходы американцев на обслуживание долгов составляли 9.7% от доходов, что по историческим меркам очень и очень немного. Запаса здесь еще хватает, хотя высокие ставки по ипотеке ограничивают возможности заимствований, но списание студенческих долгов позволяет занять несколько сотен миллиардов дополнительно. Долг по ипотеке остается на минимумах с 1960-х годов и составляет 28.8% от стоимости недвижимости в США.

4. Эффект богатства: стоимость активов домохозяйств США остается высокой. Общая стоимость активов американских домохозяйств остается крайне высокой 874% от располагаемых доходов. Это все еще выше доковидных уровней, но у разных доходных групп ситуация разнится. У ТОП10 ситуация намного лучше, как за счет прироста стоимости финансовых активов, так и недвижимости. У BOTTOM90 – в основном за счет роста объема и стоимости недвижимости, депозитов, пенсионных планов и товаров долгосрочного пользования. В целом ситуация здесь пока не способствует тому, чтобы американцы начали экономить.

В целом, можно сказать, что потенциал роста потребительских расходов американцев остается высоким 6-8% г/г, что сильно выше того, что хотела бы видеть ФРС. При этом, бюджетный стимул скорее усилился, как за счет списания кредитов, так и за счет разного рода социальных выплат. В целом все это поддерживает достаточно высокий потенциал сохранения повышенных темпов роста номинальных расходов, а как следствие и инфляции. Первые «взрывы» на финансовом рынке могут несколько ускорить процессы (ужесточение финансовых условий), но, учитывая, что историю тут же залили деньгами, влияние будет ограничено.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба