6 апреля 2023 | Segezha Group RAZBORKA

Первым делом, хочу отметить что компания в тяжелейший для себя период не закрылась и продолжает публикацию ВСЕХ видов отчетности!

На мой взгляд, это пример ответственного подхода по отношению к своим многочисленным миноритарным акционерам

Их у компании 160 тысяч, из них судя по ЕЖО 2кв'21 примерно 60 тыс купили акции на IPO по 8 руб/акция и на текущий момент они в -30% убытке!

За 4кв'22 данных по количеству акционеров пока нет, не удивлюсь если их стало еще больше!

Думаю, что значительная часть этих акционеров внимательно следят за результатами и искренне переживают за свою компанию

В начале Марта нам стала доступна РСБУ отчетность корп.центра

В отчете мы увидели, что корп.центр поднял дивиденды с дочек и сформировал чистую прибыль

Писал в разборке про значительный рост расходов на выплату % по долгу

Отмечал интересный факт, что часть прибыли в размере 3.4 млрд руб образовалась от прощения долга СЕГЕЖА перед кем-то

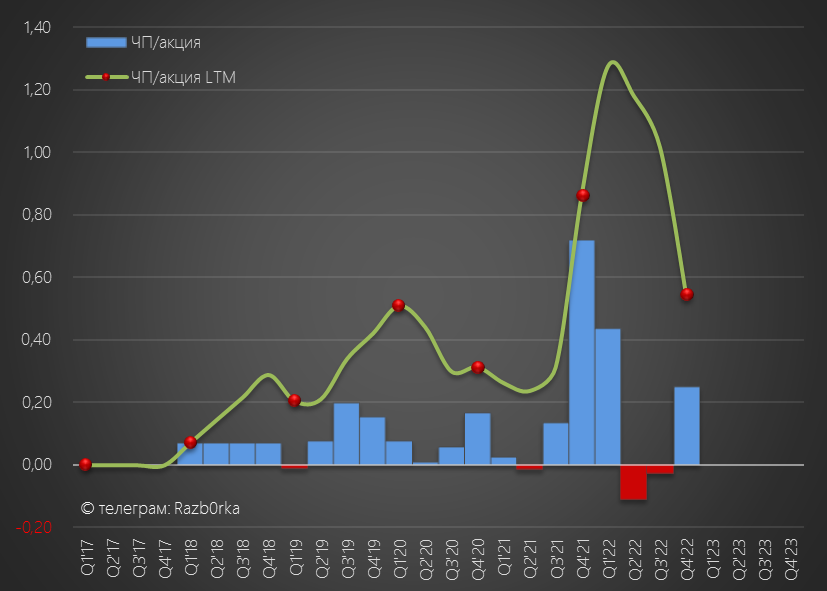

В результате, прибыль РСБУ'22 составила 8.6 млрд руб или 0.55 руб/акция

По закону, это источник выплаты потенциальных дивидендов компании за 2022 г

На прошлой неделе СЕГЕЖА опубликовала отчетность МСФО и операц.показатели холдинга за 4кв'22

Главный вопрос к отчету, на сколько компании удалось в 4кв сократить падение продаж и фин.показателей, наблюдавшееся в 2-3 кварталах 2022 года?

Предлагаю сегодня такую структуру разборки:

Цены на основную продукцию

Физ.объем производства и продаж по сегментам

Выручка и прибыль по сегментам

Фин.показатели МСФО

Дополню цифры отчета информацией с прошедшего конф-колла с руководством компании

В конце поразмышляем о перспективах компании на 2023 год

Разбор сегментов и цен значительно увеличивают размер текста

Но, на мой взгляд, без этих данных сложно понять что происходит с компанией

Почему я начинаю с цен на продукцию?

Цены главный индикатор положения дел в отрасли и дел компании

Как мы видим, в 4кв цены на все главные виды продукции снизились!

Но тут надо быть объективным и посмотреть внимательней!

Цены на бумагу были на уровне рекордного 4кв'21, а по мешкам даже были выше!

Основная проблема компании с ценами на Фанеру и Пиломатериалы, которые с пиков прошлого года упали в 2 раза!

Производство фанеры СЕГЕЖА была на ~100% ориентировано на Европу и это была высокотехнологичная ДОРОГАЯ фанера (огнеупорная, ламинированная итд) под конкретных заказчиков

К примеру, вы знали что без особой "газовой" фанеры не построить танкер СПГ?

После европейских санкций, СЕГЕЖА вынуждена производить и продавать обычную дешевую фанеру в Азию и это совсем другие цены

Как я понимаю, ожидать что цены реализации фанеры восстановятся с текущих 500 до 1000 Евро уже сложно...

Цены на пиломатериалы диктовались в 2022 году и будут диктоваться в 2023 ценами в Китае

На конф-коле менеджмент рассказывал, что цены в Китае в Январе выросли до 200$, но уже в Апреле кратно снизилась!

Снижение цен в Апреле не типично для этого времени года...

Китайцы не дураки, и понимая что российским компаниям некуда больше продавать такой объем пиловки просто выкручивают им руки

Шамолин рассказывал, что часть российских производителей не имеющих долга продают пиломатериалы в Китай с 0 рентабельностью лишь бы загрузить мощности и получить хоть какой-то денежный поток

Вот такая получается "взаимовыгодная дружба" с нашим стратегическим партнером

СЕГЕЖА традиционно использует Евро в своих презентациях, так как ~70% выручки была валютной

Как изменилась география продаж в силу санкций?

Доля Китая выросла с 12% в 2021 году до 32% в 2022!

Такая зависимость от Китая конечно же негатив для СЕГЕЖА с точки зрения переговорной позиции по ценам!

Но ситуация безвыходная - классический цугцванг

Будешь продавать больше - плохо

Будешь продавать меньше - плохо

Часть европейских стран ранее СЕГЕЖА рапортовала в прочих, суммарная доля Европы и Прочих снизилась в 2022 c 41% до 24%

Не удивлюсь, если следующие презентации СЕГЕЖА будут уже в юанях!

Почему так важна география продаж?

Потому что это влияет на цены и выручку, но еще и на прибыль через курс $

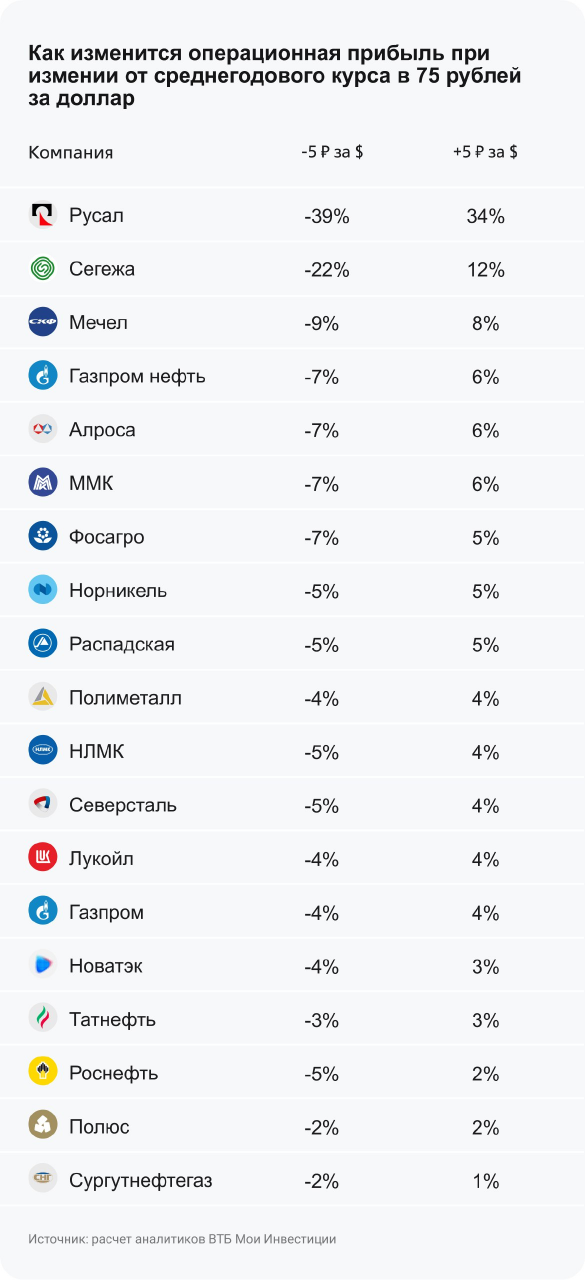

Недавно ВТБ писал про компании, выигрывающие от изменения курса $

CЕГЕЖА на 2 месте с +12% операц.прибыли с каждого +5 руб курса $

Чуть позже используем эти данные для оценки прибыли за 2023

И так, с ценами и географией продаж разобрались...

Переходим к физическому объему производства и продаж

Все производственные сегменты упали в 4кв'22 кроме фанеры...

Глядя на график даже и не поймешь, что мощности компании удвоились после сделок 2021 года!

Физический объем продаж в 4кв'22 показал такую же негативную динамику как и производство

И это удивляет и настораживает!

Да, зима это низкий сезон для леса, фанеры и мешков из-за снижения объемов строительства...

Но смена рынков продаж почти завершилась, судя по комментариям менеджмента, и это должно была поддержать объемы продаж

Но я не вижу этого на графике...

В итоге, из-за снижения цен и снижения физических объемов продаж выручка всех сегментов снизилась

Еще хуже дела обстояли с прибылью сегментов...

3 из 4 сегментов ушли в нулевую прибыль и даже минус!

С лесом и пиломатериалами просто катастрофа...

Как вы понимаете, это не сулит ничего хорошего для фин.результатов...

Выручка БОЛЬШОЙ СЕГЕЖА ниже выручки ДО покупки ИНТЕР ФОРЕСТ!

Показатели 4кв'22:

Выручка 19 млрд руб (-20%)

Себестоимость 17 млрд руб (+11%)

Коммерч.расходы 6 млрд руб (+16%)

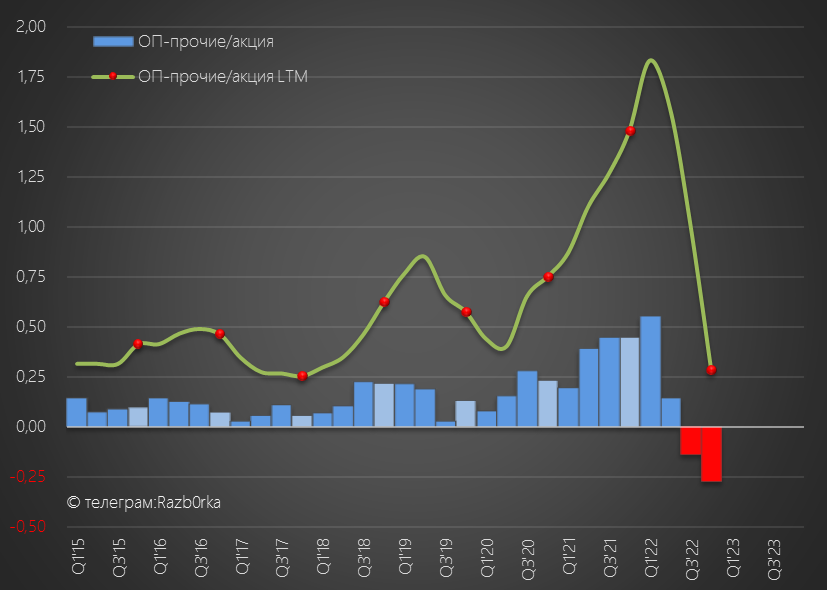

Операц.прибыль 0.5 млрд руб (-91%)

Чистая прибыль -1.0 млрд руб (отриц)

Без слез не взглянешь...

Как при падении выручки могли так сильно увеличиться себестоимость и коммерческие расходы?

Давайте разбираться...

Себестоимость выросла за счет роста зарплат, амортизации и услуг

Напомню что СЕГЕЖА в 2022 году стала в 2 раза БОЛЬШЕ после покупки ИНТЕР ФОРЕСТ и НЛХК

Компания к сожалению не показала какие расходы были в таком же периметре в 2021 году и сложно понять какой реальный рост себестоимости был без учета поглощений

Коммерческие расходы выросли на 8 млрд руб, в основном за счет роста расходов на перевозку продукции

На конф-коле менеджмент рассказывал, что логистика не только подорожала, но и была значительно осложнена в прошлом году

РЖД имело приоритет на перевозку угля и нефти и ограничивало лесников в квотах на перевозку

Эффект этих ограничений мы наблюдали весь прошлый год по рухнувшей на 30% месячной погрузке лесных грузов

Отмечу, что в Марте'23 погрузка снизилась еще на 17% к уже низкой базе Марта'22!

Что косвенно говорит о том, что дела в секторе и у СЕГЕЖА в частности идут по-прежнему плохо!

Давайте наложим себестоимость и коммерческие расходы на график выручки, чтобы понять что произошло с операционной прибылью

Как читать этот график?

Если синяя линия выручки ниже чем столбики это означает, что компания работает в убыток!

Как вы видите, в 4 квартале убыточность выросла по сравнению с 3кв'22

Внимательный читатель в этот момент воскликнет "Постойте!!! Но выше в тексте на графике выручки и прибылей белая линия операционной прибыли была в положительной зоне!!!"

Все верно, операционная прибыль в 4кв'22 вышла в символический плюс

Компания отразила "целых" 480 млн руб операционной прибыли!

Однако, давайте разберемся как она была получена!

Хо-хо-хо, опять всплыли 3.4 млрд прощенного долга :-)

Еще 2 млрд руб гос.субсидий

Можно ли назвать это операционными доходами?

Решайте сами, я бы для объективной картины отразил эти "доходы" ниже операционной прибыли

Но как эти цифры не крути, чистая прибыль в 4кв стала отрицательной...

Почему был получен убыток?

Из-за роста процентных расходов по долгу

Если мы наложим сальдо % на уже знакомый вам график выручки и основных расходов, то картина становится совсем печальной

Без учета одноразового прощения долга и госсубсидий, "кассовый разрыв" между выручкой и основными расходами в 4кв'22 составил более 7 млрд руб!

Как вы видите на графике очищенной операц.прибыли ситуация в 4кв ухудшилась!

Без учета разовых факторов и госсубсидий, операц.прибыль за 2022 год составила не 10 млрд руб как в отчете, а всего 4.5 млрд руб!

Давайте поразмышляем, какие расходы компания может сократить в 2023 году

Зарплаты? Наверное, можно "порезать" 470 млн руб бонусов Шамолину и команде (правда часть команды может и убежать из-за этого)

Амортизацию? Не думаю...

Услуги поставщиков? Ну может на 5-10%...

Транспортные расходы? Нет, мы же собираемся увеличивать объем продаж, а значит и объем перевозок

Кроме того, РЖД после повышения тарифа на 20% в 2022 году, с 1 января 2023 повысила тариф еще на 10%!

Может быть, можно снизить платежи по %? Нет, потому что компании уже не дают банки в долг и ей пришлось выпустить облигации под ~11%!

В результате чего, долг вырос выше 120 млрд руб, а соотношение долг/OIBDA выше 4!!!

Я не люблю использовать EBITDA/OIBDA

Если мы поделим 120 млрд руб долга на 11 млрд руб операционной прибыли, получим что в текущих условиях, даже с учетом госсубсидий и прощенного долга, компании нужно 12 лет чтобы погасить свой долг!

Но, у компании нет столько времени!

Значительную часть долга в размере 33 млрд компании предстоит погасить в уже 2023 году!

Учитывая то, что кэша на счетах после размещения облигаций всего 23 млрд, а основной бизнес работает в "минус 7 млрд руб в квартал" наверное не надо объяснять, что способность компании погасить 33 млрд долга вызывает серьезную озабоченность!

И по дивидендам, наверно Вам то же все понятно и без моих комментариев...

Ситуацию с долгом в 1кв'23 должна улучшить продажа европейских дочек

Сколько СЕГЕЖА могла получить за эти активы?

Если активы были оценены в ~1 годовую выручку, как оценена сейчас сама СЕГЕЖА, то c учетом дисконта на геополитику сумма сделки составила ~10 млрд руб

Как вы понимаете, эта сумма кардинально не решает ситуацию с долгом, но позволяет сделать небольшую передышку

На конф-коле менеджмент раскрыл информацию, что эти активы были остановлены под действием санкций в 2022 и потенциальный убыток по ним в 2023 году мог составить 2 млрд руб

Что же в итоге выходит "Тушите свет! Все пропало!"?

Может быть госсубсидии и поручения президента могут помочь компании?

Михаил Шамолин на конф-коле оценил госсубсидии на 2023 в размере 2 млрд руб

Вот тут по ссылке указан весь перечень мер господдержки лесной отрасли

Какие из них будут реально реализованы и самое главное в какие сроки можно только гадать...

Давайте сделаем примитивную модель финансовых результатов 2023 года

Выше вариант расчета при следующих вводных:

Курс $ 80 руб +17%

Объем продаж +10% (с учетом выбытия европейских активов)

Цены на продукцию +5%

Как вы видите, в таком достаточно оптимистичном сценарии операц.прибыль без учета госсубсидий и разовых эффектов вырастает в 2.5 раза с 4.5 млрд руб до 11.1 млрд руб

Но!

Этой прибыли будет недостаточно даже для обслуживание подорожавшего долга!

Не говоря уже об необходимом гашении долга...

Если госсубсидии вырастут до 3 млрд руб, то именно они и сформируют ВСЮ чистую прибыль компании

Каждый из Вас может сделать такую модель за 20-30 минут и самостоятельно поиграться с своими вариантами вводных

На мой взгляд, объем продаж будет сложно увеличить более 10% с учетом выбытия 13 млрд выручки европейских активов

Так что, все будет зависеть от курса $ и цен на продукцию

Вот как меняется "картинка" с прибылью при тех же вводных по курсу и объему продаж, но 15% росте цен реализации

Как будет на самом деле?

Покажет время!

На мой взгляд, котировки компании не отражают ВСЮ тяжесть сложившегося положения дел

Как мне кажется, лучше купить по 8 руб в 3кв'23 уже четко понимая на сколько наладились дела с продажами и ценами

Чем покупать сейчас по 5.5 руб гадая что будет с долгом, что будет с курсом, ценами и продажами

А может быть, вообще стоит обойти данный актив стороной...

Что делать если вы акционер купивший акции на IPO по 8 руб?

Честно?

Не знаю...

Вы должны сами ответить себе на этот вопрос...

С нетерпением жду отчет за 1кв'23, чтобы на его базе сделать уточнение своего прогноза

Напомню еще раз, что данные РЖД за Март говорят о том, что в лесной отрасли по-прежнему большие проблемы!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба