6 апреля 2023 Just2Trade

Бурный конец эпохи легких денег свел на нет ожидания возникновения в этом году бума на турбулентных фондовых рынках стран с развивающейся экономикой.

Ралли на рубеже года, вызванное надеждами на менее агрессивное поведение Федеральной резервной системы и уверенный рост экономики Китая, вскоре сникло, поскольку глобальный банковский кризис подорвал доверие инвесторов. Эти тревожные события привели к тому, что акции компаний из развивающихся стран нивелировали ранее достигнутый выигрыш и завершили квартал с подъемом всего лишь на 3.5%, что примерно вдвое меньше, чем продемонстрировали фондовые рынки развитых стран. Долг в долларах развивающихся стран увеличился на 2.2%, что меньше, чем в других глобальных сегментах с фиксированным доходом.

Но даже скромные подвижки «в мире, где развитые рынки массово пытаются замедлить спрос» подчеркивают степень устойчивости после мрачного 2022 г., заявил Стивен Кваттри, финансовый менеджер в Morgan Stanley Investment Management.

«Если бы я сказал больше года назад, что ставка ФРС составит около 5%, доллар укрепится, а развивающиеся рынки все еще будут держаться на плаву, многие, возможно, были бы удивлены» — сказал находящийся в Нью-Йорке Кваттри. В январе его фирма предрекла начало успешного десятилетия развивающихся рынков и начала выводить деньги из акций США, чтобы приобрести более рискованные активы по привлекательным ценам.

В прошлом году долговые обязательства в долларах развивающихся стран принесли инвесторам убытки в размере 15%, а акции упали на 22%, что стало худшим показателем с 2008 г. Начавшееся в 2023 г. восстановление было прервано кризисом в мировой финансовой системе.

Несмотря на этот сбой и потенциальные дальнейшие проявления нестабильности по мере того, как мир привыкает к более высокой стоимости заимствований, фундаментальные показатели развивающихся рынков остаются привлекательными благодаря перспективам уверенного экономического роста, ожидаемому снижению инфляции и отмене в Китае жестких антиковидных ограничений.

«Существующие премии по-прежнему представляют интерес, но означает ли это, что развивающиеся рынки превзойдут рынки развитых стран, пока сказать очень трудно» — заявил Лиам Спиллейн, глава департамента долговых обязательств развивающихся стран в Aviva Investors Global Services Ltd. «Тем не менее, мы полагаем, что фундаментальные показатели развивающихся рынков выглядят относительно сильными по сравнению с развитыми рынками».

Согласно данным EPFR Global, по состоянию на 29 марта объем чистых поступлений в глобальные фонды акций развивающихся стран составил 40.9 млрд долларов США, что является максимальным показателем за год, причем почти четверть этой суммы приходится на китайские фонды. Между тем, чистый вывод средств из фондов облигаций за этот период составил 1.6 млрд долларов после оттока в размере 13 млрд долларов за последние три месяца 2022 г.

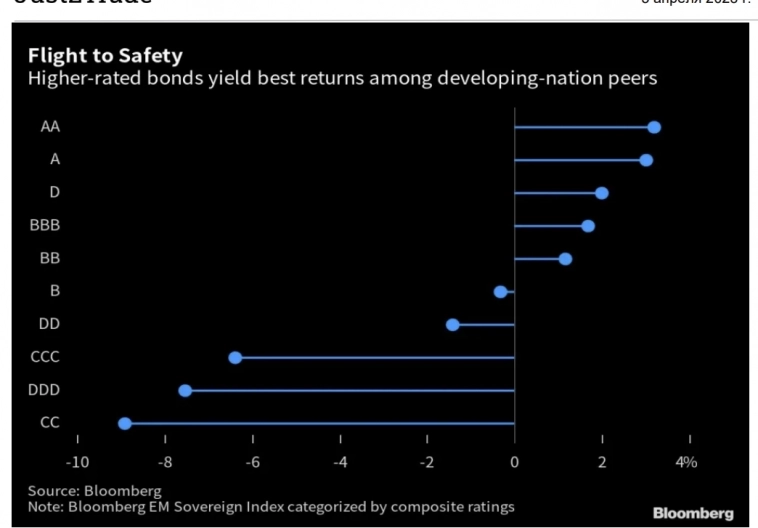

Высокодоходные долговые обязательства развивающихся стран пострадали от бегства в сторону надежных глобальных активов. По данным JPMorgan Chase & Co., инвесторы приобретали суверенные облигации спекулятивного класса при условиях роста их дополнительной доходности за квартал на 62 базисных пункта по сравнению с увеличением на 19 базисных пунктов для облигаций инвестиционного уровня.

На Уолл-стрит бытуют различные мнения. Лиам Спиллейн из Aviva Investors Global Services считает, что долговые обязательства более высокого уровня в инвестиционном сегменте помогут увеличить общую доходность, в то время как Жан-Шарль Самбор, глава отдела ценных бумаг с фиксированным доходом на развивающихся рынках в BNP Paribas Asset Management, делает ставку на активы с высокой доходностью и пограничные рынки.

Тем временем AllianceBernstein Ltd. предупреждает, что напряженность, нарастающая на пограничных рынках, сохранится, и рекомендует сократить вложения в более рискованные сегменты развивающихся рынков.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба