«Циан» представил отчетность за 2022 год. И этот год стал самым удачным для компании, несмотря на нестабильную ситуацию в экономике. Рентабельность значительно улучшилась, появилась чистая прибыль. Тем не менее компания остается достаточно дорогой, а ситуация на рынке недвижимости неопределенная.

В этой статье разберем отчет и посмотрим, есть ли перспективы у «Циана».

В начале кратко расскажу про рынок недвижимости в 2022 году

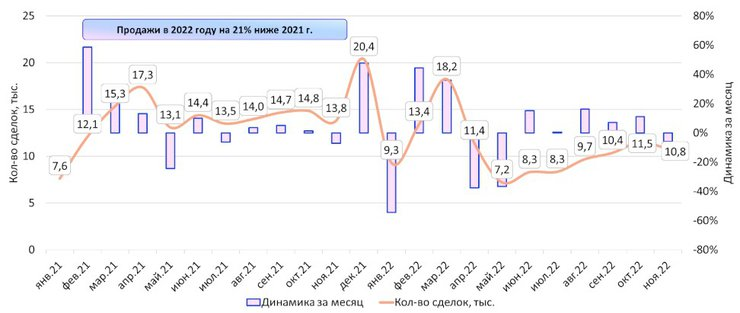

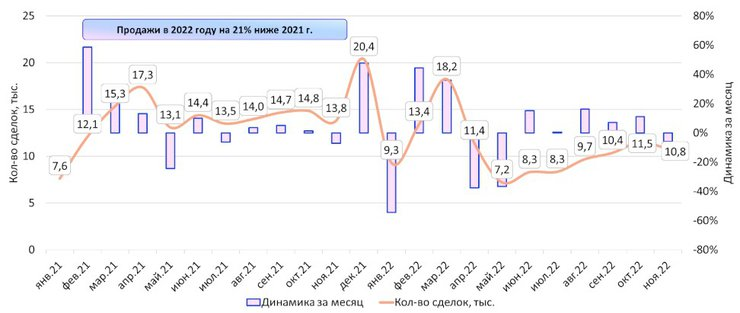

На первичном рынке количество сделок снизилось по сравнению с прошлым годом на 13,5%. При этом ввод жилья в Москве и Московской области вырос на 23%.

Количество сделок на вторичном рынке тоже заметно снизилось по сравнению с 2021 годом. Для того, чтобы понять, как все это отразилось на «Циане», нужно понять, за счет чего компания зарабатывает.

Финансовые и операционные результаты

У «Циана» несколько источников дохода.

Доход от основного бизнеса делится на три составляющие:

Доход от листинга — размещение на сайте «Циана» объявлений. Это относится ко вторичной и коммерческой недвижимости.

Доход от лидов — привлечение потенциальных клиентов для застройщиков. То есть этот сегмент относится к первичной недвижимости. Застройщики не платят за размещение новостроек, но платят за привлеченных клиентов.

Доход от рекламы — реклама на сайте «Циана».

Уже не в рамках основного бизнеса находится Ипотечный маркетплейс. Там Циан предлагает услуги банков для получения ипотеки и зарабатывает на этом.

Оценка и аналитика — аналитики «Циана» готовят исследования рынка недвижимости, собирают статистику и помогают оценить объект.

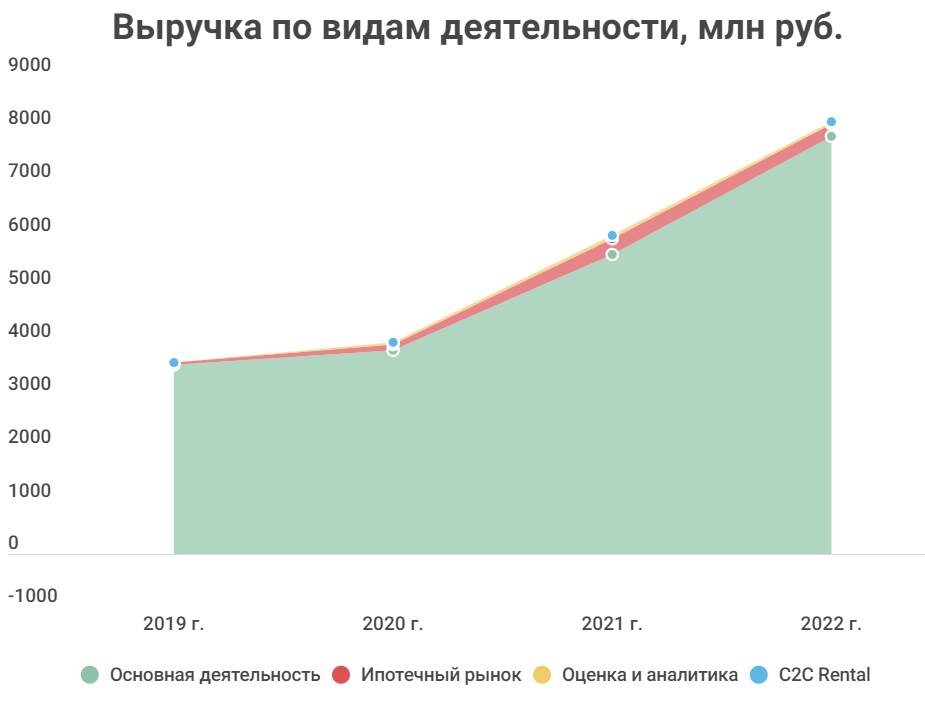

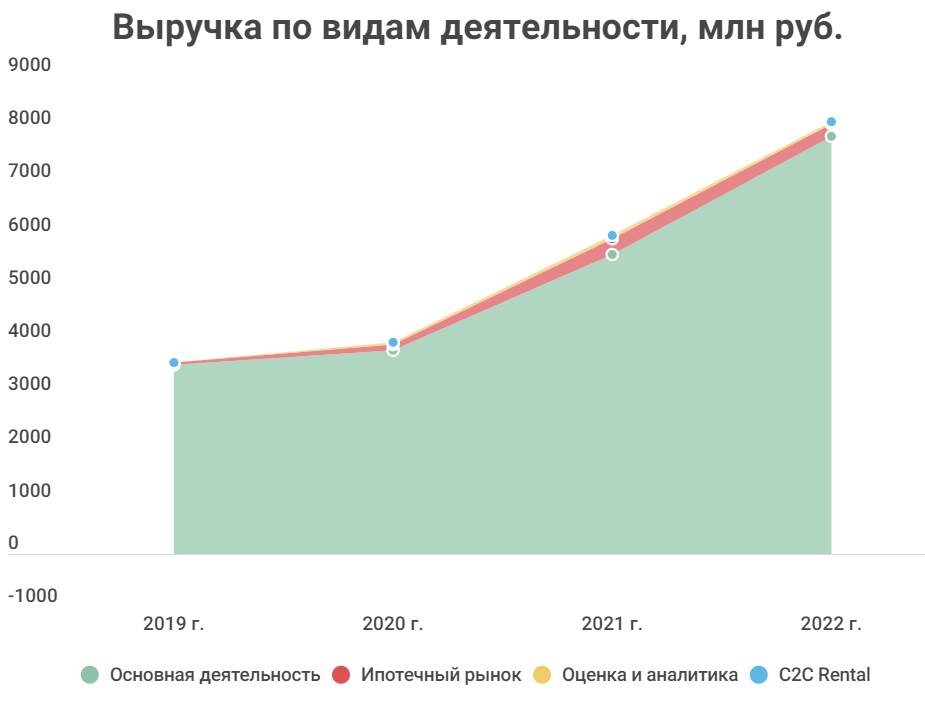

В 2022 году основной бизнес вырос на 39%. При этом ипотечный маркетплейс принес на 22% меньше выручки, чем годом ранее. Совокупная выручка выросла на 37% за год.

По графику очевидно, что основной бизнес, как это ни странно, приносит основной доход — 95%.

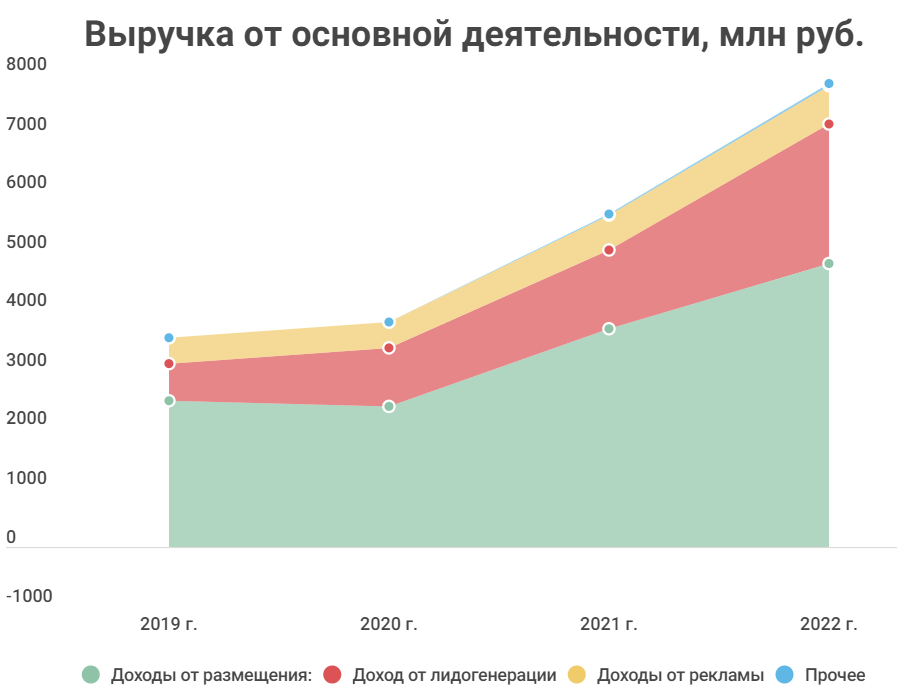

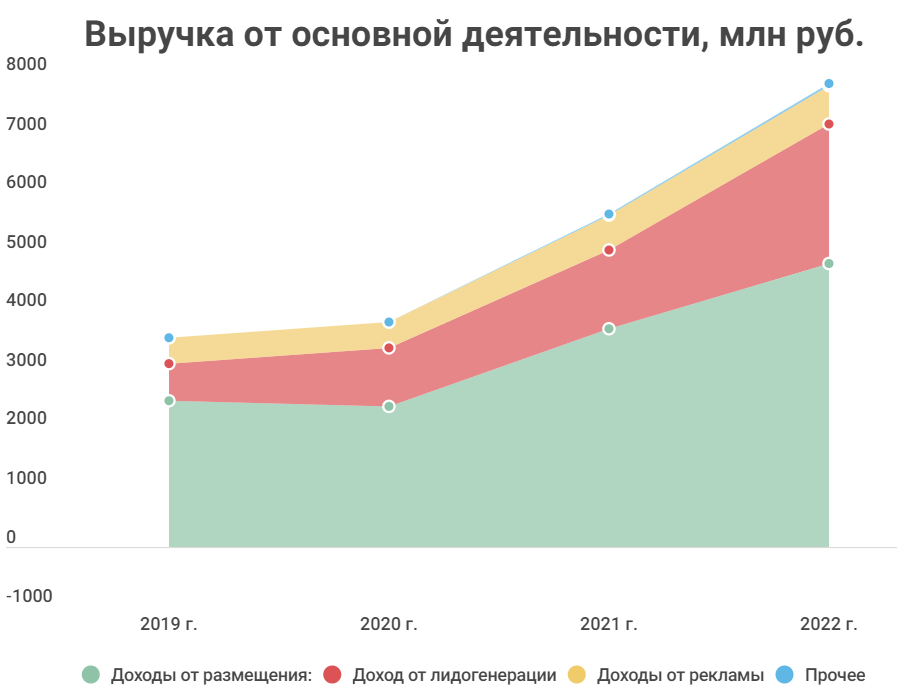

Если спуститься на уровень ниже и посмотреть разбивку основного дохода, то увидим, что доход от листинга имеет наибольшую долю. Листинг в 2022 году принес на 30% больше. Доход вырос за счет распространения компании на новые регионы и повышения цен.

Самым быстрорастущим источником стала лидогенерация — рост на 77%. Основной фактор — также повышение цен. Компания повысила цены аж 4 раза за год с сентября 2021 года по сентябрь 2022 года.

Доход от рекламы показал скромный прирост на 8%.

Если опуститься еще на уровень ниже, то мы увидим, что без повышения цен результаты были бы хуже 2021 года. Среднее количество пользователей упало на 13%, размещения на 6%. Лидов застройщикам принесли меньше на 2%.

Все это отражение текущего рынка недвижимости: снижение спроса, но не предложения. Застройщики не стали строить меньше, квартиры на вторичном рынке также активно продаются. А вот желающих купить стало меньше.

Казалось бы в такой ситуации «Циану» должно быть тяжко. Но нет, компания четко видит потребность продавцов в покупателях и играет на этом, повышая цены.

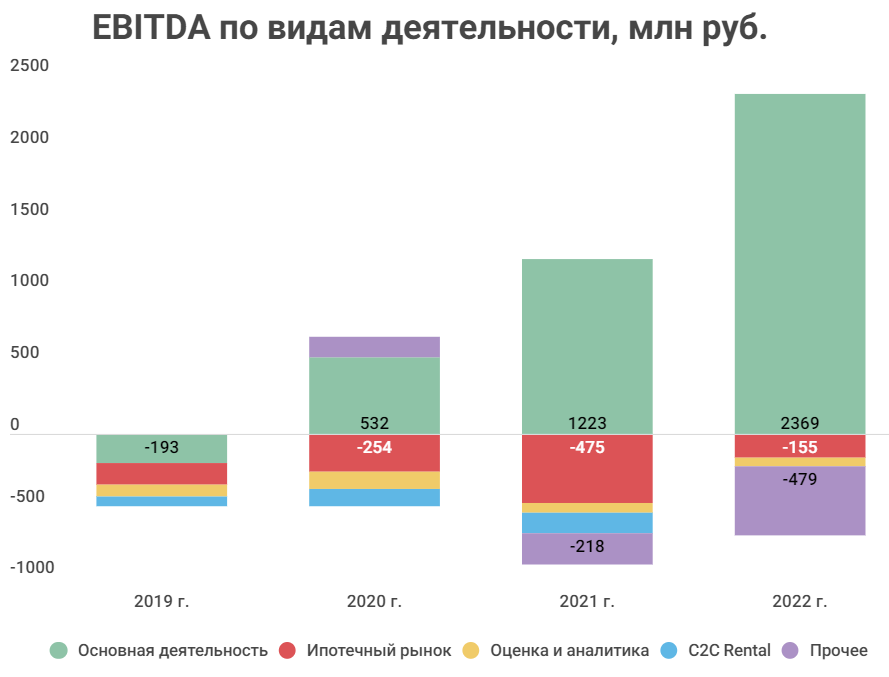

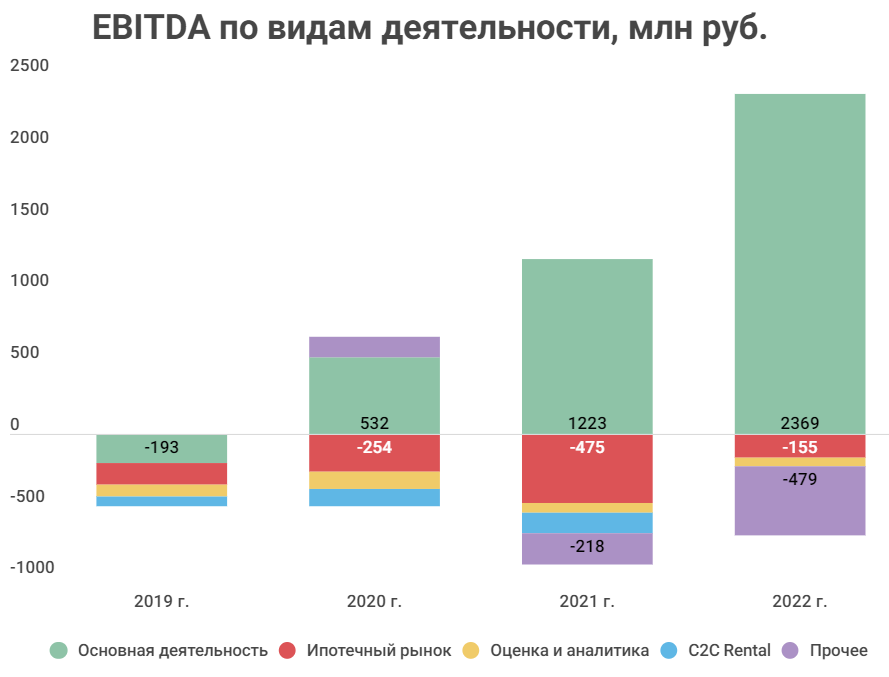

Если смотреть по EBITDA, то только основной бизнес работает в плюс. Но в 2022 году остальные сегменты смогли снизить убытки.

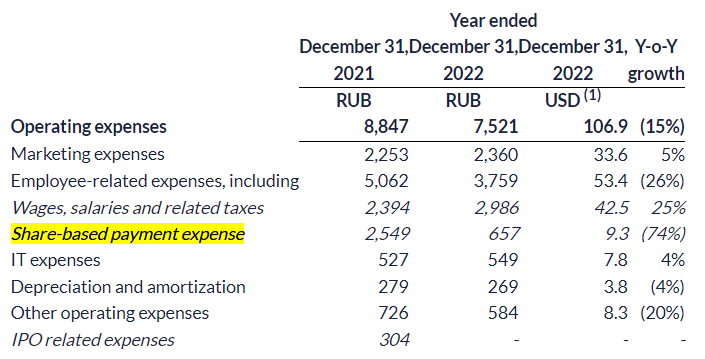

Основной же бизнес вырос на 93% за 2022 год. Совокупная EBITDA выросла на 425%, рентабельность составила 20,2%. Достичь такого результата удалось за счет снижение операционных расходов, а именно расхода на персонал.

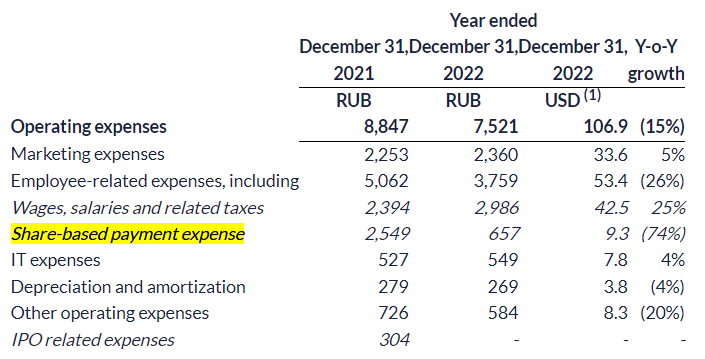

Расход на персонал делится на две части: обычные зарплаты и выплаты сотрудникам в форме акций.

Программа фантомных акций — это мотивационная система для управленцев и сотрудников компании, нацеленная на стимулирование роста капитализации компании. Данная программа предусматривает, что за каждым ее участником закрепляется определенное количество так называемых фантомных акций компании. Через определенный период времени участники могут получить вознаграждение, размер которого зависит от рыночной стоимости бумаг и пропорционален числу закрепленных за ними фантомных акций.

Снизилась именно вторая составляющая. Это может быть связано как с уменьшением количества выдаваемых акций, так и со снижением цены акций.

Свободный денежный поток в 2022 году нормализовался и стал выглядеть более менее стабильным. Руководство говорит, что компания накопила достаточно кэша и допускают возможность выплаты дивидендов в будущем. Если денежный поток будет оставаться таким же стабильным, то в целом это реально.

Но когда это произойдет — никто не знает, так как «Циан» зарегистрирован за рубежом и выплата дивидендов технически невозможна.

Сравнение

Раньше «Циан» логично было сравнивать с иностранными аналогами, но после СВО в этом уже мало смысла из-за дисконта и рисков.

Поэтому мы сравним «Циан» с другими российскими IT-компаниями.

Показатели рентабельности OZON сильно искажают средние значения, поэтому я добавил дополнительный столбец без его учета.

«Циан» выглядит вялым средняком на фоне других компаний. По темпам роста «Циан» проигрывает всем, кроме VK. И это учитывая, что результаты VK не учитывают проданный игровой сегмент.

Если смотреть средние мультипликаторы с учетом Ozon, то «Циан» неплохо выглядит по P/E и P/FCF. Но если убрать Ozon, то по P/E «Циан» уже сильно переоценен.

Если оценивать компанию близкую по масштабам и темпам роста, то лучше смотрится более дешевый и рентабельный HH. Тот же «Позитив», хоть и дороже, но темпы роста в два раза больше, чем у «Циана», и есть дивиденды. «Яндекс» дешевле, крупнее и тоже быстрее растет.

Конечно, сферы деятельности IT-компаний разные и драйверы роста тоже разные. Но если оценивать чисто фундаментально, то «Циан» явно не фаворит в секторе.

Что в итоге?

С одной стороны «Циан» показал, что может получать прибыль и стабильный денежный поток. В целом, многие IT-компании и подразделения в 2022 году сделали акцент именно на повышении рентабельности.

С другой стороны, рост выручки произошел исключительно из-за повышения цен, а посещаемость сайта упала. Главный вопрос в том, сможет ли «Циан» дальше повышать цены и не терять клиентов. Начало 2023 года пока выглядит не очень многообещающим для рынка недвижимости, поэтому не стоит ожидать количественного роста показателей компании.

Клиенты в теории могут перебежать к конкурентам, если цены на «Циане» станут слишком высокими. Но исследование компании VOICE показало, что «Циан» славится именно своей эффективностью в привлечении покупателей. Поэтому, я думаю, запас у компании в плане роста цен еще есть.

Я закладываю в 2023 году рост выручки на 30% за счет очередного повышения цен на услуги. Рынок недвижимости будет сложным и продавцы будут готовы заплатить больше, чтобы найти покупателей. Рентабельность EBITDA я прогнозирую на уровне 4-го квартала 2022 года.

Мультипликатор EV/EBITDA снизится до 11х, а P/S до 3х. Для оценки компании я взял средние значения мультипликаторов за 2022 год и распределил веса поровну. Таким образом, потенциальная цена акций «Циана» — 600 руб.

Важно учитывать, что это крайне рискованные акции. Во-первых, на «Мосбирже» торгуются расписки, из-за чего появляются инфраструктурные риски. Во-вторых, компания работает на рынке недвижимости, который переживает не лучшие времена.

В этой статье разберем отчет и посмотрим, есть ли перспективы у «Циана».

В начале кратко расскажу про рынок недвижимости в 2022 году

На первичном рынке количество сделок снизилось по сравнению с прошлым годом на 13,5%. При этом ввод жилья в Москве и Московской области вырос на 23%.

Количество сделок на вторичном рынке тоже заметно снизилось по сравнению с 2021 годом. Для того, чтобы понять, как все это отразилось на «Циане», нужно понять, за счет чего компания зарабатывает.

Финансовые и операционные результаты

У «Циана» несколько источников дохода.

Доход от основного бизнеса делится на три составляющие:

Доход от листинга — размещение на сайте «Циана» объявлений. Это относится ко вторичной и коммерческой недвижимости.

Доход от лидов — привлечение потенциальных клиентов для застройщиков. То есть этот сегмент относится к первичной недвижимости. Застройщики не платят за размещение новостроек, но платят за привлеченных клиентов.

Доход от рекламы — реклама на сайте «Циана».

Уже не в рамках основного бизнеса находится Ипотечный маркетплейс. Там Циан предлагает услуги банков для получения ипотеки и зарабатывает на этом.

Оценка и аналитика — аналитики «Циана» готовят исследования рынка недвижимости, собирают статистику и помогают оценить объект.

В 2022 году основной бизнес вырос на 39%. При этом ипотечный маркетплейс принес на 22% меньше выручки, чем годом ранее. Совокупная выручка выросла на 37% за год.

По графику очевидно, что основной бизнес, как это ни странно, приносит основной доход — 95%.

Если спуститься на уровень ниже и посмотреть разбивку основного дохода, то увидим, что доход от листинга имеет наибольшую долю. Листинг в 2022 году принес на 30% больше. Доход вырос за счет распространения компании на новые регионы и повышения цен.

Самым быстрорастущим источником стала лидогенерация — рост на 77%. Основной фактор — также повышение цен. Компания повысила цены аж 4 раза за год с сентября 2021 года по сентябрь 2022 года.

Доход от рекламы показал скромный прирост на 8%.

Если опуститься еще на уровень ниже, то мы увидим, что без повышения цен результаты были бы хуже 2021 года. Среднее количество пользователей упало на 13%, размещения на 6%. Лидов застройщикам принесли меньше на 2%.

Все это отражение текущего рынка недвижимости: снижение спроса, но не предложения. Застройщики не стали строить меньше, квартиры на вторичном рынке также активно продаются. А вот желающих купить стало меньше.

Казалось бы в такой ситуации «Циану» должно быть тяжко. Но нет, компания четко видит потребность продавцов в покупателях и играет на этом, повышая цены.

Если смотреть по EBITDA, то только основной бизнес работает в плюс. Но в 2022 году остальные сегменты смогли снизить убытки.

Основной же бизнес вырос на 93% за 2022 год. Совокупная EBITDA выросла на 425%, рентабельность составила 20,2%. Достичь такого результата удалось за счет снижение операционных расходов, а именно расхода на персонал.

Расход на персонал делится на две части: обычные зарплаты и выплаты сотрудникам в форме акций.

Программа фантомных акций — это мотивационная система для управленцев и сотрудников компании, нацеленная на стимулирование роста капитализации компании. Данная программа предусматривает, что за каждым ее участником закрепляется определенное количество так называемых фантомных акций компании. Через определенный период времени участники могут получить вознаграждение, размер которого зависит от рыночной стоимости бумаг и пропорционален числу закрепленных за ними фантомных акций.

Снизилась именно вторая составляющая. Это может быть связано как с уменьшением количества выдаваемых акций, так и со снижением цены акций.

Свободный денежный поток в 2022 году нормализовался и стал выглядеть более менее стабильным. Руководство говорит, что компания накопила достаточно кэша и допускают возможность выплаты дивидендов в будущем. Если денежный поток будет оставаться таким же стабильным, то в целом это реально.

Но когда это произойдет — никто не знает, так как «Циан» зарегистрирован за рубежом и выплата дивидендов технически невозможна.

Сравнение

Раньше «Циан» логично было сравнивать с иностранными аналогами, но после СВО в этом уже мало смысла из-за дисконта и рисков.

Поэтому мы сравним «Циан» с другими российскими IT-компаниями.

Показатели рентабельности OZON сильно искажают средние значения, поэтому я добавил дополнительный столбец без его учета.

«Циан» выглядит вялым средняком на фоне других компаний. По темпам роста «Циан» проигрывает всем, кроме VK. И это учитывая, что результаты VK не учитывают проданный игровой сегмент.

Если смотреть средние мультипликаторы с учетом Ozon, то «Циан» неплохо выглядит по P/E и P/FCF. Но если убрать Ozon, то по P/E «Циан» уже сильно переоценен.

Если оценивать компанию близкую по масштабам и темпам роста, то лучше смотрится более дешевый и рентабельный HH. Тот же «Позитив», хоть и дороже, но темпы роста в два раза больше, чем у «Циана», и есть дивиденды. «Яндекс» дешевле, крупнее и тоже быстрее растет.

Конечно, сферы деятельности IT-компаний разные и драйверы роста тоже разные. Но если оценивать чисто фундаментально, то «Циан» явно не фаворит в секторе.

Что в итоге?

С одной стороны «Циан» показал, что может получать прибыль и стабильный денежный поток. В целом, многие IT-компании и подразделения в 2022 году сделали акцент именно на повышении рентабельности.

С другой стороны, рост выручки произошел исключительно из-за повышения цен, а посещаемость сайта упала. Главный вопрос в том, сможет ли «Циан» дальше повышать цены и не терять клиентов. Начало 2023 года пока выглядит не очень многообещающим для рынка недвижимости, поэтому не стоит ожидать количественного роста показателей компании.

Клиенты в теории могут перебежать к конкурентам, если цены на «Циане» станут слишком высокими. Но исследование компании VOICE показало, что «Циан» славится именно своей эффективностью в привлечении покупателей. Поэтому, я думаю, запас у компании в плане роста цен еще есть.

Я закладываю в 2023 году рост выручки на 30% за счет очередного повышения цен на услуги. Рынок недвижимости будет сложным и продавцы будут готовы заплатить больше, чтобы найти покупателей. Рентабельность EBITDA я прогнозирую на уровне 4-го квартала 2022 года.

Мультипликатор EV/EBITDA снизится до 11х, а P/S до 3х. Для оценки компании я взял средние значения мультипликаторов за 2022 год и распределил веса поровну. Таким образом, потенциальная цена акций «Циана» — 600 руб.

Важно учитывать, что это крайне рискованные акции. Во-первых, на «Мосбирже» торгуются расписки, из-за чего появляются инфраструктурные риски. Во-вторых, компания работает на рынке недвижимости, который переживает не лучшие времена.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба