QIWI (ruA, прогноз «развивающийся») опубликовала отчетность за 2022 год по МСФО, согласно которой чистая выручка группы в годовом выражении увеличилась на 47,7%, до ₽ 34,1 млрд, а скорректированный показатель EBITDA вырос на 50,2% г/г, до ₽ 19,8 млрд. Рентабельность по скорр. EBITDA осталась на высоком уровне (57,9% в 2022 году и 57% по итогам 2021 года). Такая сильная динамика связана с рекордным увеличением объемов платежей и ростом популярности сервисов компании на фоне ограничений иностранных платежных систем.

Активы выросли с ₽ 83,8 млрд до ₽ 112 млрд г/г во многом благодаря увеличению денежных средств на счетах с ₽ 33 млрд до ₽ 47,5 млрд. Продолжает расти собственный капитал за счет нераспределенной прибыли.

Основные финансовые показатели QIWI

Что касается долговой нагрузки, то она, можно сказать, «символическая» и представлена облигационным займом, который в отчетности за 2022 год переклассифицирован в краткосрочные обязательства. Из-за большого объема денежных средств и эквивалентов на балансе у группы отрицательный чистый долг. Чтобы не создавать дополнительных рисков, средства компании размещаются преимущественно на счетах ЦБ, в крупнейших банках и в ОФЗ.

Как уже было отмечено, сейчас в обращении у компании один выпуск биржевых облигаций с погашением 10.10.2023 года, доходность по которому в настоящий момент на уровне 9,8%, что предполагает премию к ОФЗ чуть более 220 б. п. В связи с высоким кредитным качеством эмитента, по нашему мнению, этот выпуск может быть использован при формировании консервативного портфеля с целью сокращения общей дюрации при сохранении приемлемого уровня доходности.

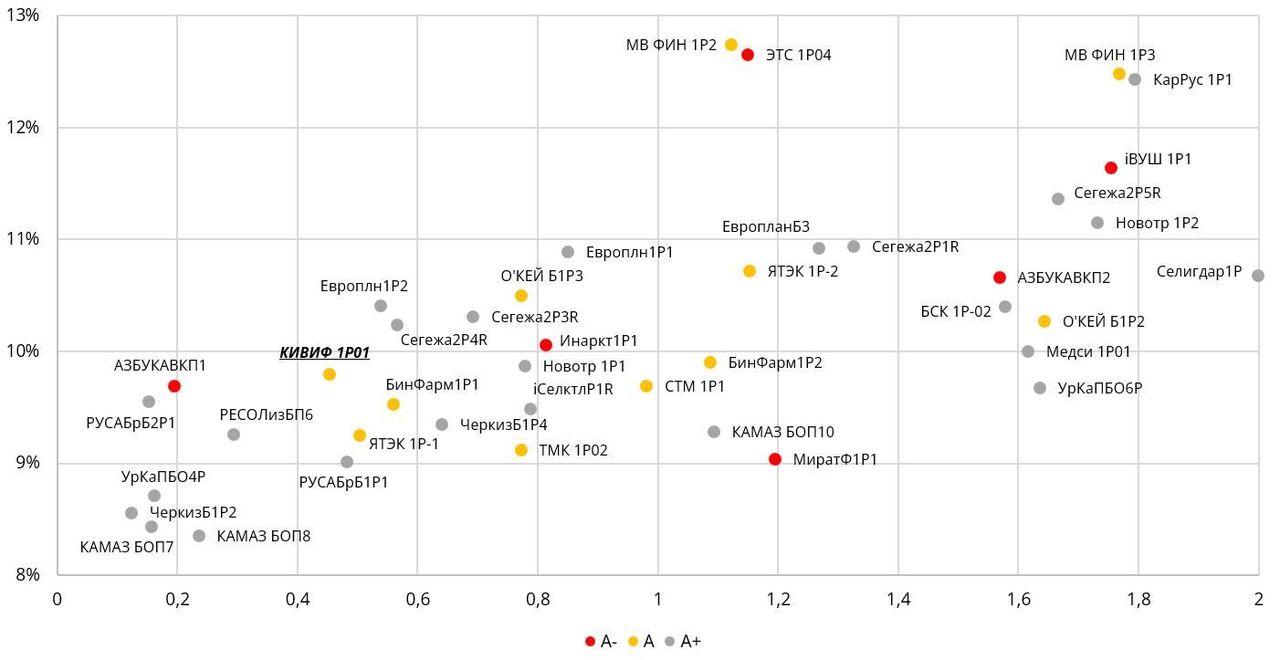

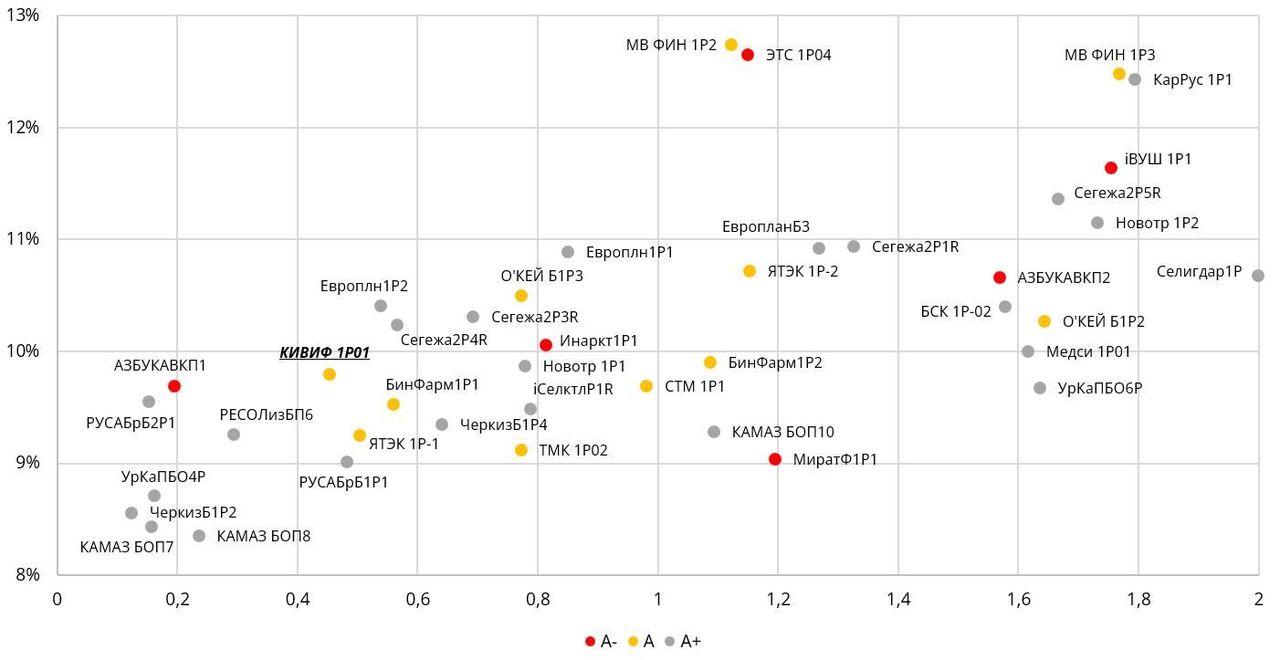

Карта рынка наиболее ликвидных выпусков с рейтингами от A- до A+ (без девелоперов и банков)

Активы выросли с ₽ 83,8 млрд до ₽ 112 млрд г/г во многом благодаря увеличению денежных средств на счетах с ₽ 33 млрд до ₽ 47,5 млрд. Продолжает расти собственный капитал за счет нераспределенной прибыли.

Основные финансовые показатели QIWI

Что касается долговой нагрузки, то она, можно сказать, «символическая» и представлена облигационным займом, который в отчетности за 2022 год переклассифицирован в краткосрочные обязательства. Из-за большого объема денежных средств и эквивалентов на балансе у группы отрицательный чистый долг. Чтобы не создавать дополнительных рисков, средства компании размещаются преимущественно на счетах ЦБ, в крупнейших банках и в ОФЗ.

Как уже было отмечено, сейчас в обращении у компании один выпуск биржевых облигаций с погашением 10.10.2023 года, доходность по которому в настоящий момент на уровне 9,8%, что предполагает премию к ОФЗ чуть более 220 б. п. В связи с высоким кредитным качеством эмитента, по нашему мнению, этот выпуск может быть использован при формировании консервативного портфеля с целью сокращения общей дюрации при сохранении приемлемого уровня доходности.

Карта рынка наиболее ликвидных выпусков с рейтингами от A- до A+ (без девелоперов и банков)

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба