12 апреля 2023 Bloomberg

Трейдер-ветеран говорит, что данные на уровне или ниже консенсуса стимулируют ралли

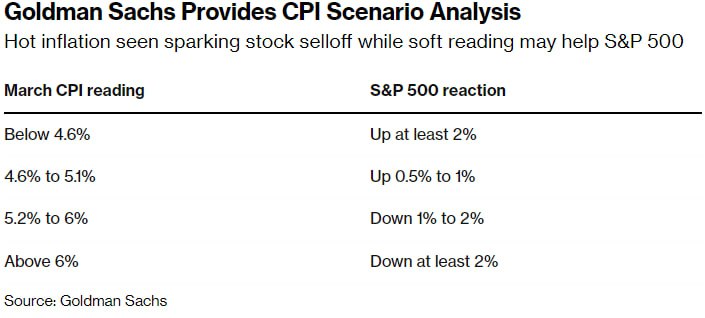

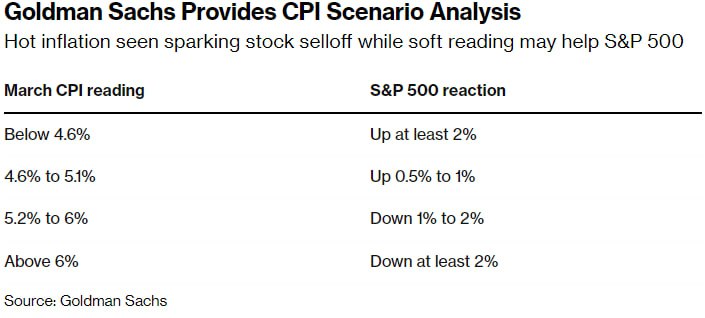

Затишье на этой неделе на фондовом рынке США, вероятно, прекратится после опубликования в среду отчета об индексе потребительских цен, и партнер Goldman Sachs Group Inc. Джон Флуд предложил ряд рекомендаций относительно того, с чем инвесторы могут вскоре столкнуться.

Ожидается, что S&P 500 упадет как минимум на 2%, если уровень инфляции в годовом исчислении превысит предыдущее значение в 6%, написал Флуд в заметке во вторник. Но акции, вероятно, вырастут, говорит он, если CPI достигнет или окажется около 5,1%, что является консенсусной оценкой экономистов в обзоре Bloomberg.

«Фондовый рынок хочет более низкой цифры, так как высокое значение добавит больше путаницы/неопределенности в уравнение того, что ФРС будет делать дальше», — написал трейдер-ветеран. «Еще одно повышение в мае, но затем резкое сокращение в четвертом квартале? Это то, что оцениваются фьючерсы ФРС в преддверии публикации отчета в среду».

Доходность казначейских облигаций выросла во вторник, в то время как акции колебались в узком диапазоне, поскольку трейдеры ожидали как данных по инфляции, так и доходов банков позже на этой неделе. Застряв в коридоре в 0,5%, S&P 500 приближался к самой спокойной сессии с ноября на фоне вялых объемов торгов.

Goldman Sachs предоставляет анализ сценариев CPI. Высокая инфляция вызовет распродажу акций, в то время как мягкие данные могут помочь S&P 500. Источник: Goldman Sachs

Федеральная резервная система в 2021 году и в начале 2022 года неправильно оценила инфляцию как временную, а затем была вынуждена ускорить повышение ставок, чтобы замедлить экономику. Неопределенность курса политики сделала данные по ИПЦ одним из источников повышенной волатильности рынка в прошлом году.

За это время S&P 500 колебался вверх или вниз в среднем на 1,9% в день публикации отчета об ИПЦ, что более чем в два раза больше, чем за предыдущие 12 месяцев.

Индекс вырос на 7% с января, частично из-за предположений, что ФРС изменит курс и смягчит денежно-кредитную политику в конце этого года, поскольку вероятность рецессии увеличилась.

Сценарный анализ дает представление о рисках, с которыми столкнутся инвесторы в среду. Одна из их проблем заключается в том, что инфляция измеряется различными способами.

В то время как некоторые экономисты и аналитики сосредоточены на ежемесячных изменениях, другие делают акцент на данных, исключающих продукты питания и энергию, что известно как базовая инфляция.

Базовая инфляция — это то, о чем 22V Research спрашивала своих клиентов на этой неделе в ходе опроса. В этом опросе около половины респондентов ожидали, что базовый индекс потребительских цен будет соответствовать консенсусу в 5,6% или выше, и лишь немногим более четверти сочли это событие рискованным.

«Инвесторы ждут отката и думают, что макроданные скоро его обеспечат — тема, которая не разыгрывалась с начала года», — написал в заметке Деннис ДеБушер, основатель 22V Research.

Ожидается, что инфляция снизится девятый месяц подряд. Хотя снижение является признаком того, что агрессивное ужесточение денежно-кредитной политики ФРС, возможно, несколько смягчило ценовое давление, инфляция все еще далека от цели центрального банка в 2%.

Затишье на этой неделе на фондовом рынке США, вероятно, прекратится после опубликования в среду отчета об индексе потребительских цен, и партнер Goldman Sachs Group Inc. Джон Флуд предложил ряд рекомендаций относительно того, с чем инвесторы могут вскоре столкнуться.

Ожидается, что S&P 500 упадет как минимум на 2%, если уровень инфляции в годовом исчислении превысит предыдущее значение в 6%, написал Флуд в заметке во вторник. Но акции, вероятно, вырастут, говорит он, если CPI достигнет или окажется около 5,1%, что является консенсусной оценкой экономистов в обзоре Bloomberg.

«Фондовый рынок хочет более низкой цифры, так как высокое значение добавит больше путаницы/неопределенности в уравнение того, что ФРС будет делать дальше», — написал трейдер-ветеран. «Еще одно повышение в мае, но затем резкое сокращение в четвертом квартале? Это то, что оцениваются фьючерсы ФРС в преддверии публикации отчета в среду».

Доходность казначейских облигаций выросла во вторник, в то время как акции колебались в узком диапазоне, поскольку трейдеры ожидали как данных по инфляции, так и доходов банков позже на этой неделе. Застряв в коридоре в 0,5%, S&P 500 приближался к самой спокойной сессии с ноября на фоне вялых объемов торгов.

Goldman Sachs предоставляет анализ сценариев CPI. Высокая инфляция вызовет распродажу акций, в то время как мягкие данные могут помочь S&P 500. Источник: Goldman Sachs

Федеральная резервная система в 2021 году и в начале 2022 года неправильно оценила инфляцию как временную, а затем была вынуждена ускорить повышение ставок, чтобы замедлить экономику. Неопределенность курса политики сделала данные по ИПЦ одним из источников повышенной волатильности рынка в прошлом году.

За это время S&P 500 колебался вверх или вниз в среднем на 1,9% в день публикации отчета об ИПЦ, что более чем в два раза больше, чем за предыдущие 12 месяцев.

Индекс вырос на 7% с января, частично из-за предположений, что ФРС изменит курс и смягчит денежно-кредитную политику в конце этого года, поскольку вероятность рецессии увеличилась.

Сценарный анализ дает представление о рисках, с которыми столкнутся инвесторы в среду. Одна из их проблем заключается в том, что инфляция измеряется различными способами.

В то время как некоторые экономисты и аналитики сосредоточены на ежемесячных изменениях, другие делают акцент на данных, исключающих продукты питания и энергию, что известно как базовая инфляция.

Базовая инфляция — это то, о чем 22V Research спрашивала своих клиентов на этой неделе в ходе опроса. В этом опросе около половины респондентов ожидали, что базовый индекс потребительских цен будет соответствовать консенсусу в 5,6% или выше, и лишь немногим более четверти сочли это событие рискованным.

«Инвесторы ждут отката и думают, что макроданные скоро его обеспечат — тема, которая не разыгрывалась с начала года», — написал в заметке Деннис ДеБушер, основатель 22V Research.

Ожидается, что инфляция снизится девятый месяц подряд. Хотя снижение является признаком того, что агрессивное ужесточение денежно-кредитной политики ФРС, возможно, несколько смягчило ценовое давление, инфляция все еще далека от цели центрального банка в 2%.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба