13 апреля 2023 investing.com Фельдер Джесси

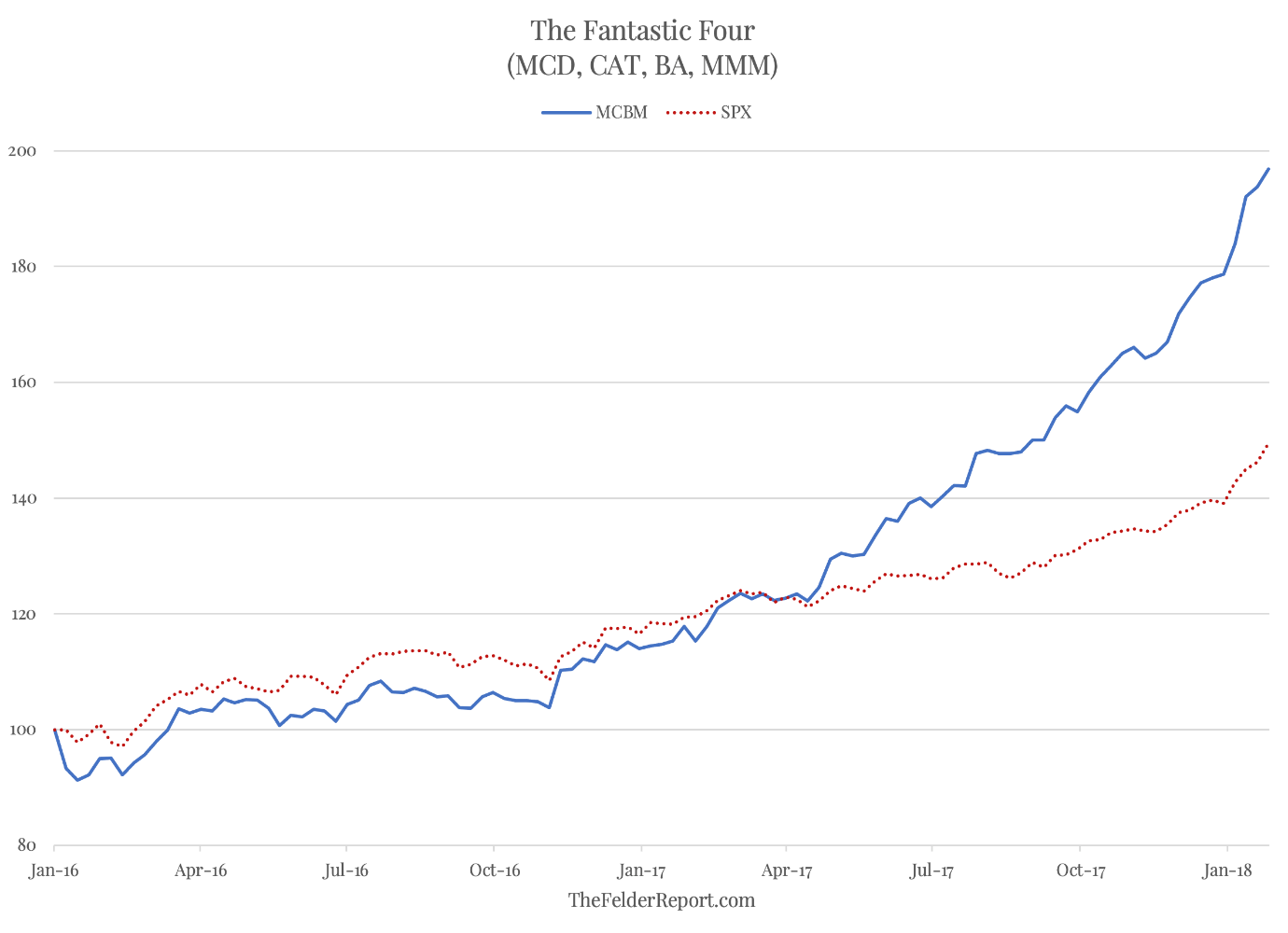

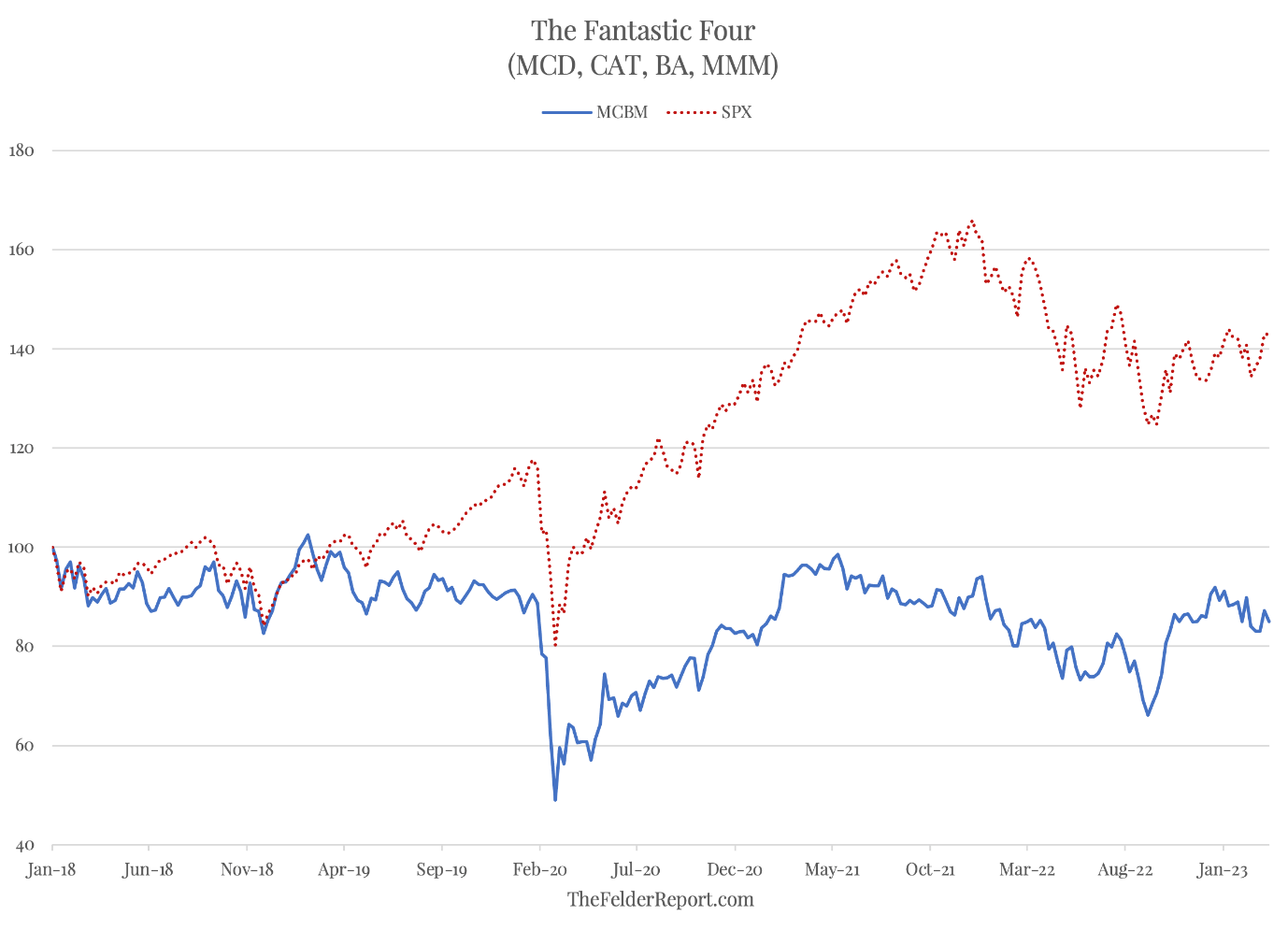

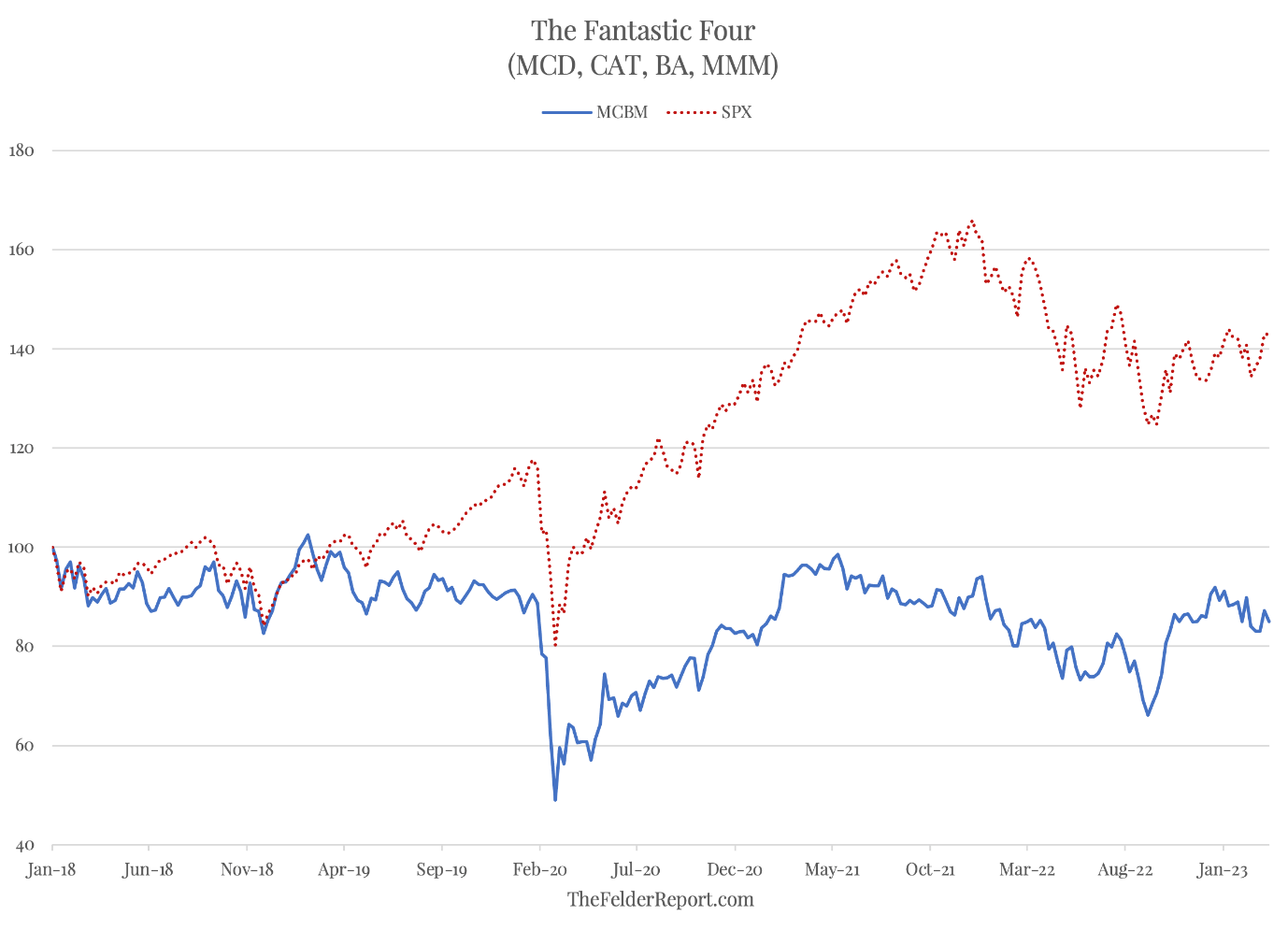

В начале 2018 года я выделил группу из четырех компаний, акции которых росли так резко, что это невозможно было обосновать состоянием их бизнеса. В составе группы оказались McDonald’s Corporation (NYSE:MCD), Caterpillar (NYSE:CAT), Boeing (NYSE:BA) и 3M (NYSE:MMM).

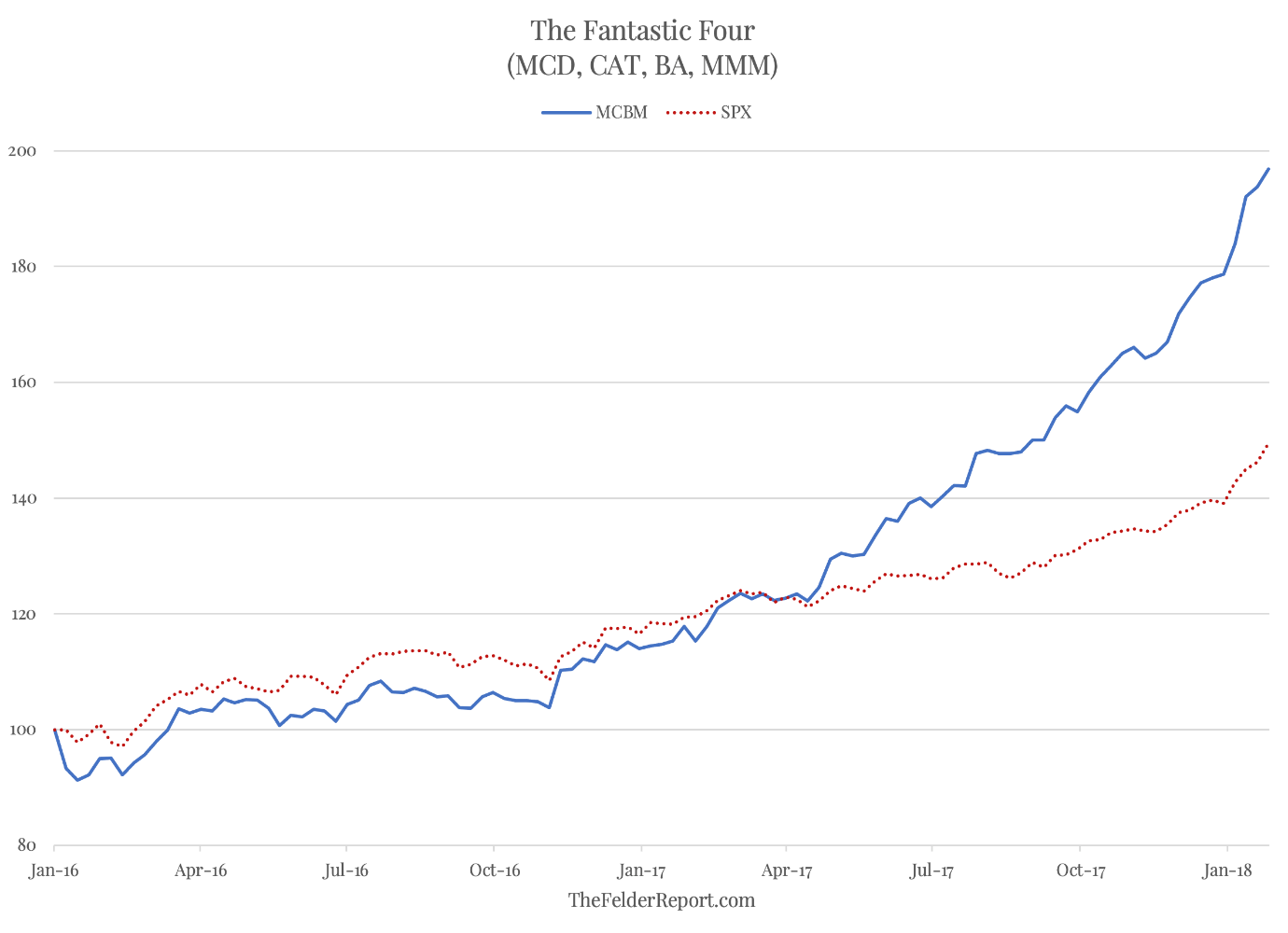

За двухлетний период по январь 2018 года бумаги этих компаний сильно опередили не только широкий рынок, но также акции популярной группы FANG, несмотря на тот факт, что тренды роста их бизнеса были далеко не такими впечатляющими. По этой причине я прозвал эти компании «фантастической четверкой».

«Фантастическая четверка»

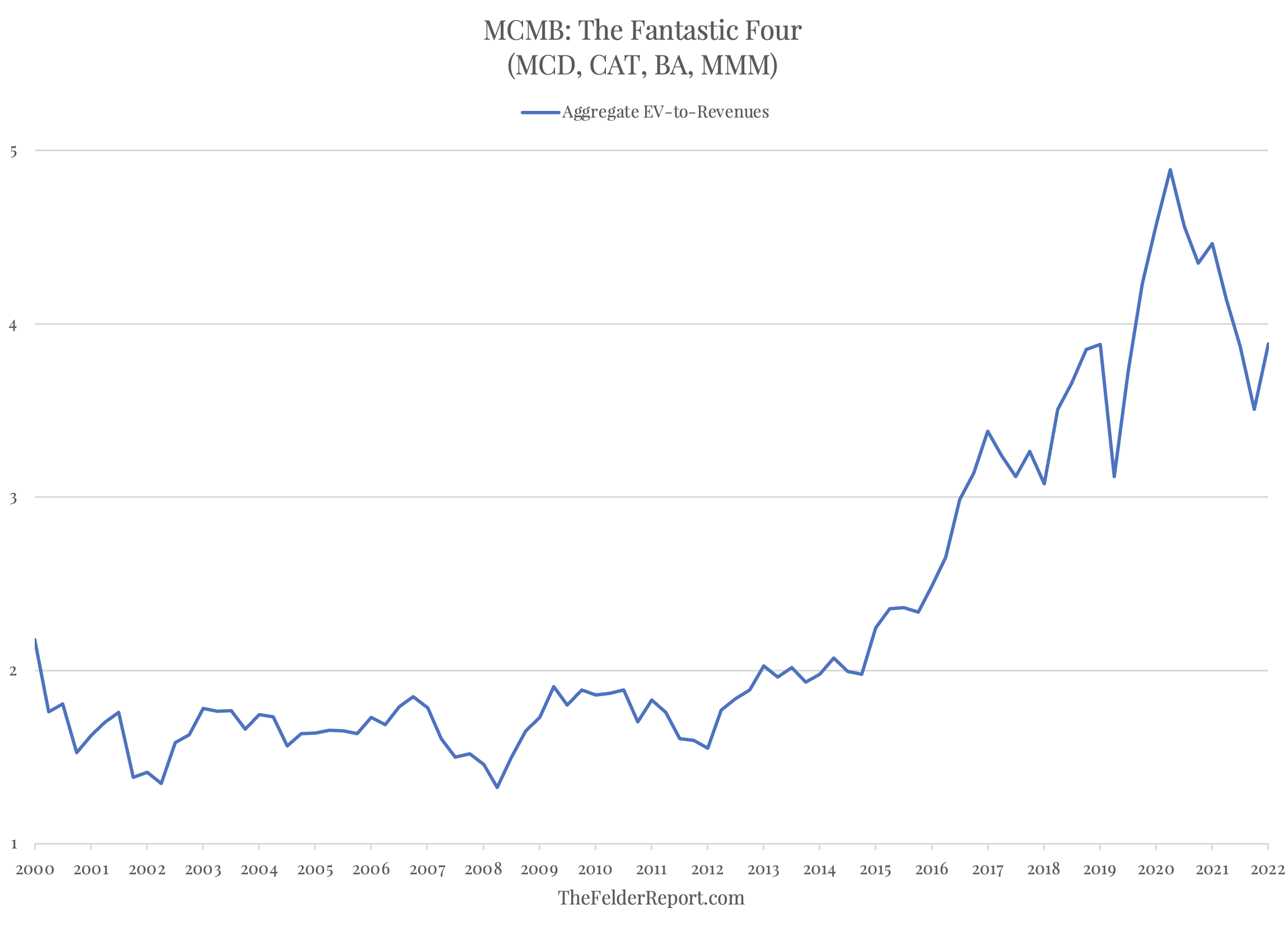

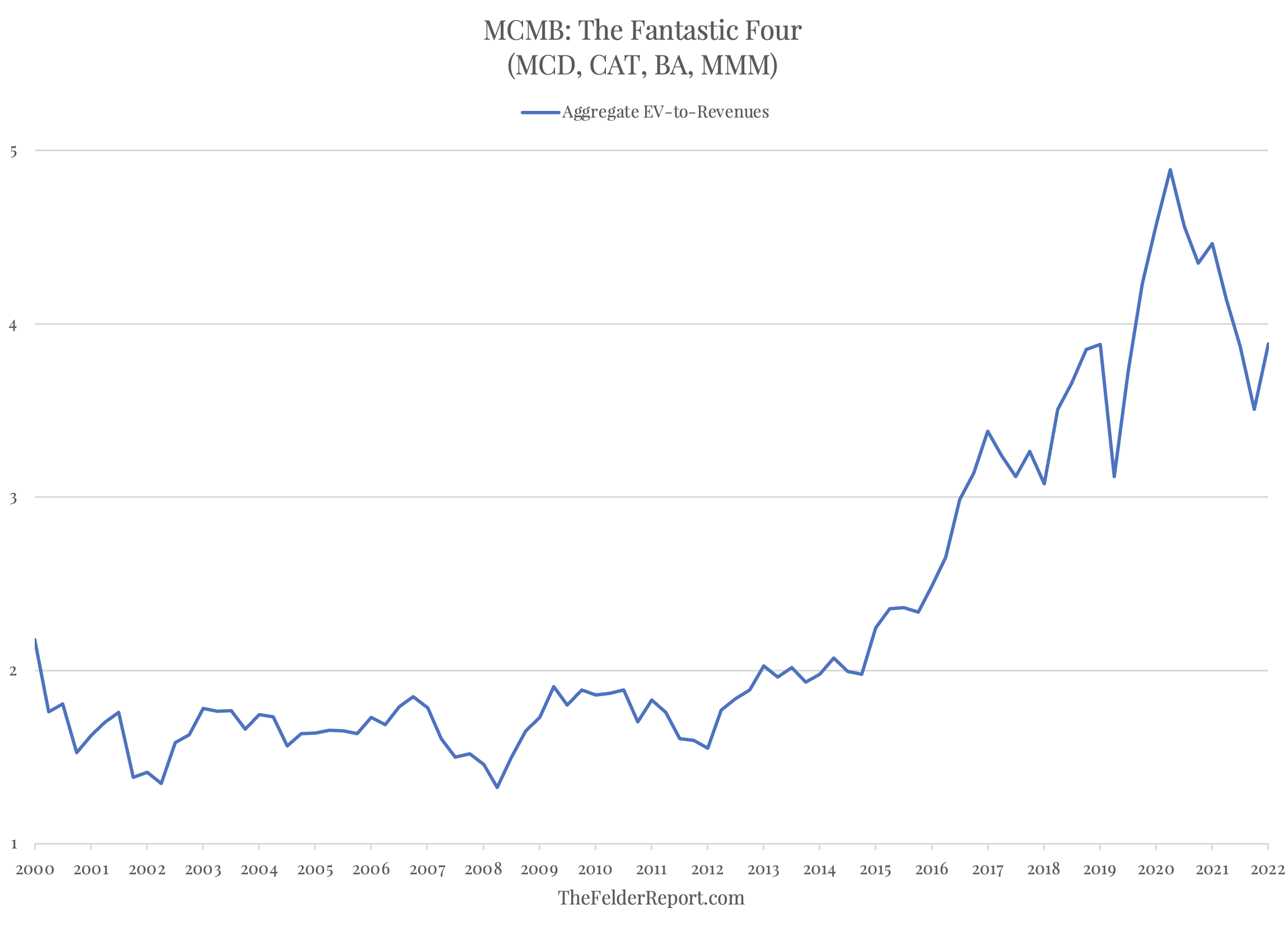

С первого взгляда было крайне трудно объяснить, почему эти «голубые фишки» демонстрировали столь резвый рост. Еще хуже осмыслению поддавалась их стремительно увеличивавшаяся коллективная оценка (особенно с учетом того, что их совокупные продажи сокращались). Мультипликатор EV/S для этой группы, сначала сформировавший диапазон в районе 1,5–2,0, затем взлетел до беспрецедентных уровней во второй половине 2010-х годов.

Мультипликатор EV/S для «фантастической четверки»

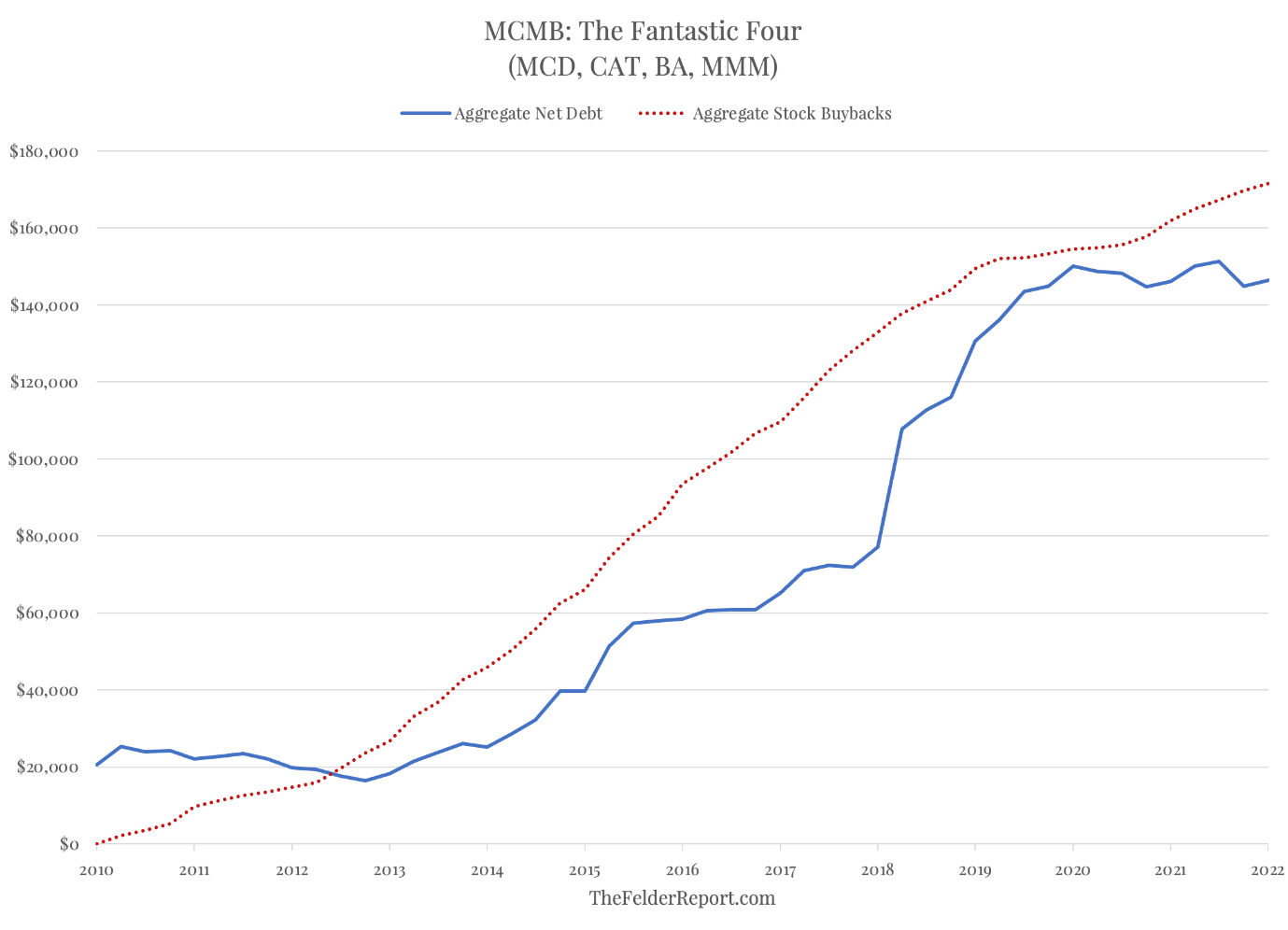

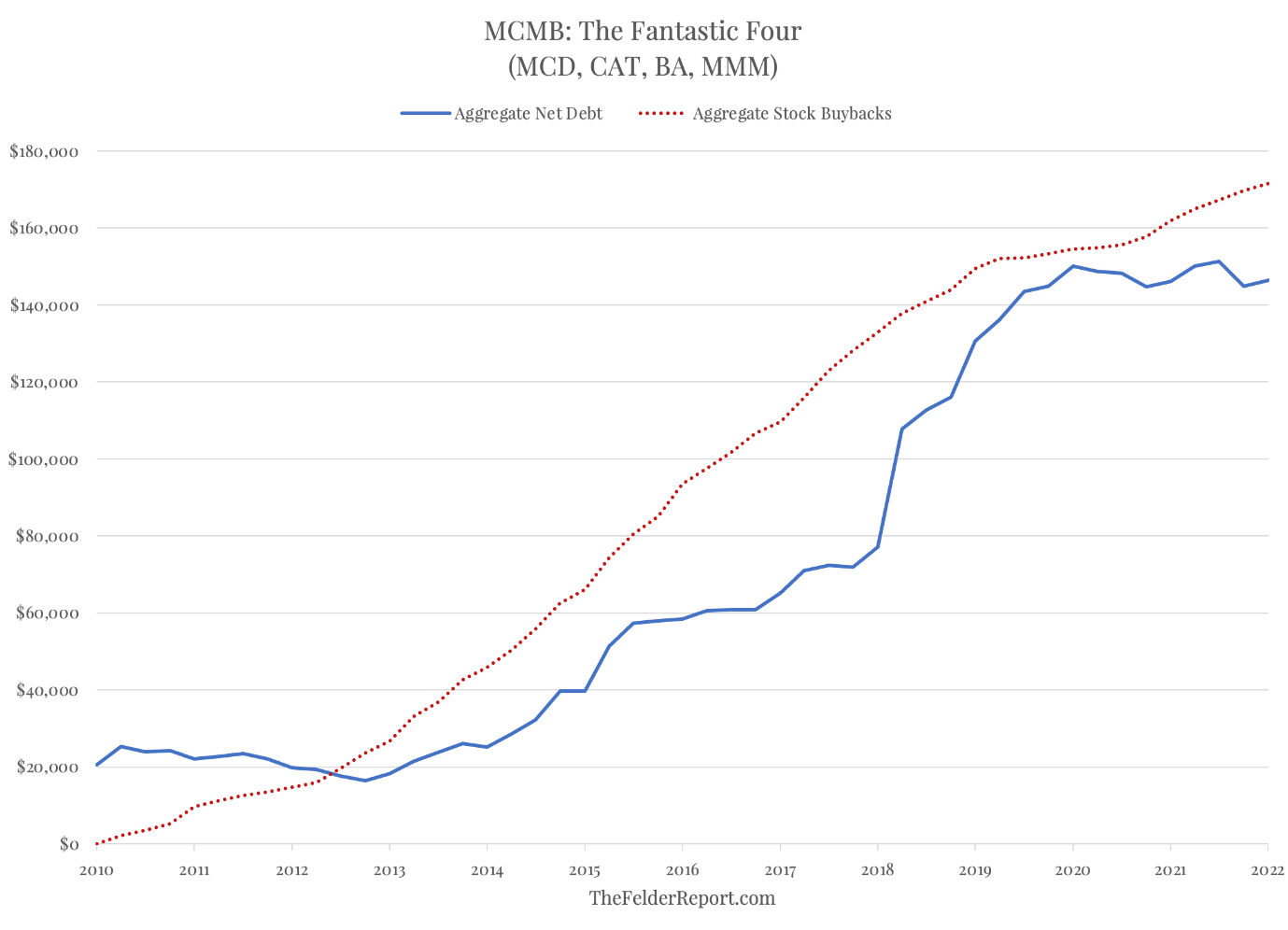

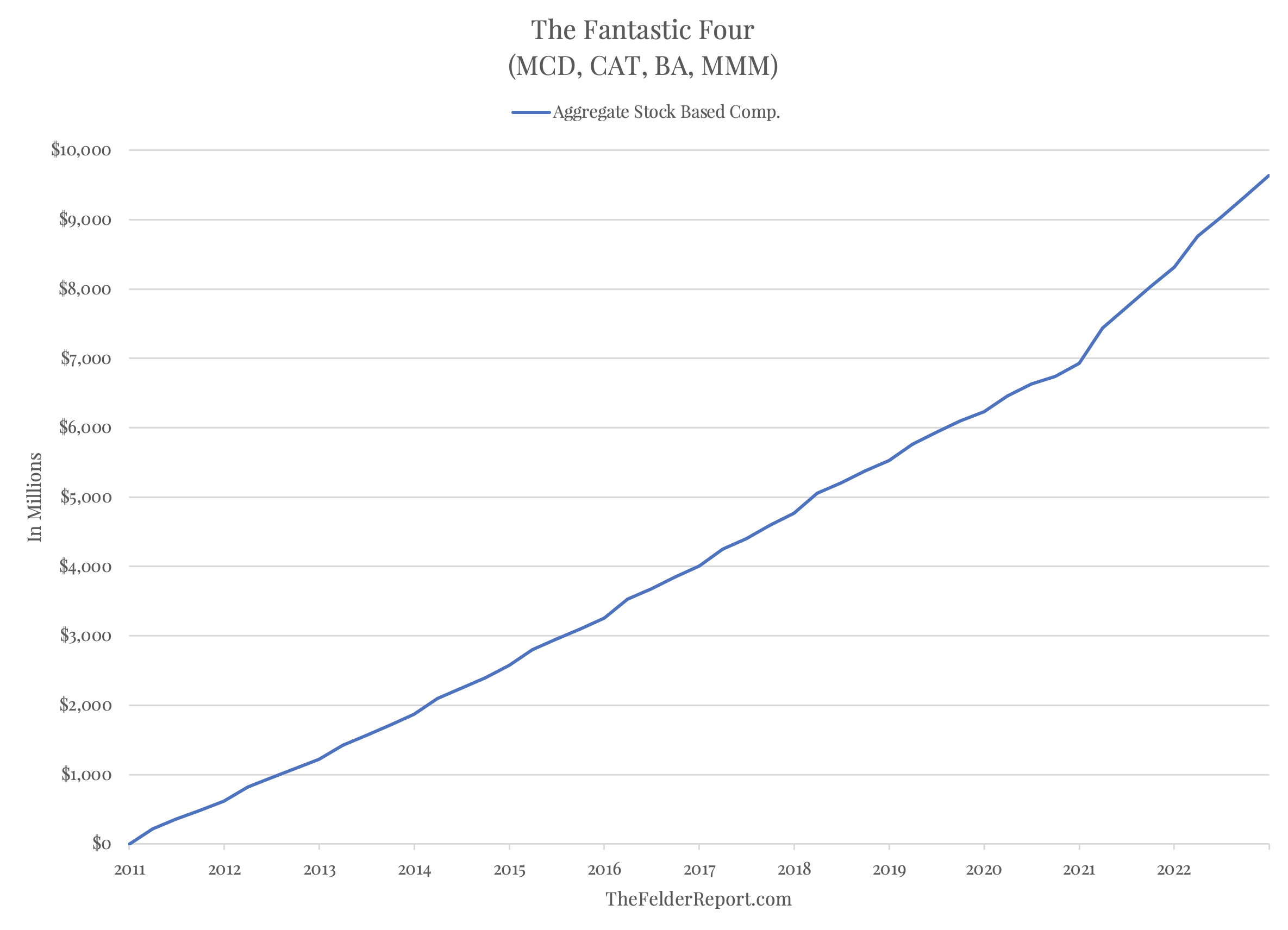

Однако стоило только посмотреть на их баланс, и все вопросы отпадали. Эти компании в общей сложности заняли свыше $100 миллиардов для финансирования программ обратного выкупа акций почти на ту же сумму. По сути, это был огромный своп акций на долг, и этот профинансированный за счет заимствований спрос целиком и полностью объяснял резкое повышение оценок, несмотря на стагнацию бизнеса.

Хотя число акций в обращении снижалось, рыночная капитализация увеличивалась за счет огромного объема покупок. Оставалось только добавить на баланс новые обязательства, и получалось, что уровни EV повышались даже быстрее, чем цены акций.

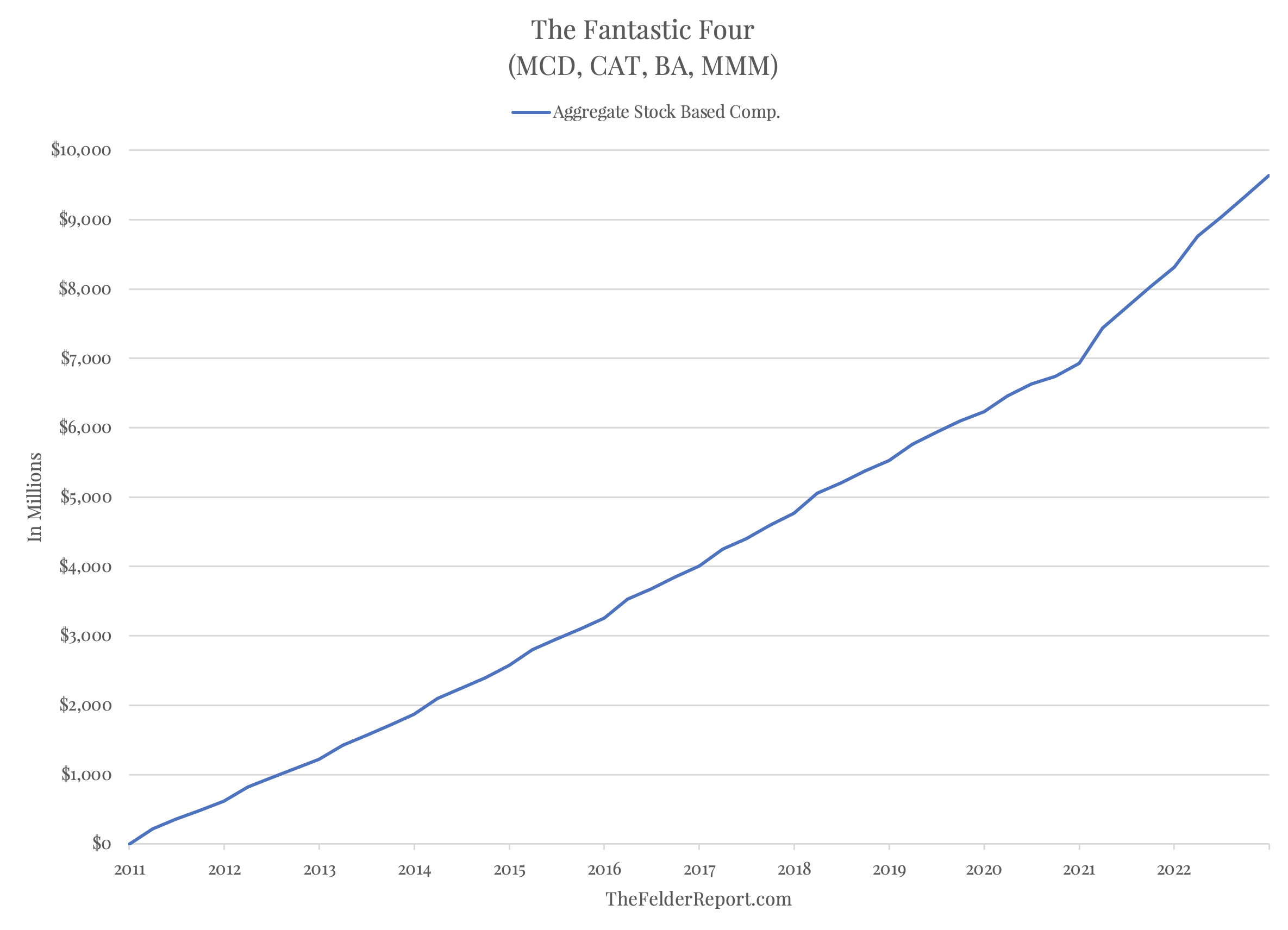

Акционеры, конечно же, от этого выиграли в краткосрочном периоде, но главными бенефициарами этого крупномасштабного финансового инжиниринга стали топ-менеджеры, получившие многомиллиардную компенсацию на основе опционов на акции. Они лично продавали акции, пока компания их выкупала.

Именно по этой причине я уже говорил ранее о том, что многие программы buyback на открытом рынке (в отличие от гораздо более прозрачных тендерных предложений) — это на самом деле тонко завуалированные схемы манипулирования ценами акций. Поскольку львиная доля компенсационных пакетов оформлена в виде опционов, у топ-менеджеров появляется огромный стимул заниматься манипулированием, и, как показывает статистика, они действительно прибегают к подобной практике.

Проблема, однако, в том, что долг сейчас уже не так дешев, как раньше. Процентные ставки сегодня гораздо выше, чем были на тот момент, когда был начат этот своп акций на долг, так что краткосрочное манипулирование ценами акций может обернуться серьезными долгосрочными последствиями в случае сохранения высоких процентных ставок.

Акции этих компаний и без того висят мертвым грузом в портфелях с тех пор, как я впервые о них написал пять лет назад. Однако их оценки остаются чрезмерно высокими, главным образом потому, что весь этот долг остается на их балансе, при этом тренды роста их бизнеса за это время не улучшились.

Стоит отметить, что эти компании ни в коей мере не находятся в бедственном положении. Однако стремительное увеличение процентных расходов, съедающих все большую часть их операционной прибыли, может стать структурной проблемой для их финансовых показателей, из-за которой оценки их акций могут вернуться ближе к исторической норме. Это может больно ударить по акционерам, которые, в отличие от топ-менеджеров, не продали акций на миллиарды долларов при ралли, изначально вызванном buyback.

За двухлетний период по январь 2018 года бумаги этих компаний сильно опередили не только широкий рынок, но также акции популярной группы FANG, несмотря на тот факт, что тренды роста их бизнеса были далеко не такими впечатляющими. По этой причине я прозвал эти компании «фантастической четверкой».

«Фантастическая четверка»

С первого взгляда было крайне трудно объяснить, почему эти «голубые фишки» демонстрировали столь резвый рост. Еще хуже осмыслению поддавалась их стремительно увеличивавшаяся коллективная оценка (особенно с учетом того, что их совокупные продажи сокращались). Мультипликатор EV/S для этой группы, сначала сформировавший диапазон в районе 1,5–2,0, затем взлетел до беспрецедентных уровней во второй половине 2010-х годов.

Мультипликатор EV/S для «фантастической четверки»

Однако стоило только посмотреть на их баланс, и все вопросы отпадали. Эти компании в общей сложности заняли свыше $100 миллиардов для финансирования программ обратного выкупа акций почти на ту же сумму. По сути, это был огромный своп акций на долг, и этот профинансированный за счет заимствований спрос целиком и полностью объяснял резкое повышение оценок, несмотря на стагнацию бизнеса.

Хотя число акций в обращении снижалось, рыночная капитализация увеличивалась за счет огромного объема покупок. Оставалось только добавить на баланс новые обязательства, и получалось, что уровни EV повышались даже быстрее, чем цены акций.

Акционеры, конечно же, от этого выиграли в краткосрочном периоде, но главными бенефициарами этого крупномасштабного финансового инжиниринга стали топ-менеджеры, получившие многомиллиардную компенсацию на основе опционов на акции. Они лично продавали акции, пока компания их выкупала.

Именно по этой причине я уже говорил ранее о том, что многие программы buyback на открытом рынке (в отличие от гораздо более прозрачных тендерных предложений) — это на самом деле тонко завуалированные схемы манипулирования ценами акций. Поскольку львиная доля компенсационных пакетов оформлена в виде опционов, у топ-менеджеров появляется огромный стимул заниматься манипулированием, и, как показывает статистика, они действительно прибегают к подобной практике.

Проблема, однако, в том, что долг сейчас уже не так дешев, как раньше. Процентные ставки сегодня гораздо выше, чем были на тот момент, когда был начат этот своп акций на долг, так что краткосрочное манипулирование ценами акций может обернуться серьезными долгосрочными последствиями в случае сохранения высоких процентных ставок.

Акции этих компаний и без того висят мертвым грузом в портфелях с тех пор, как я впервые о них написал пять лет назад. Однако их оценки остаются чрезмерно высокими, главным образом потому, что весь этот долг остается на их балансе, при этом тренды роста их бизнеса за это время не улучшились.

Стоит отметить, что эти компании ни в коей мере не находятся в бедственном положении. Однако стремительное увеличение процентных расходов, съедающих все большую часть их операционной прибыли, может стать структурной проблемой для их финансовых показателей, из-за которой оценки их акций могут вернуться ближе к исторической норме. Это может больно ударить по акционерам, которые, в отличие от топ-менеджеров, не продали акций на миллиарды долларов при ралли, изначально вызванном buyback.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба