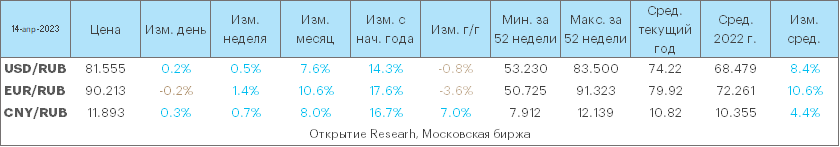

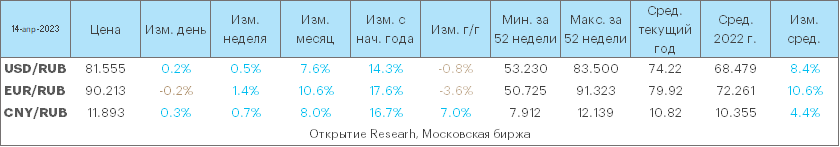

Итоги четверга. Доллар подешевел на 55 копеек до 81,40, евро подорожал на 40 копеек до 90,39, а юань потерял в цене 3 копейки, снизившись до 11,855. Нефть Brent подешевела на 1,4% до $86,09/барр.

Торговые объемы в основных валютных парах выросли относительно показателей среды. Объемы в паре TRYRUB в апреле по-прежнему превышают объемы в паре KZTRUB.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 76,4 млрд руб. против 64,8 млрд руб. в пред. день.

Евро/рубль — 42,9 млрд руб. против 32,4 млрд руб. в пред. день.

Юань/рубль — 93,3 млрд руб. против 78,5 млрд руб. в пред. день.

Лира/рубль — 2,1 млрд руб. против 2,6 млрд руб. в пред. день.

Тенге/рубль — 1,2 млрд руб. против 1,2 млрд руб. в пред. день.

Рынок свопов по-прежнему сигнализирует некоторый дефицит долларовой ликвидности и дефицит ликвидности в евро. При этом объем в свопах с юане достиг рекордного значения 399 млрд руб.

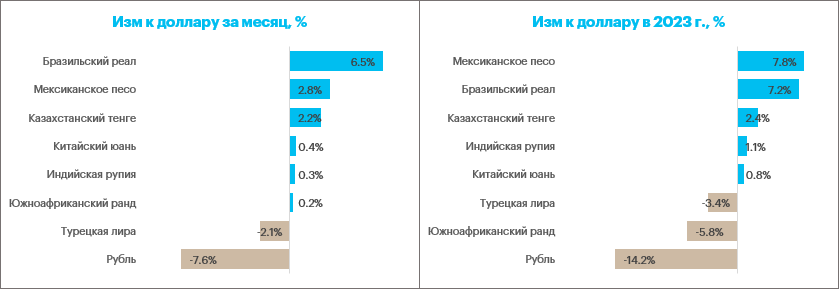

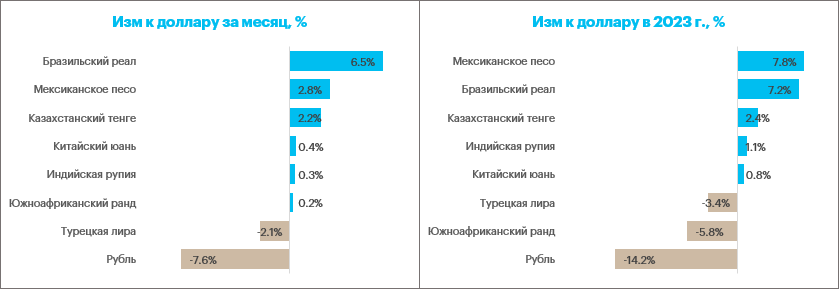

Динамика курса рубля, с одной стороны, определялась фактом технической перепроданности российской валюты, с другой стороны, отражала динамику курсов валют на международном рынке. Слабеющий на Forex доллар способствовал укрепления рубля против американского конкурента. В то же время укрепляющийся к доллару евро поддерживал продолжение восходящей динамики в паре евро/рубль.

Старт пятницы. Доллар утром дорожал на 16 копеек до 81,56. Евро терял 18 копеек до 90,21. Юань прибавлял на 4 копейки до 11,893. Фьючерсы на Brent дешевели на 0,3% до $87,08/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6995 руб. (средняя цена с начала года 6110 руб.).

Наш взгляд. Более выраженная поддержка экспортеров для рубля, в контексте апрельского налогового периода может проявиться не ранее конца следующей недели. Однако попытки USDRUB закрепиться выше 82,50, скорее всего, будут продолжать приводить к увеличению объемов предложения валюты. Курс может оставаться ограничен в ближайшие дни между 82,50–83,00 и 80,50–80,00 за доллар. Динамика в парах EURRUB и CNYRUB выглядит технически еще более перегретой. Полагаем, что котировки могут стабилизироваться в диапазоне 92–90 за евро и 12,00–11,60 рублей за юань.

Евро обновил годовой максимум. Индекс доллара может раньше, чем мы ожидали, протестировать уровень 100 п.

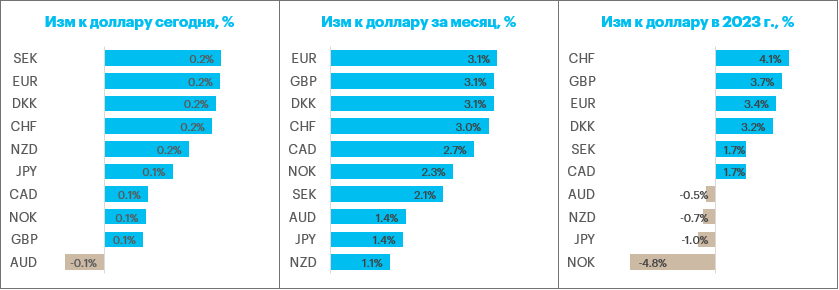

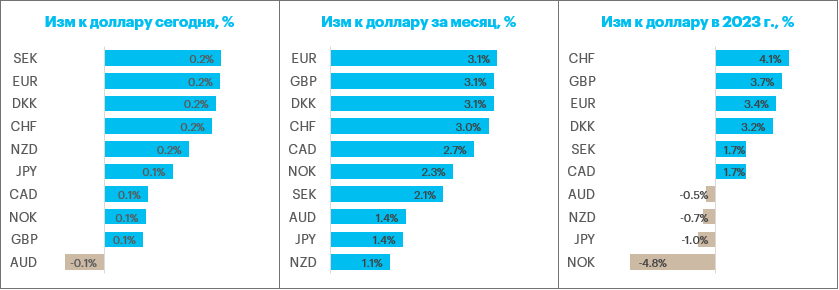

Итоги четверга. Доллар США подешевел против всех валют Большой десятки. Австралийский и новозеландский доллары лидировали по темпам роста, а евро к доллару достиг максимума с 1 апреля 2022 года. Швейцарский франк укрепился к доллару до самого высокого значения с января 2021 года.

В четверг был опубликован индекс цен производителей в США (PPI) за март. Показатель к февралю снизился на 0,5% — это самое значительное снижение в базисе месяц к месяцу с начала пандемии. В годовом исчислении темп роста PPI замедлился до 2,7% по сравнению с 4,9% г/г в феврале. Это эффект снижения цен на бензин. Однако core PPI, который рассчитывается без учета волатильных статей (продукты питания, энергоносители), вырос в марте на 3,4% г/г. Это соответствовало прогнозам. При этом февральский показатель был повышен с 4,4% г/г до 4,8% г/г. Такие данные, по сути, подкрепляют мнение, которое можно было составить ранее, после публикации отчета по потребительской инфляции. То есть, инфляция в США замедляется, но на базовом уровне ценовое давление все еще выглядит устойчивым. Это оставляет для ФРС возможность повышения ставок в мае, но дальнейшее ужесточение денежно-кредитной политики уже не выглядит уместным.

Соответственно, слабость доллара — это оценка рынком будущего изменения дифференциала ставок. Эта оценка подразумевает, что в конце года ФРС ставку начнет снижать, а ЕЦБ пока будет продолжать свой цикл повышения ставок.

Член Совета управляющих ЕЦБ, а также глава Бундесбанка Йоахим Нагель в четверг подчеркнул, что ЦБ Европы нужно продолжать повышение ставок, поскольку базовая инфляция в регионе все еще остается очень высокой.

Меж тем опубликованный в среду протокол мартовского заседания Комитета по открытым рынкам ФРС США показал, что советники чиновников Федрезерва пророчат, пусть и умеренную, но рецессию позже в этом году. И хотя пресс-секретарь Белого дома в четверг опроверг эту точку зрения, заявив, что данные не указывают на приближающуюся рецессию, рынок все-таки больше склоняется к точке зрения советников ФРС. Поэтому денежный рынок подразумевает сокращение ставки по федеральным фондам к концу года не менее чем на 50 б.п. от пиковой точки 2023 года.

Старт пятницы. Доллар утром оставался стабильным относительно австралийской валюты, но продолжал дешеветь против всех остальных конкурентов из G10. В итоге индекс доллара (DXY) упал утром до 100,78 п. — самое низкое значение с 22 апреля 2022 года. Индекс доллара завершает снижением пятую неделю подряд — самая длинная серия с лета 2020 года. Примечательно, что глобальный индекс акций MSCI World Index вырос до максимума с начала февраля. Это отражает тот факт, что международные инвесторы ждут завершение цикла повышения ставок ФРС, а в перспективе другие крупные мировые центральные банки также должны прекратить ужесточение денежно-кредитной политики.

В фокусе. Сегодня в фокусе данные по розничным продажам в США, данные по объёму промышленного производства, а также публикация индекса настроений Мичиганского университета. Если динамика сегодняшних цифр будет подтверждать, что настроения в отношении перспектив экономики ухудшаются, а потребительские расходы в перспективе будут снижаться, это увеличит опасения в отношении рецессии в конце текущего года.

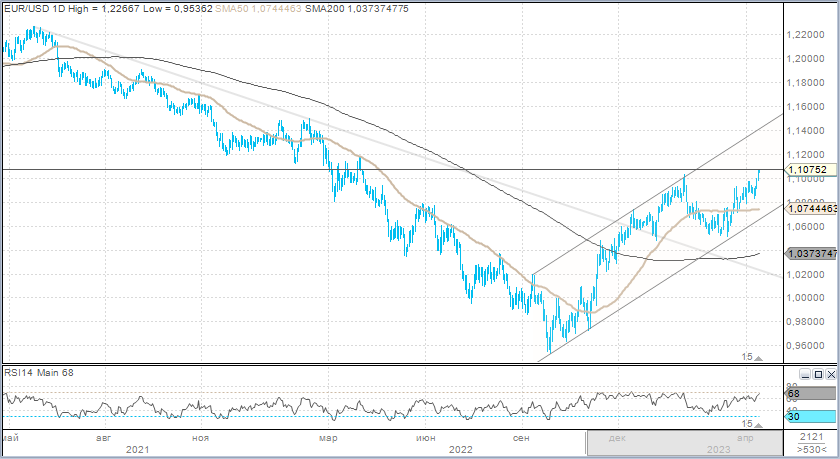

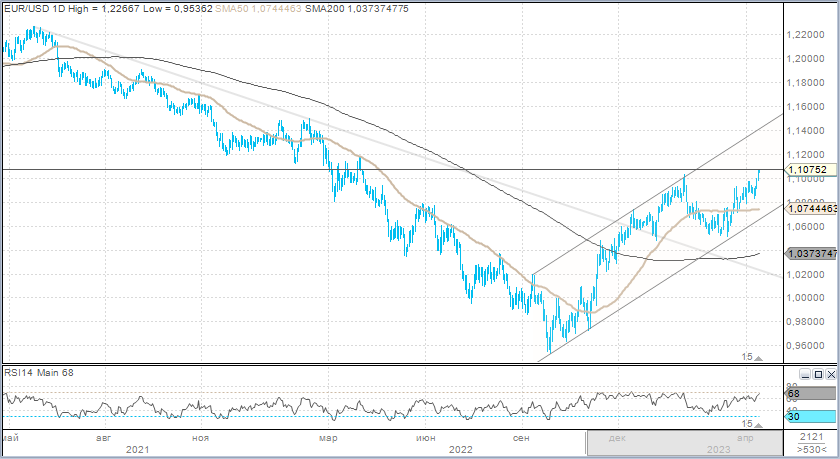

Наш взгляд. Как мы указывали ранее, теория «улыбки доллара» не предполагает укрепления валюты США в случае умеренной рецессии. Восходящая динамика в паре евро/доллар пока не выглядит сильно перегретой. Курс вполне может подняться в ближайшие недели до 1,1200–1,1400, и там сформировать локальный пик. Это подразумевает, что индекс доллара может протестировать уровень 100 п. даже раньше, чем мы изначально ожидали.

Торговые объемы в основных валютных парах выросли относительно показателей среды. Объемы в паре TRYRUB в апреле по-прежнему превышают объемы в паре KZTRUB.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 76,4 млрд руб. против 64,8 млрд руб. в пред. день.

Евро/рубль — 42,9 млрд руб. против 32,4 млрд руб. в пред. день.

Юань/рубль — 93,3 млрд руб. против 78,5 млрд руб. в пред. день.

Лира/рубль — 2,1 млрд руб. против 2,6 млрд руб. в пред. день.

Тенге/рубль — 1,2 млрд руб. против 1,2 млрд руб. в пред. день.

Рынок свопов по-прежнему сигнализирует некоторый дефицит долларовой ликвидности и дефицит ликвидности в евро. При этом объем в свопах с юане достиг рекордного значения 399 млрд руб.

Динамика курса рубля, с одной стороны, определялась фактом технической перепроданности российской валюты, с другой стороны, отражала динамику курсов валют на международном рынке. Слабеющий на Forex доллар способствовал укрепления рубля против американского конкурента. В то же время укрепляющийся к доллару евро поддерживал продолжение восходящей динамики в паре евро/рубль.

Старт пятницы. Доллар утром дорожал на 16 копеек до 81,56. Евро терял 18 копеек до 90,21. Юань прибавлял на 4 копейки до 11,893. Фьючерсы на Brent дешевели на 0,3% до $87,08/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6995 руб. (средняя цена с начала года 6110 руб.).

Наш взгляд. Более выраженная поддержка экспортеров для рубля, в контексте апрельского налогового периода может проявиться не ранее конца следующей недели. Однако попытки USDRUB закрепиться выше 82,50, скорее всего, будут продолжать приводить к увеличению объемов предложения валюты. Курс может оставаться ограничен в ближайшие дни между 82,50–83,00 и 80,50–80,00 за доллар. Динамика в парах EURRUB и CNYRUB выглядит технически еще более перегретой. Полагаем, что котировки могут стабилизироваться в диапазоне 92–90 за евро и 12,00–11,60 рублей за юань.

Евро обновил годовой максимум. Индекс доллара может раньше, чем мы ожидали, протестировать уровень 100 п.

Итоги четверга. Доллар США подешевел против всех валют Большой десятки. Австралийский и новозеландский доллары лидировали по темпам роста, а евро к доллару достиг максимума с 1 апреля 2022 года. Швейцарский франк укрепился к доллару до самого высокого значения с января 2021 года.

В четверг был опубликован индекс цен производителей в США (PPI) за март. Показатель к февралю снизился на 0,5% — это самое значительное снижение в базисе месяц к месяцу с начала пандемии. В годовом исчислении темп роста PPI замедлился до 2,7% по сравнению с 4,9% г/г в феврале. Это эффект снижения цен на бензин. Однако core PPI, который рассчитывается без учета волатильных статей (продукты питания, энергоносители), вырос в марте на 3,4% г/г. Это соответствовало прогнозам. При этом февральский показатель был повышен с 4,4% г/г до 4,8% г/г. Такие данные, по сути, подкрепляют мнение, которое можно было составить ранее, после публикации отчета по потребительской инфляции. То есть, инфляция в США замедляется, но на базовом уровне ценовое давление все еще выглядит устойчивым. Это оставляет для ФРС возможность повышения ставок в мае, но дальнейшее ужесточение денежно-кредитной политики уже не выглядит уместным.

Соответственно, слабость доллара — это оценка рынком будущего изменения дифференциала ставок. Эта оценка подразумевает, что в конце года ФРС ставку начнет снижать, а ЕЦБ пока будет продолжать свой цикл повышения ставок.

Член Совета управляющих ЕЦБ, а также глава Бундесбанка Йоахим Нагель в четверг подчеркнул, что ЦБ Европы нужно продолжать повышение ставок, поскольку базовая инфляция в регионе все еще остается очень высокой.

Меж тем опубликованный в среду протокол мартовского заседания Комитета по открытым рынкам ФРС США показал, что советники чиновников Федрезерва пророчат, пусть и умеренную, но рецессию позже в этом году. И хотя пресс-секретарь Белого дома в четверг опроверг эту точку зрения, заявив, что данные не указывают на приближающуюся рецессию, рынок все-таки больше склоняется к точке зрения советников ФРС. Поэтому денежный рынок подразумевает сокращение ставки по федеральным фондам к концу года не менее чем на 50 б.п. от пиковой точки 2023 года.

Старт пятницы. Доллар утром оставался стабильным относительно австралийской валюты, но продолжал дешеветь против всех остальных конкурентов из G10. В итоге индекс доллара (DXY) упал утром до 100,78 п. — самое низкое значение с 22 апреля 2022 года. Индекс доллара завершает снижением пятую неделю подряд — самая длинная серия с лета 2020 года. Примечательно, что глобальный индекс акций MSCI World Index вырос до максимума с начала февраля. Это отражает тот факт, что международные инвесторы ждут завершение цикла повышения ставок ФРС, а в перспективе другие крупные мировые центральные банки также должны прекратить ужесточение денежно-кредитной политики.

В фокусе. Сегодня в фокусе данные по розничным продажам в США, данные по объёму промышленного производства, а также публикация индекса настроений Мичиганского университета. Если динамика сегодняшних цифр будет подтверждать, что настроения в отношении перспектив экономики ухудшаются, а потребительские расходы в перспективе будут снижаться, это увеличит опасения в отношении рецессии в конце текущего года.

Наш взгляд. Как мы указывали ранее, теория «улыбки доллара» не предполагает укрепления валюты США в случае умеренной рецессии. Восходящая динамика в паре евро/доллар пока не выглядит сильно перегретой. Курс вполне может подняться в ближайшие недели до 1,1200–1,1400, и там сформировать локальный пик. Это подразумевает, что индекс доллара может протестировать уровень 100 п. даже раньше, чем мы изначально ожидали.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба