17 апреля 2023 investing.com Крамер Майкл

В центре внимания на этой неделе окажется сезон публикации корпоративных отчетов. Свои квартальные результаты представят сразу несколько компаний первого эшелона. На прошлой неделе макроэкономические данные укрепили мнение о том, что Федеральная резервная система (ФРС) осуществит еще одно повышение процентных ставок, прежде чем ситуация станет более неопределенной.

Рынок оценивает вероятность повышения ставок на заседании FOMC в мае в 82%. Верхняя граница целевого диапазона ставки по федеральным фондам ФРС в таком случае достигнет 5,1%. Более того, судя по снижению спроса на займы по дисконтному окну ФРС, кризис отступает. Если это действительно так, у ФРС не будет причин отказываться от очередного, по крайней мере еще одного, повышения ставок.

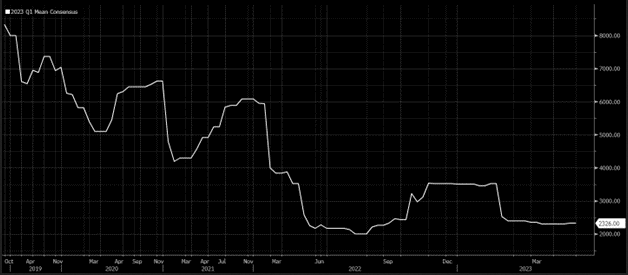

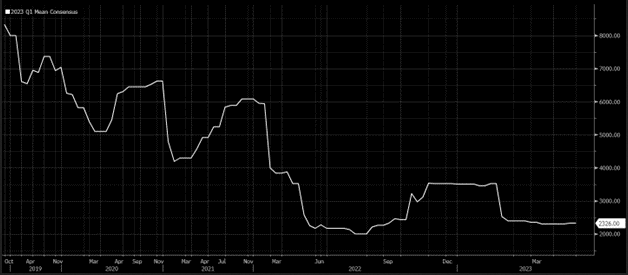

Ставка по федеральным фондам ФРС

Будущая траектория ставок будет во многом зависеть от макроданных. Если данные будут свидетельствовать о замедлении экономики, ключевая ставка, вероятно, останется на уровне 5,1% до конца 2023 года. При сохранении сильных данных потребуется дополнительное повышение ставок.

VIX

Волатильность, вероятно, будет увеличиваться после 3 мая, поскольку траектория денежно-кредитной политики станет более неопределенной и зависимой от данных. Текущий низкий уровень VIX — это, возможно, «последний вздох» для «медведей», и с учетом экспирации на этой неделе этот уровень вряд ли сохранится.

Спред между спотовым рынком и трехмесячными фьючерсами на VIX составляет -4,6. Значения -5 и ниже обычно означают формирование дна по VIX и пика по S&P 500. Ждите разворота S&P 500 и VIX на этой неделе, если индекс волатильности приблизится к 16,5.

S&P 500

Более того, если посмотреть на 5-недельное изменение S&P 500, показатель сменился с отрицательного значения -257 на положительное 276. Обычно во время подобных циклов, как сейчас, индекс приближался примерно к уровню 300, прежде чем начинается снижение. Так что можно ожидать, что в этом районе S&P 500 начнет двигаться в нисходящем тренде.

Скопление опционов колл сейчас отмечается на 4200, а значительное сосредоточение гаммы — на 4000. Если только скопление опционов колл не сместится выше, S&P 500 вряд ли значительно продвинется вверх. На фоне «борьбы» между важными уровнями сосредоточения гаммы индекс скорее откатится к уровню 4000, вместо того, чтобы расти дальше.

Кроме того, в этом районе находится мощное сопротивление, которое индексу будет трудно пробить, особенно с учетом неопределенности относительно сезона корпоративных отчетов. Я жду падения к 4000 на этой неделе.

Tesla

Среди прочих компаний, свои результаты на этой неделе (в среду во второй половине дня) опубликует Tesla (NASDAQ:TSLA). Аналитики прогнозируют сокращение прибыли на 29,1% до $0,87 на акцию и увеличение выручки на 25,2% до $23,5 миллиарда. Валовая маржа в автомобилестроительном бизнесе ожидается на уровне 22,97% против 29,1% годом ранее.

Прогноз по прибыли Tesla за минувший квартал существенно снизился с октябрьского пика $1,37, вызвав ощутимое падение акций. Так что прибыль и, что еще важнее, показатель валовой маржи сейчас крайне важны для компании. Инвесторам также стоит подумать о том, как может сказаться на марже в оставшуюся часть года недавнее понижение цен на продукцию.

График демонстрирует относительную слабость: RSI изменяется в нисходящем тренде при снижающейся цене акций. Кроме того, на $145 сохраняется незаполненный гэп. Ключевой уровень поддержки находится на $165, и акции, вероятно, обоснуются здесь после публикации отчета.

Netflix

Netflix (NASDAQ:NFLX) опубликует свой отчет во вторник. У аналитиков в отношении этой компании достаточно сдержанные ожидания — прогноз по чистому приросту базы подписчиков составляет всего 2,3 миллиона. Эта цифра сильно снизилась за последние несколько месяцев. С учетом того, что первый квартал в прошлом обычно складывался для компании удачно, будет удивительным, если показатель окажется ниже прогноза.

Netflix больше не публикует свои оценки чистого прироста базы пользователей, что усложняет ситуацию. И тем не менее, инвесторов будет прежде всего интересовать, смогла ли компания переключиться на опирающуюся на рекламу модель, чтобы подстегнуть свой рост.

На графике акций появился растущий расширяющийся «клин», который обычно не относится к «бычьим» формациям. Соответственно, сейчас будет важно следить за уровнем $310, пробой ниже которого будет означать пробой дна растущего расширяющегося «клина» и может повлечь за собой падение акций примерно к $170. Если же уровень $310 устоит, акции могут вырасти в сторону верхней линии тренда и, быть может, превысить $400.

Рынок оценивает вероятность повышения ставок на заседании FOMC в мае в 82%. Верхняя граница целевого диапазона ставки по федеральным фондам ФРС в таком случае достигнет 5,1%. Более того, судя по снижению спроса на займы по дисконтному окну ФРС, кризис отступает. Если это действительно так, у ФРС не будет причин отказываться от очередного, по крайней мере еще одного, повышения ставок.

Ставка по федеральным фондам ФРС

Будущая траектория ставок будет во многом зависеть от макроданных. Если данные будут свидетельствовать о замедлении экономики, ключевая ставка, вероятно, останется на уровне 5,1% до конца 2023 года. При сохранении сильных данных потребуется дополнительное повышение ставок.

VIX

Волатильность, вероятно, будет увеличиваться после 3 мая, поскольку траектория денежно-кредитной политики станет более неопределенной и зависимой от данных. Текущий низкий уровень VIX — это, возможно, «последний вздох» для «медведей», и с учетом экспирации на этой неделе этот уровень вряд ли сохранится.

Спред между спотовым рынком и трехмесячными фьючерсами на VIX составляет -4,6. Значения -5 и ниже обычно означают формирование дна по VIX и пика по S&P 500. Ждите разворота S&P 500 и VIX на этой неделе, если индекс волатильности приблизится к 16,5.

S&P 500

Более того, если посмотреть на 5-недельное изменение S&P 500, показатель сменился с отрицательного значения -257 на положительное 276. Обычно во время подобных циклов, как сейчас, индекс приближался примерно к уровню 300, прежде чем начинается снижение. Так что можно ожидать, что в этом районе S&P 500 начнет двигаться в нисходящем тренде.

Скопление опционов колл сейчас отмечается на 4200, а значительное сосредоточение гаммы — на 4000. Если только скопление опционов колл не сместится выше, S&P 500 вряд ли значительно продвинется вверх. На фоне «борьбы» между важными уровнями сосредоточения гаммы индекс скорее откатится к уровню 4000, вместо того, чтобы расти дальше.

Кроме того, в этом районе находится мощное сопротивление, которое индексу будет трудно пробить, особенно с учетом неопределенности относительно сезона корпоративных отчетов. Я жду падения к 4000 на этой неделе.

Tesla

Среди прочих компаний, свои результаты на этой неделе (в среду во второй половине дня) опубликует Tesla (NASDAQ:TSLA). Аналитики прогнозируют сокращение прибыли на 29,1% до $0,87 на акцию и увеличение выручки на 25,2% до $23,5 миллиарда. Валовая маржа в автомобилестроительном бизнесе ожидается на уровне 22,97% против 29,1% годом ранее.

Прогноз по прибыли Tesla за минувший квартал существенно снизился с октябрьского пика $1,37, вызвав ощутимое падение акций. Так что прибыль и, что еще важнее, показатель валовой маржи сейчас крайне важны для компании. Инвесторам также стоит подумать о том, как может сказаться на марже в оставшуюся часть года недавнее понижение цен на продукцию.

График демонстрирует относительную слабость: RSI изменяется в нисходящем тренде при снижающейся цене акций. Кроме того, на $145 сохраняется незаполненный гэп. Ключевой уровень поддержки находится на $165, и акции, вероятно, обоснуются здесь после публикации отчета.

Netflix

Netflix (NASDAQ:NFLX) опубликует свой отчет во вторник. У аналитиков в отношении этой компании достаточно сдержанные ожидания — прогноз по чистому приросту базы подписчиков составляет всего 2,3 миллиона. Эта цифра сильно снизилась за последние несколько месяцев. С учетом того, что первый квартал в прошлом обычно складывался для компании удачно, будет удивительным, если показатель окажется ниже прогноза.

Netflix больше не публикует свои оценки чистого прироста базы пользователей, что усложняет ситуацию. И тем не менее, инвесторов будет прежде всего интересовать, смогла ли компания переключиться на опирающуюся на рекламу модель, чтобы подстегнуть свой рост.

На графике акций появился растущий расширяющийся «клин», который обычно не относится к «бычьим» формациям. Соответственно, сейчас будет важно следить за уровнем $310, пробой ниже которого будет означать пробой дна растущего расширяющегося «клина» и может повлечь за собой падение акций примерно к $170. Если же уровень $310 устоит, акции могут вырасти в сторону верхней линии тренда и, быть может, превысить $400.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба