18 апреля 2023 БКС Экспресс | Газпром

Доходности по валютным облигациям растут. Замещающие облигации Газпрома дают уже 9% в долларах и 9,5% в евро. Что происходит и стоит ли покупать бумаги именно сейчас.

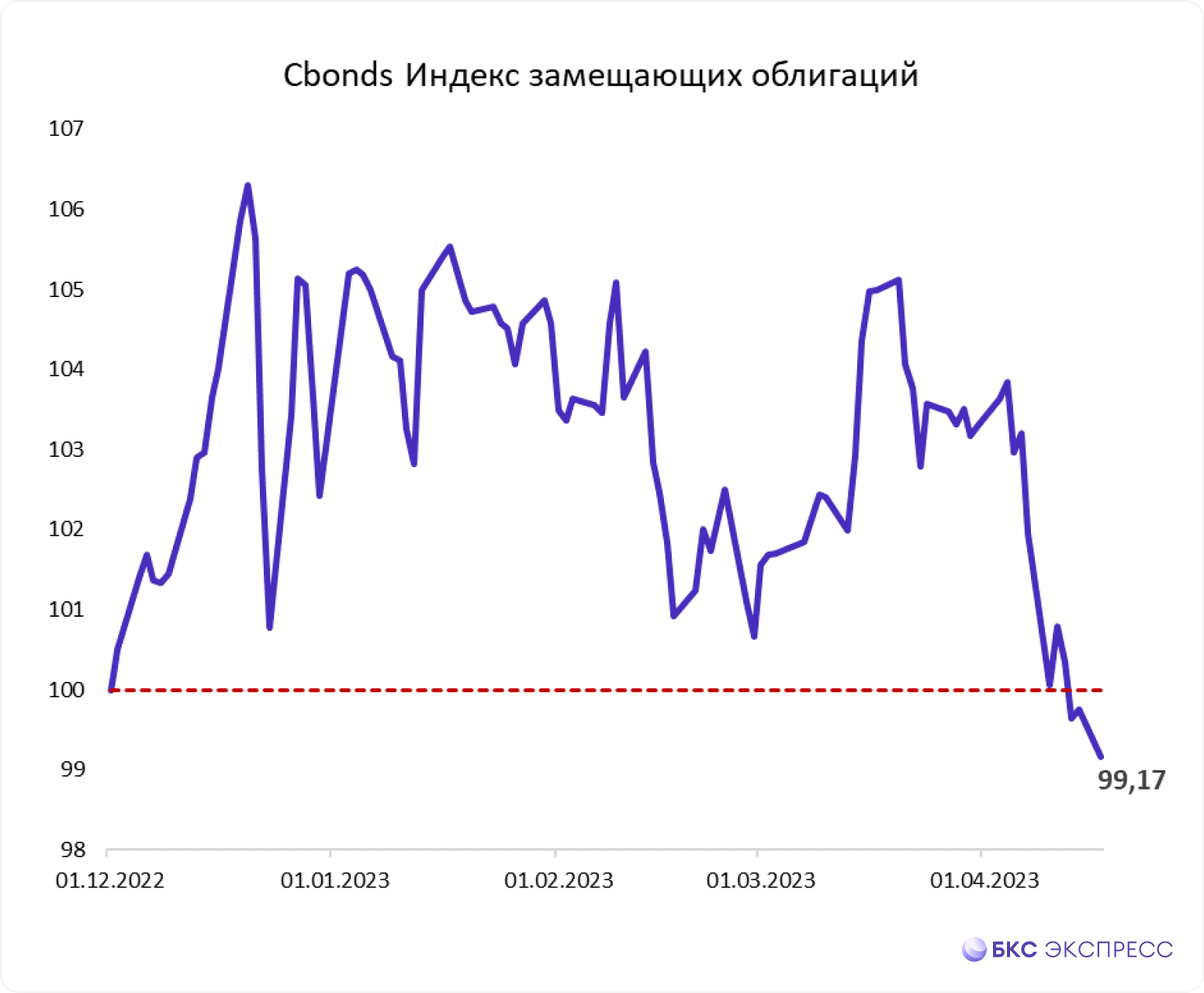

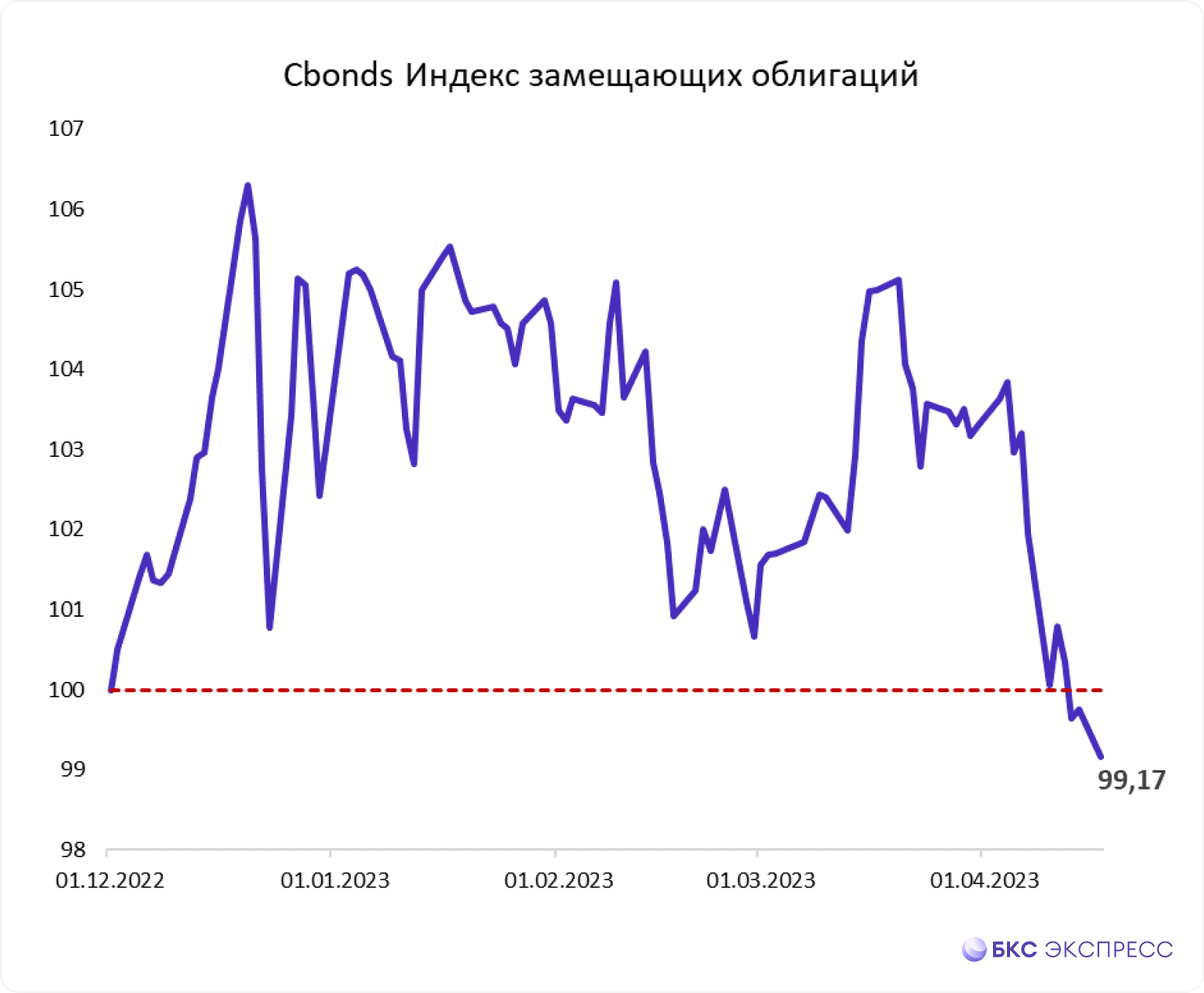

В декабре Cbonds запустил расчет индекса цен замещающих облигаций. По нему хорошо видно, что котировки валютных бондов находятся на минимумах. За счет этого доходности бумаг выросли и выглядят очень привлекательно.

Ключевые причины снижения замещающих выпусков:

• Отскок по рублю. После волны ослабления рубль начал укрепляться. Растущие цены на Urals поддерживают дальнейшее снижение валютных пар USD/RUB и EUR/RUB. Это дало повод спекулянтам зафиксировать прибыль от переоценки по валютным бондам.

• Доразмещения выпусков Газпрома. Около 75–80% рынка замещающих облигаций приходится на выпуски Газпрома. В марте компания активно проводила сбор заявок на доразмещения, конвертируя часть оставшихся еврооблигаций в замещающие выпуски. В результате в отдельных выпусках сформировался дополнительный навес со стороны инвесторов, у которых появилась возможность продать бумаги и высвободить капитал

• Ограниченная ликвидность. Перечисленные выше факторы не так значительны, но из-за низкой ликвидности даже эти продажи ощутимо влияют на цену.

В результате по долларовым облигациям Газпрома с погашением в 2029–2031 гг. доходности находятся в коридоре 8,9–9% годовых. В евро с погашением в 2025–2026 гг. можно получить даже 9,5%.

Для сравнения, это примерно столько же, сколько дают рублевые облигации того же Газпрома с погашением через 3–5 лет или ОФЗ с погашением через 4–5 лет. Условия в валюте выглядят интереснее, но закончились ли распродажи?

Ситуация на валютном рынке располагает к дальнейшему укреплению рубля, но консолидация по валютным парам длится уже несколько дней, и основной объем продаж может быть уже реализован. О новых доразмещениях Газпрома достоверной информации сейчас нет. Календарь Cbonds до конца апреля ничего не показывает.

Таким образом, дно по ценам на замещающие облигации если и не достигнуто, то уже близко. А с учетом ограниченной ликвидности о покупке стоит задуматься уже сейчас.

В долларах США привлекательными выглядят выпуски:

ГазКЗ-30Д – доходность 9,04%, погашение февраль 2030 г.

ГазКЗ-31Д – доходность 9%, погашение июль 2031 г.

ГазКЗ-29Д – доходность 8,94%, погашение январь 2029 г.

В евро привлекательными выглядят выпуски:

ГазКЗ-27Е – доходность 9,6%, погашение февраль 2027 г.

ГазКЗ-25Е2 – доходность 9,5%, погашение апрель 2025 г.

ГазКЗ-26Е – доходность 9,4%, погашение март 2026 г.

В декабре Cbonds запустил расчет индекса цен замещающих облигаций. По нему хорошо видно, что котировки валютных бондов находятся на минимумах. За счет этого доходности бумаг выросли и выглядят очень привлекательно.

Ключевые причины снижения замещающих выпусков:

• Отскок по рублю. После волны ослабления рубль начал укрепляться. Растущие цены на Urals поддерживают дальнейшее снижение валютных пар USD/RUB и EUR/RUB. Это дало повод спекулянтам зафиксировать прибыль от переоценки по валютным бондам.

• Доразмещения выпусков Газпрома. Около 75–80% рынка замещающих облигаций приходится на выпуски Газпрома. В марте компания активно проводила сбор заявок на доразмещения, конвертируя часть оставшихся еврооблигаций в замещающие выпуски. В результате в отдельных выпусках сформировался дополнительный навес со стороны инвесторов, у которых появилась возможность продать бумаги и высвободить капитал

• Ограниченная ликвидность. Перечисленные выше факторы не так значительны, но из-за низкой ликвидности даже эти продажи ощутимо влияют на цену.

В результате по долларовым облигациям Газпрома с погашением в 2029–2031 гг. доходности находятся в коридоре 8,9–9% годовых. В евро с погашением в 2025–2026 гг. можно получить даже 9,5%.

Для сравнения, это примерно столько же, сколько дают рублевые облигации того же Газпрома с погашением через 3–5 лет или ОФЗ с погашением через 4–5 лет. Условия в валюте выглядят интереснее, но закончились ли распродажи?

Ситуация на валютном рынке располагает к дальнейшему укреплению рубля, но консолидация по валютным парам длится уже несколько дней, и основной объем продаж может быть уже реализован. О новых доразмещениях Газпрома достоверной информации сейчас нет. Календарь Cbonds до конца апреля ничего не показывает.

Таким образом, дно по ценам на замещающие облигации если и не достигнуто, то уже близко. А с учетом ограниченной ликвидности о покупке стоит задуматься уже сейчас.

В долларах США привлекательными выглядят выпуски:

ГазКЗ-30Д – доходность 9,04%, погашение февраль 2030 г.

ГазКЗ-31Д – доходность 9%, погашение июль 2031 г.

ГазКЗ-29Д – доходность 8,94%, погашение январь 2029 г.

В евро привлекательными выглядят выпуски:

ГазКЗ-27Е – доходность 9,6%, погашение февраль 2027 г.

ГазКЗ-25Е2 – доходность 9,5%, погашение апрель 2025 г.

ГазКЗ-26Е – доходность 9,4%, погашение март 2026 г.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба