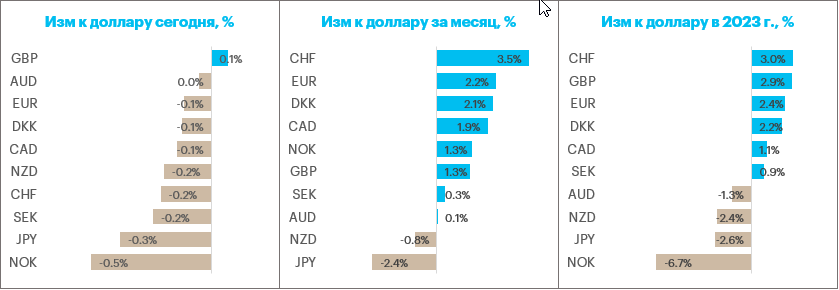

Итоги вторника. Доллар подешевел против всех валют Большой десятки. Индекс доллара прервал до этого реализованную двухдневную коррекцию. Рынок фьючерсов на ставку по федеральным фондам уже с вероятностью 85% предполагает повышение ставки на 25 б.п. до 5,00–5,25% в мае. Терминальная ставка на конец декабря подразумевается на уровне 4,6% по сравнению с 4,3% неделю назад. Глава ФРБ Атланты Рафаэль Бостик сказал, что поддерживает еще одно повышение ставок ФРС и удержание их выше 5% в течение некоторого времени. Глава ФРБ Сент-Луиса Джеймс Буллард заявил, что поддерживает дальнейшее повышение ставок, отметив, что страхи перед рецессией преувеличены.

Старт среды. Доллар утром дешевел против британского фунта, сохранял стабильность к австралийской валюты и евро, но незначительно укреплялся против остальных валют G10. Аутсайдерами среди основных валют выступали: норвежская крона (на фоне снижения цен на нефть) и японская иена (на фоне) роста доходностей казначейских облигаций США, в первую очередь, на коротком конце кривой.

В то время как британская статистика продемонстрировала сильный рост зарплат в Великобритании, что подразумевает повышение Банком Англии ставки в мае на 25 б.п. и, по крайней мере, еще один такой шаг до конца года, доллар ориентируется в среду на минорную динамику азиатских фондовых рынков, а также на рост доходностей тережерис.

Наш взгляд. Мы видим, что за последние дни ожидания по ставкам ФРС, особенно ожидания по поводу терминальной ставки на конец года изменились в пользу доллара. Доходности трежерис с минимальной точки в начале апреля подросли. Однако доллар к настоящему моменту отреагировал на этой весьма сдержанно. Возможно, тому виной рост ожиданий более агрессивного цикла повышения ставок в Великобритании и Европе. Однако пока, на наш взгляд, нет краткосрочных драйверов, способных стимулировать падение индекса доллара ниже достигнутого на прошлой неделе минимума с апреля 2022 г. на уровне 100,78 п. Поэтому по-прежнему считаем, что доллар может в ближайшие дни продемонстрировать коррекцию вплоть до 103–104 п., что предполагает рост DXY на 2% относительно текущих значений.

Рубль возобновляет ослабление против основных валют на снижении торговых объемов

Итоги вторника. Доллар подорожал на 5 копеек до 81,45, евро подорожал на 24 копейки до 89,39, а юань прибавил в цене 3 копейки, поднявшись до 11,844. Нефть Brent подорожала на 0,01% до $84,77/барр.

Торговые объемы снизились как в основных валютных парах, так и в парах с тенге и турецкой лирой. В итоге рубль слабел во вторник на более низких объемах.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 68 млрд руб. против 80,3 млрд руб. в пред. день.

Евро/рубль — 26,8 млрд руб. против 33,1 млрд руб. в пред. день.

Юань/рубль — 75,8 млрд руб. против 96 млрд руб. в пред. день.

Лира/рубль — 1,2 млрд руб. против 1,7 млрд руб. в пред. день.

Тенге/рубль — 0,9 млрд руб. против 1,1 млрд руб. в пред. день.

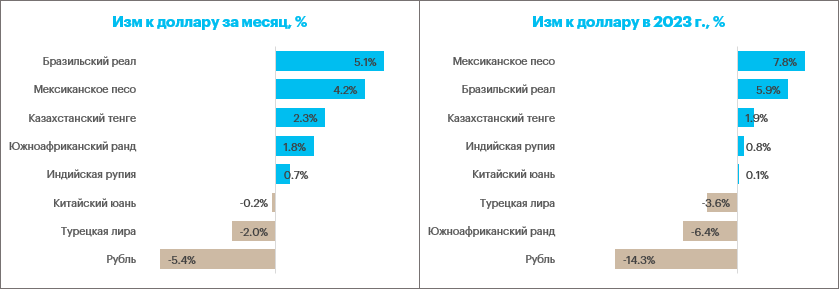

Факт ослабления рубля на более низких относительно понедельника объемах с точки зрения краткосрочных перспектив рубля можно трактовать следующим образом. Во-первых, снижение объема отражает сокращение на стороне предложения валюты, а не на стороне спроса. Поскольку пиковая фаза налогового периода еще впереди, повышенная активность экспортеров в подготовке рублевой ликвидности для перечисления налогов в бюджет способна оказать локальную поддержку рублю. Во-вторых, как только экспортеры уходят, рубль возобновляет негативную тенденцию, поскольку спрос на валюту остается стабильным.

Старт среды. Доллар утром дорожал на 12,5 копеек до 81,575. Евро прибавлял 9 копеек до 89,48. Юань дешевел почти на 1 копейку до 11,835. Фьючерсы на Brent дешевели на 0,5% до $84,33/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6880 руб. (средняя цена с начала года 6157 руб.).

Наш взгляд. Мы по-прежнему считаем, что активность экспортеров до конца месяца потенциально может вернуть курс до 80,50–80,00 рублей за доллар. Однако повышаются риски того, что уйти ниже этих уровней пока не получится.

Во-первых, цены на нефть Brent покинули диапазон $90–85/барр., опустившись ниже уровня $85/барр. Несмотря на позитивные цифры по ВВП Китая за 1 квартал 2023 г., опубликованные накануне, промышленная активность в КНР выглядит все еще довольно сдержанной, что не добавляет очков оптимизма в перспективы роста цен на сырье. Как не добавляет таких очков и перспектива повышения ставок в США и удержания их на пиковом уровне в течение относительно длительного периода времени. Поэтому нефть реагирует так, как будто альянсу ОПЕК+ придется еще более существенно сокращать добычу, чтобы стабилизировать цены уверенно выше $80/барр.

Во-вторых, расходы российского бюджета растут. По предварительным оценкам, в первой половине апреля расходы были выше на 62%, чем в марте и на 24% выше, чем в феврале. Мы не уверены, но не исключаем, что повышенные расходы подстегивают высокий спрос на критический импорт, что сохраняет стабильный спрос на валюту даже с учетом того, что рубль подешевел за месяц на 5% и на 14% с начала года.

При таком раскладе оказать поддержку рублю могло бы стабильное повышение предложения валюты на рынке. Однако мы пока не видим для этого оснований, если говорить о нескольких ближайших неделях после завершения апрельского налогового периода.

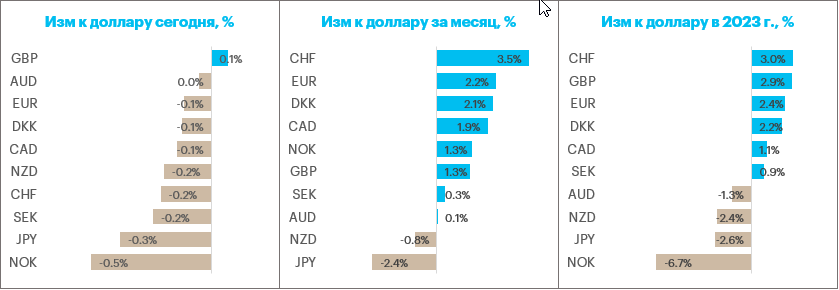

Старт среды. Доллар утром дешевел против британского фунта, сохранял стабильность к австралийской валюты и евро, но незначительно укреплялся против остальных валют G10. Аутсайдерами среди основных валют выступали: норвежская крона (на фоне снижения цен на нефть) и японская иена (на фоне) роста доходностей казначейских облигаций США, в первую очередь, на коротком конце кривой.

В то время как британская статистика продемонстрировала сильный рост зарплат в Великобритании, что подразумевает повышение Банком Англии ставки в мае на 25 б.п. и, по крайней мере, еще один такой шаг до конца года, доллар ориентируется в среду на минорную динамику азиатских фондовых рынков, а также на рост доходностей тережерис.

Наш взгляд. Мы видим, что за последние дни ожидания по ставкам ФРС, особенно ожидания по поводу терминальной ставки на конец года изменились в пользу доллара. Доходности трежерис с минимальной точки в начале апреля подросли. Однако доллар к настоящему моменту отреагировал на этой весьма сдержанно. Возможно, тому виной рост ожиданий более агрессивного цикла повышения ставок в Великобритании и Европе. Однако пока, на наш взгляд, нет краткосрочных драйверов, способных стимулировать падение индекса доллара ниже достигнутого на прошлой неделе минимума с апреля 2022 г. на уровне 100,78 п. Поэтому по-прежнему считаем, что доллар может в ближайшие дни продемонстрировать коррекцию вплоть до 103–104 п., что предполагает рост DXY на 2% относительно текущих значений.

Рубль возобновляет ослабление против основных валют на снижении торговых объемов

Итоги вторника. Доллар подорожал на 5 копеек до 81,45, евро подорожал на 24 копейки до 89,39, а юань прибавил в цене 3 копейки, поднявшись до 11,844. Нефть Brent подорожала на 0,01% до $84,77/барр.

Торговые объемы снизились как в основных валютных парах, так и в парах с тенге и турецкой лирой. В итоге рубль слабел во вторник на более низких объемах.

Торговый объем в валютных парах (расчетами завтра, TOM):

Доллар/рубль — 68 млрд руб. против 80,3 млрд руб. в пред. день.

Евро/рубль — 26,8 млрд руб. против 33,1 млрд руб. в пред. день.

Юань/рубль — 75,8 млрд руб. против 96 млрд руб. в пред. день.

Лира/рубль — 1,2 млрд руб. против 1,7 млрд руб. в пред. день.

Тенге/рубль — 0,9 млрд руб. против 1,1 млрд руб. в пред. день.

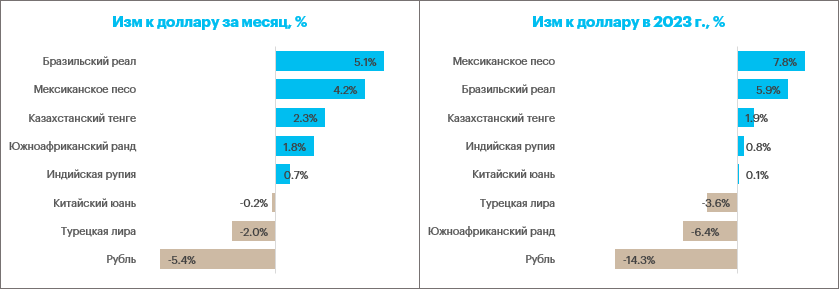

Факт ослабления рубля на более низких относительно понедельника объемах с точки зрения краткосрочных перспектив рубля можно трактовать следующим образом. Во-первых, снижение объема отражает сокращение на стороне предложения валюты, а не на стороне спроса. Поскольку пиковая фаза налогового периода еще впереди, повышенная активность экспортеров в подготовке рублевой ликвидности для перечисления налогов в бюджет способна оказать локальную поддержку рублю. Во-вторых, как только экспортеры уходят, рубль возобновляет негативную тенденцию, поскольку спрос на валюту остается стабильным.

Старт среды. Доллар утром дорожал на 12,5 копеек до 81,575. Евро прибавлял 9 копеек до 89,48. Юань дешевел почти на 1 копейку до 11,835. Фьючерсы на Brent дешевели на 0,5% до $84,33/барр. Стоимость барреля Brent в эквиваленте российской валюты составляла 6880 руб. (средняя цена с начала года 6157 руб.).

Наш взгляд. Мы по-прежнему считаем, что активность экспортеров до конца месяца потенциально может вернуть курс до 80,50–80,00 рублей за доллар. Однако повышаются риски того, что уйти ниже этих уровней пока не получится.

Во-первых, цены на нефть Brent покинули диапазон $90–85/барр., опустившись ниже уровня $85/барр. Несмотря на позитивные цифры по ВВП Китая за 1 квартал 2023 г., опубликованные накануне, промышленная активность в КНР выглядит все еще довольно сдержанной, что не добавляет очков оптимизма в перспективы роста цен на сырье. Как не добавляет таких очков и перспектива повышения ставок в США и удержания их на пиковом уровне в течение относительно длительного периода времени. Поэтому нефть реагирует так, как будто альянсу ОПЕК+ придется еще более существенно сокращать добычу, чтобы стабилизировать цены уверенно выше $80/барр.

Во-вторых, расходы российского бюджета растут. По предварительным оценкам, в первой половине апреля расходы были выше на 62%, чем в марте и на 24% выше, чем в феврале. Мы не уверены, но не исключаем, что повышенные расходы подстегивают высокий спрос на критический импорт, что сохраняет стабильный спрос на валюту даже с учетом того, что рубль подешевел за месяц на 5% и на 14% с начала года.

При таком раскладе оказать поддержку рублю могло бы стабильное повышение предложения валюты на рынке. Однако мы пока не видим для этого оснований, если говорить о нескольких ближайших неделях после завершения апрельского налогового периода.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба