25 апреля 2023 Bloomberg

Банк заявляет, что низкая волатильность скрывает риски для акций. Он винит в этом рынок, на котором доминируют продавцы опционов

По словам Марко Колановича из JPMorgan Chase & Co., ненормальное чувство спокойствия, о котором сигнализирует любимый индикатор волатильности Уолл-стрит, может создать проблемы для инвесторов, которые рассматривают затишье на рынке как полную свободу для покупки акций.

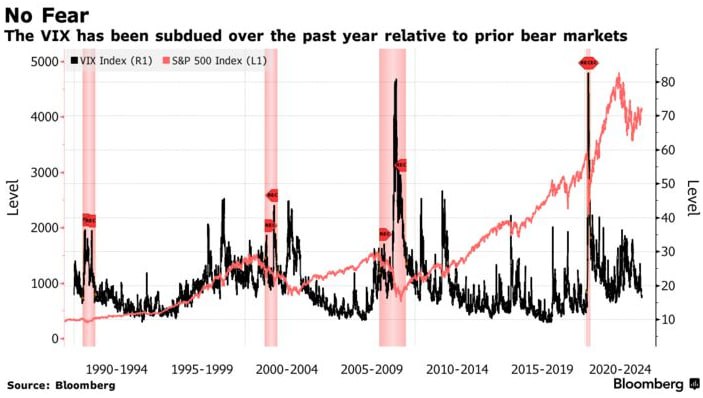

Главный стратег банка по акциям заявил в понедельник в записке для клиентов, что падение индекса волатильности Cboe, или VIX, носит технический характер и не является точным отражением рисков, с которыми сталкивается фондовый рынок. VIX держался около 17 в понедельник после падения до 16 на прошлой неделе, уровня, невиданного с конца 2021 года.

Коланович объяснил снижение показателя тем, что на рынке в настоящее время доминируют продавцы опционов, которые вынуждают внутридневной возврат и оставляют рыночные цены практически неизменными большую часть дней.

«Это необычно мало, учитывая повышение процентных ставок, ужесточение финансовых условий, уровень макрорисков и повышенную геополитическую напряженность», — сказал он. «Эта динамика рынка искусственно подавляет восприятие макроэкономического риска».

Коланович, один из самых больших оптимистов Уолл-стрит во время большей части прошлогодней распродажи на рынке, с тех пор изменил свою точку зрения, сократив долю акций в модельном портфеле своего банка в середине декабря, январе и марте из-за опасений по поводу экономических перспектив.

Некоторые инвесторы ставят под сомнение надежность индикатора VIX, который в прошлом месяце почти не изменился, даже несмотря на то, что потрясения в банковском секторе нанесли ущерб американским акциям. Аналитики связывают это со скачком числа опционов с нулевым сроком действия или ODTE. Рост краткосрочной торговли даже вдохновил базирующегося в Чикаго биржевого оператора Cboe Global Markets Inc. на создание однодневной версии своего популярного показателя, который был запущен в понедельник.

Коланович поддержал сомнения относительно VIX как надежного индикатора для инвесторов в акции, назвав его «смещенным» по отношению к другим рынкам опционов, краткосрочным ставкам и макроэкономическим условиям.

«Это аномалия, и текущие низкие уровни VIX вряд ли продержатся долго», — сказал он.

Стратег посоветовал инвесторам использовать любую силу рынка, вызванную предстоящими отчетами о прибылях и убытках, как возможность уменьшить подверженность риску акций.

В отдельной заметке стратег Goldman Sachs Inc. Кристиан Мюллер-Глиссманн сказал, что низкая волатильность S&P 500 была вызвана менее ограничительной денежно-кредитной политикой, более высокими, чем ожидалось, данными о росте экономики, а также устойчивыми результатами по прибыли. По словам Goldman, резкое смещение покупок в сторону технологических компаний с большой капитализацией и акций роста в преддверии сезона отчетности также привело к значительному снижению корреляции, при этом охват S&P 500 существенно сузился.

«Некоторые из этих факторов, которые сейчас приводят к снижению волатильности акций, могут исчезнуть в мае», — написал Мюллер-Глиссманн в заметке в понедельник, сославшись на вероятное усиление опасений по поводу потолка долга США, предстоящего заседания FOMC и данных по инфляции.

Он добавил, что май и июнь, как правило, сезонно более слабые месяцы для акций.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба