Первое в 2023 году IPO на Мосбирже вызвало ажиотаж у инвесторов и недоумение у профучастников. Как оценили первые дни торгов акций Genetico эксперты и головная для Genetico компания ИСКЧ — в разборе «РБК Инвестиций»

Во вторник, 2 мая, торги акциями Genetico открылись сильным падением котировок — на минимуме цена обвалилась по сравнению с уровнем закрытия торгов 28 апреля на 17,96% (до ₽31,596). Объем торгов уже в самом их начале составил ₽244,4 млн, из них ₽40,5 млн прошло в первую же минуту после открытия торговой площадки. Падение котировок замедлилось до -15,05% (до ₽32,7), к 10:39 мск.

Дочерняя компания ИСКЧ провела IPO на Московской бирже во вторник, 25 апреля. Genetico предложила инвесторам на первичном размещении 10 млн акций (12% от капитала компании) по ₽17,88 за штуку и привлекла ₽178,8 млн, а ее рыночная капитализация в день размещения составила ₽1,48 млрд. Спрос на акции на этапе сбора заявок в 2,5 раза превысил предложение.

Genetico — комплекс лабораторий, занимающихся исследованиями и разработками в области медицинской генетики и репродуктивных технологий. Компания основана в октябре 2012 года. Genetico — дочерняя компания Института стволовых клеток человека (ИСКЧ, ISKJ). Согласно данным за второе полугодие 2022 года, ИСКЧ имело долю капитала в Genetico в размере 85,26%. Еще 6,45% до первичного размещения приходилось на долю основателя и председателя совета директоров ИСКЧ Артура Исаева и 8,29% — «ИСКЧ Венчурс», «дочки» ИСКЧ.

В четверг, 27 апреля, «РБК Инвестиции » направляли уточняющий запрос по текущей структуре акционеров Genetico. В компании ответили, что информация будет обновлена после регистрации увеличения уставного капитала.

В пятницу, 28 апреля, «ИСКЧ Венчурс» сообщила об изменении доли в акционерном капитале. «ИСКЧ Венчурс» 27 апреля 2023 года продала 2 968 910 акций (3,58%) компании Genetico по рыночной цене ₽35 за акцию», — сообщается на сайте компании. Сумма сделки составила ₽103,91 млн. По словам директора ИСКЧ Сергея Масюка, решение о продаже части этого пакета принято со стороны ИСКЧ для стабилизации цены акций Genetico на рынке. При этом в том же сообщении подчеркивается, что до продажи «ИСКЧ Венчурс» принадлежало 7,29% компании Genetico.

Стакан торгов полон запросами на покупку Genetico, но нет заявок на продажу

Все три дня вторичных торгов частные инвесторы наблюдали в торговых терминалах нестандартную картину: в стакане заявок присутствовали только покупатели при полном отсутствии продавцов. При этом котировки Центра генетики и репродуктивной медицины Genetico (GECO) за тот же период взлетели на Мосбирже на 115,3%, с ₽17,88 до ₽38,50. Капитализация компании выросла до ₽3,2 млрд.

В пресс-службе Московской биржи ответили, что торги акциями Genetico проходили в штатном режиме при повышенном спросе, сделки заключались. «Московская биржа с 28 апреля с целью стабилизации ценового процесса ввела ограниченный ценовой коридор на рост +10%», — отметили в пресс-службе торговой площадки. Объем торгов на основном рынке 26 апреля составил ₽47,74 млн, 27 апреля — ₽352,74 млн, 28 апреля — ₽150,11 млн.

По мнению основателя ИСКЧ, председателя совета директоров Genetico Артура Исаева, причинами того, что в стакане заявок есть только заявки на покупку, но не видно заявок на продажу и при этом заявки могут выполняться только по цене покупки, возникло из-за недостаточного количества акций в обращении и большого неудовлетворенного спроса во время IPO со стороны инвесторов.

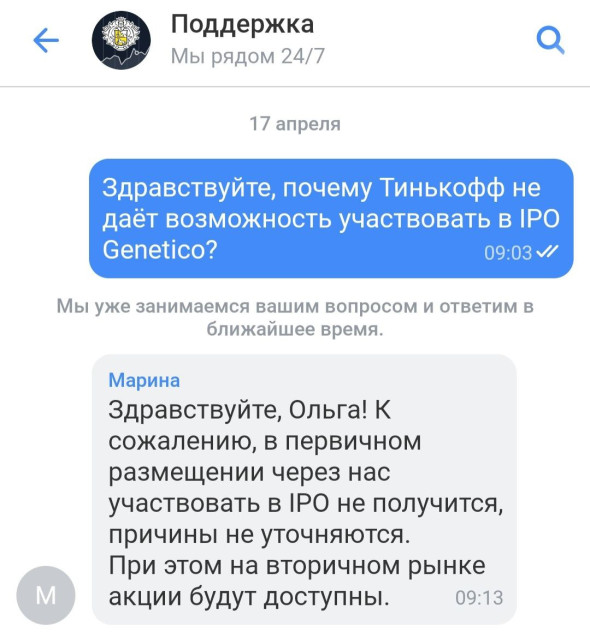

«По информации, которая есть на рынке и с которой к нам обращаются инвесторы, часть из них получили отказ от нескольких брокерских компаний в удовлетворении своих заявок, а некоторые — даже в приеме заявок брокером на участие в IPO. В итоге спрос от этих инвесторов не был удовлетворен даже в минимальном объеме. Что и спровоцировало большой спрос после размещения от тех, кто не получили совсем никаких акций. Поэтому некоторые инвесторы жалуются и требуют от брокеров удовлетворить их заявки. А кто-то из них покупает акции прямо на рынке», — рассказал Артур Исаев «РБК Инвестициям».

«РБК Инвестиции» спросили профессиональных участников рынка, как они оценили происходящее с бумагами Genetico.

Если нет заявок на продажу, значит те, кто получил бумагу на IPO, не хотят ее продавать, считает директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер» Александр Цыганов. «Торги проходят так: кто хочет купить — выставляют биды (bid — заявка по покупку. — «РБК Инвестиции»), и если продавцу нравится бид, то он в него продает. Таким образом, это похоже на аукцион, где покупатели предлагают цену, а продавец «бьет» в понравившуюся», — объяснил Цыганов.

Старший инвестиционный консультант ФГ «Финам» Тимур Нигматуллин предположил, что теоретически пауза в поставке может быть связана с техническими особенностями проведения конкретной сделки, возможно, при реализации дополнительного объема бумаг через опцион или другими механизмами. Например, при популярных сделках или если андеррайтеры превысили подписку на акции, практикуется опцион «зеленого ботинка» — это опцион, позволяющий андеррайтеру новой эмиссии покупать и перепродавать дополнительные акции, рассказал эксперт.

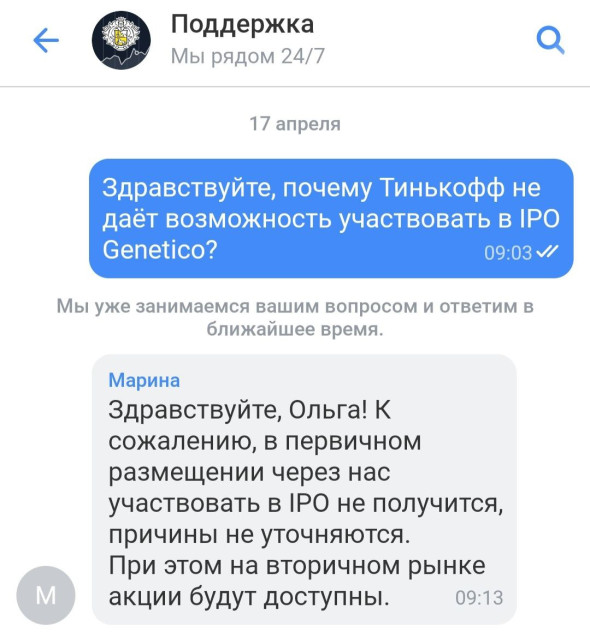

Скриншот торгового стакана Genetico в приложении «Тинькофф Инвестиции» (Фото: «РБК Инвестиции»)

Кроме того, эксперты обратили внимание, что на торгах не видно действий маркет-мейкера. «О наличии маркет-мейкеров по акциям Genetico нет информации, соответственно, никто не поддерживает спред между ценами предложения и спроса, а также установленный объем ежедневных торгов», — отметил эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Калянов. Он обратил внимание, что на середину дня пятницы, cогласно данным Мосбиржи, всего объем сделок в штуках составил 27 690 638 акций. Из них объем, проведенный в режиме переговорных сделок, составил 11 920 000. «Таким образом, 43% прошло в переговорном режиме, который не отражается в биржевом стакане. Остальные сделки могли проводиться по цене спроса, и заявки также в таком случае не попадают в биржевой стакан», — подчеркнул Калянов.

В пресс-службе ИСКЧ сообщили «РБК Инвестициям», что маркет-мейкер в бумагах Genetico есть.

Кроме того, в компании пояснили, что попытались решить проблему отсутствия заявок на продажи. «Genetico продала дополнительную долю в размере 3,58%, хотя не в интересах компании расставаться с долей, так как все необходимые для инвестпрограммы деньги компания уже получила ранее во время IPO. Так как эти 3,58% были проданы на вторичном рынке, то это означает, что акции проданы текущим акционером (в данном случае — «ИСКЧ Венчурс») другим инвесторам. В результате сделки акции переходят от одного акционера к другому, а количество акций, доступных для торговли на рынке, увеличивается», — рассказал инвестиционный директор ИСКЧ Дмитрий Красоткин. По его мнению, продажа доли 3,58% компании Genetico может способствовать стабилизации цены акций на рынке благодаря увеличению ликвидности , расширению инвесторской базы, удовлетворению повышенного спроса и увеличению free-float (доля ценных бумаг в свободном обращении).

Стоит ли покупать акции Genetico сейчас

Александр Цыганов считает, что пока нет состоявшегося стакана, пока бумага не расторговалась, лучше в нее не входить. «Есть множество других бумаг для торговли. В итоге рынок в данной бумаге сложится и все устаканится, но по какой цене — это вопрос, это и есть риск», — заключил директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер».

Тимур Нигматуллин обратил внимание, что Genetico — очень маленькая компания, вокруг IPO которой поднята волна медийной активности. «Грубо говоря, предложение акций сильно ограничено, а спрос — очень велик. Подобные обстоятельства приводят к сильному спекулятивному росту даже активов сомнительного качества. Достаточно вспомнить IPO Virgin Galactiс, как и большинства других SPAC, на которых частные инвесторы в конечном итоге потеряли свои капиталы», — напомнил Нигматуллин. По его мнению, инвесторы, которые не имеют навыков анализа финансовой отчетности, должны хотя бы задаться вопросом: стоит ли покупать дефицитный товар, который агрессивно рекламируется, по завышенной цене.

Еще один представитель брокера на условиях анонимности отметил, что они добавили бумагу в каталог на случай, если кто-то захочет купить. «Но при этом обращаем внимание, что по бумаге нет обзора. Swim at your own risk («плывите на свой страх и риск» — пер. с англ.)», — заключил собеседник «РБК Инвестиций».

По мнению основателя ИСКЧ, председателя совета директоров Genetico Артура Исаева, инвесторы не хотят продавать свои акции на текущих ценах, потому что ожидают роста котировок акций Genetico. «В Genetico, полагаю, есть инвесторы с инвестиционным периодом дольше, чем в других отраслях. Они брали акции на длительный период, например, пять — семь лет. И они не планировали их продавать через два-три дня. Что, возможно, непонятно с точки зрения спекулянтов, но как есть», — заключил Исаев.

Во вторник, 2 мая, торги акциями Genetico открылись сильным падением котировок — на минимуме цена обвалилась по сравнению с уровнем закрытия торгов 28 апреля на 17,96% (до ₽31,596). Объем торгов уже в самом их начале составил ₽244,4 млн, из них ₽40,5 млн прошло в первую же минуту после открытия торговой площадки. Падение котировок замедлилось до -15,05% (до ₽32,7), к 10:39 мск.

Дочерняя компания ИСКЧ провела IPO на Московской бирже во вторник, 25 апреля. Genetico предложила инвесторам на первичном размещении 10 млн акций (12% от капитала компании) по ₽17,88 за штуку и привлекла ₽178,8 млн, а ее рыночная капитализация в день размещения составила ₽1,48 млрд. Спрос на акции на этапе сбора заявок в 2,5 раза превысил предложение.

Genetico — комплекс лабораторий, занимающихся исследованиями и разработками в области медицинской генетики и репродуктивных технологий. Компания основана в октябре 2012 года. Genetico — дочерняя компания Института стволовых клеток человека (ИСКЧ, ISKJ). Согласно данным за второе полугодие 2022 года, ИСКЧ имело долю капитала в Genetico в размере 85,26%. Еще 6,45% до первичного размещения приходилось на долю основателя и председателя совета директоров ИСКЧ Артура Исаева и 8,29% — «ИСКЧ Венчурс», «дочки» ИСКЧ.

В четверг, 27 апреля, «РБК Инвестиции » направляли уточняющий запрос по текущей структуре акционеров Genetico. В компании ответили, что информация будет обновлена после регистрации увеличения уставного капитала.

В пятницу, 28 апреля, «ИСКЧ Венчурс» сообщила об изменении доли в акционерном капитале. «ИСКЧ Венчурс» 27 апреля 2023 года продала 2 968 910 акций (3,58%) компании Genetico по рыночной цене ₽35 за акцию», — сообщается на сайте компании. Сумма сделки составила ₽103,91 млн. По словам директора ИСКЧ Сергея Масюка, решение о продаже части этого пакета принято со стороны ИСКЧ для стабилизации цены акций Genetico на рынке. При этом в том же сообщении подчеркивается, что до продажи «ИСКЧ Венчурс» принадлежало 7,29% компании Genetico.

Стакан торгов полон запросами на покупку Genetico, но нет заявок на продажу

Все три дня вторичных торгов частные инвесторы наблюдали в торговых терминалах нестандартную картину: в стакане заявок присутствовали только покупатели при полном отсутствии продавцов. При этом котировки Центра генетики и репродуктивной медицины Genetico (GECO) за тот же период взлетели на Мосбирже на 115,3%, с ₽17,88 до ₽38,50. Капитализация компании выросла до ₽3,2 млрд.

В пресс-службе Московской биржи ответили, что торги акциями Genetico проходили в штатном режиме при повышенном спросе, сделки заключались. «Московская биржа с 28 апреля с целью стабилизации ценового процесса ввела ограниченный ценовой коридор на рост +10%», — отметили в пресс-службе торговой площадки. Объем торгов на основном рынке 26 апреля составил ₽47,74 млн, 27 апреля — ₽352,74 млн, 28 апреля — ₽150,11 млн.

По мнению основателя ИСКЧ, председателя совета директоров Genetico Артура Исаева, причинами того, что в стакане заявок есть только заявки на покупку, но не видно заявок на продажу и при этом заявки могут выполняться только по цене покупки, возникло из-за недостаточного количества акций в обращении и большого неудовлетворенного спроса во время IPO со стороны инвесторов.

«По информации, которая есть на рынке и с которой к нам обращаются инвесторы, часть из них получили отказ от нескольких брокерских компаний в удовлетворении своих заявок, а некоторые — даже в приеме заявок брокером на участие в IPO. В итоге спрос от этих инвесторов не был удовлетворен даже в минимальном объеме. Что и спровоцировало большой спрос после размещения от тех, кто не получили совсем никаких акций. Поэтому некоторые инвесторы жалуются и требуют от брокеров удовлетворить их заявки. А кто-то из них покупает акции прямо на рынке», — рассказал Артур Исаев «РБК Инвестициям».

«РБК Инвестиции» спросили профессиональных участников рынка, как они оценили происходящее с бумагами Genetico.

Если нет заявок на продажу, значит те, кто получил бумагу на IPO, не хотят ее продавать, считает директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер» Александр Цыганов. «Торги проходят так: кто хочет купить — выставляют биды (bid — заявка по покупку. — «РБК Инвестиции»), и если продавцу нравится бид, то он в него продает. Таким образом, это похоже на аукцион, где покупатели предлагают цену, а продавец «бьет» в понравившуюся», — объяснил Цыганов.

Старший инвестиционный консультант ФГ «Финам» Тимур Нигматуллин предположил, что теоретически пауза в поставке может быть связана с техническими особенностями проведения конкретной сделки, возможно, при реализации дополнительного объема бумаг через опцион или другими механизмами. Например, при популярных сделках или если андеррайтеры превысили подписку на акции, практикуется опцион «зеленого ботинка» — это опцион, позволяющий андеррайтеру новой эмиссии покупать и перепродавать дополнительные акции, рассказал эксперт.

Скриншот торгового стакана Genetico в приложении «Тинькофф Инвестиции» (Фото: «РБК Инвестиции»)

Кроме того, эксперты обратили внимание, что на торгах не видно действий маркет-мейкера. «О наличии маркет-мейкеров по акциям Genetico нет информации, соответственно, никто не поддерживает спред между ценами предложения и спроса, а также установленный объем ежедневных торгов», — отметил эксперт по фондовому рынку «БКС Мир инвестиций» Евгений Калянов. Он обратил внимание, что на середину дня пятницы, cогласно данным Мосбиржи, всего объем сделок в штуках составил 27 690 638 акций. Из них объем, проведенный в режиме переговорных сделок, составил 11 920 000. «Таким образом, 43% прошло в переговорном режиме, который не отражается в биржевом стакане. Остальные сделки могли проводиться по цене спроса, и заявки также в таком случае не попадают в биржевой стакан», — подчеркнул Калянов.

В пресс-службе ИСКЧ сообщили «РБК Инвестициям», что маркет-мейкер в бумагах Genetico есть.

Кроме того, в компании пояснили, что попытались решить проблему отсутствия заявок на продажи. «Genetico продала дополнительную долю в размере 3,58%, хотя не в интересах компании расставаться с долей, так как все необходимые для инвестпрограммы деньги компания уже получила ранее во время IPO. Так как эти 3,58% были проданы на вторичном рынке, то это означает, что акции проданы текущим акционером (в данном случае — «ИСКЧ Венчурс») другим инвесторам. В результате сделки акции переходят от одного акционера к другому, а количество акций, доступных для торговли на рынке, увеличивается», — рассказал инвестиционный директор ИСКЧ Дмитрий Красоткин. По его мнению, продажа доли 3,58% компании Genetico может способствовать стабилизации цены акций на рынке благодаря увеличению ликвидности , расширению инвесторской базы, удовлетворению повышенного спроса и увеличению free-float (доля ценных бумаг в свободном обращении).

Стоит ли покупать акции Genetico сейчас

Александр Цыганов считает, что пока нет состоявшегося стакана, пока бумага не расторговалась, лучше в нее не входить. «Есть множество других бумаг для торговли. В итоге рынок в данной бумаге сложится и все устаканится, но по какой цене — это вопрос, это и есть риск», — заключил директор департамента инвестиционно-корпоративного бизнеса «Цифра брокер».

Тимур Нигматуллин обратил внимание, что Genetico — очень маленькая компания, вокруг IPO которой поднята волна медийной активности. «Грубо говоря, предложение акций сильно ограничено, а спрос — очень велик. Подобные обстоятельства приводят к сильному спекулятивному росту даже активов сомнительного качества. Достаточно вспомнить IPO Virgin Galactiс, как и большинства других SPAC, на которых частные инвесторы в конечном итоге потеряли свои капиталы», — напомнил Нигматуллин. По его мнению, инвесторы, которые не имеют навыков анализа финансовой отчетности, должны хотя бы задаться вопросом: стоит ли покупать дефицитный товар, который агрессивно рекламируется, по завышенной цене.

Еще один представитель брокера на условиях анонимности отметил, что они добавили бумагу в каталог на случай, если кто-то захочет купить. «Но при этом обращаем внимание, что по бумаге нет обзора. Swim at your own risk («плывите на свой страх и риск» — пер. с англ.)», — заключил собеседник «РБК Инвестиций».

По мнению основателя ИСКЧ, председателя совета директоров Genetico Артура Исаева, инвесторы не хотят продавать свои акции на текущих ценах, потому что ожидают роста котировок акций Genetico. «В Genetico, полагаю, есть инвесторы с инвестиционным периодом дольше, чем в других отраслях. Они брали акции на длительный период, например, пять — семь лет. И они не планировали их продавать через два-три дня. Что, возможно, непонятно с точки зрения спекулянтов, но как есть», — заключил Исаев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба