3 мая 2023 goldenfront.ru Стокман Дэвид

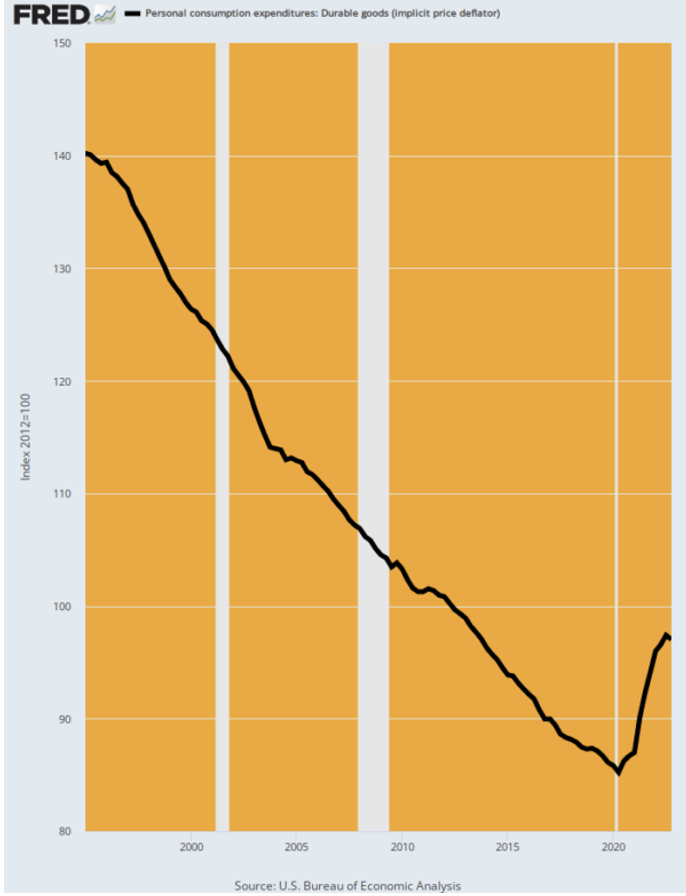

В конце концов, инфляционный кредит, выданный ФРС, проходит свой путь через глобальную экономику и возвращается в виде сокращения внутреннего производства и роста цен. В данном отношении наиболее весомый показатель – это изменение дефлятора PCE для товаров длительного пользования в обе стороны за последние 28 лет.

Как показано на графике ниже, цены на товары длительного пользования, производимые в основном за рубежом, непрерывно падали и упали на целых 40% с начала 1995 года до пика Ковид-Локдауна во втором квартале 2020 года. За всю историю человечества не было такого широкомасштабного дефляционного шторма.

Дефлятор PCE для товаров длительного пользования, 1995-2022 годы

Расходы на личное потребление: Товары длительного пользования (неявный дефлятор цен)

Источник: Бюро экономического анализа США

Причина этого, конечно же, - единовременное перераспределение затрат на рабочую силу и другие местные производственные издержки в расширенной глобальной цепочке поставок, обеспеченной современными технологиями.

Но опять же, это не было чудом одного лишь капитализма. Безумная политика ФРС по таргетированию инфляции, начавшаяся сначала де-факто при Гринспене (Alan Greenspan), а затем официально при Бернанке (Ben Bernanke) (в 2012 году) привела к тому, что глобальная цепочка поставок уходила вглубь Китая и других стран с очень низкой стоимостью рабочей силы.

Правда в том, что, когда мистер Дэн (Deng Xiaoping) объявил, что быть богатым - это хорошо, и открыл великие экспортные фабрики Китая, началась непрерывная дефляция после резко раздувшегося уровня затрат и цен в США, возникшего в результате Великой инфляции 1970-х годов.

Очевидно, что Алан Гринспен, в прошлом защитник золотого стандарта, не мог этого допустить. Если бы он допустил снижение раздутой структуры расходов страны для сохранения конкурентоспособности внутреннего производства, он не был бы почётным лицом в Вашингтоне. Его бы очернили политики, т.к. данный способ борьбы с растущими процентными ставками и сокращением внутреннего кредита на свободном рынке сделал бы практически невозможным финансирование гигантских федеральных дефицитов, возникших в эпоху Рейгана (Ronald Reagan).

В результате Гринспен притворился защитником надежных денег, приписав себе фальшивую прибыль, которую он с удовольствием назвал «дезинфляцией». Последнее сводилось к намеренному обесцениванию покупательной способности вкладчиков и наемных работников, но просто не так быстро, как в худшие дни до Волкера (Paul Volcker).

Излишне говорить, что в условиях глобализации экономики инфляционные деньги – это настоящий обман. В первом случае они привели к массовому и неустанному сокращению производства и импорту аналогичных товаров, произведенных за границей с использованием дешевой рабочей силы, реквизированной с обширных внутренних рисовых полей Китая.

Инфляция доллара вернулась в виде дефляции цен на товары длительного пользования!

Также ФРС получила повод заявить о своей победе над инфляцией, и что ее новая проблема – это безумие под названием «низкая инфляция» или слишком низкая инфляция. Вот когда кейнсианские центральные банкиры действительно потеряли рассудок.

Увы, проблема с «низкой инфляцией» в том, что это была одноразовая акция, а не постоянное устойчивое состояние. Резкий скачок на приведенном выше графике свидетельствует о том, что субиндекс товаров длительного пользования сейчас вырос на 15% по сравнению с нижним уровнем, даже несмотря на то, что глобальная цепочка поставок продолжает сокращаться из-за истощения дешевой рабочей силы в Китае и продолжающегося политического терпения в отношении свободной торговли в США и на всем Западе.

Поэтому неудивительно, что глубоко укоренившаяся инфляция, поощряемая ФРС и ее друзьями -центральными банками, более упряма, чем предполагали наши кейнсианские печатники денег; и намного порочнее, чем когда-либо могли себе представить клоуны с Уолл-стрит.

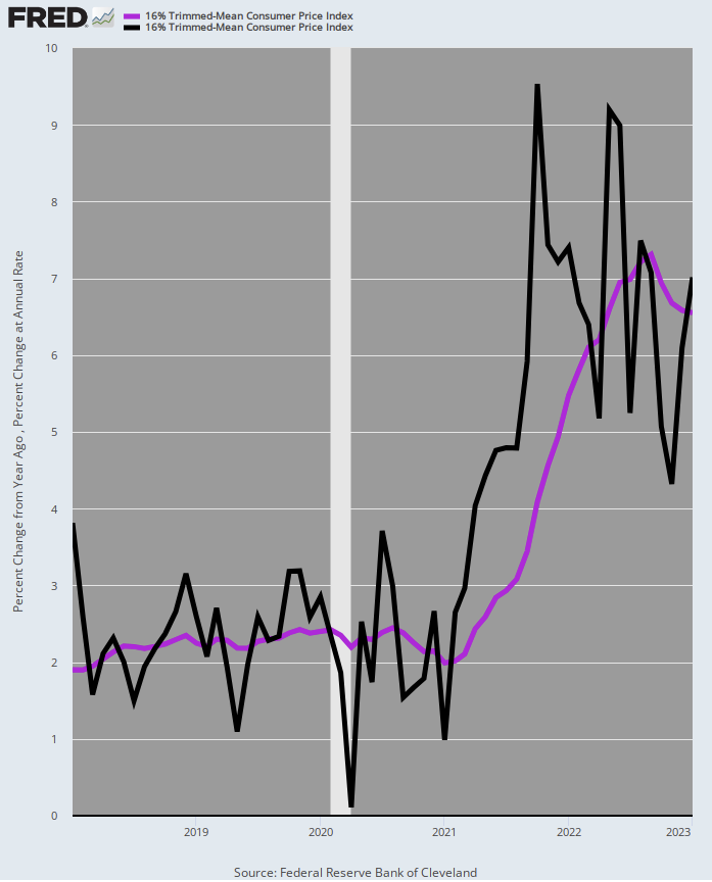

Вот еще одно напоминание. Мы уже давно утверждаем, что нельзя формировать «основной» показатель инфляции просто в произвольном порядке, исключая из корзины цен такие товары, как продукты питания, энергоносители, а теперь еще и жилье. Если зайти так далеко, инфляция упадет до нуля, т.к. вы больше не будете измерять ничего даже отдаленно похожее на общий уровень цен.

Напротив, усечённый средний показатель ИПЦ - это как раз то, что нужно, т.к. при расчёте ИПЦ отбрасываются высокие и низкие 8% товаров. Таким образом, происходит сглаживаете ежемесячных колебаний, а не удаление больших частей структуры цен.

На графике ниже представлен 16%-ый усеченный средний ИПЦ как в годовом исчислении (фиолетовая линия), так и в месячном годовом исчислении (черная линия).

Средний усечённый на 16% индекс потребительских цен, изменение в годовом исчислении по сравнению с месячным темпом изменения в годовом исчислении, 2018-2023

Средний усечённый на 16% индекс потребительских цен, изменение в годовом исчислении по сравнению с месячным темпом изменения в годовом исчислении, 2018-2023

Источник: Федеральный Резервный Банк Кливленда

Проще говоря, десятилетия инфляционного финансирования возвращаются. ФРС не управляет циклом, и она не старается в своей запоздалой попытке позволить процентным ставкам вернуться даже к подобию рациональности относительно базового уровня инфляции.

Поэтому сейчас самое подходящее время пригнуться и укрыться.

Говорят, что ФРС всегда что-то ломает, но это верно только частично. На самом деле ФРС ломает финансовые рынки и рынки капитала. И сейчас предстоит еще большее разрушение.

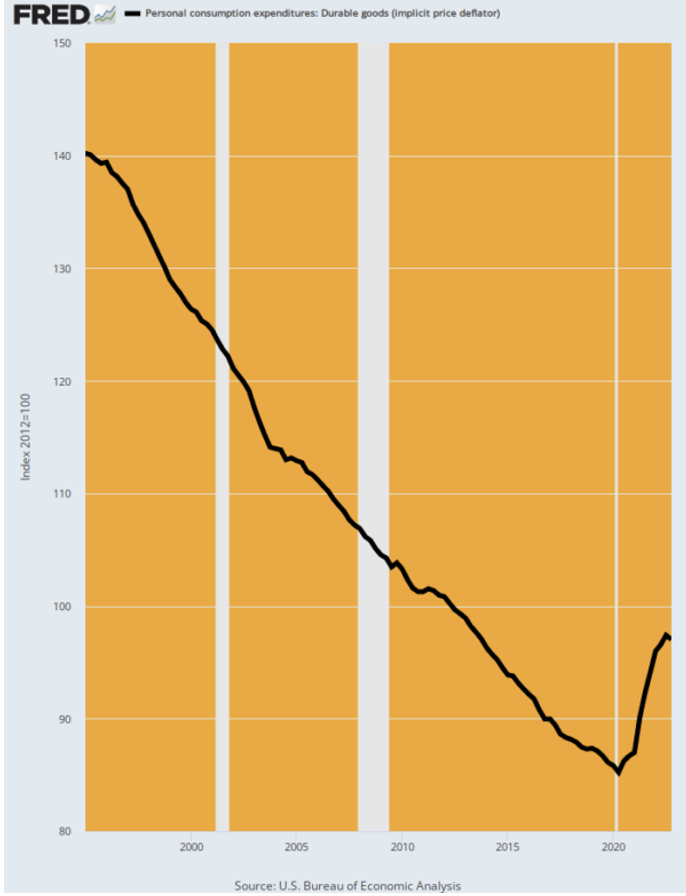

Как показано на графике ниже, цены на товары длительного пользования, производимые в основном за рубежом, непрерывно падали и упали на целых 40% с начала 1995 года до пика Ковид-Локдауна во втором квартале 2020 года. За всю историю человечества не было такого широкомасштабного дефляционного шторма.

Дефлятор PCE для товаров длительного пользования, 1995-2022 годы

Расходы на личное потребление: Товары длительного пользования (неявный дефлятор цен)

Источник: Бюро экономического анализа США

Причина этого, конечно же, - единовременное перераспределение затрат на рабочую силу и другие местные производственные издержки в расширенной глобальной цепочке поставок, обеспеченной современными технологиями.

Но опять же, это не было чудом одного лишь капитализма. Безумная политика ФРС по таргетированию инфляции, начавшаяся сначала де-факто при Гринспене (Alan Greenspan), а затем официально при Бернанке (Ben Bernanke) (в 2012 году) привела к тому, что глобальная цепочка поставок уходила вглубь Китая и других стран с очень низкой стоимостью рабочей силы.

Правда в том, что, когда мистер Дэн (Deng Xiaoping) объявил, что быть богатым - это хорошо, и открыл великие экспортные фабрики Китая, началась непрерывная дефляция после резко раздувшегося уровня затрат и цен в США, возникшего в результате Великой инфляции 1970-х годов.

Очевидно, что Алан Гринспен, в прошлом защитник золотого стандарта, не мог этого допустить. Если бы он допустил снижение раздутой структуры расходов страны для сохранения конкурентоспособности внутреннего производства, он не был бы почётным лицом в Вашингтоне. Его бы очернили политики, т.к. данный способ борьбы с растущими процентными ставками и сокращением внутреннего кредита на свободном рынке сделал бы практически невозможным финансирование гигантских федеральных дефицитов, возникших в эпоху Рейгана (Ronald Reagan).

В результате Гринспен притворился защитником надежных денег, приписав себе фальшивую прибыль, которую он с удовольствием назвал «дезинфляцией». Последнее сводилось к намеренному обесцениванию покупательной способности вкладчиков и наемных работников, но просто не так быстро, как в худшие дни до Волкера (Paul Volcker).

Излишне говорить, что в условиях глобализации экономики инфляционные деньги – это настоящий обман. В первом случае они привели к массовому и неустанному сокращению производства и импорту аналогичных товаров, произведенных за границей с использованием дешевой рабочей силы, реквизированной с обширных внутренних рисовых полей Китая.

Инфляция доллара вернулась в виде дефляции цен на товары длительного пользования!

Также ФРС получила повод заявить о своей победе над инфляцией, и что ее новая проблема – это безумие под названием «низкая инфляция» или слишком низкая инфляция. Вот когда кейнсианские центральные банкиры действительно потеряли рассудок.

Увы, проблема с «низкой инфляцией» в том, что это была одноразовая акция, а не постоянное устойчивое состояние. Резкий скачок на приведенном выше графике свидетельствует о том, что субиндекс товаров длительного пользования сейчас вырос на 15% по сравнению с нижним уровнем, даже несмотря на то, что глобальная цепочка поставок продолжает сокращаться из-за истощения дешевой рабочей силы в Китае и продолжающегося политического терпения в отношении свободной торговли в США и на всем Западе.

Поэтому неудивительно, что глубоко укоренившаяся инфляция, поощряемая ФРС и ее друзьями -центральными банками, более упряма, чем предполагали наши кейнсианские печатники денег; и намного порочнее, чем когда-либо могли себе представить клоуны с Уолл-стрит.

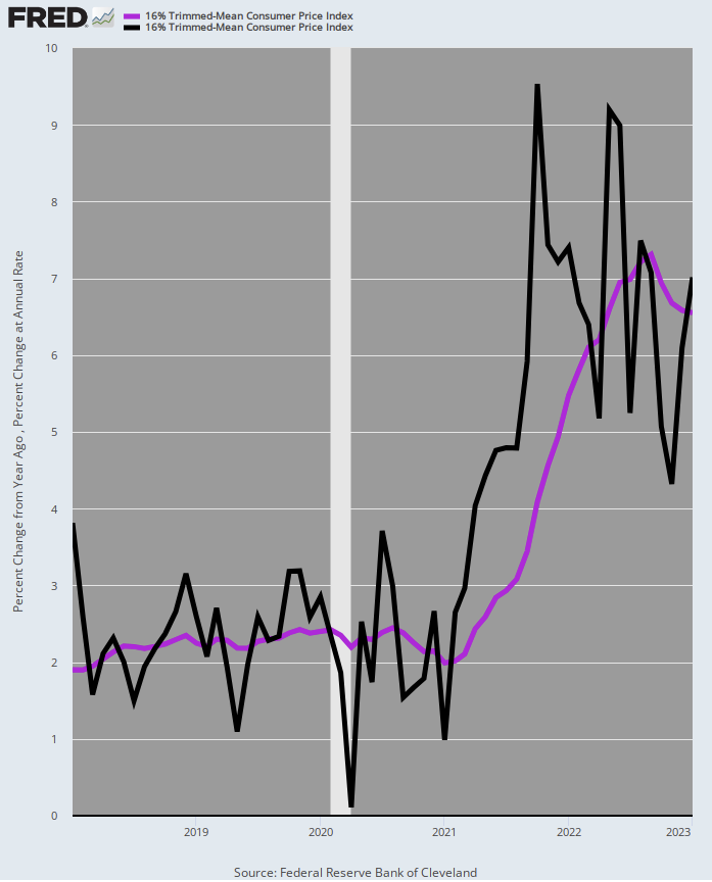

Вот еще одно напоминание. Мы уже давно утверждаем, что нельзя формировать «основной» показатель инфляции просто в произвольном порядке, исключая из корзины цен такие товары, как продукты питания, энергоносители, а теперь еще и жилье. Если зайти так далеко, инфляция упадет до нуля, т.к. вы больше не будете измерять ничего даже отдаленно похожее на общий уровень цен.

Напротив, усечённый средний показатель ИПЦ - это как раз то, что нужно, т.к. при расчёте ИПЦ отбрасываются высокие и низкие 8% товаров. Таким образом, происходит сглаживаете ежемесячных колебаний, а не удаление больших частей структуры цен.

На графике ниже представлен 16%-ый усеченный средний ИПЦ как в годовом исчислении (фиолетовая линия), так и в месячном годовом исчислении (черная линия).

Средний усечённый на 16% индекс потребительских цен, изменение в годовом исчислении по сравнению с месячным темпом изменения в годовом исчислении, 2018-2023

Средний усечённый на 16% индекс потребительских цен, изменение в годовом исчислении по сравнению с месячным темпом изменения в годовом исчислении, 2018-2023

Источник: Федеральный Резервный Банк Кливленда

Проще говоря, десятилетия инфляционного финансирования возвращаются. ФРС не управляет циклом, и она не старается в своей запоздалой попытке позволить процентным ставкам вернуться даже к подобию рациональности относительно базового уровня инфляции.

Поэтому сейчас самое подходящее время пригнуться и укрыться.

Говорят, что ФРС всегда что-то ломает, но это верно только частично. На самом деле ФРС ломает финансовые рынки и рынки капитала. И сейчас предстоит еще большее разрушение.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба