8 мая 2023 T-Investments Городилов Михаил

В недавнем рейтинге мировых финансовых центров Лондон потерял единоличное лидерство и теперь делит его с Нью-Йорком. Всего в список вошли семь городов, на которые приходится значительная доля мировой финансовой активности.

Как вышло, что именно они стали финансовыми лидерами планеты? Чем они привлекают фонды, корпорации и рядовых инвесторов? И нужны ли вообще такие центры в век интернета и удаленной работы?

Кого считать финансовой столицей

Единого подхода к определению этого статуса нет. Мировые финансовые столицы — это города, где сконцентрированы крупнейшие банки, биржи, страховые компании и прочие финансовые организации. Они обслуживают большой поток транснациональных операций и важнейшие международные сделки. Так, в Нью-Йорке находятся штаб-квартиры J. P. Morgan и Citigroup, в Сан-Франциско — Wells Fargo, а в Пекине — Bank of China.

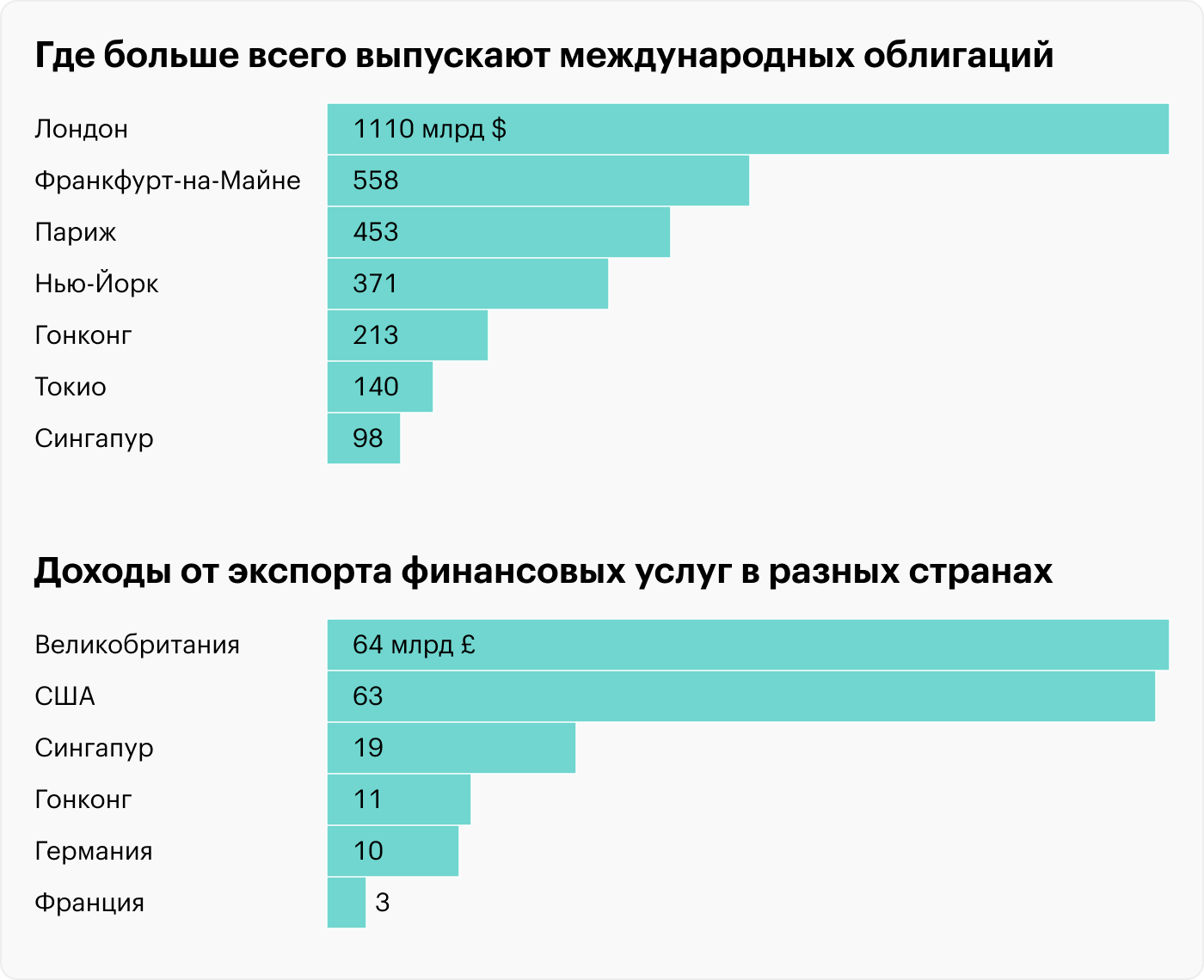

Самый простой и понятный критерий оценки финансовой столицы — это количество денег, которые через нее проходят. Например, объемы торгов на бирже, обороты инвестфондов, суммы размещаемых облигаций. Чем больше денег, тем крупнее столица.

Концентрация денег и объем операций с ними показывают перспективы бизнеса получить в городе необходимое ему финансирование — в ходе IPO, размещения облигаций или напрямую от фондов. Поэтому чем крупнее финансовый центр, тем привлекательнее он для потенциальных резидентов: «деньги идут к деньгам».

Взгляды на то, кого считать финансовой столицей, при этом разнятся. Авторы Глобального индекса финансовых центров (GFCI) насчитали по итогам 2022 года 119 мировых финансовых центров, включая Москву и Санкт-Петербург. А вот Лондонский Сити, который делает свой рейтинг, обошелся всего семью городами — этот список мы еще разберем ниже.

Топ-10 мировых финансовых центров по версии GFCI

Сколько денег в финансовых столицах

Из 126 трлн долларов активов под управлением мировых инвестиционных фондов в 2022 году больше 29 трлн приходилось на США и больше 14 трлн — на Великобританию. При этом основная инвестиционная активность обычно приходится на крупнейшие финансовые центры стран. Например, когда речь идет об «инвестиционных активах под управлением в Германии», то имеется в виду Франкфурт, поскольку там зарегистрированы почти все немецкие фонды.

Больше всего корпоративных международных облигаций выпускают в Великобритании, объем торгов здесь тоже максимальный. Но по IPO лидируют США, а следом за ними с большим отрывом идет КНР.

По емкости фондового рынка США также лидируют со значительным отрывом от всего мира: нью-йоркские площадки NYSE и NASDAQ — это 42% от капитализации всех акций, торгуемых в мире. Для сравнения: все китайские биржи, включая Гонконг, в совокупности — это около 16% от мирового рынка акций. А доля Лондона колеблется в районе 2,3%.

При этом именно Лондон лидирует в сфере оказания финансовых услуг, таких как страхование или аудит, опережая даже Соединенные Штаты. Интересно, что 70% доходов от этой деятельности британские фирмы получают от обслуживания клиентов из США и ЕС.

Большая часть сверхбогатых людей планеты сконцентрирована в США: там живет 53% от всех миллионеров с состоянием свыше 50 млн долларов.

Поэтому неудивительно, что если стартапер или фонд ищет финансирование для какого-то проекта, то он зачастую выбирает между США и Великобританией — и в первую очередь между Нью-Йорком и Лондоном.

Количество или качество: как оценивать успешность столиц

В конце марта Лондонский Сити опубликовал исследование крупнейших финансовых центров мира. Семь городов сравниваются по пяти параметрам, отражающим масштаб деятельности компаний и уровень развития инфраструктуры. Вот важнейшие критерии оценки финансовых столиц, по мнению британских исследователей.

Наличие экосистемы инноваций. Измеряются количество и объем финансовых операций в сферах, которые считаются прорывными. Во внимание берут сферу финтеха, а также различные инвестиционные ESG-проекты: от «зеленых облигаций» до инициатив по снижению выбросов.

Размах финансовой активности. Это единственный параметр в исследовании, учитывающий чисто финансовые показатели: объем активов под управлением, объем финансовых сделок, стоимость биржевых активов и тому подобное.

Устойчивая бизнес-инфраструктура. Это все, что должно сопутствовать хорошему деловому центру: приемлемые цены на офисы, наличие штаб-квартир крупных компаний, удобный временной пояс, уровень знания английского, скорость интернета и прочее.

Наличие кадров и их квалификация. Это обеспечивает доступ работодателей к рабочей силе в финансовой и околофинансовой областях. Тут учитывается не только количество выпускников с профильными специальностями, но также развитость цифровых навыков среди населения, стоимость жизни и виз, наличие возможности нанимать высококвалифицированных иностранцев.

Регуляционный и юридический ландшафт. Это то, насколько законы и нормы регулирования в регионе способствуют свободе движения капитала. Тут учитываются законодательная база, сложность налогового законодательства и другие похожие параметры.

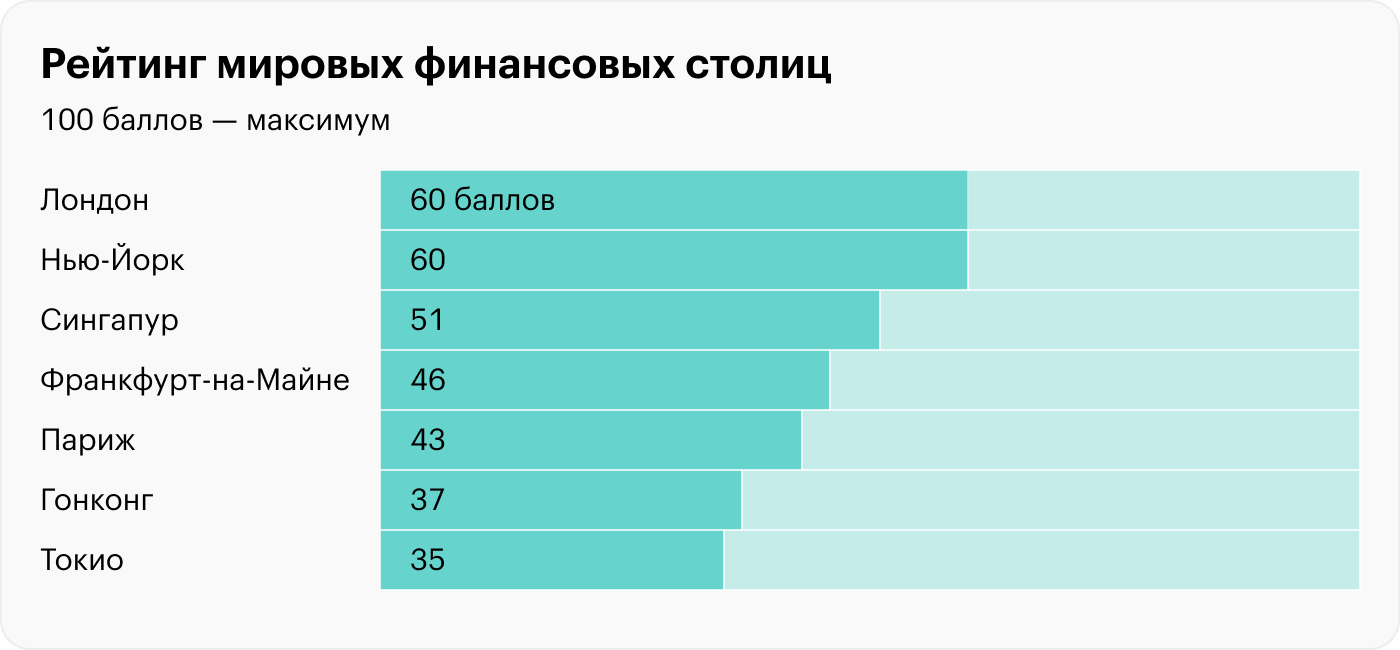

Города — финансовые центры оценивают по 100-балльной шкале: чем больше балл, тем выше оценка и место в рейтинге.

В отчете 2023 года Лондон делит первое место с Нью-Йорком: у обоих центров рейтинг 60. За минувший год Лондон улучшил свою оценку лишь на балл, а Нью-Йорк — на два.

Падение Лондона: как меняется рейтинг финансовых центров

Причины того, что Лондон утратил первенство в качестве финансового центра, просты: на работу сектора в Британии негативно повлиял Брексит. Многие небританские компании или сократили инвестиции на острове, или вообще решили перенести штаб-квартиру своих европейских подразделений на континент. А вместе с ними из Лондона в ЕС переезжают финансовые активы и кадры.

Единственным значимым событием, которое идет вразрез с этим трендом, можно считать переезд в Лондон из Нидерландов англо-нидерландской Shell. Этим шагом компания добилась решения ряда задач, в частности избавилась от ограничений на выкуп акций: нидерландские регуляторы запрещают покупать больше 25% среднего ежедневного объема торгов.

У Bloomberg есть удобный обновляемый список корпоративных изменений — с его помощью можно отслеживать движение английских компаний.

Остальные финансовые центры в рейтинге расположены относительно далеко от лидеров. Правда, стоит отметить, что Париж и Токио за год тоже прибавили по два очка, как и Нью-Йорк. А немецкий Франкфурт получил сразу три балла, став лидером роста среди крупнейших финансовых столиц. Вероятно, представленным в рейтинге европейским городам что-то также перепало от переезда части компаний из Великобритании на континент.

Почему Лондон: особое место британского делового квартала

Несмотря на утрату глобального лидерства, Лондон остается привлекательным для мирового капитала. И речь даже не обо всей британской столице, а об отдельном квартале внутри нее, который занимает всего 0,18% площади города и где живет лишь 0,09% его населения. Это Лондонский Сити.

Сити — это фактически город-государство. Полномочия мэра Лондона не действуют в Сити, как и полномочия британского парламента. Здесь есть даже своя полиция, которая специализируется в основном на финансовых преступлениях.

У делового района есть свое юрлицо — Корпорация лондонского Сити. И есть собственный мэр, точнее лорд-мэр. Его выбирают представители двух советов Сити — общин и старейшин. Когда лорд-мэр путешествует за пределами страны, то имеет дипломатический статус министра британского правительства.

Сити имеет своего представителя в английском парламенте, которого называют «вспоминателем» (англ.: remembrancer). Он представляет интересы Сити при обсуждении и принятии законов и напоминает о них парламентариям при необходимости.

Общая автономность и собственная юрисдикция делают Сити уникальным местом, которое притягивает сюда бизнес, к слову не всегда эффективный и чистоплотный. Например, именно в Сити вели свои дела американская страховая компания American International Group (AIG) и американский же банк Lehman Brothers.

Обе компании известны своими неприятностями: они рискованно и неудачно торговали, из-за чего AIG серьезно пострадала, а Lehman Brothers вообще канула в Лету. У AIG в Лондонском Сити располагалось торговое подразделение, которое нанесло ущерб всей компании. А Lehman Brothers нашли в Лондоне юристов, которые оформили их проблемную бухгалтерию — так, как им бы не позволили это сделать в США.

Вполне закономерно, что с такими лояльными бизнесу регуляторами Лондонский Сити часто обвиняют в пособничестве тем, кто занимается отмыванием незаконно заработанных денег.

693-й лорд-мэр Сити Винсент Кивини на параде в 2021

Фигуры Гога и Магога, талисманов Сити, на параде в городе

Нужны ли вообще финансовые столицы

Нынешняя расстановка сил на мировом рынке финансов имеет исторические предпосылки. Лондон унаследовал финансовое могущество еще от Британской империи, при которой колониальные связи и опыт финансового посредничества позволили лондонским дельцам капитализироваться на потребности европейских и американских коллег в оформлении сделок. А Нью-Йорк перехватил статус крупнейшей мировой столицы после Первой мировой войны, обессилевшей Европу.

Сто лет назад, когда даже телефонная связь была еще большой редкостью, физическое присутствие было очень важно для участников торгов. Чтобы заключать сделки и общаться с партнерами, вести бизнес и совершать финансовые операции, нужно было находиться там, где сосредоточен капитал.

В итоге крупнейшие города стали финансовыми центрами, поглотив прочие рынки и биржи внутри страны.

Крупнейшие финансовые столицы продолжают удерживать исторически сформировавшееся лидерство. Но теперь, чтобы торговать акциями и управлять активами в этих и других финансовых центрах, приезжать в них не нужно. Торги проходят в электронном виде, и необходимость в физическом присутствии отпала.

Исключение — высокочастотная торговля, где даже доля секунды имеет значение и близость все же важна. Если трейдер проводит торги через терминал, который находится в одном здании с серверами биржи, то операции будут обрабатываться чуть быстрее.

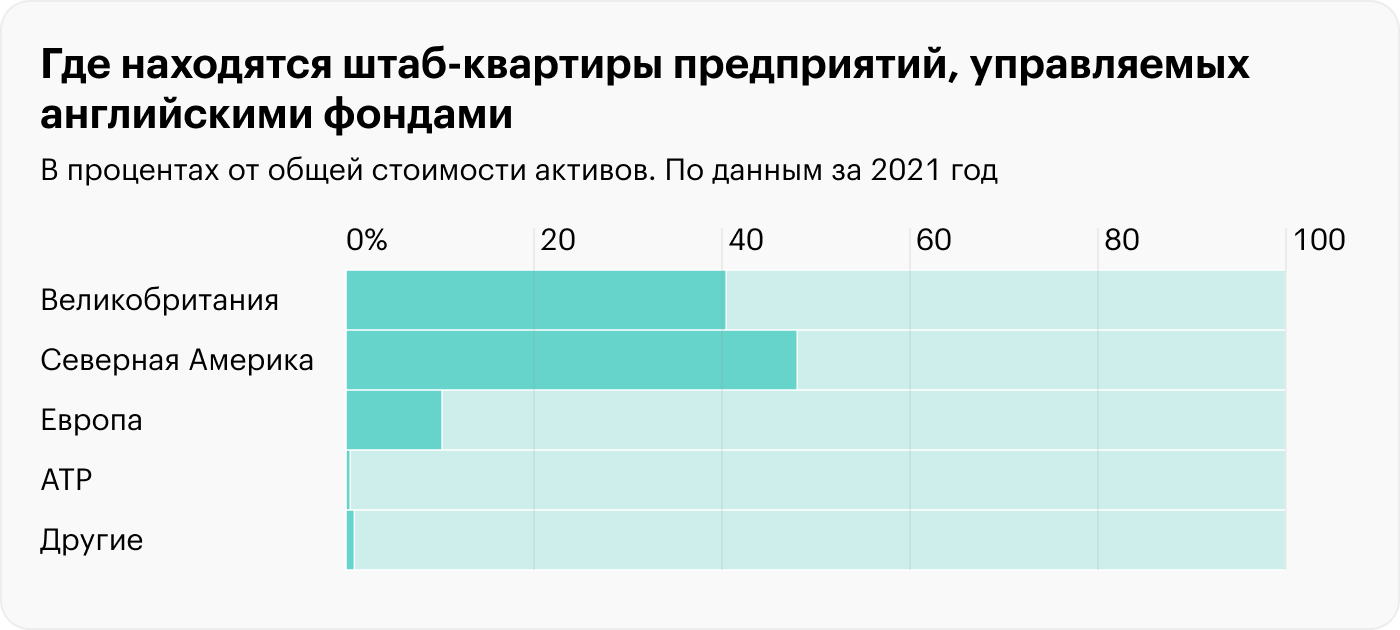

В целом же возможности удаленного доступа сделали специалистов финансового мира гораздо более мобильными и расширили географию их интересов. В самом Лондоне работает только 64% сотрудников британских инвестфондов. А непосредственно в Великобритании расположено лишь 48% штаб-квартир их активов. То есть ситуация, когда в Лондоне владеют предприятием, расположенным в условной американской Луизиане, — это сегодня норма.

Драйвером перемен часто становятся кризисы. Так, в Нью-Йорке после пандемийного 2020 года посещаемость офисов финансовых организаций упала, но на биржевой и деловой активности города это не сказалось.

В онлайн постепенно переходят также биржи и инвестфонды. Чикагская биржа (CME) переводит все больше операций по обслуживанию торговли фьючерсами на облачные сервера Google и думает над тем, чтобы закрыть собственный дата-центр.

Что ждет финансовые столицы

Развитие технологий — это тот важный фактор, который может со временем существенно изменить карту мировых финансовых центров. В условиях всеобщего финтеха и перехода сервисов в онлайн Лондону и Нью-Йорку может быть все сложнее удерживать свой чемпионский статус.

К их ослаблению ведет и стремительный рост азиатских экономик, которые рождают собственные финансовые столицы. Сингапур и Гонконг уже наступают лидерам на пятки.

При таком раскладе финансовые столицы в будущем могут остаться исключительно на бумаге, а с компаниями-резидентами их будет связывать только юридическая регистрация с адресом старого доброго почтового ящика.

Как вышло, что именно они стали финансовыми лидерами планеты? Чем они привлекают фонды, корпорации и рядовых инвесторов? И нужны ли вообще такие центры в век интернета и удаленной работы?

Кого считать финансовой столицей

Единого подхода к определению этого статуса нет. Мировые финансовые столицы — это города, где сконцентрированы крупнейшие банки, биржи, страховые компании и прочие финансовые организации. Они обслуживают большой поток транснациональных операций и важнейшие международные сделки. Так, в Нью-Йорке находятся штаб-квартиры J. P. Morgan и Citigroup, в Сан-Франциско — Wells Fargo, а в Пекине — Bank of China.

Самый простой и понятный критерий оценки финансовой столицы — это количество денег, которые через нее проходят. Например, объемы торгов на бирже, обороты инвестфондов, суммы размещаемых облигаций. Чем больше денег, тем крупнее столица.

Концентрация денег и объем операций с ними показывают перспективы бизнеса получить в городе необходимое ему финансирование — в ходе IPO, размещения облигаций или напрямую от фондов. Поэтому чем крупнее финансовый центр, тем привлекательнее он для потенциальных резидентов: «деньги идут к деньгам».

Взгляды на то, кого считать финансовой столицей, при этом разнятся. Авторы Глобального индекса финансовых центров (GFCI) насчитали по итогам 2022 года 119 мировых финансовых центров, включая Москву и Санкт-Петербург. А вот Лондонский Сити, который делает свой рейтинг, обошелся всего семью городами — этот список мы еще разберем ниже.

Топ-10 мировых финансовых центров по версии GFCI

Сколько денег в финансовых столицах

Из 126 трлн долларов активов под управлением мировых инвестиционных фондов в 2022 году больше 29 трлн приходилось на США и больше 14 трлн — на Великобританию. При этом основная инвестиционная активность обычно приходится на крупнейшие финансовые центры стран. Например, когда речь идет об «инвестиционных активах под управлением в Германии», то имеется в виду Франкфурт, поскольку там зарегистрированы почти все немецкие фонды.

Больше всего корпоративных международных облигаций выпускают в Великобритании, объем торгов здесь тоже максимальный. Но по IPO лидируют США, а следом за ними с большим отрывом идет КНР.

По емкости фондового рынка США также лидируют со значительным отрывом от всего мира: нью-йоркские площадки NYSE и NASDAQ — это 42% от капитализации всех акций, торгуемых в мире. Для сравнения: все китайские биржи, включая Гонконг, в совокупности — это около 16% от мирового рынка акций. А доля Лондона колеблется в районе 2,3%.

При этом именно Лондон лидирует в сфере оказания финансовых услуг, таких как страхование или аудит, опережая даже Соединенные Штаты. Интересно, что 70% доходов от этой деятельности британские фирмы получают от обслуживания клиентов из США и ЕС.

Большая часть сверхбогатых людей планеты сконцентрирована в США: там живет 53% от всех миллионеров с состоянием свыше 50 млн долларов.

Поэтому неудивительно, что если стартапер или фонд ищет финансирование для какого-то проекта, то он зачастую выбирает между США и Великобританией — и в первую очередь между Нью-Йорком и Лондоном.

Количество или качество: как оценивать успешность столиц

В конце марта Лондонский Сити опубликовал исследование крупнейших финансовых центров мира. Семь городов сравниваются по пяти параметрам, отражающим масштаб деятельности компаний и уровень развития инфраструктуры. Вот важнейшие критерии оценки финансовых столиц, по мнению британских исследователей.

Наличие экосистемы инноваций. Измеряются количество и объем финансовых операций в сферах, которые считаются прорывными. Во внимание берут сферу финтеха, а также различные инвестиционные ESG-проекты: от «зеленых облигаций» до инициатив по снижению выбросов.

Размах финансовой активности. Это единственный параметр в исследовании, учитывающий чисто финансовые показатели: объем активов под управлением, объем финансовых сделок, стоимость биржевых активов и тому подобное.

Устойчивая бизнес-инфраструктура. Это все, что должно сопутствовать хорошему деловому центру: приемлемые цены на офисы, наличие штаб-квартир крупных компаний, удобный временной пояс, уровень знания английского, скорость интернета и прочее.

Наличие кадров и их квалификация. Это обеспечивает доступ работодателей к рабочей силе в финансовой и околофинансовой областях. Тут учитывается не только количество выпускников с профильными специальностями, но также развитость цифровых навыков среди населения, стоимость жизни и виз, наличие возможности нанимать высококвалифицированных иностранцев.

Регуляционный и юридический ландшафт. Это то, насколько законы и нормы регулирования в регионе способствуют свободе движения капитала. Тут учитываются законодательная база, сложность налогового законодательства и другие похожие параметры.

Города — финансовые центры оценивают по 100-балльной шкале: чем больше балл, тем выше оценка и место в рейтинге.

В отчете 2023 года Лондон делит первое место с Нью-Йорком: у обоих центров рейтинг 60. За минувший год Лондон улучшил свою оценку лишь на балл, а Нью-Йорк — на два.

Падение Лондона: как меняется рейтинг финансовых центров

Причины того, что Лондон утратил первенство в качестве финансового центра, просты: на работу сектора в Британии негативно повлиял Брексит. Многие небританские компании или сократили инвестиции на острове, или вообще решили перенести штаб-квартиру своих европейских подразделений на континент. А вместе с ними из Лондона в ЕС переезжают финансовые активы и кадры.

Единственным значимым событием, которое идет вразрез с этим трендом, можно считать переезд в Лондон из Нидерландов англо-нидерландской Shell. Этим шагом компания добилась решения ряда задач, в частности избавилась от ограничений на выкуп акций: нидерландские регуляторы запрещают покупать больше 25% среднего ежедневного объема торгов.

У Bloomberg есть удобный обновляемый список корпоративных изменений — с его помощью можно отслеживать движение английских компаний.

Остальные финансовые центры в рейтинге расположены относительно далеко от лидеров. Правда, стоит отметить, что Париж и Токио за год тоже прибавили по два очка, как и Нью-Йорк. А немецкий Франкфурт получил сразу три балла, став лидером роста среди крупнейших финансовых столиц. Вероятно, представленным в рейтинге европейским городам что-то также перепало от переезда части компаний из Великобритании на континент.

Почему Лондон: особое место британского делового квартала

Несмотря на утрату глобального лидерства, Лондон остается привлекательным для мирового капитала. И речь даже не обо всей британской столице, а об отдельном квартале внутри нее, который занимает всего 0,18% площади города и где живет лишь 0,09% его населения. Это Лондонский Сити.

Сити — это фактически город-государство. Полномочия мэра Лондона не действуют в Сити, как и полномочия британского парламента. Здесь есть даже своя полиция, которая специализируется в основном на финансовых преступлениях.

У делового района есть свое юрлицо — Корпорация лондонского Сити. И есть собственный мэр, точнее лорд-мэр. Его выбирают представители двух советов Сити — общин и старейшин. Когда лорд-мэр путешествует за пределами страны, то имеет дипломатический статус министра британского правительства.

Сити имеет своего представителя в английском парламенте, которого называют «вспоминателем» (англ.: remembrancer). Он представляет интересы Сити при обсуждении и принятии законов и напоминает о них парламентариям при необходимости.

Общая автономность и собственная юрисдикция делают Сити уникальным местом, которое притягивает сюда бизнес, к слову не всегда эффективный и чистоплотный. Например, именно в Сити вели свои дела американская страховая компания American International Group (AIG) и американский же банк Lehman Brothers.

Обе компании известны своими неприятностями: они рискованно и неудачно торговали, из-за чего AIG серьезно пострадала, а Lehman Brothers вообще канула в Лету. У AIG в Лондонском Сити располагалось торговое подразделение, которое нанесло ущерб всей компании. А Lehman Brothers нашли в Лондоне юристов, которые оформили их проблемную бухгалтерию — так, как им бы не позволили это сделать в США.

Вполне закономерно, что с такими лояльными бизнесу регуляторами Лондонский Сити часто обвиняют в пособничестве тем, кто занимается отмыванием незаконно заработанных денег.

693-й лорд-мэр Сити Винсент Кивини на параде в 2021

Фигуры Гога и Магога, талисманов Сити, на параде в городе

Нужны ли вообще финансовые столицы

Нынешняя расстановка сил на мировом рынке финансов имеет исторические предпосылки. Лондон унаследовал финансовое могущество еще от Британской империи, при которой колониальные связи и опыт финансового посредничества позволили лондонским дельцам капитализироваться на потребности европейских и американских коллег в оформлении сделок. А Нью-Йорк перехватил статус крупнейшей мировой столицы после Первой мировой войны, обессилевшей Европу.

Сто лет назад, когда даже телефонная связь была еще большой редкостью, физическое присутствие было очень важно для участников торгов. Чтобы заключать сделки и общаться с партнерами, вести бизнес и совершать финансовые операции, нужно было находиться там, где сосредоточен капитал.

В итоге крупнейшие города стали финансовыми центрами, поглотив прочие рынки и биржи внутри страны.

Крупнейшие финансовые столицы продолжают удерживать исторически сформировавшееся лидерство. Но теперь, чтобы торговать акциями и управлять активами в этих и других финансовых центрах, приезжать в них не нужно. Торги проходят в электронном виде, и необходимость в физическом присутствии отпала.

Исключение — высокочастотная торговля, где даже доля секунды имеет значение и близость все же важна. Если трейдер проводит торги через терминал, который находится в одном здании с серверами биржи, то операции будут обрабатываться чуть быстрее.

В целом же возможности удаленного доступа сделали специалистов финансового мира гораздо более мобильными и расширили географию их интересов. В самом Лондоне работает только 64% сотрудников британских инвестфондов. А непосредственно в Великобритании расположено лишь 48% штаб-квартир их активов. То есть ситуация, когда в Лондоне владеют предприятием, расположенным в условной американской Луизиане, — это сегодня норма.

Драйвером перемен часто становятся кризисы. Так, в Нью-Йорке после пандемийного 2020 года посещаемость офисов финансовых организаций упала, но на биржевой и деловой активности города это не сказалось.

В онлайн постепенно переходят также биржи и инвестфонды. Чикагская биржа (CME) переводит все больше операций по обслуживанию торговли фьючерсами на облачные сервера Google и думает над тем, чтобы закрыть собственный дата-центр.

Что ждет финансовые столицы

Развитие технологий — это тот важный фактор, который может со временем существенно изменить карту мировых финансовых центров. В условиях всеобщего финтеха и перехода сервисов в онлайн Лондону и Нью-Йорку может быть все сложнее удерживать свой чемпионский статус.

К их ослаблению ведет и стремительный рост азиатских экономик, которые рождают собственные финансовые столицы. Сингапур и Гонконг уже наступают лидерам на пятки.

При таком раскладе финансовые столицы в будущем могут остаться исключительно на бумаге, а с компаниями-резидентами их будет связывать только юридическая регистрация с адресом старого доброго почтового ящика.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба