10 мая 2023 Bloomberg

В мировой торговле происходят тектонические сдвиги, которые сформируют междунардоные цепочки поставок на десятилетия вперед

Глобальная торговля находится под влиянием двух процессов. С одной стороны, напуганные пандемическим дефицитом, скачками цен и перебоями в поставках компании, сокращают зависимость от одного завода или страны. С другой — правительства стран, особенно в США и Европе, хотят обеспечить доступ к ключевым материалам, таким как полупроводники и редкоземельные минералы, на случай, если мировая торговля расколется на геополитические блоки.

На преобразования, которые некоторые называют «реглобализацией», уйдут годы. Последние данные по торговле только намекают на масштабы изменений, а также на то, кто выиграет, а кто проиграет от этих сдвигов. Вот восемь показателей, за которыми следует следить, чтобы понять последствия новой эры геостратегической экономики.

Несмотря на разговоры о гибели глобализации, экономическая интеграция через трансграничную торговлю продемонстрировала удивительную устойчивость, пережив войну, голод и пандемию. За последние три года мировая торговля как доля мирового производства несколько снизилась, но в целом остается в русле исторических тенденций. По данным недавнего анализа ING Groep NV, существенных изменений траектории в сторону большей открытости не происходит, по крайней мере, с 2006 года.

Разворот от Китая

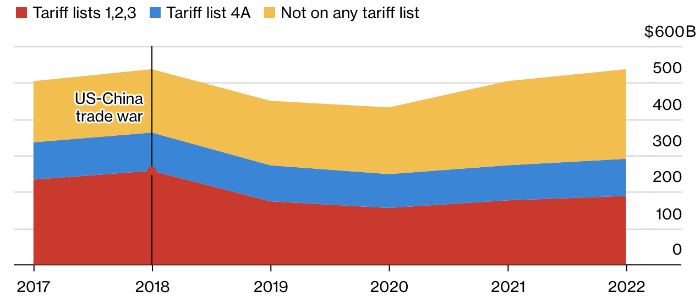

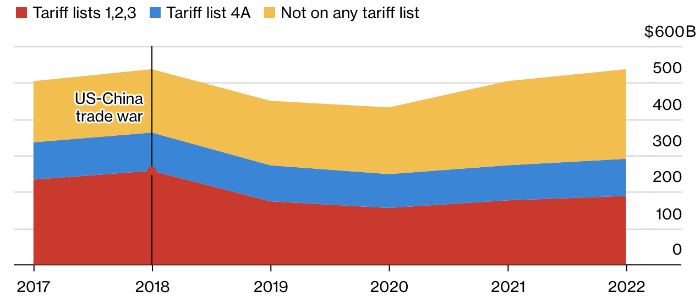

Рост геополитической напряженности в отношениях между Вашингтоном и Пекином подогрел разговоры о секторальном разрыве между крупнейшими экономиками мира. В 2022 году стоимость импорта китайских товаров и услуг в США достигла рекордного уровня, однако тарифы США уже влияют на двусторонние торговые потоки. В прошлом году импорт американских товаров из Китая, на которые распространяются тарифы, сократился примерно на 14% по сравнению с уровнем 2017 года, то есть до начала торговой войны. На это указывают результаты анализа Чада Бауна, старшего научного сотрудника Института международной экономики Петерсона.

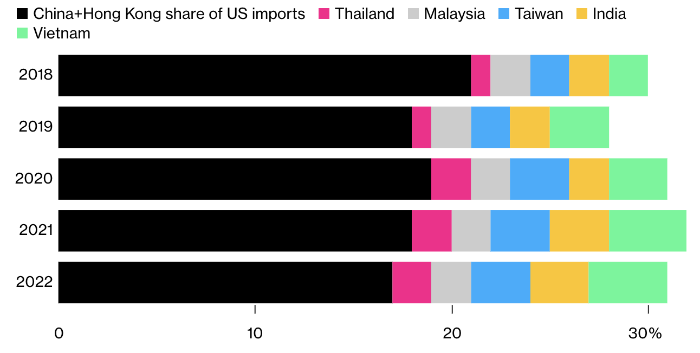

США отказывается от Китая

Штаты импортируют меньше товаров из Китая, чем до начала торговой войны

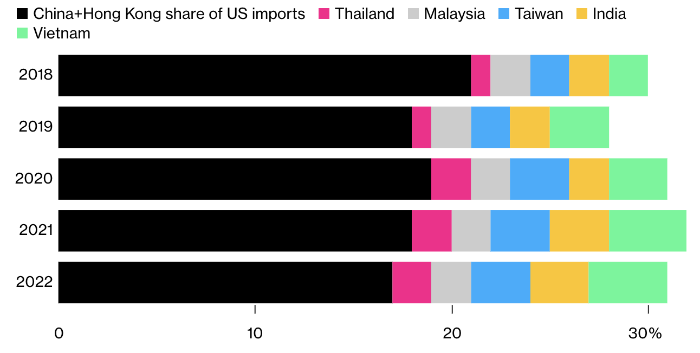

За последние пять лет тарифы, экспортные ограничения и субсидии США убедили американские компании диверсифицировать свой импорт и частично отказаться от продукции Китая. С 2018 года, то есть с тех пор, как бывший президент Дональд Трамп ввел тарифы на тысячи китайских товаров, общая доля китайского импорта в США снизилась примерно на 3%. За это время Китай уступил часть своей доли в общем объеме импорта США другим азиатским странам-экспортерам, таким как Вьетнам, Индия, Тайвань, Малайзия и Таиланд.

Кто выигрывает

Между тем китайские производители, стремящиеся обойти тарифы США и сократить цепочки поставок, открывают производства в таких странах, как Вьетнам, Таиланд и Мексика.

Мексика становится ключевой американской альтернативой Китаю. Высокоинтегрированные линии поставок между США и Мексикой и преференциальный торговый режим в рамках соглашения USMCA способствуют созданию трансграничных инвестиционных возможностей. Импортеры и даже некоторые китайские экспортеры, стремящиеся диверсифицировать свои цепочки поставок, наперегонки скупают мексиканские промышленные площади, заполняемость которых в 2022 году достигла 97,5%. Спрос на склады и другую промышленную недвижимость особенно высок на границе с США в районе Тихуаны, где уровень вакантных промышленных площадей близок к нулю. По данным Мексиканской ассоциации частных индустриальных парков, около 47 новых промышленных парков либо запланированы, либо находятся в стадии строительства.

Диверсификация торговых потоков

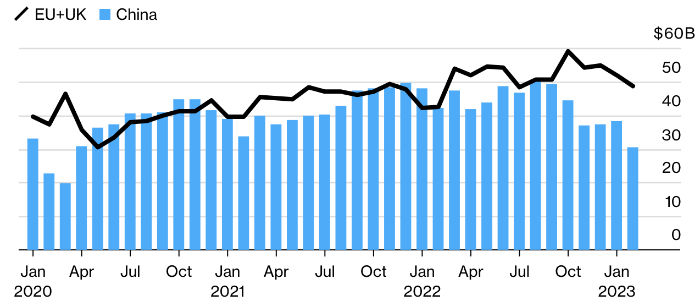

Дружба США и Европы

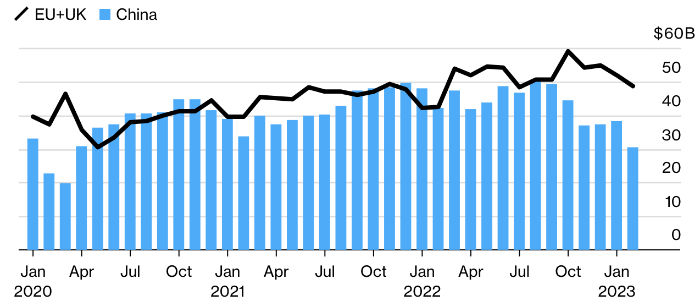

Усилия президента Джо Байдена по улучшению торговых отношений с Европой привели к тому, что США стали больше полагаться на импорт из Европы, чем из Китая. Поворот произошел после того, как США и Европа отменили пошлины на двустороннюю торговлю стоимостью $21,5 млрд в 2021 году, приостановили спор о производстве самолетов, начавшийся в 2004 году, и начали переговоры о сокращении перепроизводства стали и алюминия. За последний год стоимость импорта США из Европы выросла почти на 13%, в то время как импорт США из Китая вырос всего на 6%.

Производители смартфонов, такие как Apple Inc., стараются уменьшить свою зависимость от Китая на фоне усиления торговой войны между Вашингтоном и Пекином. За год, закончившийся в марте, компания Apple утроила свое производство в Индии и выпустила iPhone на сумму более $7 млрд. Теперь на Индию приходится около 7% мирового производства iPhone, а годовой объем продаж в стране вырос до $6 млрд.

Трансатлантическая торговля

Вьетнам — еще один центр для компаний, стремящихся диверсифицировать свою деятельность в сторону от Китая. За последние семь лет контейнерный импорт вьетнамской мебели в США вырос на 186% по сравнению с ростом такого импорта из Китая всего на 5%. По данным Descartes Systems Group Inc, на Вьетнам сейчас приходится половина всего объема экспорта мебели из Китая в США. В последнее время заказы на вьетнамскую мебель начинают снижаться из-за падения мирового спроса на потребительские товары.

Промышленная политика Пекина привела к тому, что Китай стал крупнейшим экспортером электромобилей после Германии. В этом году электромобили и подключаемые гибриды составят около 40% от общего объема поставок автомобилей в Китае. Между тем, доля Европы в мировых продажах электромобилей, по данным Bloomberg, скорее всего, вырастет в этом году, так как появится больше моделей и ослабнут проблемы с поставками.

Глобальная торговля находится под влиянием двух процессов. С одной стороны, напуганные пандемическим дефицитом, скачками цен и перебоями в поставках компании, сокращают зависимость от одного завода или страны. С другой — правительства стран, особенно в США и Европе, хотят обеспечить доступ к ключевым материалам, таким как полупроводники и редкоземельные минералы, на случай, если мировая торговля расколется на геополитические блоки.

На преобразования, которые некоторые называют «реглобализацией», уйдут годы. Последние данные по торговле только намекают на масштабы изменений, а также на то, кто выиграет, а кто проиграет от этих сдвигов. Вот восемь показателей, за которыми следует следить, чтобы понять последствия новой эры геостратегической экономики.

Несмотря на разговоры о гибели глобализации, экономическая интеграция через трансграничную торговлю продемонстрировала удивительную устойчивость, пережив войну, голод и пандемию. За последние три года мировая торговля как доля мирового производства несколько снизилась, но в целом остается в русле исторических тенденций. По данным недавнего анализа ING Groep NV, существенных изменений траектории в сторону большей открытости не происходит, по крайней мере, с 2006 года.

Разворот от Китая

Рост геополитической напряженности в отношениях между Вашингтоном и Пекином подогрел разговоры о секторальном разрыве между крупнейшими экономиками мира. В 2022 году стоимость импорта китайских товаров и услуг в США достигла рекордного уровня, однако тарифы США уже влияют на двусторонние торговые потоки. В прошлом году импорт американских товаров из Китая, на которые распространяются тарифы, сократился примерно на 14% по сравнению с уровнем 2017 года, то есть до начала торговой войны. На это указывают результаты анализа Чада Бауна, старшего научного сотрудника Института международной экономики Петерсона.

США отказывается от Китая

Штаты импортируют меньше товаров из Китая, чем до начала торговой войны

За последние пять лет тарифы, экспортные ограничения и субсидии США убедили американские компании диверсифицировать свой импорт и частично отказаться от продукции Китая. С 2018 года, то есть с тех пор, как бывший президент Дональд Трамп ввел тарифы на тысячи китайских товаров, общая доля китайского импорта в США снизилась примерно на 3%. За это время Китай уступил часть своей доли в общем объеме импорта США другим азиатским странам-экспортерам, таким как Вьетнам, Индия, Тайвань, Малайзия и Таиланд.

Кто выигрывает

Между тем китайские производители, стремящиеся обойти тарифы США и сократить цепочки поставок, открывают производства в таких странах, как Вьетнам, Таиланд и Мексика.

Мексика становится ключевой американской альтернативой Китаю. Высокоинтегрированные линии поставок между США и Мексикой и преференциальный торговый режим в рамках соглашения USMCA способствуют созданию трансграничных инвестиционных возможностей. Импортеры и даже некоторые китайские экспортеры, стремящиеся диверсифицировать свои цепочки поставок, наперегонки скупают мексиканские промышленные площади, заполняемость которых в 2022 году достигла 97,5%. Спрос на склады и другую промышленную недвижимость особенно высок на границе с США в районе Тихуаны, где уровень вакантных промышленных площадей близок к нулю. По данным Мексиканской ассоциации частных индустриальных парков, около 47 новых промышленных парков либо запланированы, либо находятся в стадии строительства.

Диверсификация торговых потоков

Дружба США и Европы

Усилия президента Джо Байдена по улучшению торговых отношений с Европой привели к тому, что США стали больше полагаться на импорт из Европы, чем из Китая. Поворот произошел после того, как США и Европа отменили пошлины на двустороннюю торговлю стоимостью $21,5 млрд в 2021 году, приостановили спор о производстве самолетов, начавшийся в 2004 году, и начали переговоры о сокращении перепроизводства стали и алюминия. За последний год стоимость импорта США из Европы выросла почти на 13%, в то время как импорт США из Китая вырос всего на 6%.

Производители смартфонов, такие как Apple Inc., стараются уменьшить свою зависимость от Китая на фоне усиления торговой войны между Вашингтоном и Пекином. За год, закончившийся в марте, компания Apple утроила свое производство в Индии и выпустила iPhone на сумму более $7 млрд. Теперь на Индию приходится около 7% мирового производства iPhone, а годовой объем продаж в стране вырос до $6 млрд.

Трансатлантическая торговля

Вьетнам — еще один центр для компаний, стремящихся диверсифицировать свою деятельность в сторону от Китая. За последние семь лет контейнерный импорт вьетнамской мебели в США вырос на 186% по сравнению с ростом такого импорта из Китая всего на 5%. По данным Descartes Systems Group Inc, на Вьетнам сейчас приходится половина всего объема экспорта мебели из Китая в США. В последнее время заказы на вьетнамскую мебель начинают снижаться из-за падения мирового спроса на потребительские товары.

Промышленная политика Пекина привела к тому, что Китай стал крупнейшим экспортером электромобилей после Германии. В этом году электромобили и подключаемые гибриды составят около 40% от общего объема поставок автомобилей в Китае. Между тем, доля Европы в мировых продажах электромобилей, по данным Bloomberg, скорее всего, вырастет в этом году, так как появится больше моделей и ослабнут проблемы с поставками.

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба