18 мая 2023 | HeadHunter TAUREN

▫️Капитализация:84,7 млрд ₽ (1684₽ / акция)

▫️Выручка ТТМ: 19,1 млрд ₽

▫️скор. EBITDA ТТМ: 9,8 млрд ₽

▫️Чистая прибыль ТТМ: 5,3 млрд ₽

▫️скор. Чистая прибыль ТТМ: 6,7 млрд ₽

▫️P/E (скор.) ТТМ: 12,6

▫️fwd P/E 2023: 10

▫️fwd дивиденд 2023: 0%

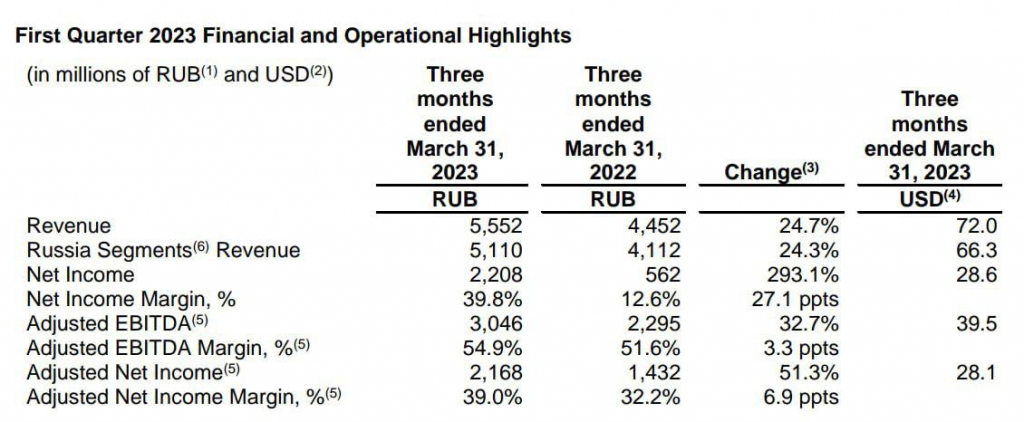

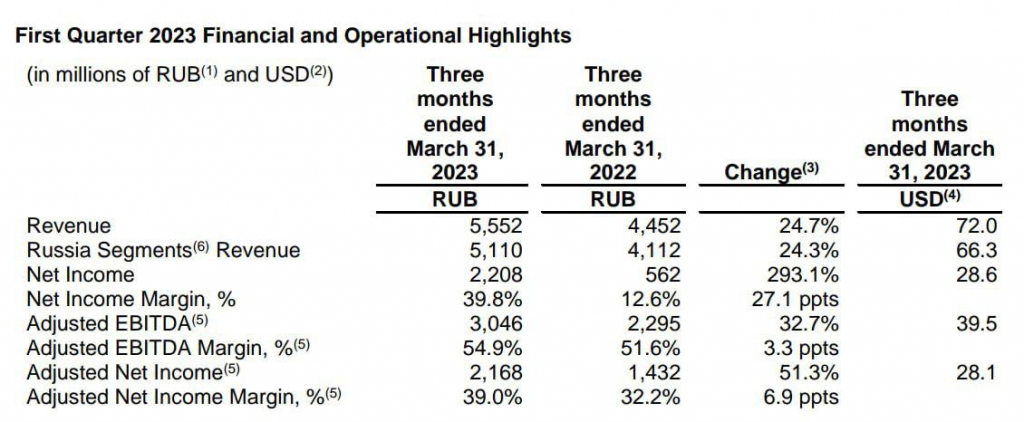

👉Разделы выручки по продуктам за 1кв и динамика г/г:

▫️ Комплексные подписки: ₽1,5 млрд (+21,5%)

▫️ Доступ к базе резюме: ₽1 млрд (+18,4%)

▫️ Размещение вакансий: ₽2,5 млрд (+31%)

▫️ Дополнительные услуги: ₽0,5 млрд (+18,6%)

Итого выручка:₽5,5 млрд (+24,7%)

✅ Судя по результатам 1кв 2023г, активность на рынке труда РФ восстановилась до докризисных уровней. По скор. чистой прибыли и EBITDA компания прибавила +51,3% и 32,7% соответственно — рекордные темпы роста с 2021г.

✅ По сравнению с 4кв 2022г, компания прибавила 37,2 тыс. новых клиентов(+16% кв/кв) и теперь клиентская база компании составляет 271,2 тыс. клиентов. Количество ключевых крупных клиентов также выросло на 10,8% кв/кв до 11,7 тыс.

✅ Чистая денежная позиция уже выросла до 4,7 млрд рублей (+165,3% г/г), что соответствует 5,5% от текущей капитализации. Помимо роста финансовых показателей, на это само собой повлияла и невыплата дивидендов.

✅ Операционные расходы выросли всего на 7,4% г/г и 4% кв/кв. Повышение ЗП и дополнительные выплаты персоналу в 1П 2022г носили скорее разовый характер (удержать кадры на фоне нестабильности) и это уже не оказывает такого негативного влияния на прибыль.

✅ Акционеры компании одобрили новый buyback, но без уточнения его суммы и сроков. В целом Headhunter может выкупить акций на 4-5 млрд рублей, что будет вполне существенной суммой.

⚠️ В 1кв Headhunter как обычно повысил цену на ряд своих услуг, но уже более скромным темпом по сравнению с 2021г и 2022г. По сегменту ключевых клиентов наблюдается даже снижение ARPU на 10% кв/кв (сезонность + эффект от прихода новых клиентов). До конца этого года я ожидаю сохранение такой динамики чтобы компания могла снизить антимонопольные риски.

Выводы:

Активный рост бизнеса в 1кв 2023г возобновился и по итогам 2023г я бы ожидал чистую прибыль на уровне 8,5-9 млрд рублей, что соответствует всего P/E 10. Для компании роста это интересная оценка, но всё по-прежнему портят риски юрисдикции

Адекватная цена для компании сейчас — это 2000 рублей за бумагу, но только если вы готовы брать на себя риск юрисдикции.

▫️Выручка ТТМ: 19,1 млрд ₽

▫️скор. EBITDA ТТМ: 9,8 млрд ₽

▫️Чистая прибыль ТТМ: 5,3 млрд ₽

▫️скор. Чистая прибыль ТТМ: 6,7 млрд ₽

▫️P/E (скор.) ТТМ: 12,6

▫️fwd P/E 2023: 10

▫️fwd дивиденд 2023: 0%

👉Разделы выручки по продуктам за 1кв и динамика г/г:

▫️ Комплексные подписки: ₽1,5 млрд (+21,5%)

▫️ Доступ к базе резюме: ₽1 млрд (+18,4%)

▫️ Размещение вакансий: ₽2,5 млрд (+31%)

▫️ Дополнительные услуги: ₽0,5 млрд (+18,6%)

Итого выручка:₽5,5 млрд (+24,7%)

✅ Судя по результатам 1кв 2023г, активность на рынке труда РФ восстановилась до докризисных уровней. По скор. чистой прибыли и EBITDA компания прибавила +51,3% и 32,7% соответственно — рекордные темпы роста с 2021г.

✅ По сравнению с 4кв 2022г, компания прибавила 37,2 тыс. новых клиентов(+16% кв/кв) и теперь клиентская база компании составляет 271,2 тыс. клиентов. Количество ключевых крупных клиентов также выросло на 10,8% кв/кв до 11,7 тыс.

✅ Чистая денежная позиция уже выросла до 4,7 млрд рублей (+165,3% г/г), что соответствует 5,5% от текущей капитализации. Помимо роста финансовых показателей, на это само собой повлияла и невыплата дивидендов.

✅ Операционные расходы выросли всего на 7,4% г/г и 4% кв/кв. Повышение ЗП и дополнительные выплаты персоналу в 1П 2022г носили скорее разовый характер (удержать кадры на фоне нестабильности) и это уже не оказывает такого негативного влияния на прибыль.

✅ Акционеры компании одобрили новый buyback, но без уточнения его суммы и сроков. В целом Headhunter может выкупить акций на 4-5 млрд рублей, что будет вполне существенной суммой.

⚠️ В 1кв Headhunter как обычно повысил цену на ряд своих услуг, но уже более скромным темпом по сравнению с 2021г и 2022г. По сегменту ключевых клиентов наблюдается даже снижение ARPU на 10% кв/кв (сезонность + эффект от прихода новых клиентов). До конца этого года я ожидаю сохранение такой динамики чтобы компания могла снизить антимонопольные риски.

Выводы:

Активный рост бизнеса в 1кв 2023г возобновился и по итогам 2023г я бы ожидал чистую прибыль на уровне 8,5-9 млрд рублей, что соответствует всего P/E 10. Для компании роста это интересная оценка, но всё по-прежнему портят риски юрисдикции

Адекватная цена для компании сейчас — это 2000 рублей за бумагу, но только если вы готовы брать на себя риск юрисдикции.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба