Farfetch Ltd (NYSE:FTCH) — онлайн-площадка по продаже предметов роскоши в США, Великобритании и на международном рынке. Компания осуществляет свою деятельность в трех сегментах бизнеса: цифровая платформа, платформа брендов и магазины.

Farfetch предлагает товары от более чем 1 400 брендов из более чем 50 стран в таких категориях как одежда, сумки, часы и аксессуары. Компания управляет онлайн-платформой Farfetch.com, а также приложением Farfetch для розничных торговцев и брендов. Она также предлагает решения по веб-дизайну, созданию, разработке и розничной дистрибуции для ритейлеров и брендов.

По состоянию на 31 декабря 2021 года компания управляет двумя розничными магазинами Browns, двумя розничными магазинами Stadium Goods и двенадцатью магазинами New Guards Off-White, а также тремя магазинами Ambush, двумя магазинами Palm Angels и тремя торговыми точками Off-White. Кроме того, компания управляет примерно 60 розничными магазинами New Guards, работающими по франшизе, и 4 сезонными магазинами под различными брендами.

Компания Farfetch Limited была основана в Лондоне в 2007 году.

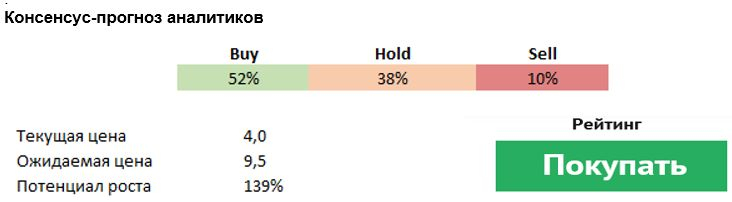

Акции Farfetch демонстрируют явно выраженный нисходящий тренд c начала года. В целом по сравнению с индексом S&P 500 акции значительно проигрывают с гигантским отрывом, превышающим 50%. Такая слабая динамика объясняется значительным замедлением темпов роста выручки компании. На момент своего IPO в 2018 г. акции компании стоили $20 и в первый день торгов на закрытии выросли до $28.

В стоимости акции компании уже заложена значительная часть негатива, поэтому вполне вероятен разворот в обратную сторону, учитывая тот факт, что компания в прошлом году наконец вышла на положительные значения по чистой прибыли.

Покупки предметов роскоши все чаще совершаются через Интернет, и эта тенденция ускорилась в связи с пандемией. Согласно отчету Bain&C, в период с 2019 по 2020 год объем онлайн-покупок предметов роскоши вырос на 50%, а в период с 2020 по 2021 год - на 27%.

Несмотря на рост, уровень проникновения интернет-продаж товаров роскоши значительно отстает от других розничных товаров, что свидетельствует о высоком потенциале роста. Подавляющее большинство онлайн-покупателей предметов роскоши — это молодое поколение миллениалов в возрасте 25-34 лет, в то время как возрастная группа старше 65 лет составляет наименьшую долю онлайн-покупателей предметов роскоши.

Это поколение выросло в эпоху "электронной коммерции" и поэтому очень привыкло покупать товары онлайн. По мере роста их доходов эта демографическая группа становится ключевым драйвером онлайн-продаж предметов роскоши в будущем. Эта тенденция может принести пользу Farfetch, чьими целевыми клиентами являются миллениалы, составляющие почти 60% клиентов платформы.

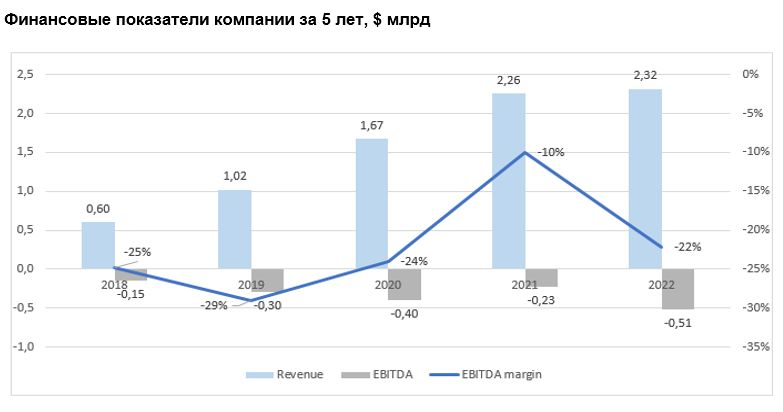

Списание запасов привело к снижению маржи по валовой прибыли в 4 квартале до 41% с 47% годом ранее, но она должна вернуться к уровню 48-50% к концу 2023 года. Скорректированный убыток Ebitda за 4 квартал почти вдвое превысил оценку. Это результат изменений в штате сотрудников и роста затрат на общие и административные расходы.

Компания ожидает, что достигнет 1-3% скорректированной маржи Ebitda в 2023 году. Этому будет способствовать сохранение потребительских настроений в сегменте предметов роскоши.

По итогам 4 квартала 2022 года количество активных клиентов в digital-платформе выросло на 6%, несмотря на сокращение предоставляемых скидок. Последние кварталы демонстрируют улучшение возможностей Farfetch продавать товары по полной цене, а также улучшение переговорной позиции с поставщиками, эта тенденция может продолжиться.

Добавление на платформу новых брендов (Ferragamo, Nieman Marcus и Reebok) будет способствовать привлечению клиентов. Руководство ожидает, что валовая стоимость товаров (GMV) в 2023 году составит $4,9 млрд, что на 5% выше консенсуса.

Открытие Китая может стать еще одним драйвером роста продаж. На страну приходится 1/3 мирового спроса на предметы роскоши, FTCH усердно работала над установлением присутствия в регионе, формируя стратегические партнерства и приобретая активы, в том числе с такими компаниями, как JD.com (NASDAQ:JD), Tencent (HK:0700) (владелец известного приложения WeChat), создание СП с Alibaba (NYSE:BABA) и Richemont (SIX:CFR). Эти шаги помогли FTCH стать ведущим рынком онлайн-продаж предметов роскоши в Китае.

В августе 2022 года FTCH объявила о своем намерении приобрести 47,5% акций Richemont YNAP в обмен на 53-58,5 млн акций FTCH (подразумевается общая оценка YNAP в размере $875-965 млн). Приобретение расширяет доступ к брендам, улучшает возможности сотрудничества и переговорную позицию. Это также сможет увеличить выручку до $6,5 млрд с текущих ~ $4,1 млрд, в частности за счет экономии на операционных расходах.

Риски

Замедление темпов роста выручки с двузначных до однозначных.

Скидки, которые предоставляет компания для стимулирования роста клиентской базы, оказывают негативное влияние на маржу.

Компания демонстрирует волатильность фундаментальных показателей, которая вызывает опасения по поводу долгосрочной прибыльности бизнеса. Компания пока не приносит стабильной прибыли.

Как сторонний продавец, компания несет определенные риски, потому что сами люксовые бренды все больше внимания уделяют своим собственным цифровым платформам.

Farfetch предлагает товары от более чем 1 400 брендов из более чем 50 стран в таких категориях как одежда, сумки, часы и аксессуары. Компания управляет онлайн-платформой Farfetch.com, а также приложением Farfetch для розничных торговцев и брендов. Она также предлагает решения по веб-дизайну, созданию, разработке и розничной дистрибуции для ритейлеров и брендов.

По состоянию на 31 декабря 2021 года компания управляет двумя розничными магазинами Browns, двумя розничными магазинами Stadium Goods и двенадцатью магазинами New Guards Off-White, а также тремя магазинами Ambush, двумя магазинами Palm Angels и тремя торговыми точками Off-White. Кроме того, компания управляет примерно 60 розничными магазинами New Guards, работающими по франшизе, и 4 сезонными магазинами под различными брендами.

Компания Farfetch Limited была основана в Лондоне в 2007 году.

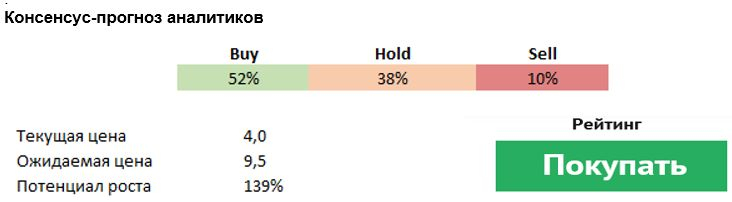

Акции Farfetch демонстрируют явно выраженный нисходящий тренд c начала года. В целом по сравнению с индексом S&P 500 акции значительно проигрывают с гигантским отрывом, превышающим 50%. Такая слабая динамика объясняется значительным замедлением темпов роста выручки компании. На момент своего IPO в 2018 г. акции компании стоили $20 и в первый день торгов на закрытии выросли до $28.

В стоимости акции компании уже заложена значительная часть негатива, поэтому вполне вероятен разворот в обратную сторону, учитывая тот факт, что компания в прошлом году наконец вышла на положительные значения по чистой прибыли.

Покупки предметов роскоши все чаще совершаются через Интернет, и эта тенденция ускорилась в связи с пандемией. Согласно отчету Bain&C, в период с 2019 по 2020 год объем онлайн-покупок предметов роскоши вырос на 50%, а в период с 2020 по 2021 год - на 27%.

Несмотря на рост, уровень проникновения интернет-продаж товаров роскоши значительно отстает от других розничных товаров, что свидетельствует о высоком потенциале роста. Подавляющее большинство онлайн-покупателей предметов роскоши — это молодое поколение миллениалов в возрасте 25-34 лет, в то время как возрастная группа старше 65 лет составляет наименьшую долю онлайн-покупателей предметов роскоши.

Это поколение выросло в эпоху "электронной коммерции" и поэтому очень привыкло покупать товары онлайн. По мере роста их доходов эта демографическая группа становится ключевым драйвером онлайн-продаж предметов роскоши в будущем. Эта тенденция может принести пользу Farfetch, чьими целевыми клиентами являются миллениалы, составляющие почти 60% клиентов платформы.

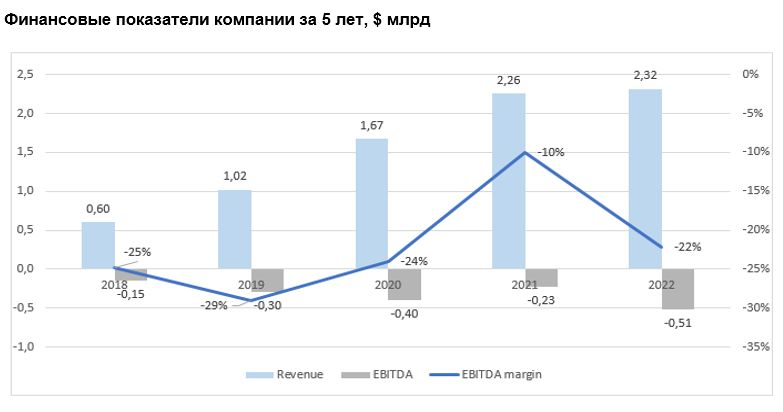

Списание запасов привело к снижению маржи по валовой прибыли в 4 квартале до 41% с 47% годом ранее, но она должна вернуться к уровню 48-50% к концу 2023 года. Скорректированный убыток Ebitda за 4 квартал почти вдвое превысил оценку. Это результат изменений в штате сотрудников и роста затрат на общие и административные расходы.

Компания ожидает, что достигнет 1-3% скорректированной маржи Ebitda в 2023 году. Этому будет способствовать сохранение потребительских настроений в сегменте предметов роскоши.

По итогам 4 квартала 2022 года количество активных клиентов в digital-платформе выросло на 6%, несмотря на сокращение предоставляемых скидок. Последние кварталы демонстрируют улучшение возможностей Farfetch продавать товары по полной цене, а также улучшение переговорной позиции с поставщиками, эта тенденция может продолжиться.

Добавление на платформу новых брендов (Ferragamo, Nieman Marcus и Reebok) будет способствовать привлечению клиентов. Руководство ожидает, что валовая стоимость товаров (GMV) в 2023 году составит $4,9 млрд, что на 5% выше консенсуса.

Открытие Китая может стать еще одним драйвером роста продаж. На страну приходится 1/3 мирового спроса на предметы роскоши, FTCH усердно работала над установлением присутствия в регионе, формируя стратегические партнерства и приобретая активы, в том числе с такими компаниями, как JD.com (NASDAQ:JD), Tencent (HK:0700) (владелец известного приложения WeChat), создание СП с Alibaba (NYSE:BABA) и Richemont (SIX:CFR). Эти шаги помогли FTCH стать ведущим рынком онлайн-продаж предметов роскоши в Китае.

В августе 2022 года FTCH объявила о своем намерении приобрести 47,5% акций Richemont YNAP в обмен на 53-58,5 млн акций FTCH (подразумевается общая оценка YNAP в размере $875-965 млн). Приобретение расширяет доступ к брендам, улучшает возможности сотрудничества и переговорную позицию. Это также сможет увеличить выручку до $6,5 млрд с текущих ~ $4,1 млрд, в частности за счет экономии на операционных расходах.

Риски

Замедление темпов роста выручки с двузначных до однозначных.

Скидки, которые предоставляет компания для стимулирования роста клиентской базы, оказывают негативное влияние на маржу.

Компания демонстрирует волатильность фундаментальных показателей, которая вызывает опасения по поводу долгосрочной прибыльности бизнеса. Компания пока не приносит стабильной прибыли.

Как сторонний продавец, компания несет определенные риски, потому что сами люксовые бренды все больше внимания уделяют своим собственным цифровым платформам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба