27 мая 2023 Conomy Курицин Даниил

В данной статье поговорим про сектор продуктового ритейла, как он отреагировал на потрясения в экономике. Сравним результаты основных игроков рынка и выберем лучших.

Обзор рынка

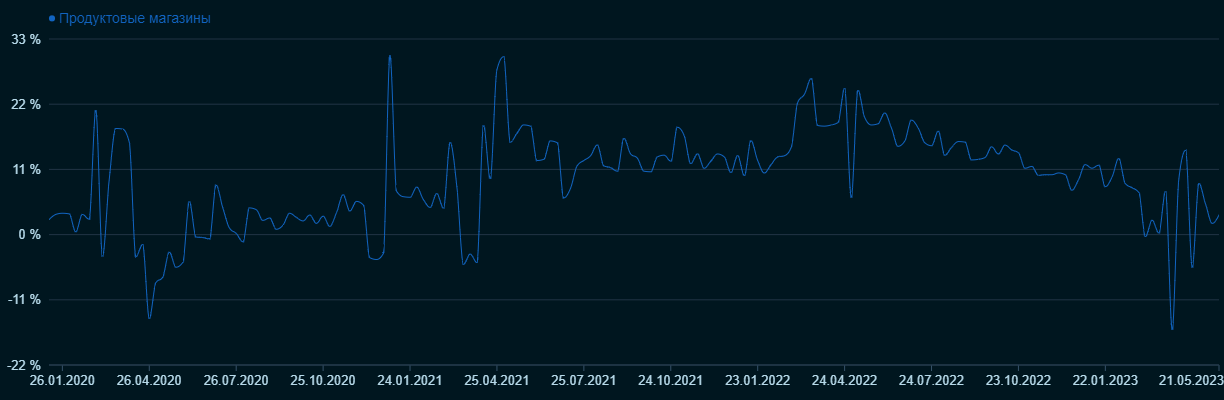

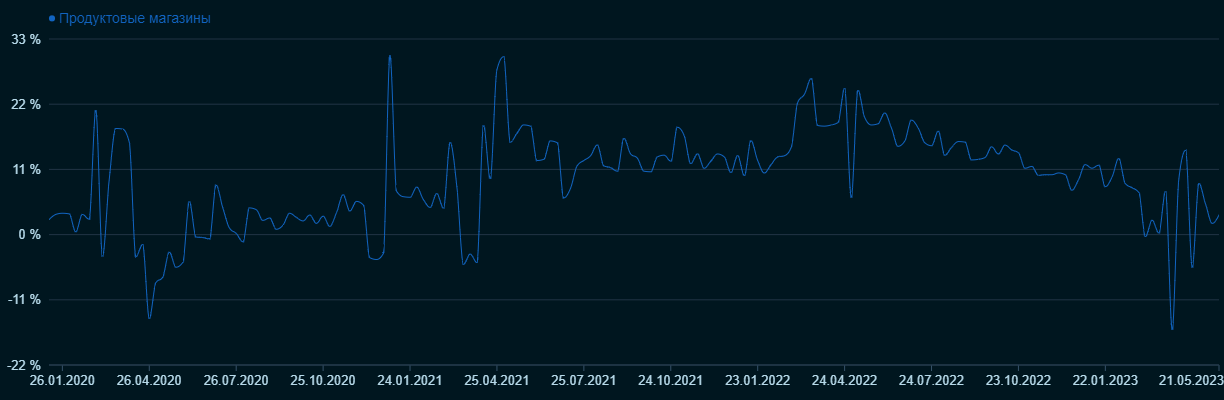

Потребительская активность в России восстанавливается, но этого нельзя сказать про продовольственные товары.

В начале 2022 года россияне стали активно скупать продукты на фоне начала СВО. К 2023 году спрос пришел в норму.

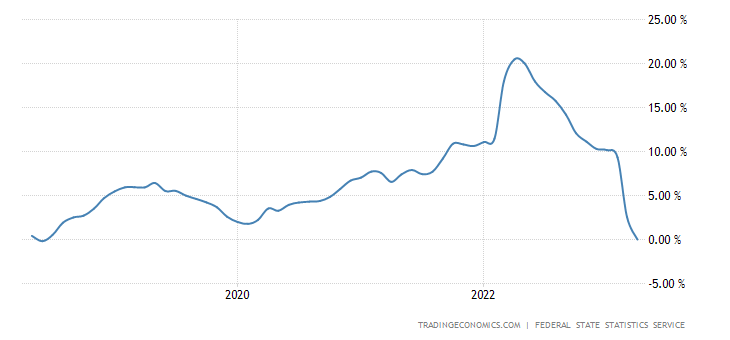

За счет создавшейся паники и ухода некоторых иностранных производителей, цены на продовольствие выросли.

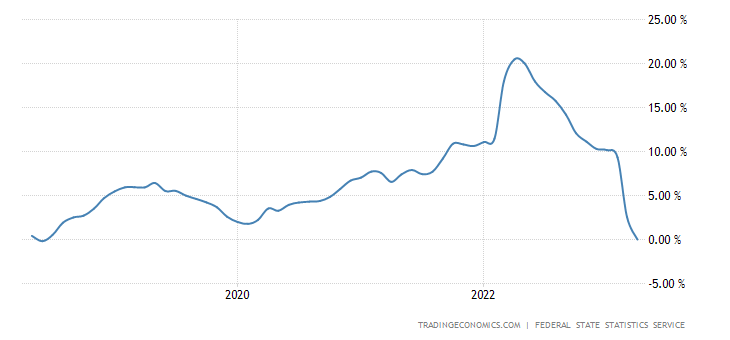

Продовольственная инфляция в РФ достигла максимума в марте 2022 года. С 2023 года началось резкое снижение на фоне высокой базы.

Продуктовый ритейл — один из немногих секторов, который в 2022 году чувствовал себя хорошо в операционном плане за счет высокой инфляции.

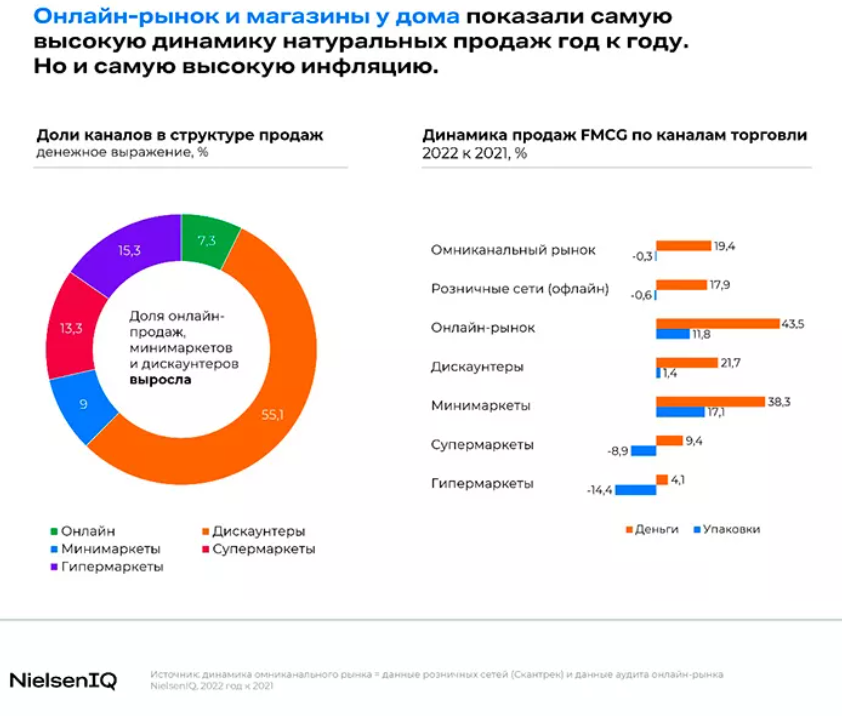

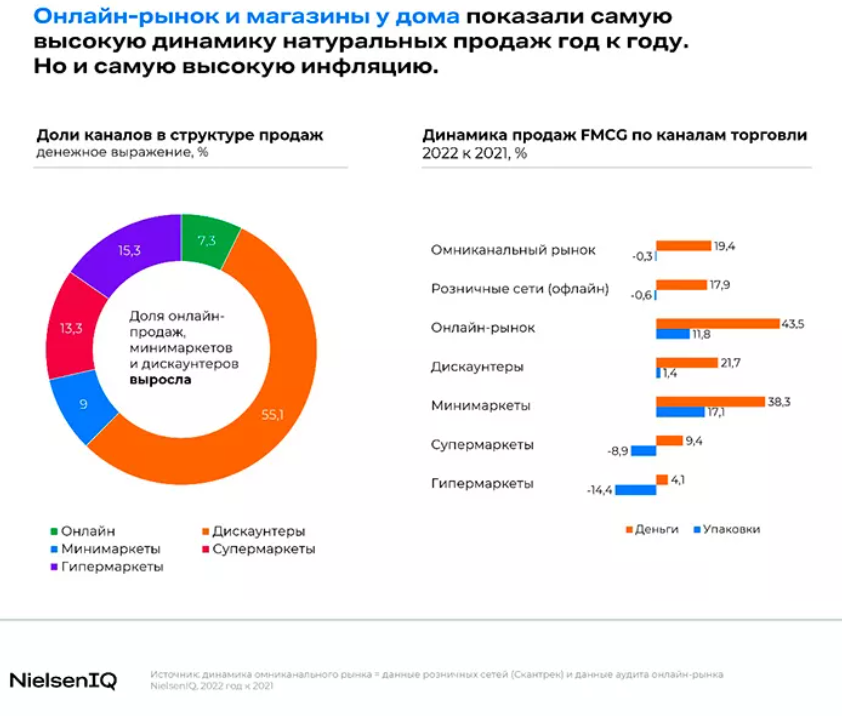

Онлайн форматы продолжают работать и привлекать новых клиентов. Также хорошо себя показывают небольшие магазины у дома.

Основные тренды на 2023 год:

Изменение форматов, переход от гипермаркетов к магазинам у дома;

Дискаунтеры. Крайне востребованный формат на фоне экономии потребителей;

Развитие онлайн-продаж через партнерские сервисы;

Сделки слияния и поглощения. Текущие лидеры продолжают скупать региональные сети и укрупняться.

Компании

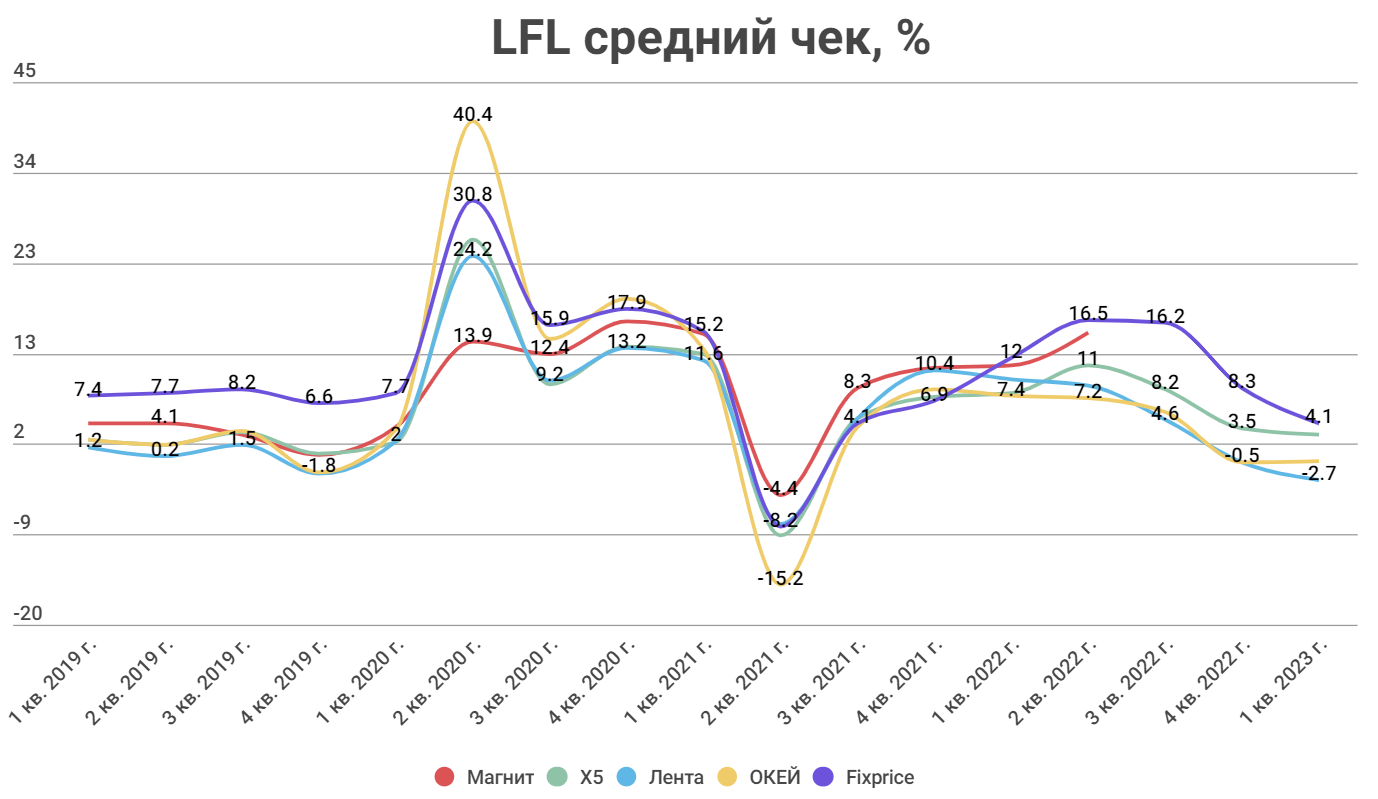

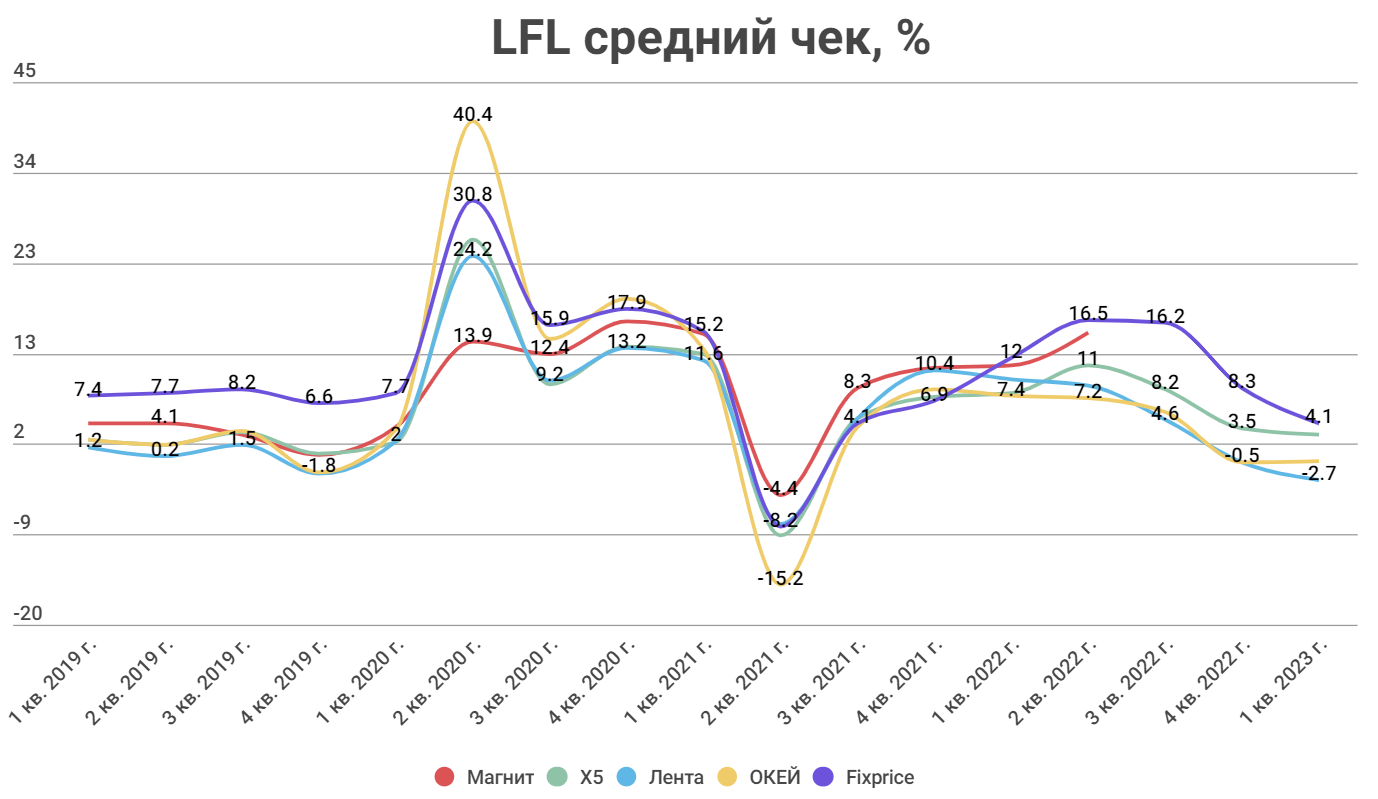

Средний чек ритейлеров следует за продуктовой инфляцией. Но при этом не всех получается удерживать цены из-за того, что население стало больше экономить.

В положительной зоне остаются Fix Price и X5. «Окей» и «Лента» со своими гипермаркетами остаются в аутсайдерах.

«Магнит» начал год хорошо, а потом перестал выпускать отчеты. Скорее всего динамика среднего чека будет схожа с X5.

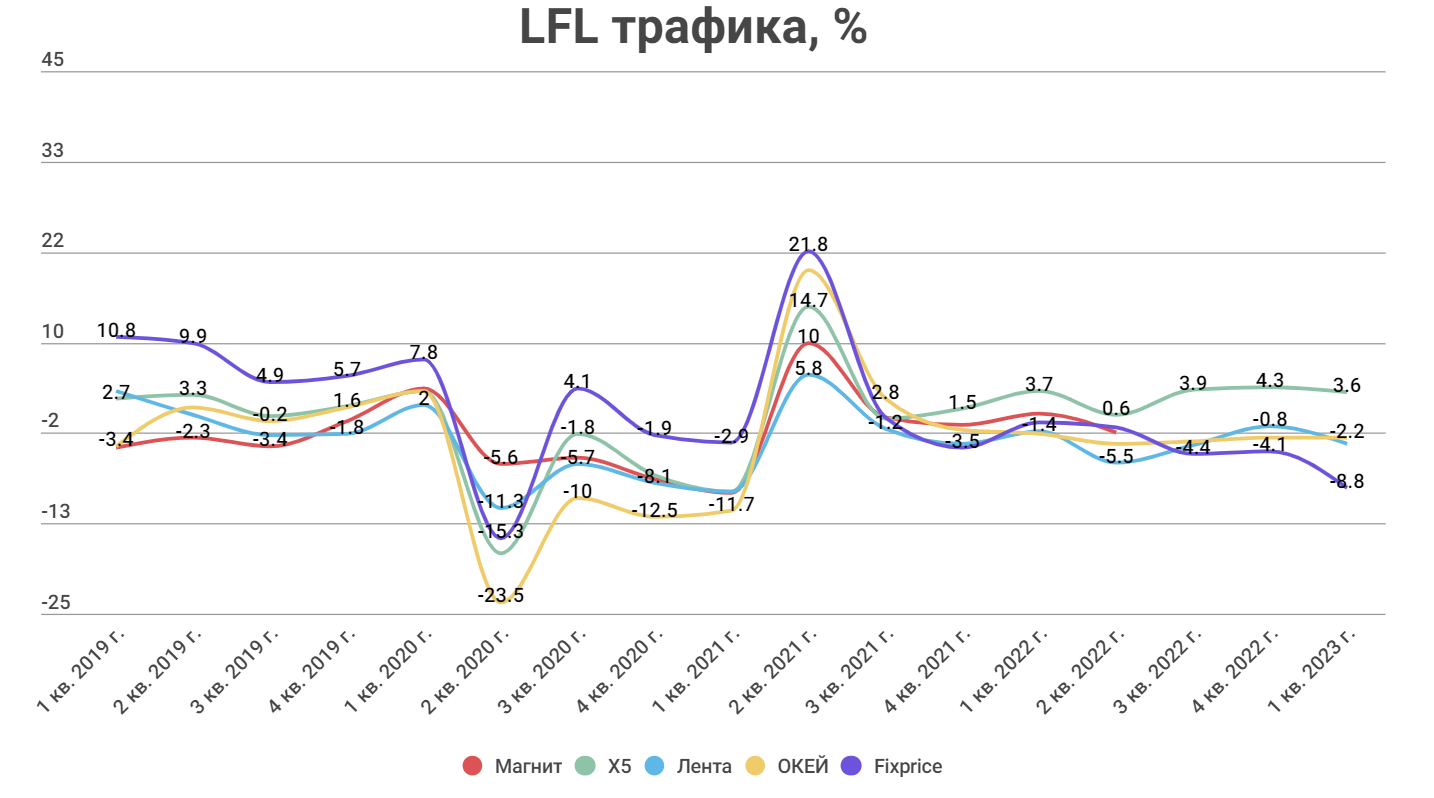

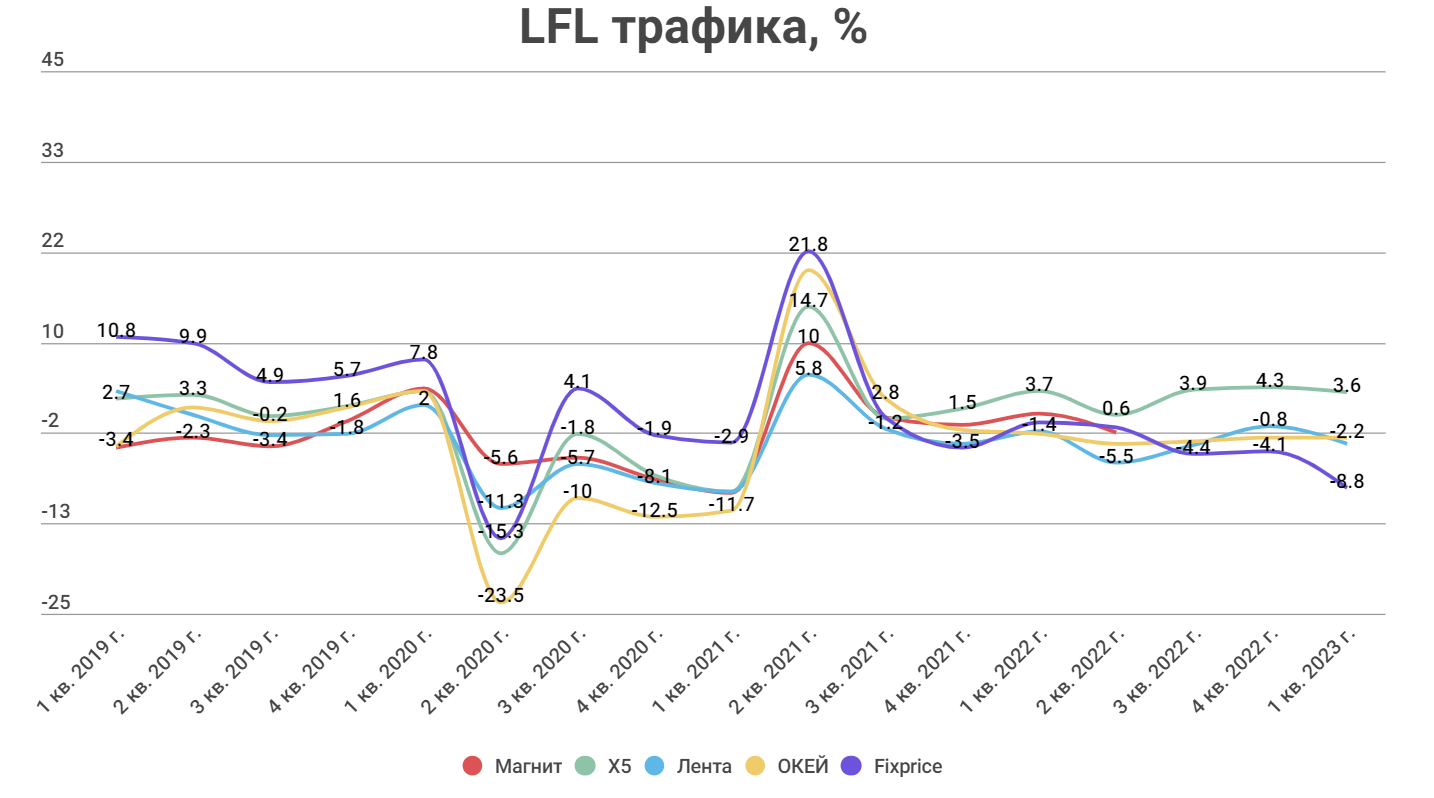

С трафиком ситуация уже выглядит иначе. Трафик в Fix Price значительно просел за последние 3 квартала. У «Окея» и «Ленты» наблюдается стабильный отток покупателей на протяжении нескольких лет.

X5 — самый стабильный ритейлер в плане роста трафика.

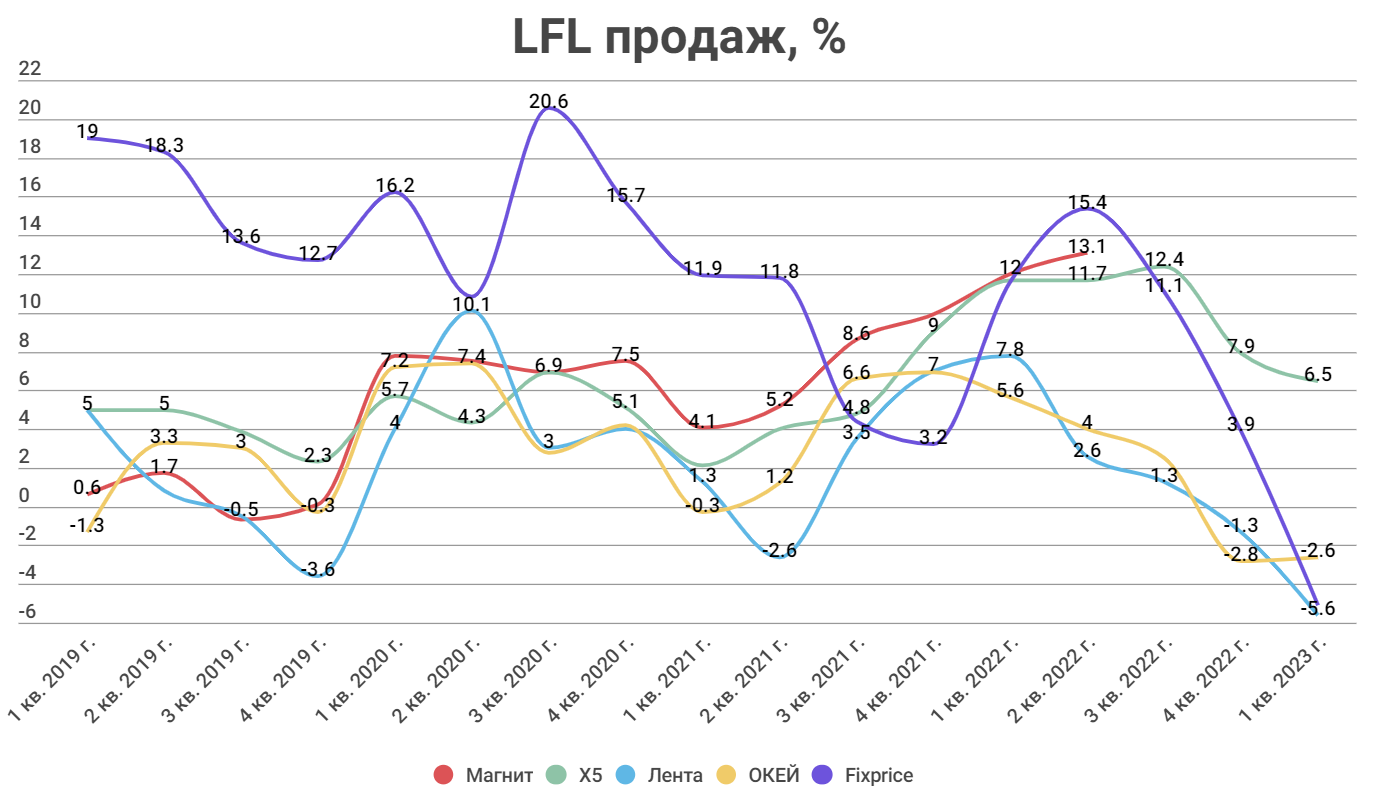

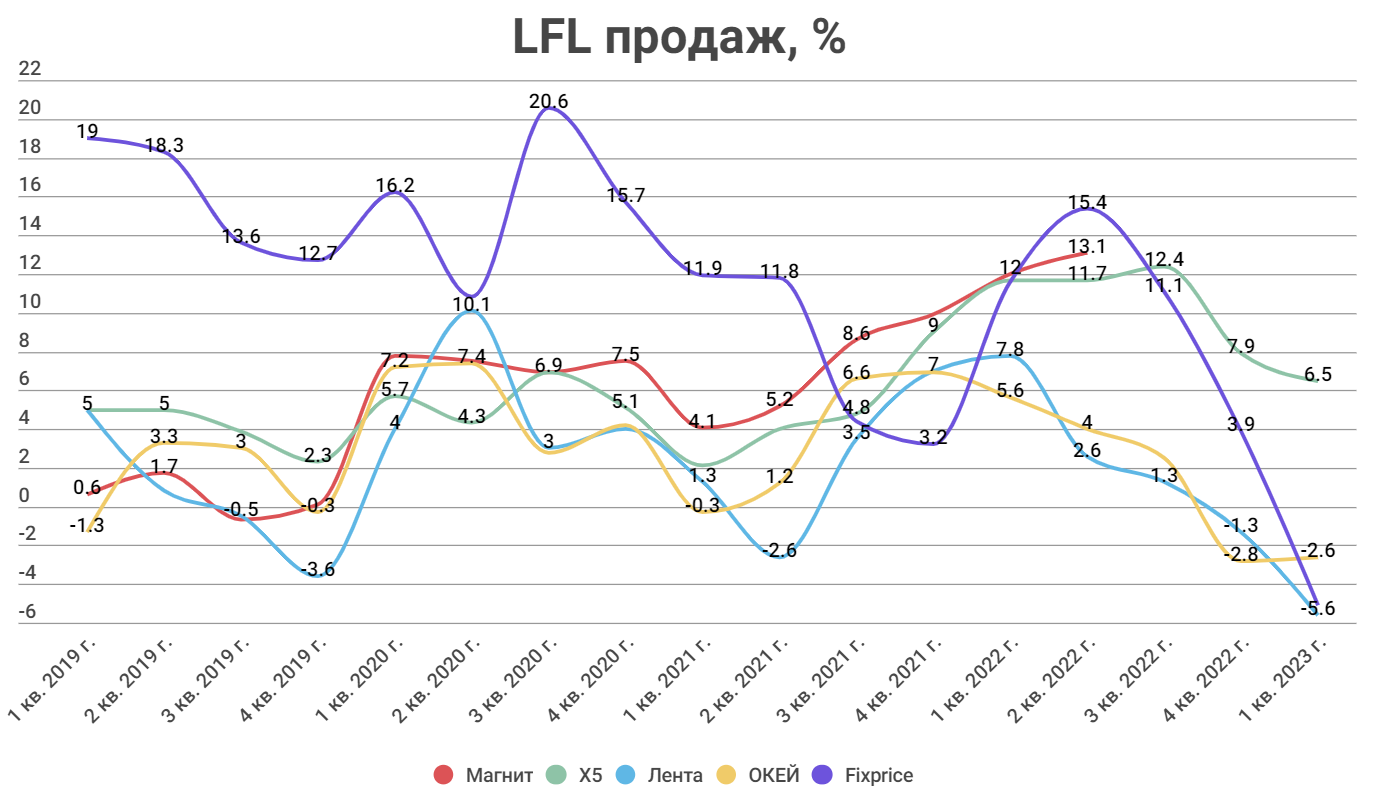

Сопоставимые продажи ритейлеров после роста в начале 2022 года перешли к снижению. Самое резкое падение испытал Fix Price из-за снижения трафика. X5 единственный остался с положительными темпами роста.

Учитывая, что инфляция находится на минимальных значениях, существенного роста продаж в следующих кварталах ждать не стоит. В лидерах будет та компания, которая способна наращивать трафик.

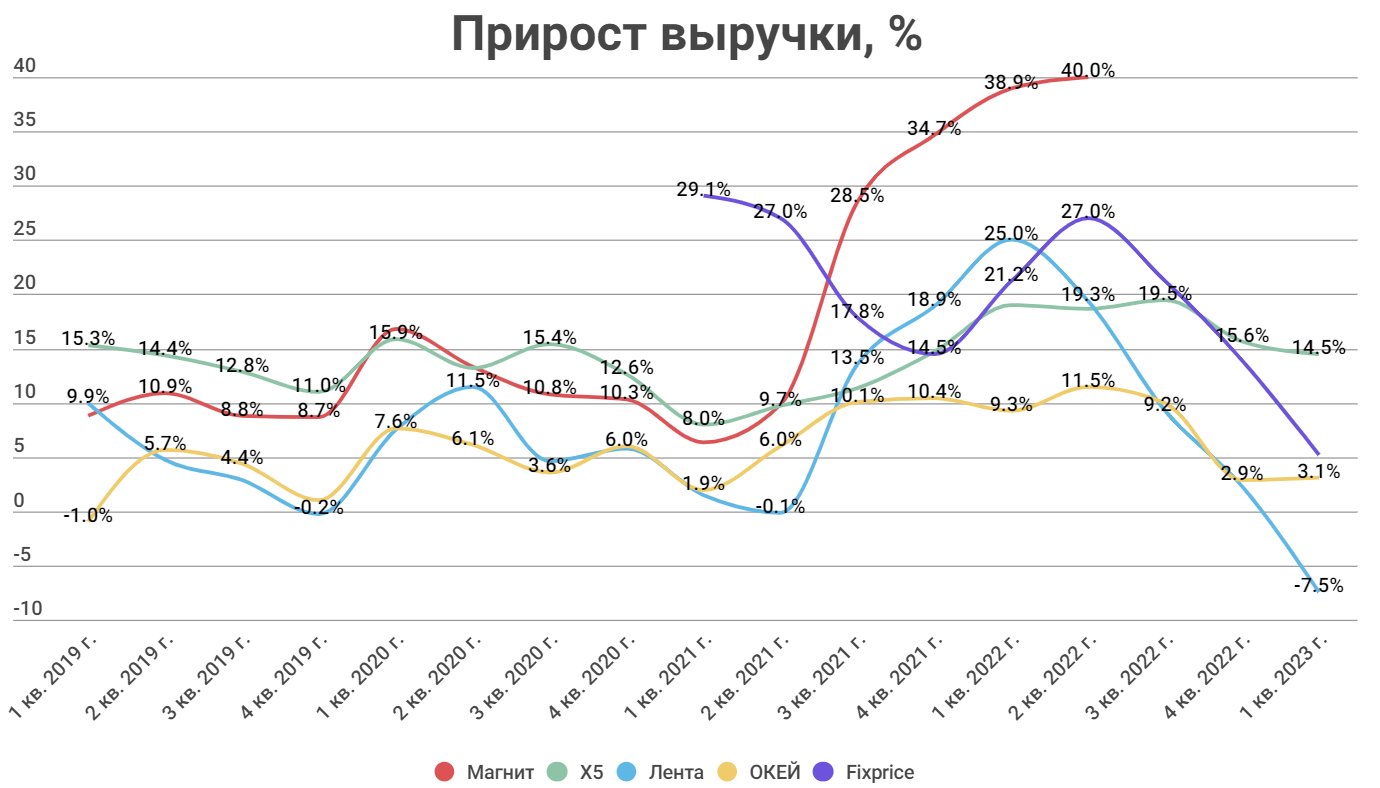

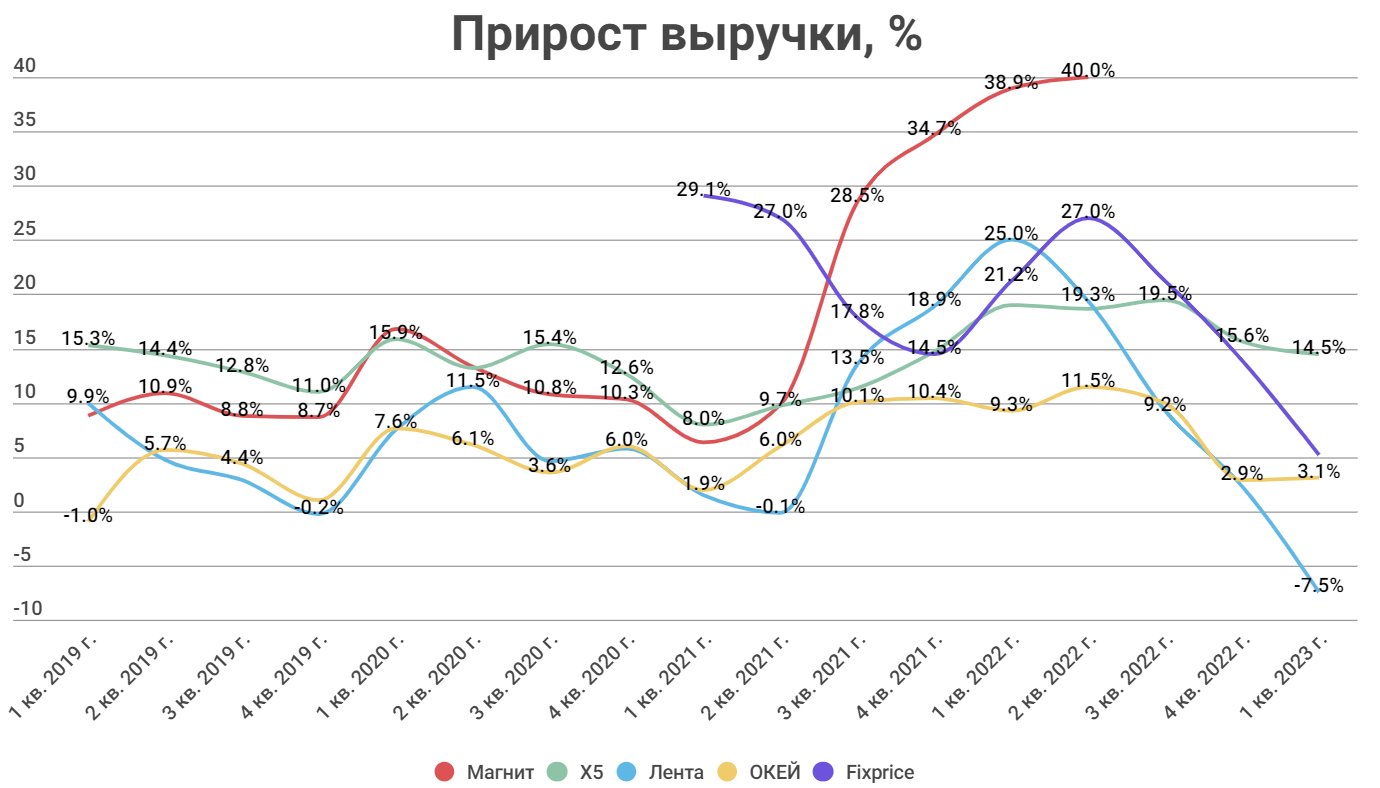

В выручке компаний учитываются также новые магазины, открытые или приобретенные за последний год. Поэтому динамика выручки может серьезно отличаться от динамики сопоставимых продаж.

Сильно выделяются результаты «Магнита». Такой рост связан с покупкой «Дикси».

Fix Price в целом продолжает наращивать выручку, но темпы сильно упали. Открытие новых магазинов с трудом вытягивает показатели.

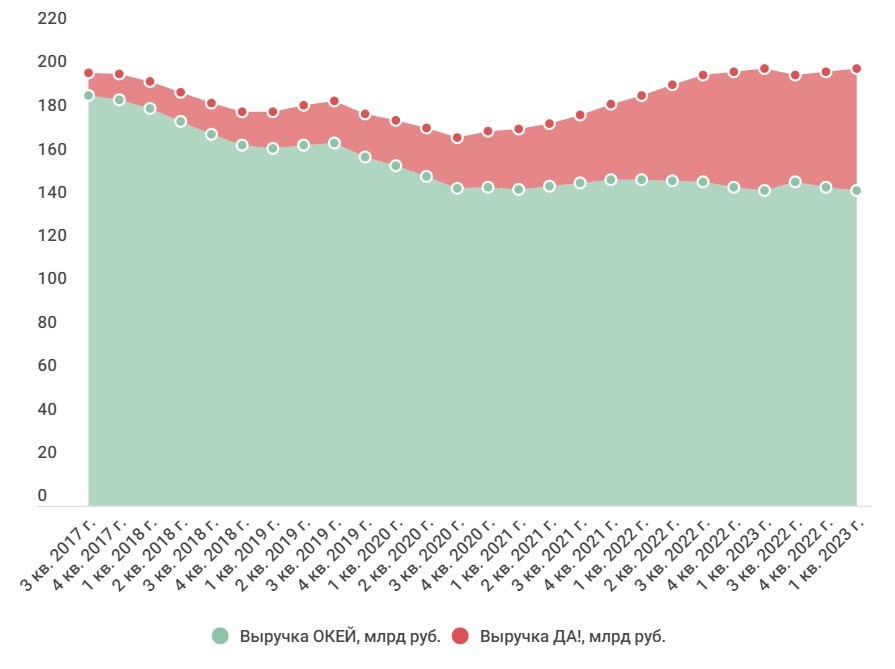

«Окею» удается увеличивать выручку за счет открытия новых дискаунтеров.

X5 набрал хорошие темпы и растет двузначными темпами каждый квартал.

Самые высокие темпы роста и рентабельность на данный момент у Fix Price. Именно поэтому компания оценена дороже остальных. Вопрос в том, что будет с оценкой, если прирост выручки с 26% сократится до 5-10%? У X5 все хорошо и в плане роста и в плане оценки.

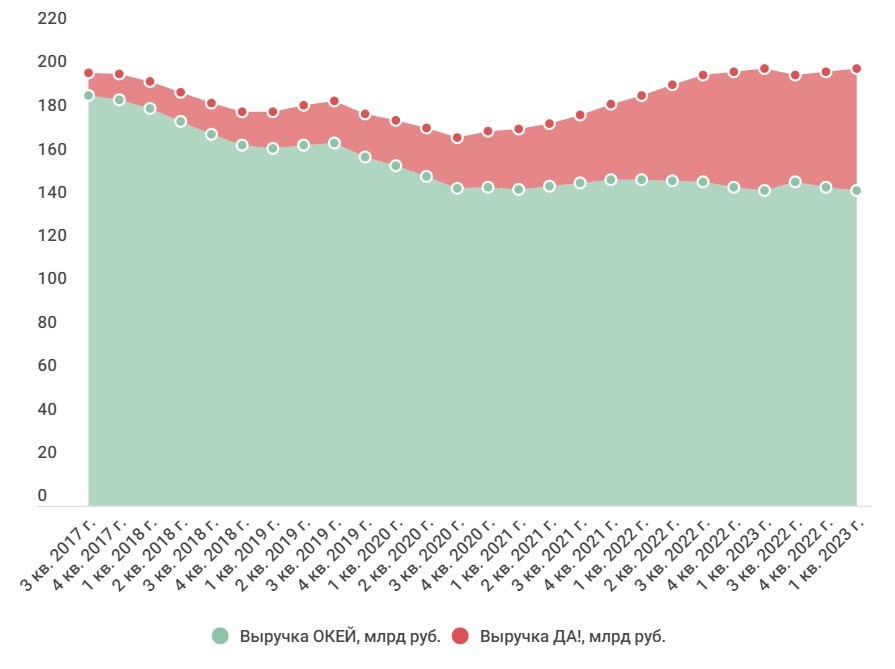

«Окей» исторически очень дешевая компания: капитализация 8,3 млрд при выручке в 202 млрд. Такая оценка обусловлена низкими темпами роста, в определенные моменты даже стагнацией и высоким долгом.

CAGR — совокупный среднегодовой темп роста.

«Лента»

Минусы:

падение продаж, трафика;

снижение выручки и рентабельности;

текущие форматы магазинов стагнируют;

нет дивидендов.

Плюсы:

зарегистрирована в РФ, торгуются акции;

хорошо развитый онлайн-сегмент.

«Окей»

Минусы:

стагнирующий формат гипермаркетов, который тянет за собой результаты всей группы;

низкая рентабельность;

высокий долг;

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

есть растущий и перспективный формат дискаунтера, который помогает группе оставаться на плаву;

один из самых дешевых ритейлеров на рынке.

Fix Price

Минусы:

темпы роста серьезно замедлились, отток покупателей на протяжении года;

дорого по мультипликаторам;

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

высокая рентабельность;

необычный формат магазинов и ассортимента;

высокие исторические темпы роста;

активная экспансия на внутреннем рынке и в странах СНГ.

X5 Retail Group

Минусы:

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

стабильные растущие операционные и финансовые результаты;

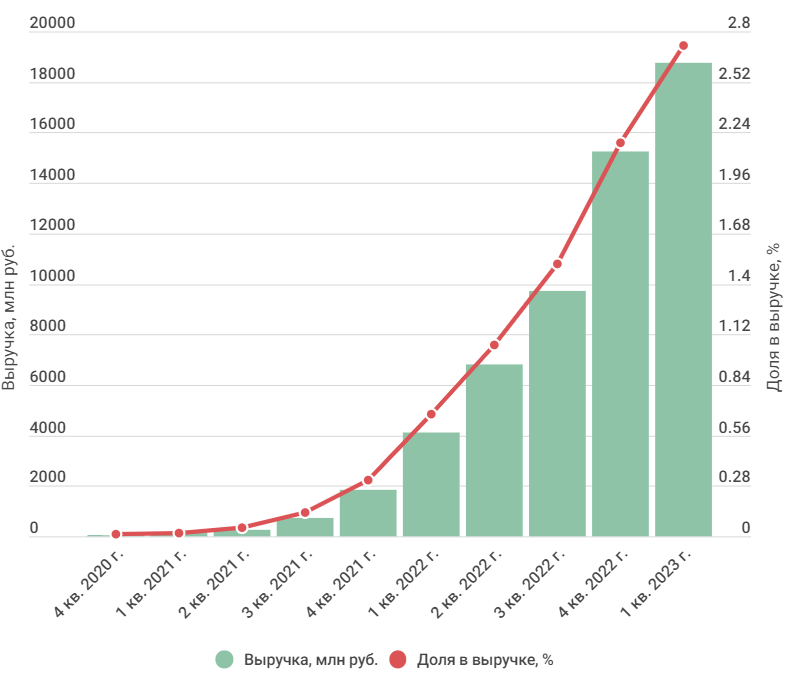

растущий формат дискаунтера;

экспансия за счет покупки региональных сетей;

дешевая оценка.

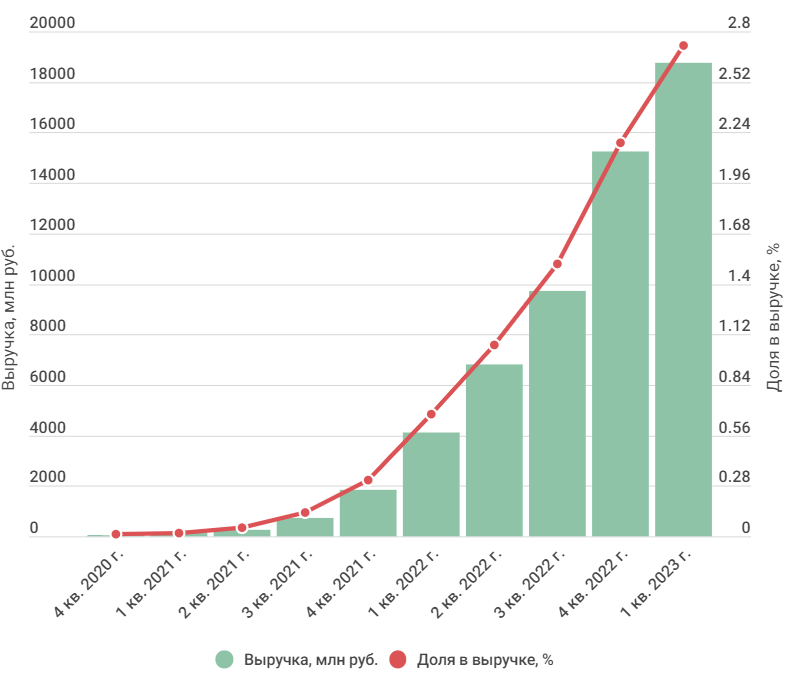

Выручка «Чижика» и его доля в результатах группы.

«Магнит»

Минусы:

компания полностью закрылась и не выпускает отчеты;

нет никаких комментариев менеджмента, даже совет директоров не проводят;

акции компании перевели в третий уровень котировального списка;

есть перспектива выбытия акций из индекса и распродажи фондами.

Плюсы:

сам бизнес качественный и результаты за 2022 год должны быть отличными;

пожалуй, единственный ритейлер, кто в теории может заплатить дивиденды. Причем потенциальная доходность может быть более 10%;

компания оценивается дешево, особенно на фоне продаж в последние дни.

Если учесть, что инвестирование в расписки на данный момент — это дополнительные риски и отсутствие дивидендов, то интересных кейсов среди продуктового ритейла нет. X5 самый очевидный кандидат на добавление в портфель, но компания не решает проблему с регистрацией.

Обзор рынка

Потребительская активность в России восстанавливается, но этого нельзя сказать про продовольственные товары.

В начале 2022 года россияне стали активно скупать продукты на фоне начала СВО. К 2023 году спрос пришел в норму.

За счет создавшейся паники и ухода некоторых иностранных производителей, цены на продовольствие выросли.

Продовольственная инфляция в РФ достигла максимума в марте 2022 года. С 2023 года началось резкое снижение на фоне высокой базы.

Продуктовый ритейл — один из немногих секторов, который в 2022 году чувствовал себя хорошо в операционном плане за счет высокой инфляции.

Онлайн форматы продолжают работать и привлекать новых клиентов. Также хорошо себя показывают небольшие магазины у дома.

Основные тренды на 2023 год:

Изменение форматов, переход от гипермаркетов к магазинам у дома;

Дискаунтеры. Крайне востребованный формат на фоне экономии потребителей;

Развитие онлайн-продаж через партнерские сервисы;

Сделки слияния и поглощения. Текущие лидеры продолжают скупать региональные сети и укрупняться.

Компании

Средний чек ритейлеров следует за продуктовой инфляцией. Но при этом не всех получается удерживать цены из-за того, что население стало больше экономить.

В положительной зоне остаются Fix Price и X5. «Окей» и «Лента» со своими гипермаркетами остаются в аутсайдерах.

«Магнит» начал год хорошо, а потом перестал выпускать отчеты. Скорее всего динамика среднего чека будет схожа с X5.

С трафиком ситуация уже выглядит иначе. Трафик в Fix Price значительно просел за последние 3 квартала. У «Окея» и «Ленты» наблюдается стабильный отток покупателей на протяжении нескольких лет.

X5 — самый стабильный ритейлер в плане роста трафика.

Сопоставимые продажи ритейлеров после роста в начале 2022 года перешли к снижению. Самое резкое падение испытал Fix Price из-за снижения трафика. X5 единственный остался с положительными темпами роста.

Учитывая, что инфляция находится на минимальных значениях, существенного роста продаж в следующих кварталах ждать не стоит. В лидерах будет та компания, которая способна наращивать трафик.

В выручке компаний учитываются также новые магазины, открытые или приобретенные за последний год. Поэтому динамика выручки может серьезно отличаться от динамики сопоставимых продаж.

Сильно выделяются результаты «Магнита». Такой рост связан с покупкой «Дикси».

Fix Price в целом продолжает наращивать выручку, но темпы сильно упали. Открытие новых магазинов с трудом вытягивает показатели.

«Окею» удается увеличивать выручку за счет открытия новых дискаунтеров.

X5 набрал хорошие темпы и растет двузначными темпами каждый квартал.

Самые высокие темпы роста и рентабельность на данный момент у Fix Price. Именно поэтому компания оценена дороже остальных. Вопрос в том, что будет с оценкой, если прирост выручки с 26% сократится до 5-10%? У X5 все хорошо и в плане роста и в плане оценки.

«Окей» исторически очень дешевая компания: капитализация 8,3 млрд при выручке в 202 млрд. Такая оценка обусловлена низкими темпами роста, в определенные моменты даже стагнацией и высоким долгом.

CAGR — совокупный среднегодовой темп роста.

«Лента»

Минусы:

падение продаж, трафика;

снижение выручки и рентабельности;

текущие форматы магазинов стагнируют;

нет дивидендов.

Плюсы:

зарегистрирована в РФ, торгуются акции;

хорошо развитый онлайн-сегмент.

«Окей»

Минусы:

стагнирующий формат гипермаркетов, который тянет за собой результаты всей группы;

низкая рентабельность;

высокий долг;

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

есть растущий и перспективный формат дискаунтера, который помогает группе оставаться на плаву;

один из самых дешевых ритейлеров на рынке.

Fix Price

Минусы:

темпы роста серьезно замедлились, отток покупателей на протяжении года;

дорого по мультипликаторам;

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

высокая рентабельность;

необычный формат магазинов и ассортимента;

высокие исторические темпы роста;

активная экспансия на внутреннем рынке и в странах СНГ.

X5 Retail Group

Минусы:

иностранная прописка, торгуются ГДР → нет дивидендов.

Плюсы:

стабильные растущие операционные и финансовые результаты;

растущий формат дискаунтера;

экспансия за счет покупки региональных сетей;

дешевая оценка.

Выручка «Чижика» и его доля в результатах группы.

«Магнит»

Минусы:

компания полностью закрылась и не выпускает отчеты;

нет никаких комментариев менеджмента, даже совет директоров не проводят;

акции компании перевели в третий уровень котировального списка;

есть перспектива выбытия акций из индекса и распродажи фондами.

Плюсы:

сам бизнес качественный и результаты за 2022 год должны быть отличными;

пожалуй, единственный ритейлер, кто в теории может заплатить дивиденды. Причем потенциальная доходность может быть более 10%;

компания оценивается дешево, особенно на фоне продаж в последние дни.

Если учесть, что инвестирование в расписки на данный момент — это дополнительные риски и отсутствие дивидендов, то интересных кейсов среди продуктового ритейла нет. X5 самый очевидный кандидат на добавление в портфель, но компания не решает проблему с регистрацией.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба